ABS创新助企 |

您所在的位置:网站首页 › 资产证券化abs的种类包括 › ABS创新助企 |

ABS创新助企

|

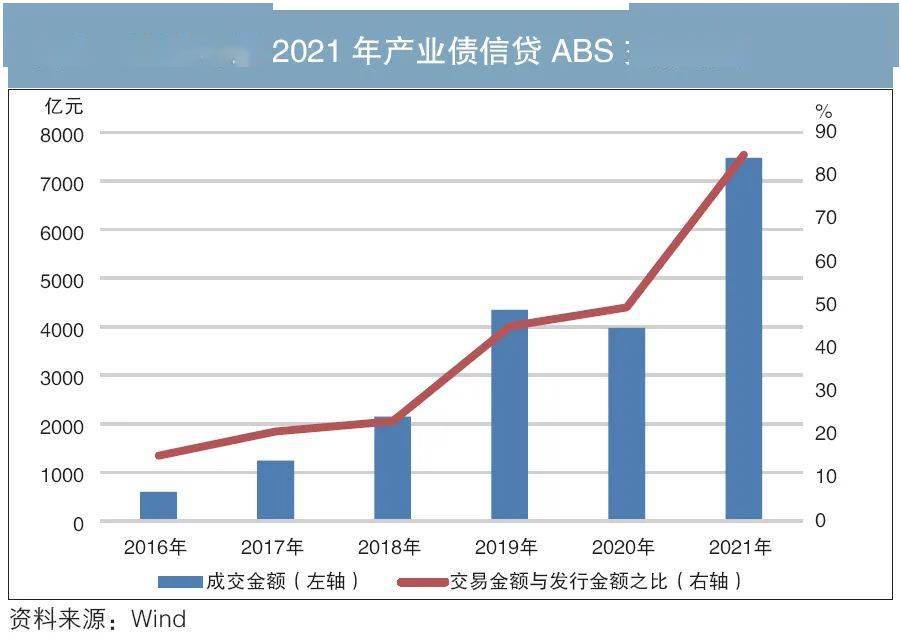

2.信贷ABS交易金额呈增长趋势,市场认可度有所提高,二级流动性不断增加 从二级交易来看,信贷ABS交易金额整体呈现增长态势,其中2021年交易金额达到7474.81亿元,创历史新高,且较上年大幅增长(见图2)。从二级交易金额与一级发行金额的比例来看,信贷ABS的流动性近年持续增加。交易量的快速增加,一方面与存续规模增加有关,另一方面显示出信贷ABS作为另类资产逐渐被市场投资者认可。值得关注的是,从基础资产类型来看,近年个人住房抵押贷款(RMBS)的二级交易活跃度最高,2019—2021年RMBS成交金额占当年总成交金额的比例分别为76.70%、75.12%和80.36%,逐渐成为市场主流交易品种。

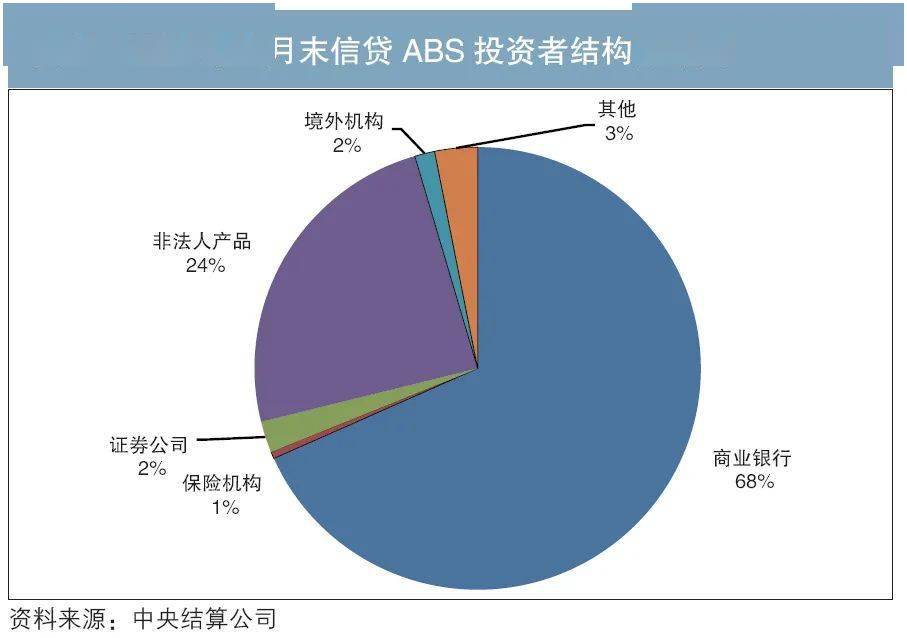

3.从发起机构集中度来看,信贷ABS前五大发起主体发行规模合计占比超过50%,集中度偏高 2005—2021年和2021年当年,信贷ABS前五大发起机构发行规模占比分别为51.50%和51.61%,均超过50%,集中度偏高,体现出头部发起机构集中效应显著。前五大发起机构以大型商业银行和股份制银行为主,其中建设银行、工商银行2021年发行规模均超过1000亿元,招商银行、中国银行紧随其后。值得关注的是,2021年建设银行、工商银行和中国银行发行规模均以RMBS为主,而招商银行RMBS、个人汽车贷款ABS、信用卡分期贷款ABS分布则相对均衡。 4.从信贷ABS运行及风险表现来看,信贷ABS风险较低,仍保持证券端零违约 自信贷ABS诞生至今,证券端未发生过信用违约事件,展现出很强的抗风险能力。主要受益于:一是基础资产筛选标准严格,从源头上保证了较低的违约率;二是有效的风险隔离缓释了风险从主体向资产的传导;三是优先/次级、超额利差等交易结构设计,也对信贷ABS的风险缓释起到积极作用。 (三)创新促进信贷ABS不断向前发展 1.制度创新为信贷ABS的发展提供机制保障 2014年原银监会将信贷ABS由审批制改为备案制,简政放权,采取负面清单的方式进行管理,提高了融资效率,释放出市场活力,当年信贷ABS获得迅猛发展。 2008年美国次贷危机后,主管部门对于资产证券化可能面临的风险也做了制度防范。首先,对基础资产标准设限,从源头上管住风险,同时禁止再证券化;其次,为防止信息不对称问题,相关部门推出了信息披露指引,建立透明的信息披露机制,充分披露可能的风险;最后,为防止发起机构的道德风险,规定了风险自留制度,发起机构须按一定比例认购所发行的证券,防止恶意风险转移。 2.引入双评级制度,为信贷ABS客观公正风险揭示保驾护航 评级机构作为债券市场的“守门员”,在债券市场起到的作用日益受到重视,但评级机构面临着竞争压力,有利益冲突的可能。为此,信贷ABS市场引入了双评级制度,且支持采取投资付费模式进行评级,该制度在实践中有效地缓解了评级机构潜在的利益冲突,提高了风险揭示的准确性。 3.基础资产和交易结构的创新不断丰富信贷ABS的内涵 信贷ABS基础资产已从最初的以企业对公贷款为主,发展到广泛包括个人抵押贷款、个人消费贷款、信用卡、汽车贷款等零售类ABS和不良贷款、融资租赁款等基础资产类型,而且近年更适合资产证券化的“小而分散”基础资产占据了主导地位,也符合信贷ABS发展的趋势。就交易结构而言,从早期的静态资产池发展到动态资产池,甚至引入了“黑红池”概念,极大地丰富了信贷ABS的种类,提升了融资效率。 信贷ABS发展制约因素分析与政策建议 (一)信贷ABS发展可能的制约因素 1. 投资者结构单一,商业银行是信贷ABS产品最主要的投资人 国内信贷ABS投资者结构比较单一,仍以商业银行为主(见图3)。从2022年3月底的持仓数据来看,商业银行和非法人产品(资管类账户)是信贷ABS持仓的绝对主力,持仓占比分别为68.33%和24.33%,合计占比超过90%。在商业银行群体中,大型商业银行和股份制银行的持仓占据了主导地位;在非法人产品中,银行理财产品是最重要的投资群体。

2.不具备完全市场化定价的条件,风险仍在银行体系内循环 信贷ABS通常交易结构较为复杂,存在诸多信用触发事件,现金流支付时间和支付顺序存在易变性,且现金流受底层资产的违约率、早偿率、回收率等,给估值和定价增加了难度,造成目前投资者仍以配置型策略为主,交易型投资者的参与意愿不强。 在证券端流动性较弱的情况下,发起机构为了保证产品发行成功,银行间互持的现象时有发生,造成市场一定的扭曲。一方面,加剧了信贷ABS投资人结构单一的现象;另一方面,信贷资产仍存在银行体系内循环,风险难以有效转移,不利于信贷ABS市场的健康发展。 3.信贷ABS市场流动性有待加强 一方面,根据人民银行的规定,信贷ABS可用于质押式回购交易,但实践中信贷 ABS 质押回购的成交量一直处于较低的水平,市场化交易的动力仍不足,而且受信贷ABS特性影响,其标准化操作存在一定难度,目前信贷ABS尚不能标准化质押,只能做协议式回购,且对手方较少,限制了其价值发现和流动性提升。另一方面,信贷ABS基础资产涉及各类信贷资产,同时各发起机构的获客渠道、风控体系、授信标准、评分规则可能有所差异,造成基础资产的风险衡量难以统一,目前尚无统一风险标准,不利于投资人的风险判断。 (二)信贷ABS发展政策建议 1.推进信贷ABS标准化质押体系建设,完善质押回购机制 一方面建议主管部门考虑接受信贷ABS产品中标准化最高、交易量最大的RMBS作为可质押券种,积极引导市场参与信贷ABS质押回购交易。同时,亦可考虑将 RMBS 产品纳入公开市场操作、常备借贷便利、中期借贷便利或抵押补充贷款的合格质押标的,既可极大提升RMBS二级市场的流动性,也能为货币政策的调控和传导提供新的工具,有利于增加公开市场操作的弹性。 另一方面建议在外汇交易中心的银行间质押式回购匿名点击平台 X-REPO 中,将信贷ABS纳入可质押券的品种。将信贷ABS产品纳入其中,提升信贷ABS的流动性并引导市场逐步接受信贷ABS作为自主谈判形式的质押券,同时也推动银行间债券市场质押式回购匿名点击业务的发展,丰富其质押券种类。 2.鼓励有公信力的信用评估机构建立统一的评价体系,实现对信贷ABS基础资产风险判断的标准化 3.建立公允高效的信贷ABS估值定价体系,完善做市商机制,提高信贷ABS的市场流动性 建立公允高效的信贷ABS估值定价体系需要综合市场和监管机构的研究力量,结合信贷ABS历史项目基础资产的实际表现,同时汇集发起机构的历史静态池、动态池等数据,并结合入池资产具体特征形成违约、回收、早偿等参数,形成有效的预测模型并及时更新迭代,提升现金流预测的准确性。 不断优化收益率曲线,为定价提供可靠的参考基准。目前市场上现有的ABS收益率曲线虽较齐全,但价格发现和定价参考功能还未得到有效发挥,未来随着信贷ABS二级市场流动性的逐渐提升,ABS的收益率曲线也将不断完善和优化,提升定价基准的可靠性和准确性。 为提高信贷ABS流动性,建议完善做市商机制,引入有市场影响力的专业机构形成做市交易的市场惯例,可考虑推动在信贷ABS业务领域具备丰富经验的主承销商等机构开展做市交易。 4. 提升信息披露质量,完善投资人保护机制 一是规范信息披露的格式、口径,提高信息披露的智能化水平和用户友好度。目前的信息登记制度已经对数据的标准化有了较高要求,但投资者仍很难实时了解底层资产的最新状况,建议构建信息披露智能化平台,时机成熟时可将信贷ABS底层资产信息实时接入平台,提升信息披露的及时性和有效性。 二是规范信贷ABS持有人大会的议事规则,明确ABS持有人的权利地位,完善投资者保护机制。目前法律框架缺乏对持有人大会议事规则、持有人权利地位等明确、细致的规范,可能与信贷ABS尚未出现实质风险相关。未来随着信贷ABS的持续发展,不排除出现风险事件的可能,建议未雨绸缪,出台规范议事机制,保障投资人的合法权利。随着中国债券市场逐步国际化,考虑到国际投资者的加入可能带来的潜在纠纷,建议在制定规则时结合中国国情并充分借鉴国际惯例。(本文获《债券》创刊10周年征文活动三等奖) 注: 1.信贷ABS指在银行间债券市场发行、由中国人民银行和银保监会负责监管的、一般由金融金融机构作为发起人的资产证券化品种。 ◇ 本文原载《债券》2022年7月刊 ◇ 作者:百瑞信托证券研究部 张子彪 ◇ 责任编辑:涂晓枫 鹿宁宁 推荐阅读 中债研报 ▷ 债市基础设施建设 ▷ 绿色金融标准 ▷ 债市概览 ▷ 宏观经济展望 权威报告 ▷ 地方政府债券市场报告 ▷ 债券市场分析报告 ▷ 资产证券化报告 ▷ 理财报告 特别策划 ▷ 中债评论 ▷ 中债历史 ▷ 特稿 ▷ 国债 ▷ 理财 ▷ 信用债投资 ▷ 债市ESG投资 ▷ 城投债专辑 ▷ 债市法治建设 ▷ 2021微信年度热文 中债品牌活动 ▷ 债市发展论坛 ▷ 中债担保品国际论坛 ▷ 债市研判六人谈 ▷ “十佳文章”评选 联系我们 ▷ 《债券》征稿启事 ▷ 《债券》征订启事 返回搜狐,查看更多 |

【本文地址】

今日新闻 |

推荐新闻 |