美国财险行业公布2022年数据:看中美过去19年险种结构变迁! 先说结论 :1、2022年美国财险行业保费收入8641亿美元,同比增速超过9%。其中,车险保费收入3353亿美元,同比增... |

您所在的位置:网站首页 › 美国保险比例 › 美国财险行业公布2022年数据:看中美过去19年险种结构变迁! 先说结论 :1、2022年美国财险行业保费收入8641亿美元,同比增速超过9%。其中,车险保费收入3353亿美元,同比增... |

美国财险行业公布2022年数据:看中美过去19年险种结构变迁! 先说结论 :1、2022年美国财险行业保费收入8641亿美元,同比增速超过9%。其中,车险保费收入3353亿美元,同比增...

|

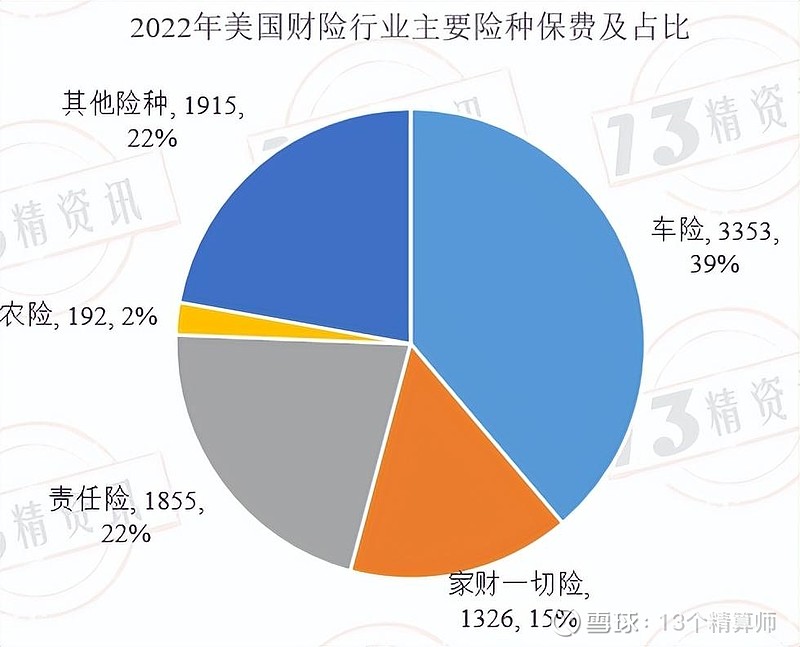

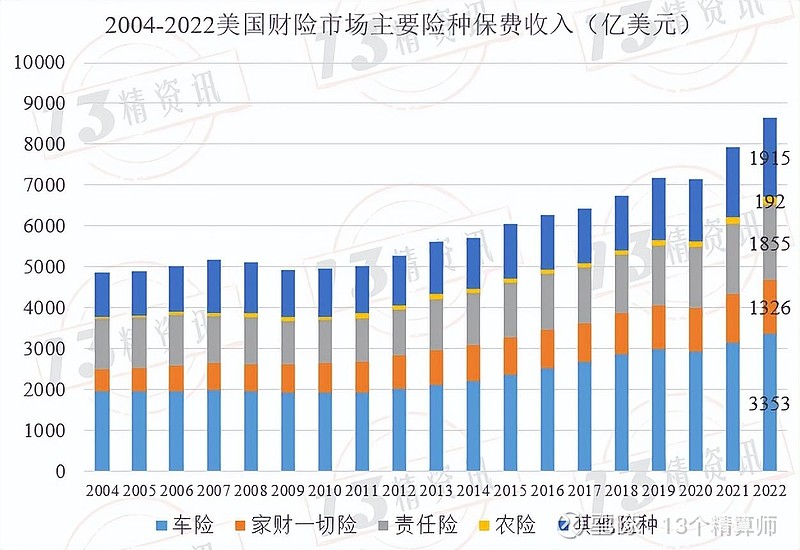

来源:雪球App,作者: 13个精算师,(https://xueqiu.com/1872191721/244150184) 先说结论: 1、2022年美国财险行业保费收入8641亿美元,同比增速超过9%。其中,车险保费收入3353亿美元,同比增长6.7%; 责任险保费收入1855亿美元,同比增长7.4%; 家庭一切险保费收入1326亿美元,同比增长11.5%; 农险保费收入192.4亿美元,同比增速34.7%。 从险种结构来看,美国主要险种结构一直较为稳定。2022年主要险种收入及占比情况如下:

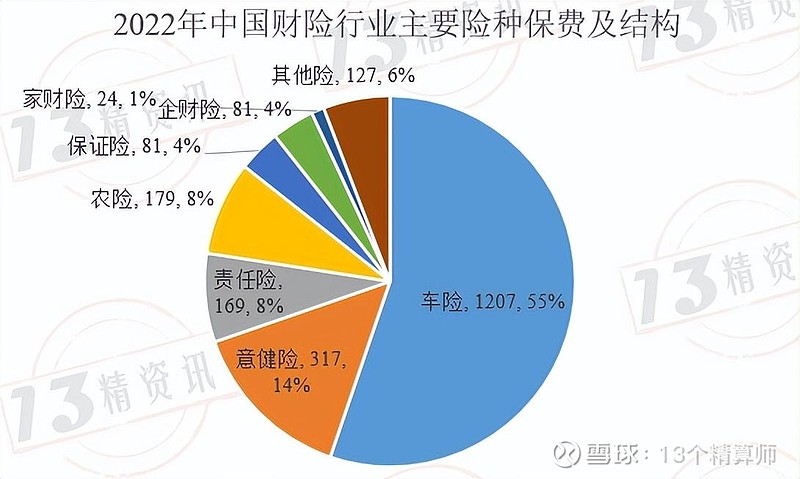

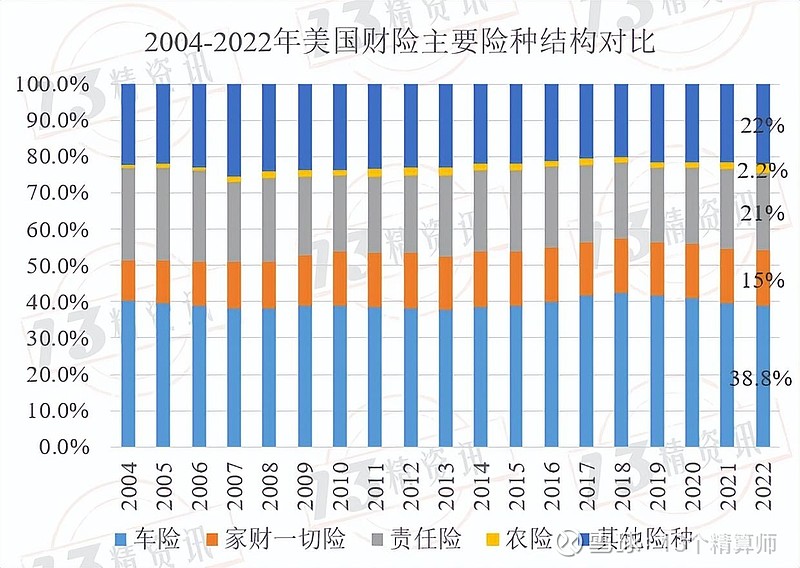

2、2022年中国财险保费收入近1.5万亿人民币。按6.8的汇率折算,为2186亿美元,财险行业同比增速8.7%。2022年中国财险主要险种收入及占比情况如下:

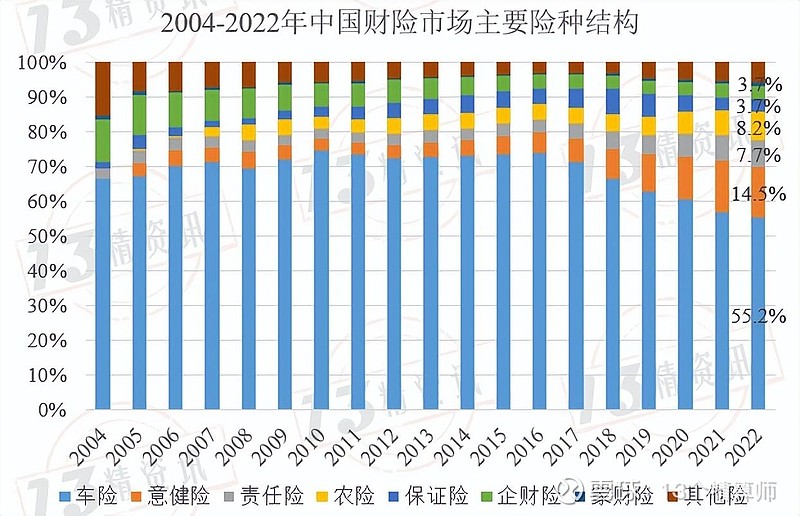

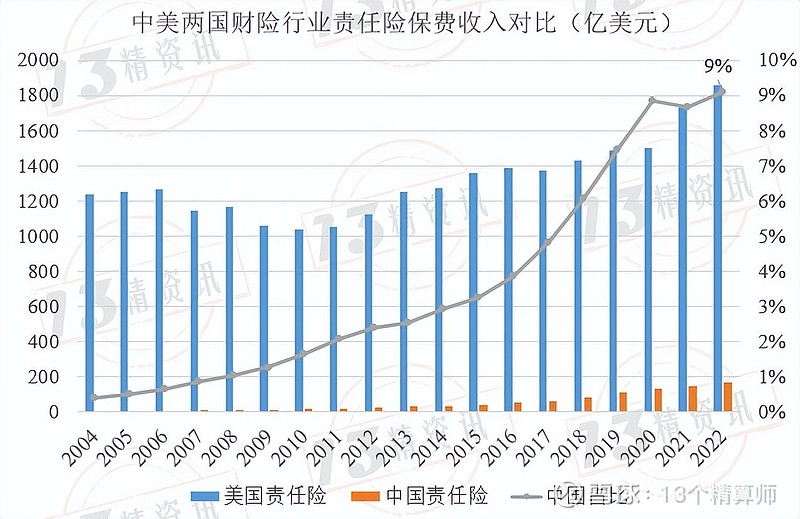

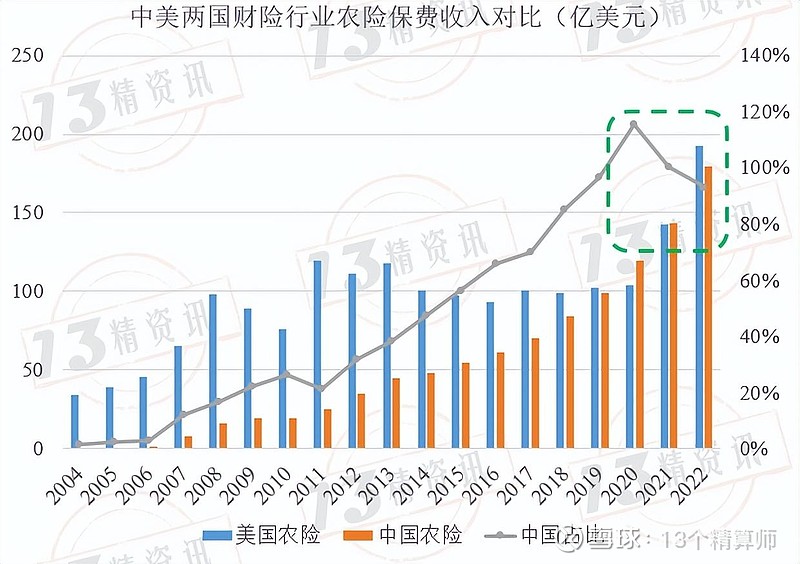

与美国财险结构较为稳定不同,中国财险险种结构正在发生显著变化。 一是车险业务结构占比不断下调,已由2010年历史高点的75%逐渐下降到2022年的55%; 二是意健险业务突飞猛进,从2005年的不足4%缓慢增长到2015年的5%。此后,该险种业务增速远超行业,业务占比也迅速提高到2022年的14.5%; 意健险的“异军突起”弥补了车险下滑的主要份额,已经成为我国财险行业的第二大险类。 三是责任险和农险也呈现较快增速,同比增速均高于行业平均水平,市场份额也都明显提高。 值得关注的是,受近期人民币贬值影响,以及美国农险增速的确很高(2021和2022年美国农险增速分别为37.8%、34.7%),美国农险保费规模两年后再次回到世界第一的位置。 3、2022年美国财险保费收入8641亿美元,财险深度为3.4%;而中国保费收入约2186亿美元,约占美国的25%,财险深度为1.2%。 从财险深度走势来看,美国财险深度呈现下降趋势,已经由2004年的4.0%逐渐下降到2022年的3.4%。 而中国财险深度总体走势还处于“爬坡”阶段,由2004年的0.7%逐渐提高到2022年的1.2%。 为方便大家进行对比,“13精”列出了2022年中美比较的关键数据:

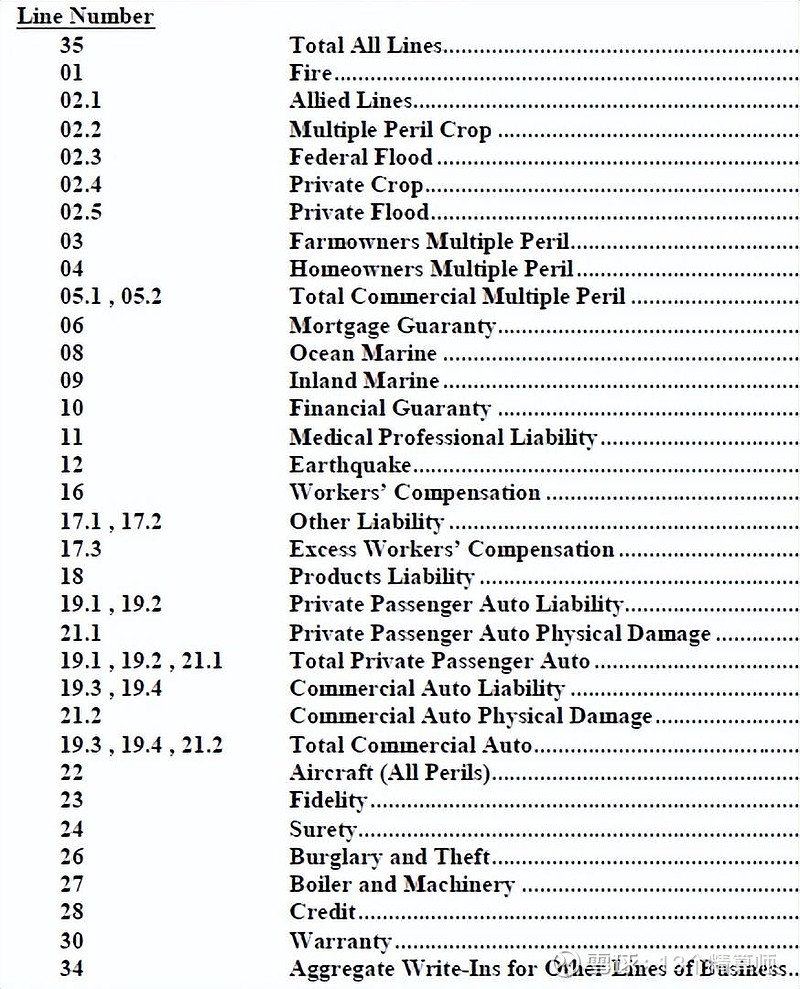

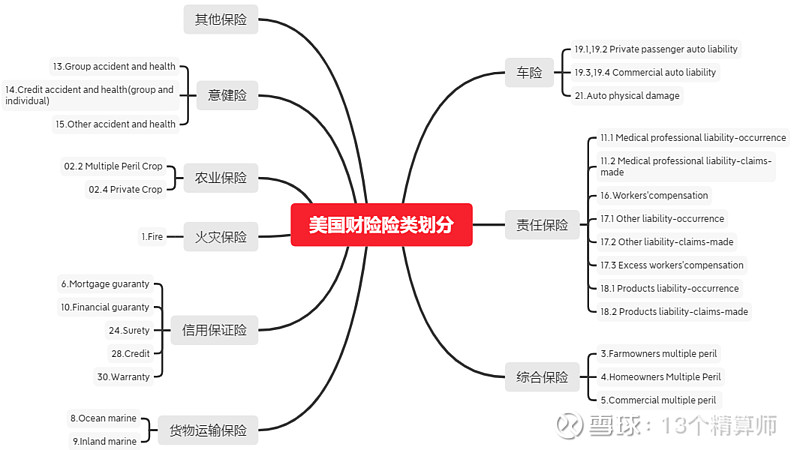

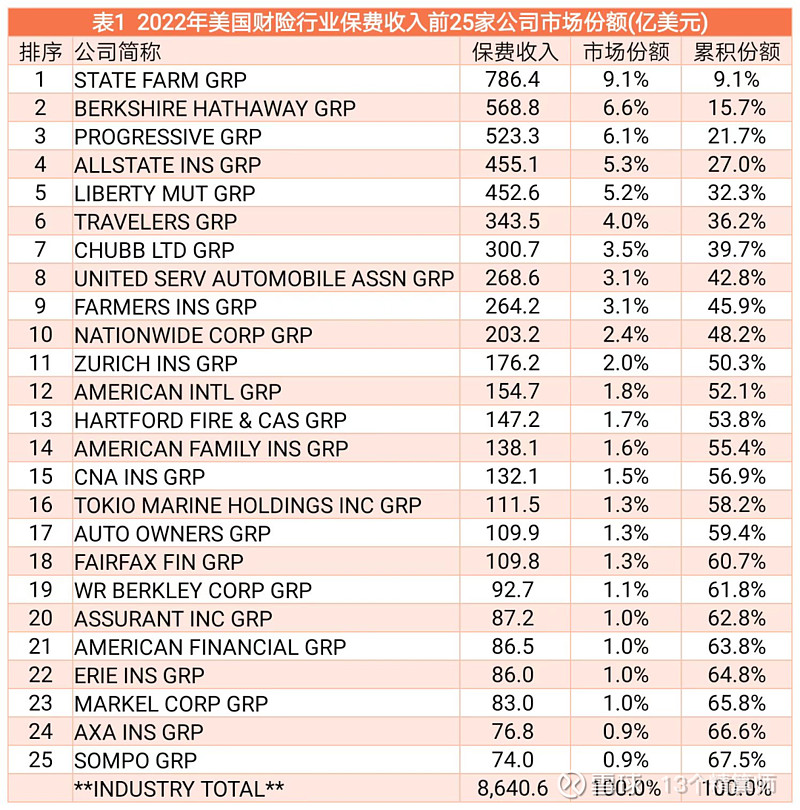

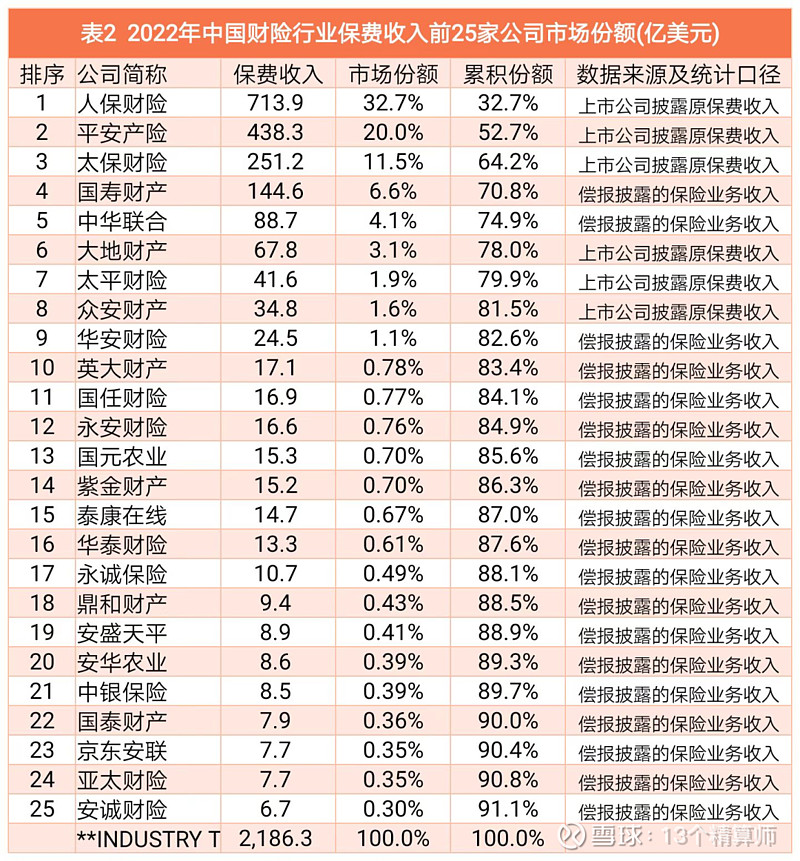

4、2022年美国前25家公司财险保费收入约5832亿美元,占市场累积份额67.5%,规模前五公司保费市场累积份额32.3%; 中国前25家财险公司保费收入约1990亿美元,占市场份约91.1%,规模前五公司保费市场累积份额74.9%。 我们的计算结果表明,中国财险行业的基尼系数为0.7370,要显著高于美国财险行业。 与美国相比,中国财险市场集中度更高。 据统计,美国财险市场经营主体就超过2500多家。相比而言,我国财险主体的数量约有90家。 因此,一方面政府要扶持中小公司发展,让他们更有机会和能力向大公司发起挑战,是很多国家很多行业采取的市场化手段; 另一方面中小公司也要注重立足自身禀赋,形成细分领域的比较优势。 正文: 2023年3月初,美国NAIC(National Association of Insurance Commissioners) 公布了财险行业TOP25家公司的保费收入和市场份额,本次我们将聚焦中美财险行业的发展差异。 需要指出的是,美国NAIC通常将财险行业分为37个险种小类,如下图所示。

为与中国财险险类进行对比分析,在广泛咨询财险领域专家学者的基础上,我们将NAIC细分的37个险类进行合并为九大类,分别为车险、综合保险、责任险、货物运输险、信用保证险、火灾保险、农作物保险、意健险、其他险类等,具体分类明细如下图所示。

需要说明的是,当前美国NAIC公布的数据并非全部险种明细,而主要是车险、家庭一切险、责任险以及财险行业总保费收入。 1 2022年中美财险行业发展状况 2022年美国财险行业保费收入8641亿美元,同比增速超过9%。 其中车险保费收入3353亿美元,同比增长6.7%;责任险保费收入1855亿美元,同比增长7.4%;家庭一切险保费收入1326亿美元,同比增长11.5%。

此外,美国农险保费收入192亿美元(Crop Insurance 和 Livestock Business 两类险种之和),同比增长了34.7%。其中,Crop Insurance保费收入184亿美元,同比增长34%;Livestock Business保费收入8.5亿美元,同比增长47.6%。 需要说明的是,美国NAIC公布的指标并未包括农险数据,我们从Federal Crop Insurance Corporation公布统计的农险数据整理而得。 此外,本文使用的美国NAIC的数据来源是由约97%的市场主体提供的。

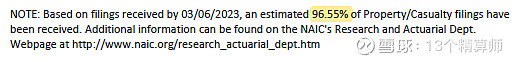

从险种结构来看,近19年来美国主要险种结构一直较为稳定。

2022年车险保费收入占比38.8%,自2016年以来,已经连续两年市场份额占比低于40%; 责任险保费收入占比21%,家庭一切险保费收入占比15%; 农险保费收入占比2.2%,由于近两年美国农险保费增速较快,其市场份额占比近两年也持续提高,由2019年的1.4%提高到2022年的2.2%。 2022年中国财险保费收入近1.5万亿人民币,按6.8的汇率折算(下同),为2186亿美元,财险行业同比增速8.7%。

其中,车险保费1207亿美元,占行业比重为55.2%;意健险保费收入317亿美元,占行业比重为14.5%;责任险保费收入为169亿美元,占行业比重为7.7%;农险保费收入179亿美元,占行业比重为8.2%。

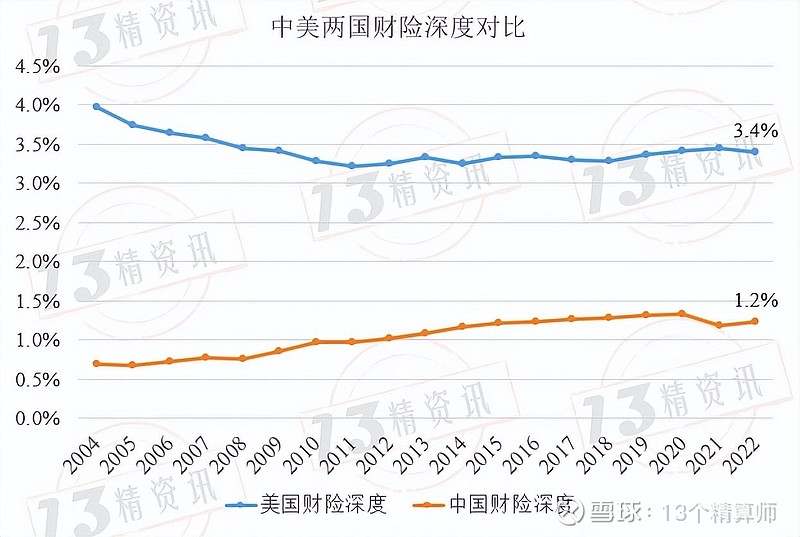

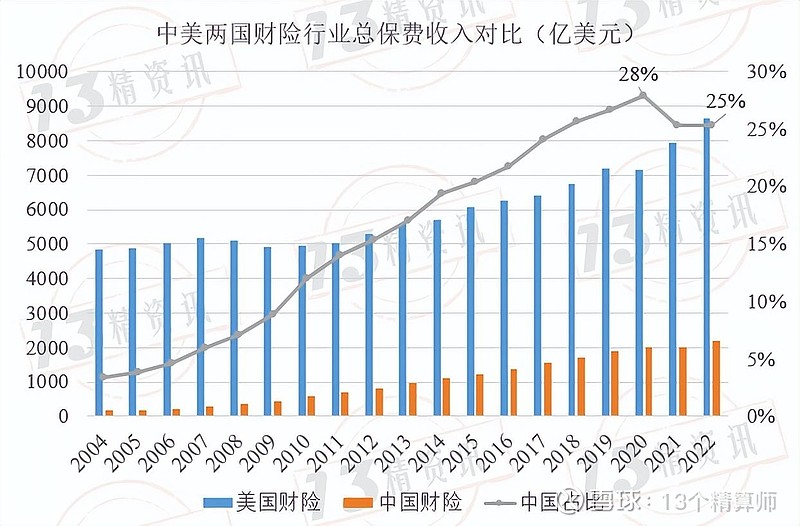

与美国财险结构较为稳定不同,中国财险险种结构正在发生显著变化。 一是车险业务结构占比不断下调,已由2010年历史高点的75%逐渐下降到2022年的55%; 二是意健险业务突飞猛进,从2005年的不足4%缓慢增长到2015年的5%。此后,该险种业务增速远超行业,业务占比也迅速提高到2022年的14.5%; 意健险的“异军突起”弥补了车险下滑的主要份额,已经成为我国财险行业的第二大险类。 需要说明的是,美国财险公司健康险占比非常低。当然,这并不意味着美国健康险需求不足,而是有专门的健康险公司经营更大的市场份额,美国健康险总体保费规模约1万亿美元,而财险公司的意健险保费占比不足1%。 三是责任险和农险也呈现较快增速,同比增速均高于行业平均水平,市场份额也都明显提高。 2 中美两国财险行业可比口径险种比较 2022年美国财险保费收入8641亿美元,财险深度为3.4%;而中国保费收入约2186亿美元,约占美国的25%,财险深度为1.2%,仅为美国的四分之一。

从财险深度走势来看,美国财险深度呈现下降趋势,已经由2004年的4.0%逐渐下降到2022年的3.4%。 而中国财险深度总体走势还处于“爬坡”阶段,由2004年的0.7%逐渐提高到2022年的1.2%。 从中国财险保费收入与美国比值来看,近两年来中国比值似乎有所下降,这主要受到“车险综改”影响。我们相信随着中国经济的强劲复苏,中美财险对比在25%的起点上,将再次上扬。

为便于直观对比,“13”精列出了中美两国财寿险业务的规模对比状况。

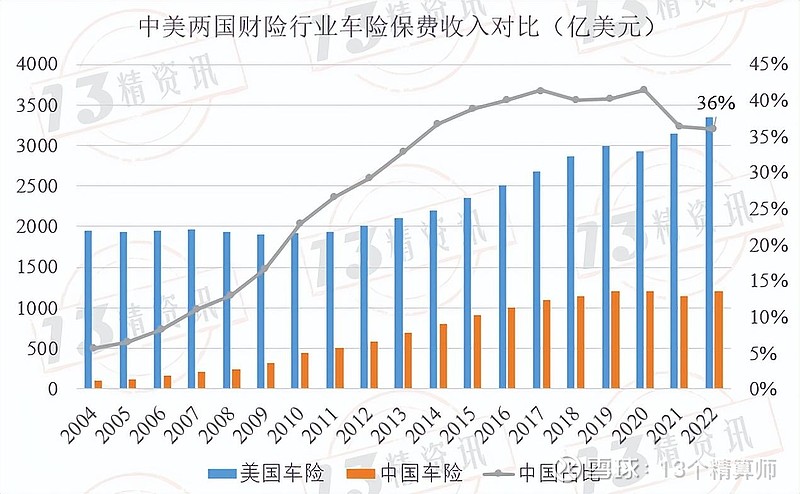

车险是两国财险行业的第一大险种,我们将其结构占比单独提取出来进行对比。 2022年美国车险保费收入3353亿美元,中国车险保费收入1207亿美元,约占美国的36%。

结合前文两国车险的业务结构占比来看,美国车险占财险的比重始终维持在40%左右。 与之对应,中国车险由历史高点75%逐渐下降到2022年的55%。 总体上看,中国车险结构占比已经迅速向美国接近。 2022年美国责任险保费收入1855亿美元,而中国责任险保费收入仅为169亿美元,仅占美国的9%。

随着我国“依法治国”等国家治理能力体系建设的不断提升,国民素质和责任险意识将会不断提高,未来我国责任险的发展空间潜力巨大。 需要关注的是,2022年我国农业保险保费规模1219亿人民币,同比增速25%,汇率折算为179亿美元。而美国农险保费收入192亿美元。

一方面受近期人民币贬值影响,另一方面美国农险增速的确很高(34.7%),美国农险保费规模两年后再次回到世界第一的位置。 3 保费排名前25财险公司市场份额状况 表1给出了美国财险行业保费收入前25的公司市场份额状况。总体来看,2022年美国前25家公司财险保费收入约5832亿美元,占市场累积份额67.5%;规模前五公司保费市场累积份额32.3%; 其中美国州立农业保险(STATE FARM GRP)保费收入786.4亿美元,市场份额9.1%,稳居第一位; 巴菲特执掌的伯克希尔·哈撒韦保费收入568.8亿美元,市场份额6.6%,居第二位; 前进保险(PROGRESSIVE GRP)保费收入523.3亿美元,市场份额6.1%,居第三位。

表2给出了中国财险行业保费收入前25家公司的市场份额状况。 总体来看,2022年中国前25家财险公司保费收入约1990亿美元,占市场份约91.1%。规模前五公司保费市场累积份额74.9%。

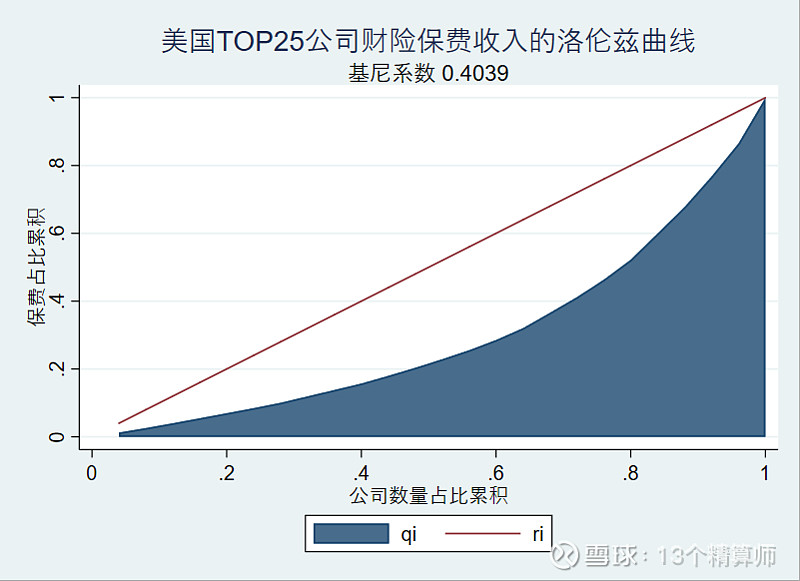

4 构建中美财险市场集中度指标 接下来,我们将分别计算中美两国财险行业的基尼系数。基于前25家财险公司的保费收入数据,我们可以构造反映财险行业市场集中度的指标。 当基于各家保险公司保费收入计算而得的基尼系数取值越接近于1,则表示市场集中度越高,存在寡头垄断现象;当基尼系数取值越接近于0时,则表示市场集中度越低,竞争越充分; 从下图可知,美国财险行业基尼系数为0.4039

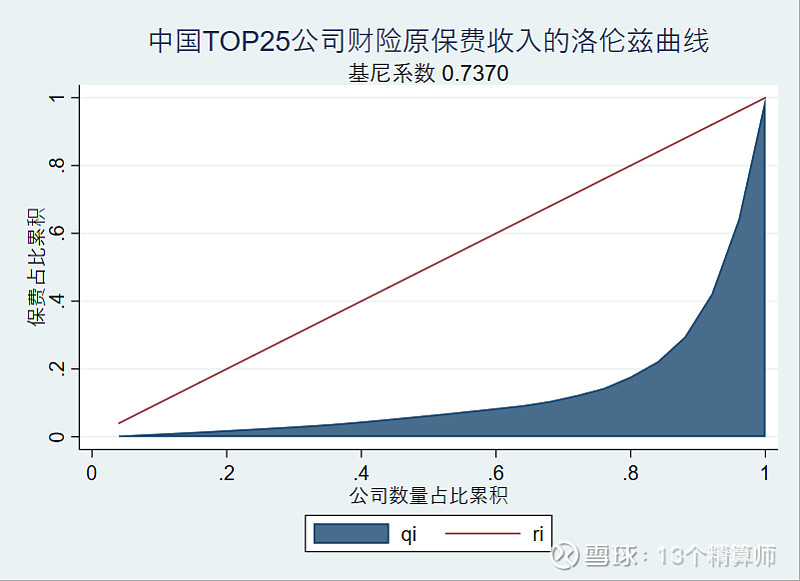

我们的计算结果表明,中国财险行业的基尼系数为0.7370,要显著高于美国财险行业。

与美国相比,中国财险市场集中度更高。 据统计,美国财险市场经营主体就超过2500多家。相比而言,我国财险主体的数量约有90家。 因此,一方面政府要扶持中小公司发展,让他们更有机会和能力向大公司发起挑战,是很多国家很多行业采取的市场化手段; 另一方面中小公司也要注重立足自身禀赋,形成细分领域的比较优势。 |

【本文地址】