天风证券:滔搏(06110)打造全域、跨场景运动零售及服务平台 首予“买入”评级 |

您所在的位置:网站首页 › 滔博旗下品牌有哪些 › 天风证券:滔搏(06110)打造全域、跨场景运动零售及服务平台 首予“买入”评级 |

天风证券:滔搏(06110)打造全域、跨场景运动零售及服务平台 首予“买入”评级

|

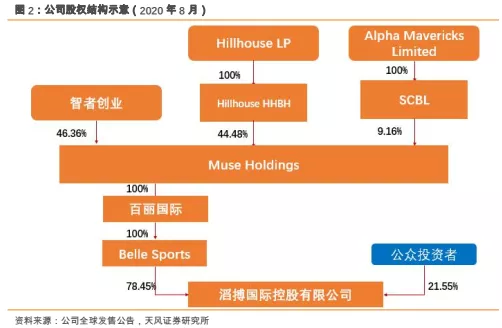

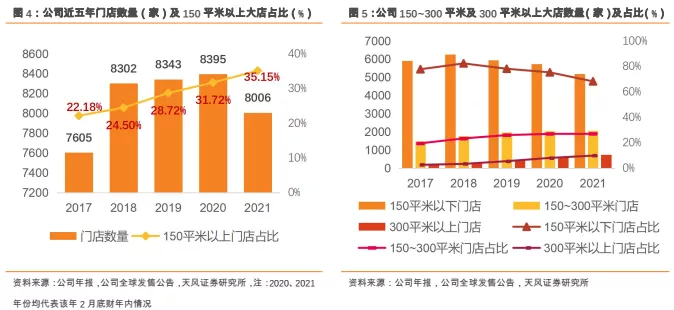

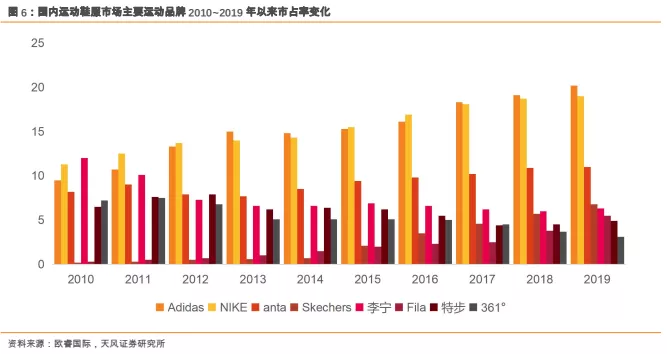

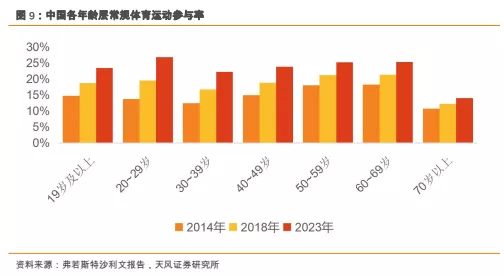

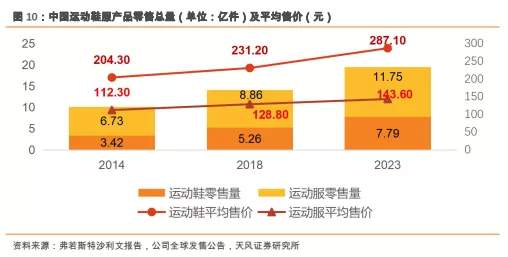

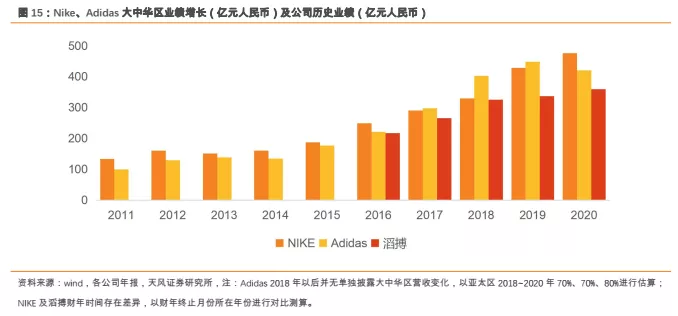

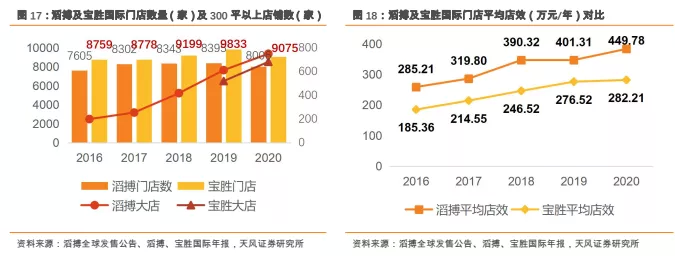

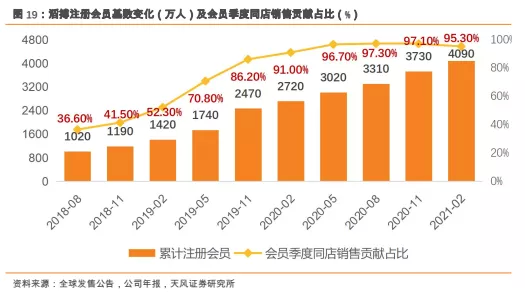

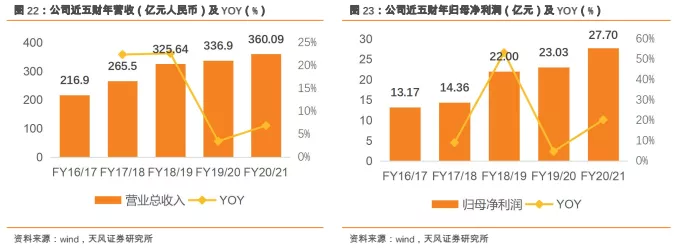

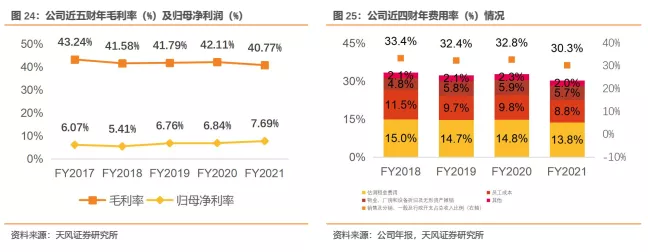

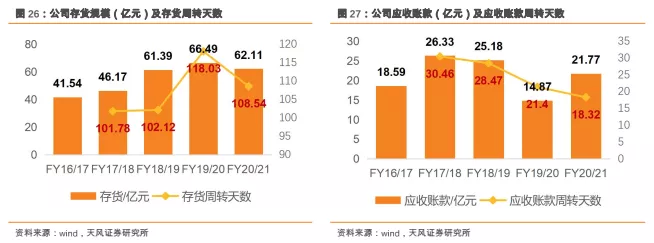

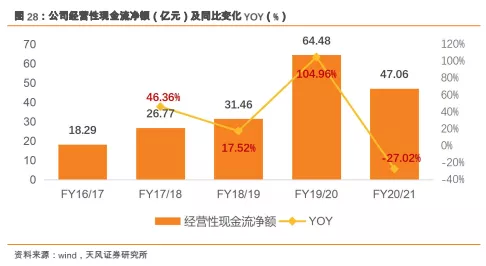

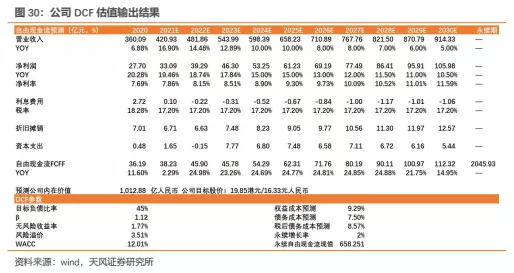

摘要 百丽集团旗下运动鞋服零售巨擘,紧密对接国际运动龙头、优质运动品牌 公司前身为百丽国际旗下运动鞋服零售业务,已于2018年成为国内最大的运动鞋服零售商,主要合作运动品牌商包括Nike、Adidas、鬼冢虎、Reebok、PUMA等国际一线头部运动品牌,并成为NIKE、Adidas在中国最大的零售合作伙伴及客户。依据弗若斯特沙利文,公司2018年于中国运动鞋服零售市场份额达15.9%,旗下直营门店是中国国内覆盖范围最广的运动鞋服产品直营零售网络。 截至2021年2月28日,公司整体门店数量达到8006家,覆盖全国1至7线超过350座城市,持续“优化+优选”门店网络扩张。另一方面,聚焦直营零售实体门店网络优化与优选,加速汰换低效亏损门店,公司毛销售面积同比增长4.1%,300平米以上门店占比9.4%同比增长2.1pct。公司借助自身数字化运营转型策略,提供更加优质互动式的消费体验,实现会员规模化增长。 国内运动鞋服市场延续高景气度、高增速,头部品牌竞争优势凸显 国内运动鞋服行业2021年整体规模预计达到3603亿元,同比增速有望保持在10.43%,21~23期间CAGR有望达到9.83%,相较常见服饰大类细分女装、男装优势明显,成为服装板块复合增速最快细分市场之一。 运动鞋服品牌集中度较高,品牌力优势较为明显,竞争格局相对较为稳定。公司通过与NIKE、Adidas长期深度合作共赢,业务规模及业绩实现稳步快速发展。同时,运动鞋服市场集中度稳步提升,市场头部聚拢趋势逐步凸显,为公司与NIKE、Adidas头部及其他优质品牌合作提供广阔发展空间。 立足头部双雄深度合作携手共进,挖掘拓展优质品牌促二次成长 公司目前拥有国内最大且高度下沉的运动鞋服直营门店网络,2018年即为Nike全球第二大零售合作伙伴及客户,同时也是Adidas全球最大零售合作伙伴客户,与Nike及Adidas合作年限分别达24年及19年,合作关系牢固,战略合作地位难以短期替代。 公司为构建多元、健康的品牌代理合作生态圈,自2006年开始与彪马、匡威、VF集团旗下品牌(Vans、The North Face、Timberland)、亚瑟士&鬼冢虎、Reebok、斯凯奇等国际优质运动、户外品牌建立合作联系,零售规模实现快速增长。FY21年底公司其他品牌销售规模已升至42.66亿元(+9.3%),成为业绩持续增长第二驱动。 数字化转型突破传统零售桎梏,店效水平、大店数量优于同行。公司持续稳步开店、积极提升店效及大店占比,此外门店数字化经营模式转型稳步推进,为门店经营效率打开长期成长空间。通过无序信息数据化、已有结构数据系统化、已有系统智能化,形成赋能高效运营闭环,提升周转及营运效率。 首次覆盖,给予买入评级。滔搏加快聚焦“精准+高效”的数字化转型;持续落实“优选+优化”的门店网络拓展;加强与消费者的全域、跨场景无缝互动;扩大品牌供应,并深化与品牌合作伙伴的合作,以消费者为核心,进一步丰富平台产品和服务的供应。我们预计公司FY2022-24归母净利润分别为33.09、39.29、46.3亿人民币,对应EPS分别为0.53、0.63、0.75元人民币,对应PE分别为18.24、15.36、13.04X。 风险提示:新疆棉等事件对国际运动品牌需求波动影响超出预期;Adidas内部重组、经营战略规划不及预期对品牌终端销售影响;人员开支、租金开支成本提升,门店平均管理、销售费率承压;品牌商合作协议条款变化等。  1. 百丽运动零售业务破茧蜕变,历经重组上市,股权结构稳定 1.1.国内最大运动鞋服零售平台,优质品牌商优势凸显 公司脱胎于百丽集团旗下运动鞋服零售业务,在2018年9月于开曼群岛完成注册;此前母公司百丽国际已于2017年7月完成要约收购实现私有化,针对鞋类业务及运动服饰业务两大板块进行基础转型业务重组,为公司重组转型上市奠定了坚实的基础。 公司已于2018年成为国内最大的运动鞋服零售商,其主要合作运动品牌商包括Nike、Adidas、鬼冢虎、Reebok、PUMA等国际一线头部运动品牌,并成为NIKE、Adidas在中国最大的零售合作伙伴及客户。依据弗若斯特沙利文的数据,公司2018年于中国运动鞋服零售市场份额达到15.9%,公司旗下直营门店是中国国内覆盖范围最广的运动鞋服产品直营零售网络,零售渠道规模优势、头部品牌合作优势凸显。 截至2021年2月28日,公司整体门店数量达到8006家,覆盖全国1至7线超过350座城市。另一方面,聚焦直营零售实体门店网络优化与优选,加速汰换低效亏损门店,公司毛销售面积同比增长4.1%,150平方米以上大型店铺占比持续提升;公司借助自身数字化运营转型策略,发力提升销售潜力门店升级改造,提供更加优质互动式的消费体验。 1.2. 优质运动品牌商合作优势凸显,合作历史悠久,品牌阵容增强 公司1999年期与NIKE开展业务合作,2004年开拓Adidas业务合作,同年成为Nike在中国最大零售合作伙伴及客户(按进货金额计算)。2006年百丽国际及其关联公司完成对公司收购,成为控股股东,此后2006~2007年公司开始扩展旗下品牌组合,开始与PUMA等头部运动品牌开展合作。 伴随着公司业务的持续发展,2012年公司成为Adidas全球范围内最大零售合作伙伴及客户(按进货金额计算)。伴随着公司业务规模的持续成长,合作品牌类型陆续拓展至高端专业户外运动品牌,威富集团旗下The North Face、添柏岚、及亚瑟士集团旗下亚瑟士、鬼冢虎品牌相继被纳入公司合作品牌阵容。  2017年伴随着控股公司百丽国际主营女鞋零售业务面临的发展瓶颈并完成港交所退市私有化,高瓴资本旗下Hillhouse HHBH成为公司控股股东之一,并积极推动公司数字化智能运营模式改革。 此后,伴随着公司整体数字化智能运营模式的推广,公司加码对海外运动零售市场渗透,通过收购多品牌零售商FOSS进入都市运动鞋服市场。FOSS为北美地区知名悠久运动用品零售商,2019年公司开设了北美以外地区最大NBA旗舰店。 1.3. 公司整体股权结构稳定,为公司持续健康发展奠定良好基础 公司控股股东为Belle Sports,截至2020年8月持股比例达到78.45%,Belle Sports主要股东为智者创业有限公司(持股46.36%)及Hillhouse HHBH Holding Limited(持股44.48%),后者为高瓴资本管理有限公司全资所有,对公司间接持股分别达到36.37%、34.89%,控股股东持股比例较高且结构较为稳定。  公司高层管理经验丰富,阵容强大,董事长盛百椒先生鞋履行业工作经验超过28年,现为深圳市皮革行业协会主席,拥有丰富经验及成熟的管理能力。公司执行董事于武先生在鞋类及运动鞋服行业拥有超过27年运营经验。同时公司注重网罗吸引运动鞋服零售专业管理人才,张强、田忠二位副总裁均拥有20年以上体育鞋服零售管理经验,且均拥有10年以上Nike中国区域销售管理工作经验,先后于2005、2015年加入公司控股公司百丽国际集团,掌握具体运动品牌销售运营工作。 1.4. 全区域网络化代理零售为主,提店效+数字化赋能创造互动式消费体验 公司目前营销网络由8006家直营门店构成,已覆盖全国1至7线超过350座城市,2020年新冠疫情等客观因素影响下,公司聚焦门店经营质量,门店总数同比减少389家,但同期店铺毛销售面积同比增加4.1%,单店平均销售面积持续提升。 公司大店数量及所占比例的同步提升有利于整体渠道运营结构的改善,截至2021年2月底(FY21),公司150平米及以上店铺数量增至2814家,占比35.2%;其中300平米以上大店数量由612家提升至750家,占比由7.3%增至9.4%。  数字化转型赋能助公司突破传统运动零售模式,发力构建沉浸式互动消费场景,从而实现“精准+高效”服务广大消费群体。具体来看,透过业务运营逻辑数据串联优化,实现对无序信息数据化、结构数据系统化、系统智能化,形成对线下渠道门店经营管理高效闭环,多维提升公司周转及运营效率,实现信息全域触达及多样化内容互动。 2.国内运动需求延续高增,行业高景气度助力公司长期稳步成长 2.1. 运动鞋服增速行业众多细分领先,头部品牌竞争优势凸显,格局稳定 据欧睿国际数据,国内运动鞋服行业2021年整体规模预计达到3603亿元,同比增速有望保持在10.43%,21~23期间CAGR有望达到9.83%,相较常见服饰大类细分女装、男装优势明显:女装、男装2021年市场规模同比增速预计分别为4.36%、3.87%,且对应21~23年CAGR仅分别为3.75%、3.53%。从细分市场头部集中度来看,运动鞋服头部品牌集中度较高,品牌力优势较为明显,竞争格局相对较为稳定。  1)头部品牌Nike、Adidas仍然牢牢占据国内运动鞋服市场市占率前两位,市占率领先趋势自2010年以来逐步扩大;2019年已分别达19.0%、20.2%,相较其他国内主要运动品牌市占率方面优势明显; 2)国产运动品牌表现差异明显,以安踏、李宁为代表的国内头部运动品牌市占率整体提呈现“U”型波动,例如2013年安踏品牌市占率小幅减少至7.7%,此后逐步回升至2019年达到11.0%,李宁走势与此类似,2015年李宁主席回归之后,品牌发展步入新阶段,市占率逐步企稳保持在6%~6.5%区间; 3)鸿星尔克、匹克等国内运动品牌受到头部品牌产品渗透率提升冲击更为明显,以鸿星尔克及匹克为例,2010年产品市占率分别达到2.9%、4.7%,至2019年已分别降至1.0%、1.2%。 综上所述,Nike、 Adidas为代表的头部国际运动品牌在2010年以来对国内运动鞋服市场渗透率快速提升,实现了双龙头短期绝对领先地位,竞争格局相对稳定。 据欧睿国际数据,整体国产运动品牌在2010年前后均面临市占率下滑、被侵蚀的局面:一方面在2008年奥运会后国内运动市场需求高速增长背景下,传统经销代理模式过度拓店,行业库存堆积严重;另一方面平均收入水平稳步提升,对Nike、Adidas等头部运动品牌购买力接受度稳步增强,相较国内部分性价比运动品牌,产品定位提升转换较为缓慢、品牌接受度出现下滑。 运动鞋服市场集中度稳步提升,市场头部聚拢趋势逐步凸显,2019年市场CR5、CR10分别达到63.3%、81%,相较2010年头部品牌市占率提升超过10%。  国际运动品牌优势凸显,市占率快速提升,市场头部聚拢趋势加速,为公司头部品牌终端零售业务拓展奠定良好市场基础,也为公司运动零售业务快速拓展重要动力之一。 2.2. 运动消费处于高速扩张阶段,政策倾斜催化助力长期成长扩容 2016年以来国内经济发展步入质量与速度并重的新阶段,国内人均GDP于2015年突破8000美元,2019年达到10000美元,人均可支配收入2015、2019年也分别达到3500美元与4450美元,增长势头强劲。 对比美国运动市场发展历史,8000~10000美元人均GDP对应时期,体育运动行业保持高速发展,人均体育支出由42.4美元快速提升至121.8美元,细分市场如篮球、橄榄球等热门运动持续高热度,美国户外运动协会OIA数据显示,2015~2018年美国人均户外运动参与度维持在50%左右,泛体育运动人口基数较大、参与度较高。 伴随着国内人均收入水平的稳步提升,体育运动市场规模步入高景气度快车道,欧睿国际数据显示,我国2023年运动鞋服市场规模有望达到4646亿元,3年CAGR有望达到9.83%,其中运动鞋市场规模预计为2474亿元,运动服装市场规模为1872亿元。  各阶层消费者收入水平稳步提升,叠加国内同期城市化进程、体育运动设施的逐步完善,全民常规体育运动参与率由2014年14.7%增长至2018年18.7%,并有望于2023年进一步提升至23.4%,人均体育运动消费支出由2014年203元提升至290.3元,并有望于2023年进一步提升至430.3元。  人均体育运动参与度、体育用品消费支出提升为体育市场稳步成长提供了坚强动力,弗若斯特沙利文预测数据显示,中国各年龄段人群体育运动参与度均处于高速上升阶段,其中20~29岁年龄阶层提升最为明显,年轻人群将成为国内体育运动市场增量重要来源之一。 政府有关部门近年来出台一系列促进体育行业发展政策,为国内体育产业良好向上发展奠定了较为有利的市场环境,例如国家体育总局颁布的《体育产业十三五规划》、国务院发布《关于加快发展体育产业,促进体育消费若干意见》、国务院办公厅颁发的《加快发展健身休闲产业指导意见》等相关文献,助推国内体育产业综合发展。  2.3. 运动品牌终端渠道以经销为主,公司优势较为明显 根据弗若斯特沙利文报告数据,国内人均收入水平稳步提升、体育运动支出逐步增加的市场背景下,我国已成为仅次美国市场市场第二大运动鞋服零售市场,人均运动鞋服产品支出由2014年106.3元增加至2018年168.7元人民币,复合年增长率12.2%,2023年预计达到274.1元人民币,自2018年期复合年增长率为10.2%。  弗若斯特沙利文报告数据显示,2018年中国年均运动鞋服消费占比仅12.5%,较欧美成熟发达国家市场数据差距明显,其中英国同期27.7%、美国为31.8%、日本为24.3%、韩国为25.7%、德国为27.2%,中国运动鞋服零售市场仍具有广阔增长空间。  我们从运动产业上下游布局及盈利分布进行分析,下游品牌商目前主流采取轻资产运营模式,其中NIKE、Adidas等国际知名头部品牌商更为明显,其产品设计代工生产合作已实现全球布局,客观上有利于突出头部品牌力优势。 上游运动鞋服代工生产公司以申洲国际、裕元集团、华利集团为代表,主营业务毛利率水平维持在25%~30%水平,净利率水平保持在10~15%左右。 下游运动品牌商以Nike、Adidas、Puma国际品牌及安踏、李宁、特步品牌为代表,品牌商销售毛利率基本保持在50%水平,以37%~50%批发折扣为终端经销零售商供货。 终端经销零售渠道商以滔搏、宝胜国际、宝尊电商等为代表,毛利率水平按照终端70~80%常规折扣估算,可以保持在31~42%水平,考虑到线下实体门店运营费用等因素影响,终端净利率水平保持在10~15%之间。  终端运动零售盈利能力相对稳定且客观上优于上游运动鞋服生产环节,国内运动鞋服零售主要依赖于单品牌门店营销,单品牌门店能够较为有效地展现品牌形象,作为品牌价值主张的物理延伸,并为客户提供独特品牌体验,也是滔搏旗下门店主营业务模式。  国际头部运动品牌自营渠道主要可以分为线上零售、工厂店、及部分旨在凸显品牌价值文化、巩固品牌的形象的大型旗舰店(如上海001耐克旗舰店等),运动品牌自营门店受到运营费用成本等因素限制多集中再一二线高线城市核心商圈,剩余中低线城市渠道铺设、高线城市渠道完善覆盖主要由经销批发商门店覆盖。 据弗若斯特沙利文报告数据,2018年中国国内主要国际运动品牌70%终端零售额来自批发渠道,品牌自营渠道、全国零售商、区域零售商分别约占中国运动鞋服零售市场规模2357亿元的33.4%、28.7%、37.9%。在建立返校渠道及覆盖各级各线城市市场、充分触达终端消费方面,拥有多年行业经验的地方零售合作伙伴对全球运动品牌渠道布局具有重要战略意义。 3、优质终端经销网络不可或缺,品牌渠道提效未来合作空间广阔 3.1. 立足Nike、Adidas头部品牌深度合作,拓优质品牌提升业绩成长上限 公司目前作为中国最大运动鞋服零售商,拥有国内最大且高度下沉的运动鞋服直营门店网络,2018年即为Nike全球第二大零售合作伙伴及客户,同时也是Adidas全球最大零售合作伙伴客户,与Nike及Adidas合作年限分别达到24、19年。  Nike、Adidas作为公司头部运动合作品牌,2017~2021财年以来销售占比均保持在85%以上,为公司业绩贡献主要来源。伴随着2010年以来,国内客群人均可支配收入、运动消费支出的持续提升,头部品牌力优势日益凸显,2019年Nike、Adidas市占率稳居一二,分别达到19.0%、20.2%,公司作为两大头部品牌国内重要零售合作伙伴,直接受益于品牌中国区业务快速扩展带来的市场红利,头部运动品牌深度牢固合作关系助力公司业绩快速成长。  此外为强化与国际头部运动品牌合作关系,构建多元、健康品牌代理合作矩阵,公司于2006年开始着手与彪马、匡威、VF集团旗下品牌(Vans、The North Face、Timberland)、亚瑟士&鬼冢虎、reebok、斯凯奇等国际优质运动、户外品牌建立合作联系,零售规模实现快速增长。FY21年底公司其他品牌销售规模已升至42.66亿元(+9.3%),成为公司业绩持续增长第二主力来源。  从品牌客群覆盖角度来看,头部运动品牌客观上具备更强的品牌力、更广阔的客群覆盖基础,但是无法实现对各类细分运动、户外需求有效覆盖;持续充实增强的运动品牌矩阵客观上有利于公司精确对接各类运动需求。 例如2015年新拓合作品牌商VF,定位中高端户外运动、细分潮流运动市场,相较Nike、Adidas等传统跑鞋出身的专业运动品牌,户外运动功能设计突出(例如,添柏岚以户外防水牛皮靴起家,北面业务为登山户外运动装备生产),斯凯奇慢跑鞋、老爹运动鞋等品类近年来广受好评,客群受众迅速扩充。 3.2. 数字化转型突破传统零售模式桎梏,店效水平、高效大店数量优于同行 我们选择同行可比标的宝胜国际对门店店效、门店结构进行对比分析:滔搏门店经营质量优势凸显,主要可以体现在平均店效、店效结构、合作品牌构成等方面。 两所公司旗下门店数量规模较为接近,截至2021年2月底公司旗下门店数量达到8006家,行业内主要可比标的宝胜国际2020年底门店数量为9075家,其中包含5240家直营门店及3835家加盟门店。滔搏300平米大店数量占据优势,公司FY21期末300平米以上大店数量已经提升至750家,同期宝胜300平米以上门店数量为682家。  我们认为平均店效方面存在的差异,主要源自店铺类型、品牌合作商结构差异。具体来看,宝胜国际旗下9000多家门店中加盟门店占比较高;宝胜作为运动品牌代理零售商,经二次批发销售给二级加盟商客户,毛利率水平较低。滔搏FY2021年末期旗下8000家门店均为直营模式,剩余批发业务占比仅为13.8%,相较二次批发销售与直营代理销售传统零售模式,直营式销售模式赋能滔搏高店效优势。 近年来公司门店数字化经营模式转型稳步推进,为门店经营效率打开长期成长空间,通过无序信息数据化、已有结构数据系统化、已有系统智能化,形成赋能高效运营闭环,提升周转及营运效率。 此外公司重视持续赋能消费者洞察,将洞察信息新城颗粒度更为精细的用户标签,建立精准与立体的用户画像,反哺至前端业务运营,实现更加“精准+高效”地服务广大消费者群体。 3.3. 会员基数快速扩展,旨在营造沉浸式互动购物场景 作为运动产品终端零售服务平台,承担着连接运动品牌文化及各细分客群需求的桥梁,公司日常经营过程中将会员运营、消费者互动作为日常渠道经营重点,以公司门店为基础构建消费者社群,增进公司员工与消费者间联系互动,提升终端客群与平台粘性。 此外围绕终端网点平台构建的消费者社群,可以通过有效的线上沟通,拓展客群购物方式。借助客群与公司网点平台员工信息沟通交换、双向对话,公司可以更为紧密了解掌握消费者需求风向变化,及时对货品选择、店铺装饰陈设做出调整。 公司以门店为中心,积极拓展维护基础会员计划,累计注册会员数目已经得到大幅提升,会员贡献门店零售总额占比保持在较高水平。2021年2月底为止,公司累计注册会员人数达到4090万人,截至该月最新季度销售数据显示,会员贡献同店销售比例达到95.3%,凸显滔搏会员品牌粘性与消费潜力。  此外,公司于2020年2月上线“滔搏运动”自有APP,一年内累计用户规模突破270万人,APP集内容营销、线上购物、会员服务等功能于一体。  为优化会员管理,滔搏会员系统分级积分制度,以现金折扣及关联服务回馈公司会员,积累奖励、福利项目逐级提升,分级会员系统为公司终端同店季度销售占比已经达到95%以上,会员消费成为公司门店销售绝对主力。 4.亮丽财务表现回馈投资者,看好公司长期业绩成长性 4.1. 业绩成长属性优异,盈利能力持稳且优于同行 公司整体业绩保持稳定增长,FY21营收达360.19亿元,同比增长6.88%;对应终端归母净利润为27.70亿元,同比增长20.28%。 分品牌来看,公司FY21主力品牌营收达到314.21亿元,占总收入比重87.27%,贡献大部分产品销售收入;其它品牌营收为42.66亿元营收,占比11.85%。主力品牌和其它品牌的营收占比稳定。此外,公司FY21联营费用收入达到2.4亿元,占总收入比重0.67%,电竞收入达到0.82亿元,同比FY20年增长206.67%,占总收入比重0.32%。  分业务模式来看,公司FY21零售营收达到307.33亿元(-1.24%),营收占比85.35%。批发业务营收为42.66亿元(+1.22%),营收占比略升至13.76%。  FY21公司整体毛利率40.77%,近5年毛利率维持在40~44%区间,保持稳定。从控费能力来看,FY21公司销售及分销、一般及行政开支占总收入比例达到30.3%,同比减少2.5pct。近4年销售及分销、一般及行政开支占总收入比例维持在30~34%区间内,且整体呈现减少趋势。其中FY21租金费用13.38%,员工成本8.8%,物业、厂房和设备折旧及无形资产摊销5.7%,其他2.0%,整体费用率自FY19以来延续稳步下降趋势,公司控费能力稳步提升。 FY21归母净利率达到7.69%,自FY18以来延续稳步提升态势,公司终端盈利能力稳步完善上升。  4.2. 营运能力持稳,存货管理稳步提升 公司FY21存货规模达到62.11亿元(-6.59%),对应存货周转天数108.54天(-9.49天),存货规模及周转周期同比均有所改善。  公司应收账款规模同比有所增加,FY21达到21.77亿元(+46.40%),应收账款周转天数达到18.32天,应收账款周转效率稳步提升。  5、盈利预测与估值 我们对公司未来盈利状况有以下假设: 1)公司未来线下门店以拓展高效大店为主,300平米以上高效大店数量FY2022-24在整体门店数量上有望保持小幅增长,分别为200家、150家、50家,其中300平米以上大店预计增长160家、120家、50家。  2)公司FY21直营渠道平均年店效为449.78万元,公司未来平均店效有望实现稳步提升,我们预计同比增速为10%、11%、11%。 3)业务结构方面,我们认为公司未来直营渠道为主的策略不会改变,伴随着直营门店终端消费逐步恢复,我们预计FY2022-24直营业务占比有望分别达到85%、86%、86%。 首次覆盖,给予买入评级,我们预计公司FY2022-24营收分别达到420.93、481.86、543.99亿元,对应归母净利润分别为33.09、39.29、46.3亿元,FY2022-24 EPS分别为0.53、0.63、0.75元,对应P/E分别为18.24、15.36、13.04X。 我们采用绝对估值法,基于以下假设,对公司进行估值分析: 1)公司2024~2025年营收端保持10%左右同比增速,2026~2030年营收同比增速保持在5~9%之间且增速逐年收敛放缓。公司2024~2025年归母净利润保持15%同比增速,且2026~2030年内归母净利润保持10~13%同比增速。 2)公司2030年以后为永续期,我们认为在未来远期终端门店数量级各类店铺店效水平相对稳定的情况下,预估未来公司自由现金流FCFF保持2%同比增速。 3)以2021Q1末1个月国债到期收益率1.77%为无风险利率,以恒生消费品制造机服务指数HSCSGI及恒生指数HIS近三年数据表现回归分析得到β=1.12,以恒生指数近1年几何平均回报率作为市场近期平均回报,且为16.01%,得到风险溢价为14.24%,以7.50%作为借贷成本,25.50%历史税率中值作为公司未来平均税率,资产负债率持平FY2021末为45%,我们得到公司WACC为12.01%。 4)考虑到公司FY2019、FY2020历史固定资产折旧情况(固定资产分别为11.16、11.54亿,对应折旧分别为6.51亿、7.01亿,比例约为55%),假设固定资产及无形资产综年均55%作为折旧摊销,且资产支出为财年固定资产增量5倍,即每财年度资本支出20%假设可以转化为期末固定资产。  我们通过上述假设及相关数据,利用DCF计算得到公司内在价值为1012.88亿元人民币,对应公司目标股价为16.33元人民币/19.85港元,对应目标P/E为30.82倍。 6.风险提示 1)新疆棉对国际运动品牌需求波动影响超出预期; 2)Adidas内部重组、经营战略规划不及预期对品牌终端销售影响; 3)人员开支、租金开支成本提升,门店平均管理、销售费率承压; 4)品牌商合作协议条款变化等。 本文选编自“ 洋装鉴赏札记”,作者:天风纺服团队,智通财经编辑:王岳川 |

【本文地址】

今日新闻 |

推荐新闻 |