案例详解新三板转板投资要点,直接IPO和转板差异对比 |

您所在的位置:网站首页 › 上市公司与ipo区别大吗 › 案例详解新三板转板投资要点,直接IPO和转板差异对比 |

案例详解新三板转板投资要点,直接IPO和转板差异对比

|

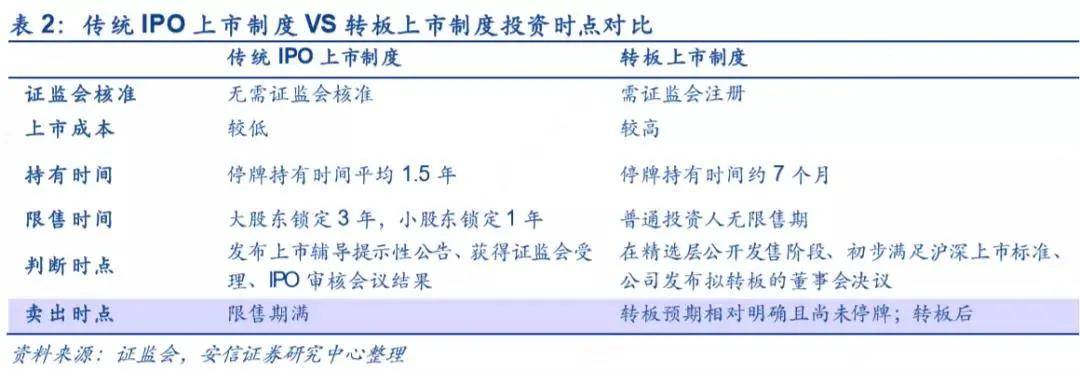

转板上市与摘牌IPO投资人持有期的几点区别 1、持有时间: 传统IPO上市模式下获受理后停牌时间平均达1年左右,转板上市模式下停牌时间更短大约半年。 2、限售时间: 传统IPO模式下新三板参与的投资人上市后限售期为1年,而转板上市模式下普通投资人并没有限售期。 3、可卖出时点: 转板上市模式下由于是无缝转板更加灵活。既可以在转板预期相对明朗但尚未停牌前卖出受益兑现,也可以等到转板上市后到沪深交易所时再行卖出。 提醒投资人关注的是,案例二的国联股份上市后营收持续增长,业绩推动上市后涨幅有近10倍。因此针对质地好的,后期成长性较好的可转板公司,投资人就可以持续持有,上市首日并非就是最好卖点。 精选层部分公司转板预期明朗 七月底第一批精选层挂牌公司将满一年,预计部分公司将展开正式的转板申请。我们判断随转板预期更加明确,部分公司的估值将不断重估呈台阶状态向沪深可比公司靠拢。 转板上市后普通股东不存在限售期的情况,资金流动的时间和空间增加,也会增加博弈,因此建议投资人立足长远,充分对比公司成长性、竞争优势、估值优势,并选择新兴产业或者有核心竞争力的细分行业龙头公司。

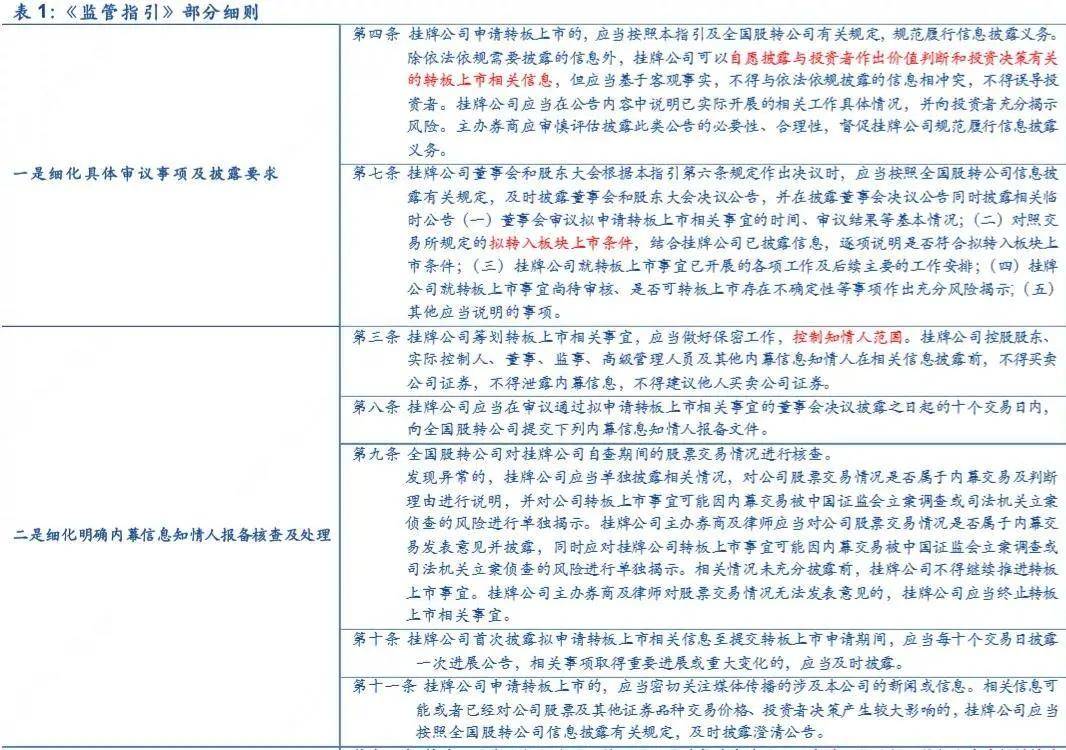

风险提示 政策变动风险,公司业绩不达预期风险 《转板上市监管指引》发布 规范信息披露及股票停复牌行为 guoding 2021年2月26日,沪深交易所正式发布新三板企业向科创板、创业板转板上市办法。全国股转公司也发布实施《全国中小企业股份转让系统挂牌公司转板上市监管指引》,细化挂牌公司转板上市信息披露规则,进一步明确转板上市审议事项、内幕信息知情人报备核查、股票停复牌及终止挂牌等有关要求。 我们认为《转板上市监管指引》对《沪深交易所转板上市办法》中的信息披露规则作出了进一步明确和细化,并加大了转板企业的信息披露程度,明确对内幕消息知情人的报备、核查及处理,对于保证信息透明性、维护投资者利益具有重要意义。

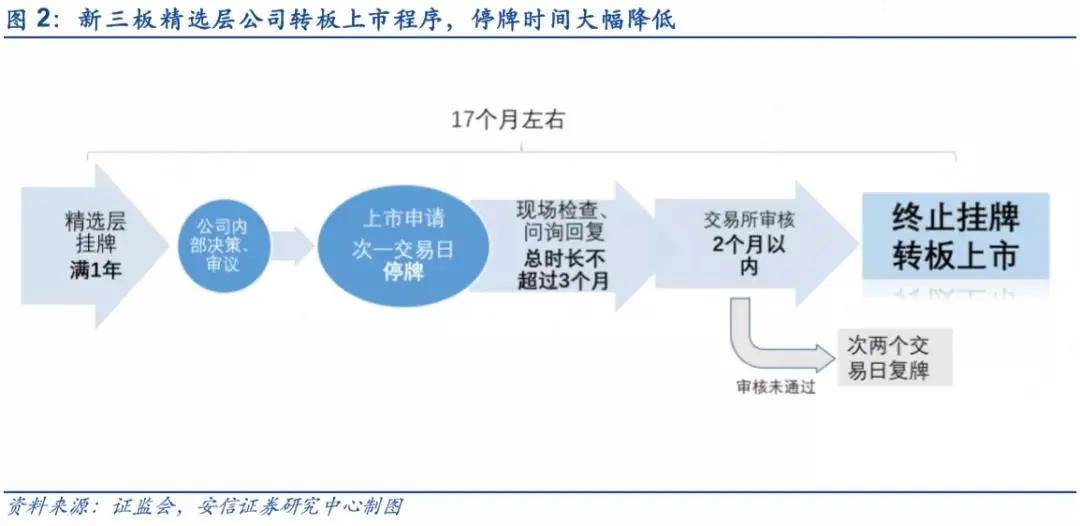

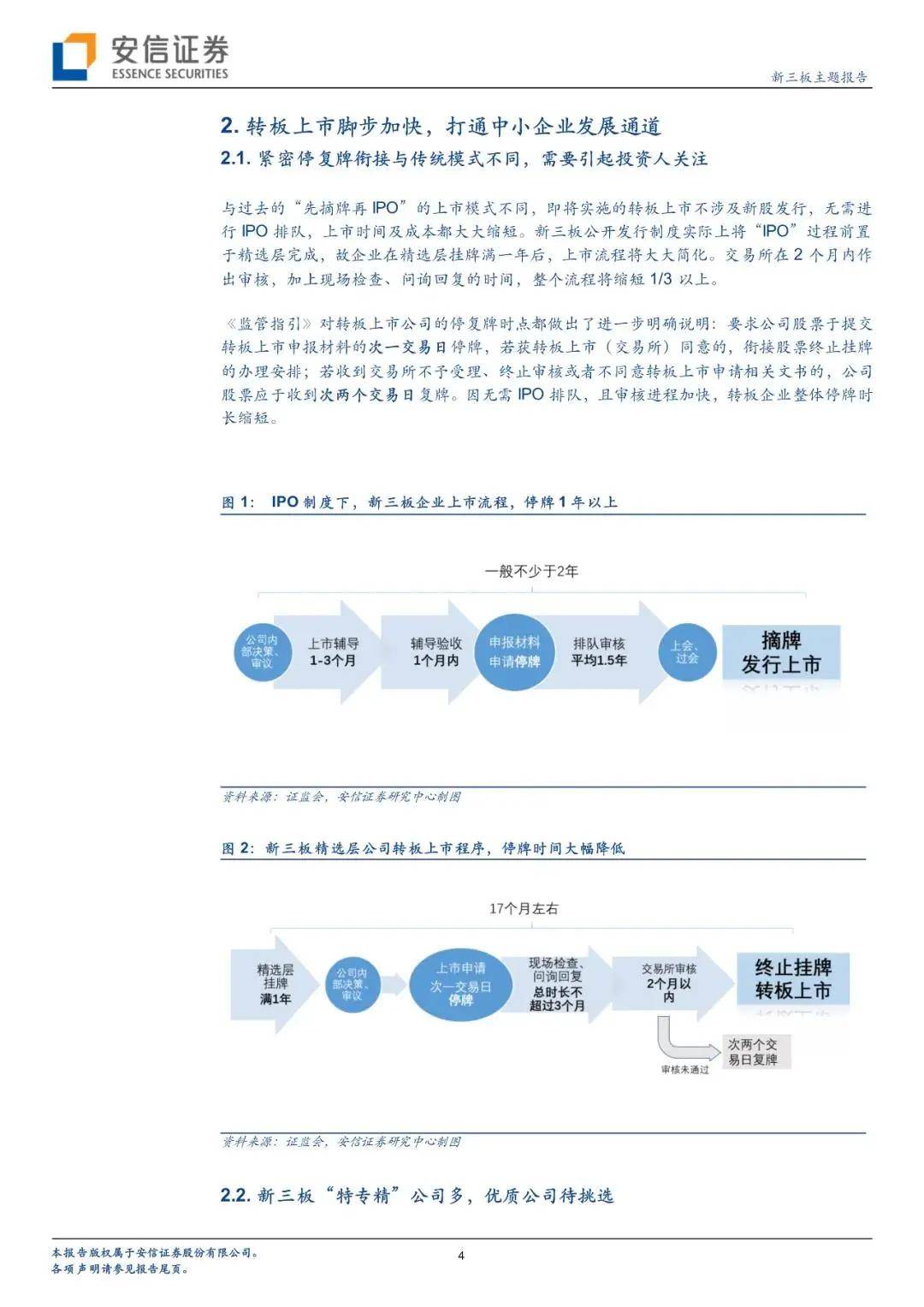

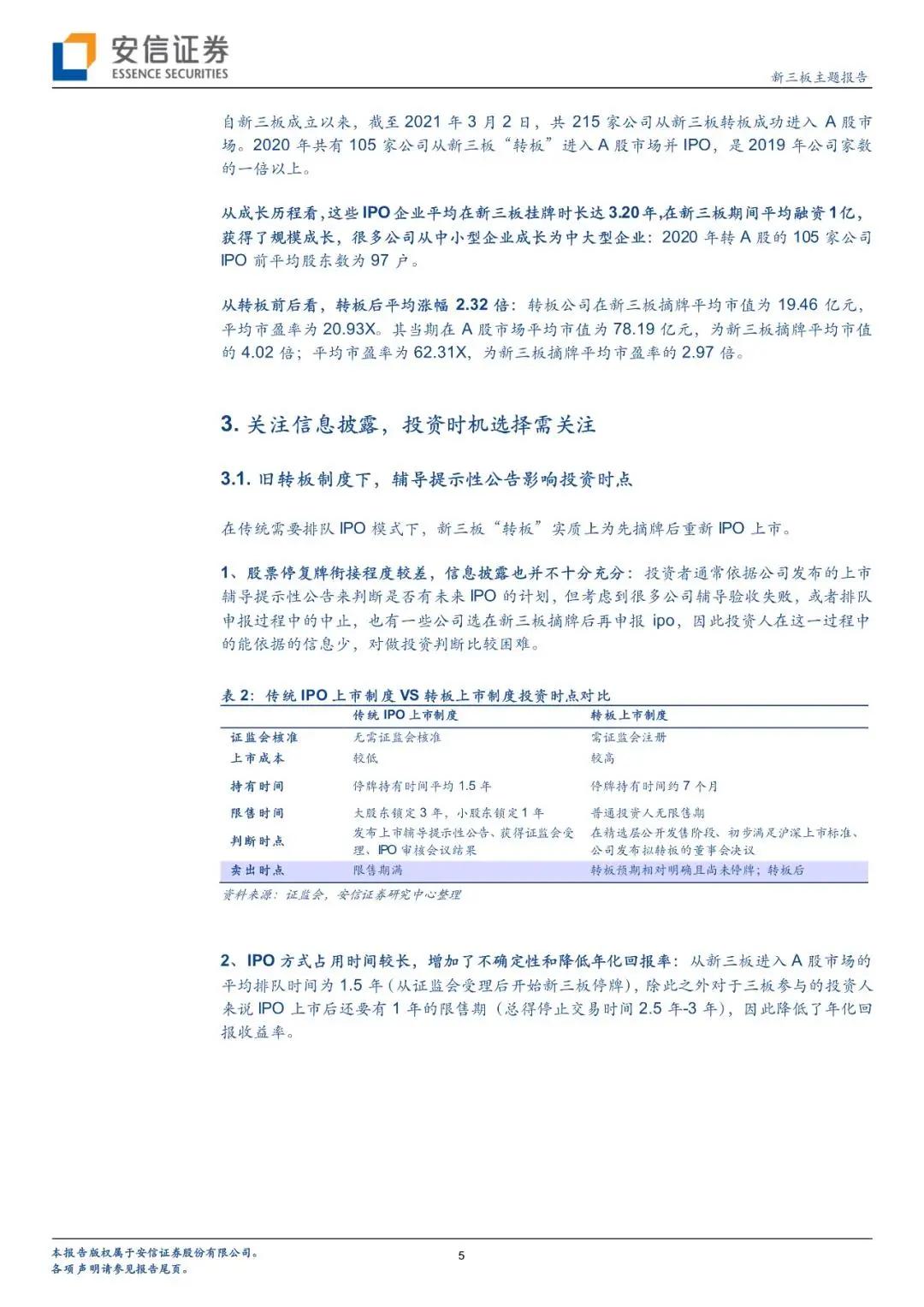

转板上市脚步加快 打通中小企业发展通道 guoding 紧密停复牌衔接与传统模式不同,需要引起投资人关注 与过去的“先摘牌再IPO”的上市模式不同,即将实施的转板上市不涉及新股发行,无需进行IPO排队,上市时间及成本都大大缩短。 新三板公开发行制度实际上将“IPO”过程前置于精选层完成,故企业在精选层挂牌满一年后,上市流程将大大简化。交易所在2个月内作出审核,加上现场检查、问询回复的时间,整个流程将缩短1/3以上。

《监管指引》对转板上市公司的停复牌时点都做出了进一步明确说明:要求公司股票于提交转板上市申报材料的次一交易日停牌,若获转板上市(交易所)同意的,衔接股票终止挂牌的办理安排; 若收到交易所不予受理、终止审核或者不同意转板上市申请相关文书的,公司股票应于收到次两个交易日复牌。因无需IPO排队,且审核进程加快,转板企业整体停牌时长缩短。

新三板“特专精”公司多,优质公司待挑选 自新三板成立以来,截至2021年3月2日,共0215家公司从新三板转板成功进入A股市场。2020年共有105家公司从新三板“转板”进入A股市场并IPO,是2019年公司家数的一倍以上。 从成长历程看,这些IPO企业平均在新三板挂牌时长达3.20年,在新三板期间平均融资1亿,获得了规模成长,很多公司从中小型企业成长为中大型企业:2020年转A股的105家公司IPO前平均股东数为97户。

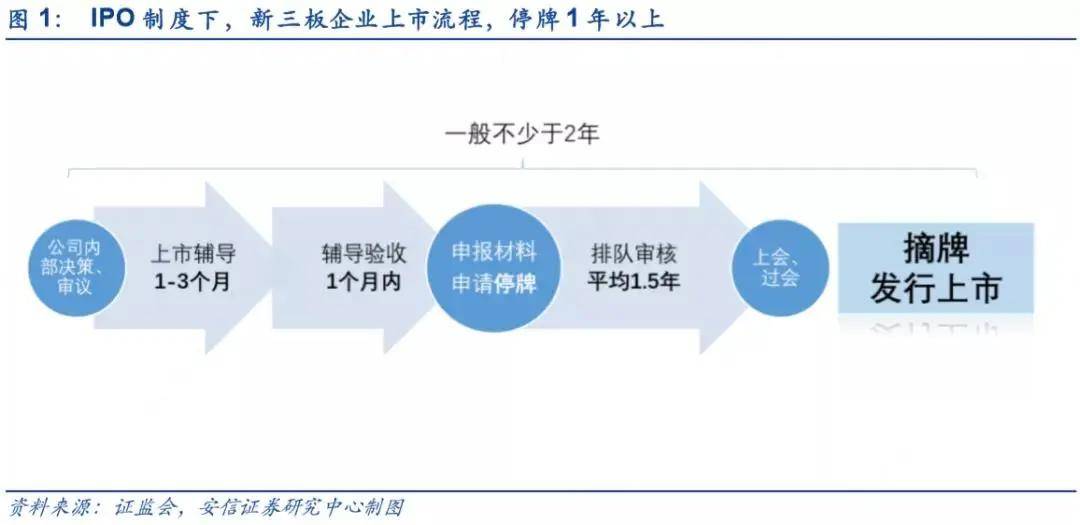

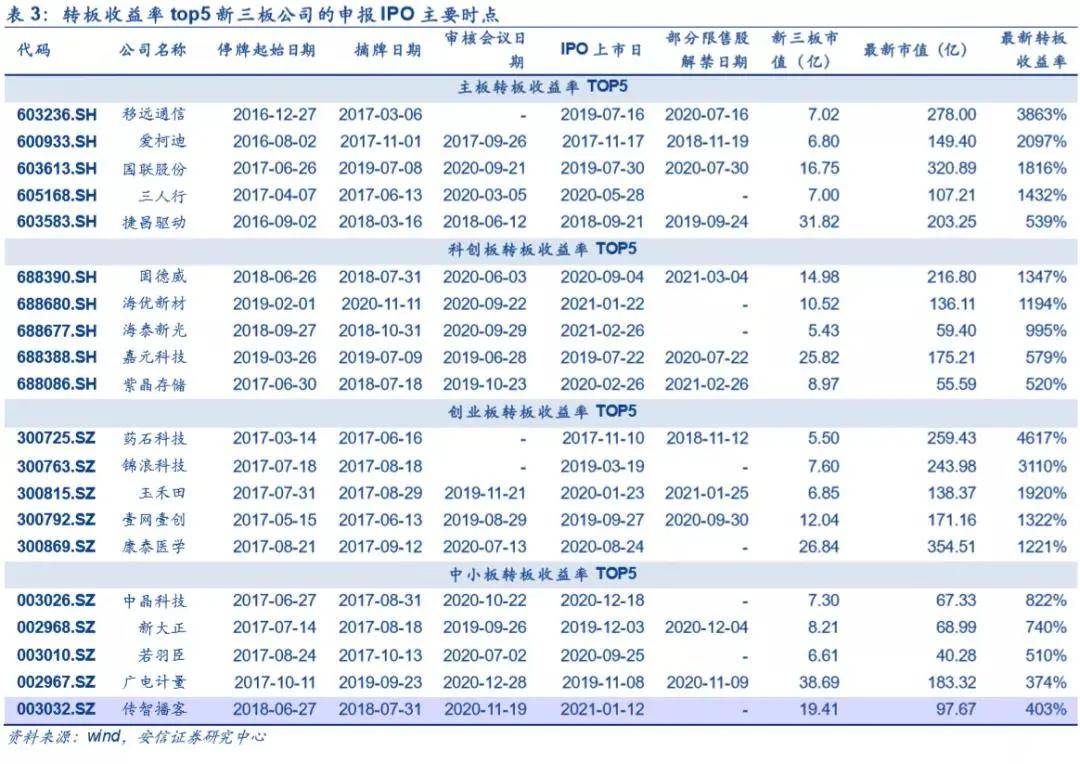

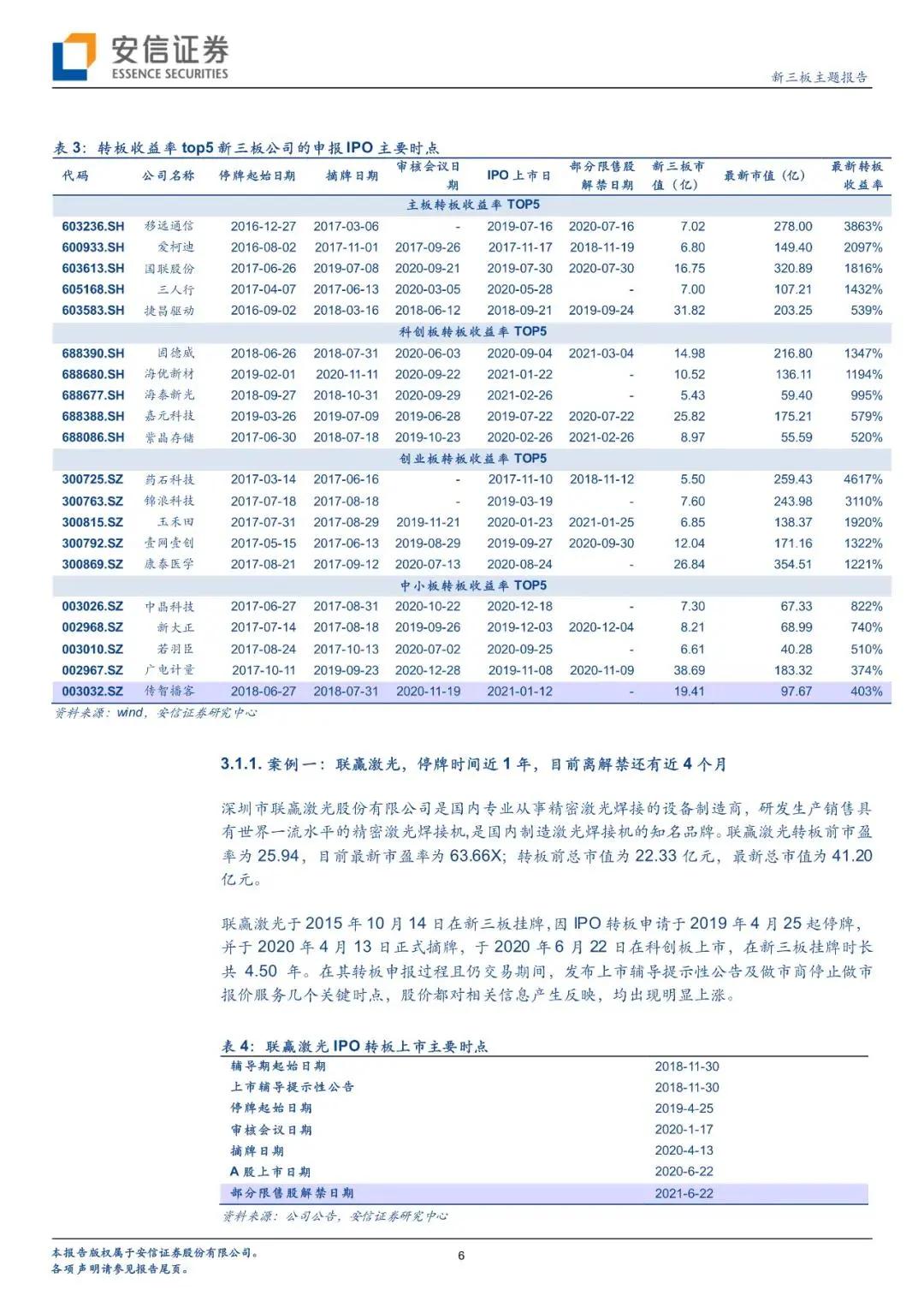

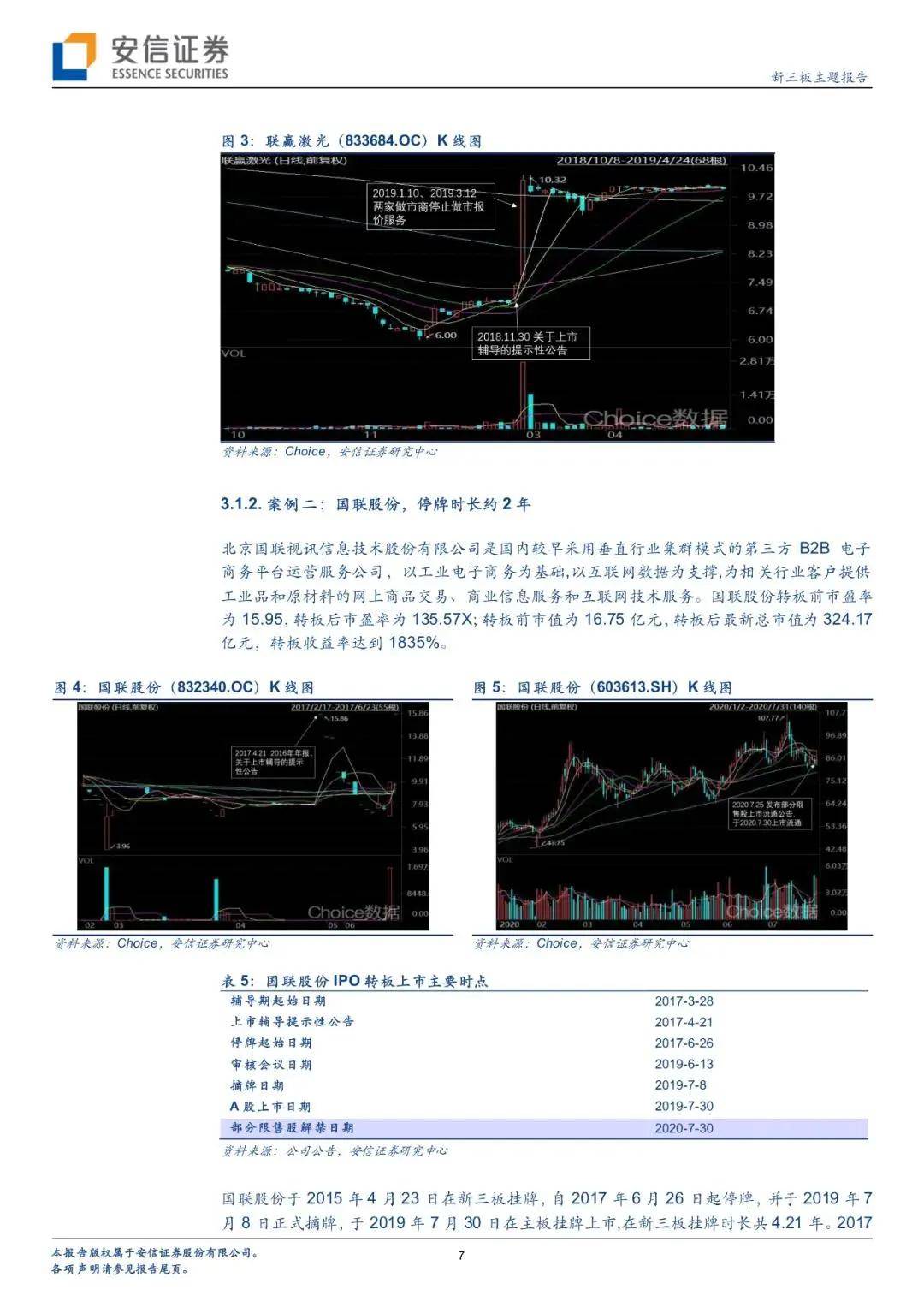

从转板前后看,转板后平均涨幅2.32倍:转板公司在新三板摘牌平均市值为19.46亿元,平均市盈率为20.93X。其当期在A股市场平均市值为78.19亿元,为新三板摘牌平均市值的4.02倍;平均市盈率为62.31X,为新三板摘牌平均市盈率的2.97倍。 关注信息披露 投资时机选择需关注 guoding 旧转板制度下,辅导提示性公告影响投资时点 在传统需要排队IPO模式下,新三板“转板”实质上为先摘牌后重新IPO上市。 1、股票停复牌衔接程度较差,信息披露也并不十分充分: 投资者通常依据公司发布的上市辅导提示性公告来判断是否有未来IPO的计划,但考虑到很多公司辅导验收失败,或者排队申报过程中的中止,也有一些公司选在新三板摘牌后再申报ipo。 因此投资人在这一过程中的能依据的信息少,对做投资判断比较困难。

2、IPO方式占用时间较长,增加了不确定性和降低年化回报率: 从新三板进入A股市场的平均排队时间为1.5年(从证监会受理后开始新三板停牌),除此之外对于三板参与的投资人来说IPO上市后还要有1年的限售期(总得停止交易时间2.5年-3年),因此降低了年化回报收益率。

【以下为内容全文】

向下滑动查看 投资新时代 也是上市新机遇 全面注册制的当下,是中国企业发展的黄金时代,政策的加持无疑让上市更加多元化、多样化,让中国经济更加快速的发展。 可上市并不是一蹴而就的事情,很多中小企业想上市却不知如何开始;正在上市的路上,却遇到了这样那样的问题,这时候选择一个好的上市陪伴者就非常重要了。 国鼎价值管理科技是一家以企业上市培育为导向,致力于企业价值提升的公司。在把控资本运营相关事务风险、提升资本应用能力并提高资本价值的过程中,为企业提供贴量身、定制、陪伴式服务。

上市培训 国鼎为大家带来的培训课程是十分全面的,线上线下同时开展,方便从不同的领域了解上市所需的知识。 《资本增长系统》——企业超常规发展设计辅导班 《决胜资本》——上市与资本规划系统方案班

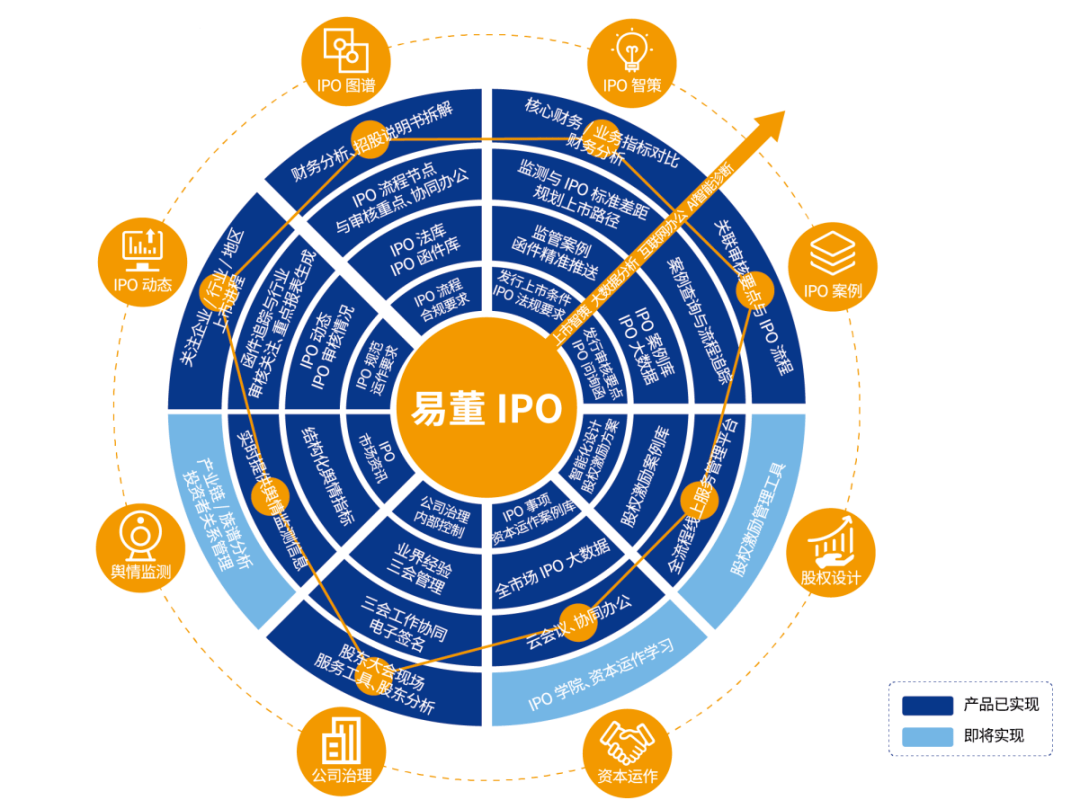

上市培育 易董创赋科技: 易董创赋科技是一款专注合规科技,助力企业成功上市的科技平台,运用AI人工智能+区块链+云服务+资本大数据等技术,结合IPO专家的知识体系,通过IPO案例复盘的方式,梳理公司上市筹备、改制、尽职调查、辅导、申报与审核、发行上市等各个阶段的知识要点。 它基于IPO法库、IPO函件、IPO案例大数据基础上,推出IPO知识图谱、上市智策、财务分析等核心功能,对上市过程中遇到的200多类问题进行全面解读和大数据分析,并为企业上市过程中遇到的问题提供解决思路和对策。

上市易会员服务: 上市易会员服务是以推动企业A股上市为目标,通过SaaS软件、专家智库、产业技术资源与金融资本相结合,为企业提供全面的上市培育服务。

上市加速 咨询项目 融资项目 产业项目 并购项目 上市陪伴 上市诊断: 上市诊断是根据发审委最新最全的IPO上市审核具体标准,对企业进行资本规划设计,并出具落地执行方案的项目。 上市陪伴: 5D: 定板块、定时间、定成本、定路径、定市值 4维:商业模式创新、盈利模式创新、产业技术创新、股权运营创新。 3合规:财务合规、法务合规、业务合规。 市值管理: 上市公司基于公司市值信号,综合运用多种科学、合规的价值经营方式和手段,以达到公司价值创造最大化、价值实现最优化的一种战略管理行为。 其中价值创造是市值管理的基础,价值经营是市值管理关键,价值实现是市值管理的目的。

上市是每一个企业的梦想,更是企业做大做强的必经之路,而专注上市培育,助力企业成功上市,正是我们国鼎人的准则。 要上市请找国鼎,我们是专业的!返回搜狐,查看更多 |

【本文地址】