填报指南丨应交增值税计算方法 |

您所在的位置:网站首页 › 一般纳税人应纳增值税计算公式是什么 › 填报指南丨应交增值税计算方法 |

填报指南丨应交增值税计算方法

|

手把手教你计算应交增值税 “应交增值税(本期累计发生额)”指标是财务报表中重点指标之一,也是一个易错指标。填报方法有两种,一种方法取自《会计科目》,另一种方法取自《增值税及附加税费申报表》及附列资料。今天举例来说明利用《增值税及附加税费申报表》及附列资料怎么填报该指标。

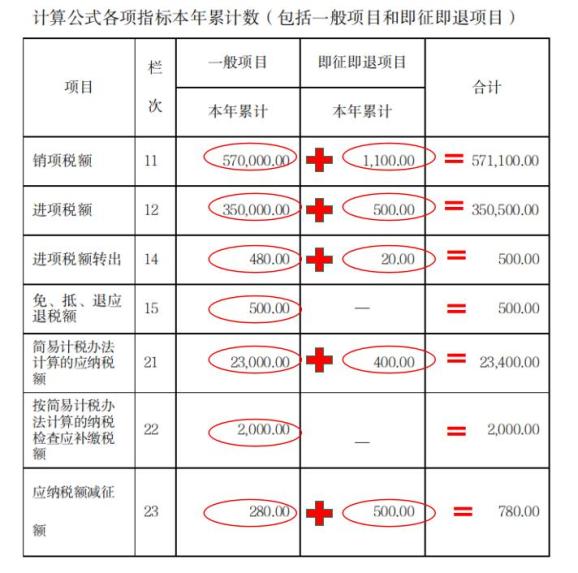

首先来看一下计算公式: 应交增值税(本期累计发生额) = 销项税额 -(进项税额 - 进项税额转出 - 免、抵、退应退税额)+ 简易计税办法计算的应纳税额 + 按简易计税办法计算的纳税检查应补缴税额 - 应纳税额减征额 - 加计抵减额(1-本期累计数) 假设现在填写1-4月的应交增值税指标,那我们应该怎么计算呢? 计算分三步,下面让我们一起来看看吧: 第一步 第一步,先计算公式中红色字体部分,这部分数据全部来自《增值税及附加税费申报表》。 应交增值税(本期累计发生额) = 销项税额 -(进项税额 - 进项税额转出 - 免、抵、退应退税额)+ 简易计税办法计算的应纳税额 + 按简易计税办法计算的纳税检查应补缴税额 - 应纳税额减征额 - 加计抵减额(1-本期累计数) 增值税及附加税费申报表 (一般纳税人适用)

计算公式各项指标本年累计数 (包括一般项目和即征即退项目)

由此可得: 应交增值税(本期累计发生额) = 销项税额 -(进项税额 - 进项税额转出 - 免、抵、退应退税额)+ 简易计税办法计算的应纳税额 + 按简易计税办法计算的纳税检查应补缴税额 - 应纳税额减征额 - 加计抵减额(1-本期累计数) = 571,100.00 - (350,500.00 - 500.00 - 500.00) + 23,400.00 + 2,000.00 - 780.00 - 加计抵减额(1-本期累计数) = 246,220.00 - 加计抵减额(1-本期累计数) 第二步 第二步,计算公式中蓝色字体部分加计抵减额(1-本期累计数)。 准备1-4月各月的《增值税及附加税费申报表》附列资料四,取(二、加计抵减情况),包含一般项目和即征即退项目,即每月加计抵减额=本期发生额合计数(第2列第8行)-本期调减额合计数(第3列第8行) 1月加计抵减情况:

1月加计抵减额 = 1,500.00 - 1,100.00 = 400.00 2月加计抵减情况:

2月加计抵减额 = 2,800.00 - 600.00 = 2,200.00 3月加计抵减情况:

3月加计抵减额 = 18,000.00 - 7,100.00 = 10,900.00 4月加计抵减情况:

4月加计抵减额 = 800.00 - 200.00 = 600.00 1-4月加计抵减额(1-本期累计数) = 1月加计抵减额 + 2月加计抵减额 + 3月加计抵减额 + 4月加计抵减额 = 400.00 + 2,200.00 + 10,900.00 + 600.00 = 14,100.00 第三步 第三步,综合所得指标数值,计算应交增值税。 应交增值税(本期累计发生额) = 销项税额 -(进项税额 - 进项税额转出 - 免、抵、退应退税额)+ 简易计税办法计算的应纳税额 + 按简易计税办法计算的纳税检查应补缴税额 - 应纳税额减征额 - 加计抵减额(1-本期累计数) = 246,220.00 - 加计抵减额(1-本期累计数) = 246,220.00 - 14,100.00 = 232,120.00 = 232(千元) 注意事项 ❶ 两种计算方法,一旦确定,原则不得更改 ❷ 注意不是实际缴纳的增值税而是应交概念 ❸ 不含以前年度留抵的进项税额(与税务部门要求不一样) ❹ 是报告期内的累计数不是当月数,也不是余额数 ❺ 计算结果为负数的,如实填写,不要填“0” ❻ 应交增值税(本期累计发生额)不包含往年增值税减免及退税返还税额 ❼ 《增值税及附加税费申报表》附列表四中加计抵减情况为月度数值而非累计数值,需计算每月加计抵减情况,再进行加和汇总 ❽ 建议使用应交增值税台账,按月记录数据,减少出错概率 内容来源:石景山统计 原标题:《填报指南丨应交增值税计算方法》 |

【本文地址】

今日新闻 |

推荐新闻 |