对比 |

您所在的位置:网站首页 › 飞机和高铁事故率对比分析 › 对比 |

对比

|

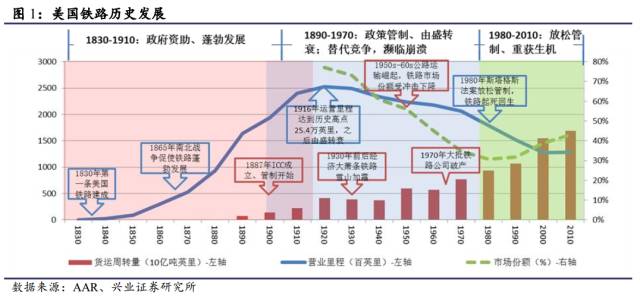

自1830年第一条美国铁路诞生以来,铁路对美国社会及经济的发展起着举足轻重的作用。之后美国铁路蓬勃发展,在1916年运营里程达到顶峰。 1880-1970年由于越来越严格的规制改革让铁路发展逐渐举步维艰,再加上公路运输及水路运输的发展、1930年前后的经济大萧条等种种不利因素让铁路运输在1970年基本到了崩溃的边缘。 而1980年的《斯塔格斯铁路法案》让美国铁路重获生机,法案的主要内容为放松管制、给予铁路公司更多市场化的经营权利,之后美国铁路生产力大大提高、铁路费率显著下降、铁路私人投资回升。

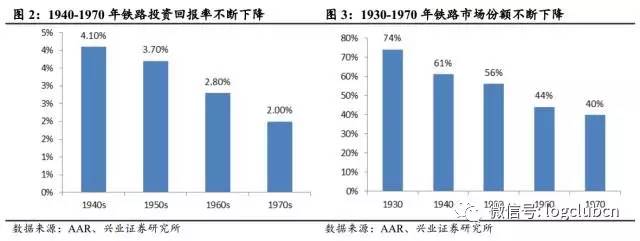

1.1、政府资助,蓬勃发展(1830-1910) 1830年,美国历史上第一条铁路——仅13英里(约21公里)的“巴尔的摩-俄亥俄”铁路建成通车,美国运输史进入“铁路时代”。 该时期美国铁路处于蓬勃发展阶段,铁路里程迅速提高,铁路公司数量不断增长,至1916年到达鼎盛时期:总营业里程达到历史最高值为25.4万英里,约40.9万公里(而2016年中国铁路营业里程仅为12.4万公里);铁路货运量周转量占总运输市场的77%,客运周转量占98%。 铁路建设初期,巨额投资及投资回报的不确定性让私人企业不愿意投资铁路,而政府则意识到铁路对西部开发及全国经济的重要作用,积极给予建设资助,政府资助约占铁路建设资金的30%,包括利用金融工具进行资金借贷、给予政策性扶持、无偿赠予土地、统一技术规范等。政府的支持促使铁路建设快速发展。 但是由于此阶段美国铁路市场处于开放的自由竞争阶段,造成了铁路数量过多(铁路公司最高峰时甚至多达6000多个)、分散建设、无序竞争、部分平行线路间无限制的过度竞争等现象。 1.2、政策管制,由盛转衰;替代竞争,濒临崩溃(1890-1970) 由于铁路运输业的过度竞争,运价变动剧烈,铁路公司之间经常开展恶性价格战,价格歧视行为也很盛行。 政府为了稳定运价,于1887年成立ICC以便对铁路公司展开管制,主要措施包括价格控制等,但管制同时降低了行业竞争力度,使行业失去了市场活力,铁路行业开始由盛转衰。 公路运输业、水路运输业的蓬勃发展导致的替代竞争和1929-1933年的经济大萧条更是让美国铁路发展雪上加霜。 至1970年美国有大批铁路公司宣布倒闭,破产线路里程占当时美国铁路总里程的21%,铁路货运周转量市场份额下滑至35%,铁路行业的平均投资回报率由1940年的4.1%下降到1970年代的2.0%。

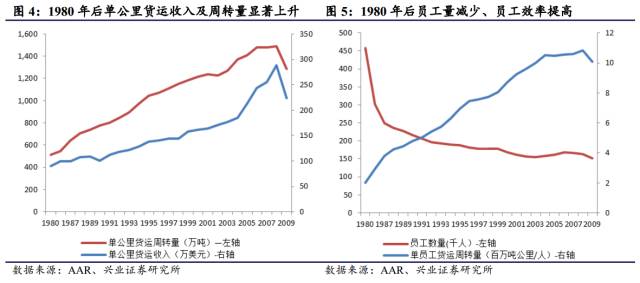

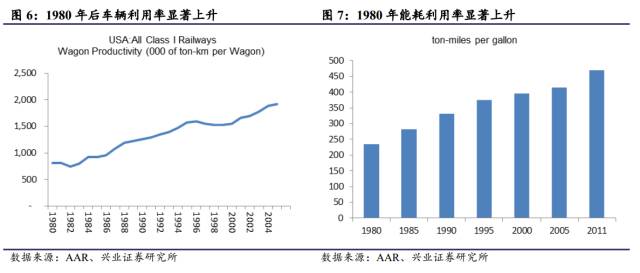

1.3、放松管制,重获生机(1980至今) 铁路濒临绝境后,政府只有两条路来做铁路改革:一是铁路国有化但可能继续面临亏损,二是重新立法,让过于严格的管制更趋合理。 美国政府选择了第二条路,在1980 年通过了著名的斯塔格斯铁路法案,取消了过去很多对铁路的管制措施,给予铁路公司更多市场化的权利,例如允许合同运价方式,采用市场化定价法,允许铁路企业出售和废弃既有铁路线路等。 此外,1970年,政府剥离了各铁路公司一直亏损的客运业务,成立全国性负责客运的Amtrak公司,为铁路公司甩掉了负担。 美国铁路改革给整个行业带来了新活力,行业生产率提高、市场份额上升、运价下降、投资回报率提升、铁路安全改善: 1)劳动生产率大幅提高 《斯塔格斯法》颁布之后, 美国铁路货运业的劳动生产率大幅度提高。 从1980年到2010年,单公里货运收入从90万美元增长到224万美元;单公里货运周转量从513万吨增长到1286万吨(虽然营业里程下降,但是总运量上升,运营效率提升);员工数量从45万人下降到15万人,而单员工货运周转量则由200万吨公里/人上升到1000万吨公里/人。

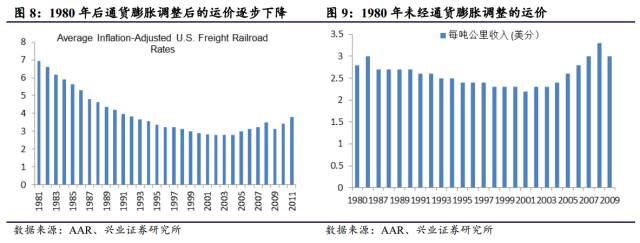

2)运价逐步降低,竞争力提高 1980年改革之后的二十多年内,在运量上涨和生产效率提升的同时,铁路运价逐年降低。 在去除通货膨胀影响后,2000年的运价仍比1980年下降了59%,到2003、2004年运价降到历史最低,仅为1980年的40%;到2011年,运价虽有所上升,但仍然是1980年的45%,近几年运价上升主要是成本上升导致。

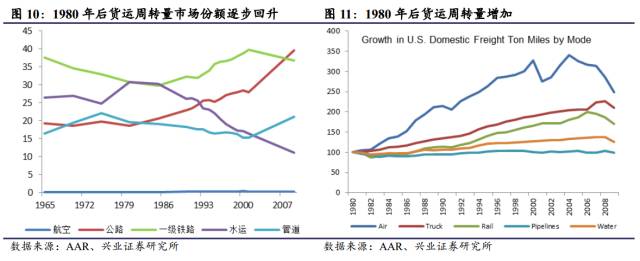

3)市场份额稳中有升 改革后,运价有了较强的竞争优势,铁路货运量和货运周转量不断提升、屡创新高,目前铁路周转量的市场份额稳定在40%左右。

4)投资回报率逐渐提高、铁路投资不断增加 改革后,由于经营状况的改善,美国铁路企业的财务状况得到了极大的好转。上世纪70年代,美国铁路运输行业平均净投资回报率跌落到了2.0%。 而1980年铁路改革以后,行业投资回报率逐步回升,2000年行业平均回报率达到8.5%,而2016年一级铁路平均ROA为6.5%、ROE为18.5%。铁路行业也在不断吸引更多资本进入,固定资产投资年复合增长率达到6%。

5)铁路安全状况逐渐改善 在注重效率提升和运价减少的同时,铁路的安全性进一步引起公众和政府的高度重视。从1980年到2011年,铁路事故率下降了76%,铁路工作人员受伤率下降了84%,交叉路口碰撞事故率下降了81%。目前,铁路工作人员的受伤率甚至是美国主要行业中最低的。

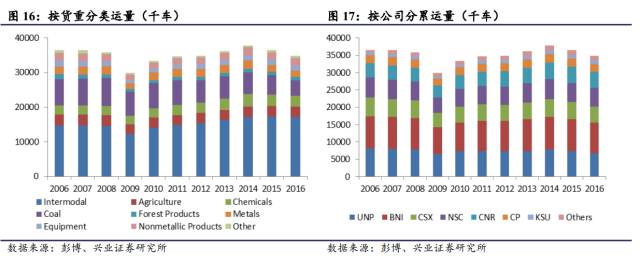

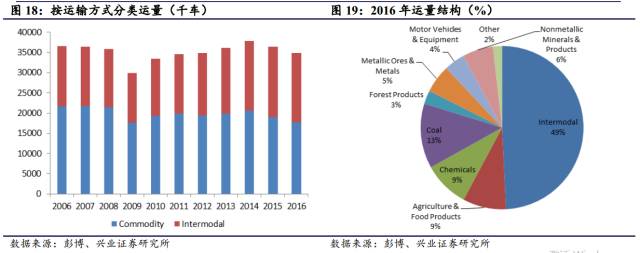

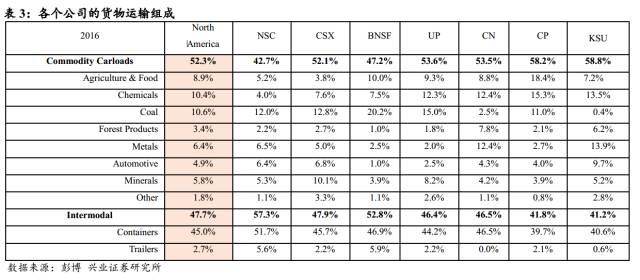

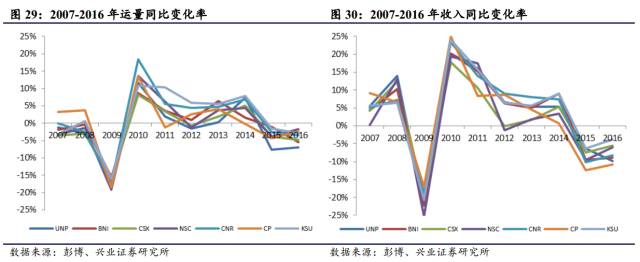

二、美国铁路运输行业现状分析 2.1、美国铁路运量:集装箱增长稳定,总运量受煤炭下滑影响下降 2016年美国铁路运输行业的货运量达到3482万车,相较2015年同比下降约4%;2006-2016年总体货运量有轻微下降,11年间复合变化率为-0.4%。 整体看,近10年铁路总运量相对稳定,部分年份有所下滑: 1)2009年货运量同比减少597万车、同比下降16%,主要原因是美国经济危机,导致集装箱量同比减少221万车,同比下降15.3%,煤炭同比减少101万车,同比下降12.6%。 2)近2年货运量略有下降,2015、2016年货运量分别下降4.6%、4.5%,主要原因是煤炭运量下滑明显,过去2年分别同比减少86.8万车、107.8万车,同比下降13.5%、19.5%。 煤炭运量下降主要是美国页岩气能源革命导致煤炭需求大幅下降,2016年煤炭消耗量较2008年下降了约36%,而2016年铁路煤炭运量较2008年下降了近40%。 美国七家一级铁路公司运量波动情况: 2009年由于受经济危机影响,各货种均有一定程度下降,因此各家铁路公司运量同比下降幅度相近。 而近2年货运量下降的主要原因是煤炭运量下滑,因此煤炭运量占比最大的BNSF和UP下滑幅度高于其他公司,其中BNSF煤炭占比20.1%,2016年货运量下降5.5%,UP煤炭运量占比15%,2016年货运量下降7%。

按货种分类来看,美国铁路运输结构主要分为集装箱运输以及大宗货物运输,其中大宗货物运输主要有煤炭、农产品、化学品、矿石等。 近10年,集装箱运量不断增长,过去10年集装箱运量复合增速为1.47%,占总运量比从2006年的40%提升至2016年的49.2%。稳定增长的原因可能是装箱运输时效性、安全性的提高,铁路运价较公路更加便宜。 大宗商品方面,煤炭占比最大,但是由于需求减少,煤炭运量占比已经由2006年的20.9%下滑至12.8%。此外,化学品占比9%、农产品占比8.6%。

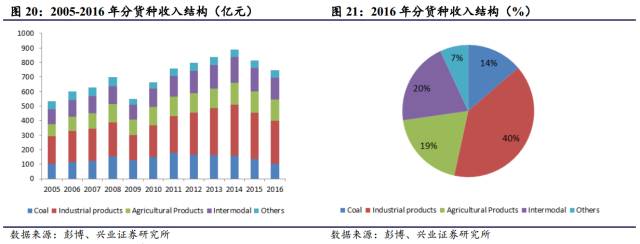

2.2、美国铁路收入:运价年均上涨2%、带动收入增长 2016年美国铁路运输行业的总市场规模(年营业收入总额)约为748.56亿美元,2005-2016年的12年间复合增长为3.08%,但是2015、2016年有所下降,分别同比减少8.3%、8.1%,一方面是因为货运量分别下降4.6%、4.5%,另一方面平均运价也略有下降。 分货种看,工业品运输收入占比最大,占总收入的40%,主要包括化工品、汽车等,工业品的运价最高,因此虽然工业品的运量仅占15%左右,但是收入占比很高。 其次,集装箱收入占比20%,主要是因为集装箱运量高,占总运量的49%,但是由于单位运价低,因此收入占比没有运量占比高。 农产品收入占比为19%,运量占比9%左右,主要是因为农产品运价高于平均运价,收入占比高于运量占比。 煤炭收入占比约14%,主要是因为煤炭单位运价较低,因此收入占比略低于运量占比13%。

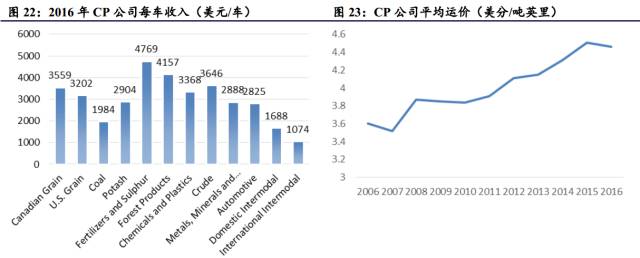

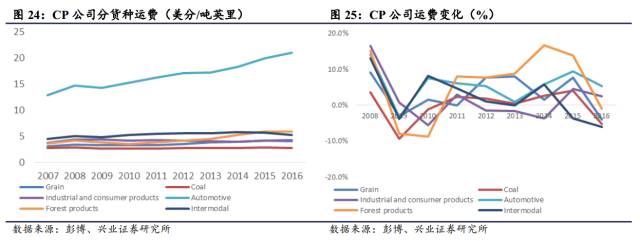

运价方面,我们以CP公司为例,2016年公司平均吨英里费率为4.46美分,过去10年呈上涨趋势,年复合增速为2.17%。 分货种看,汽车运输吨英里运价最高,2016年为21美分/吨英里费率,煤炭运价最低,约为2.73美分/吨英里,其他货种运价约在4-5美分之间。每车收入因为涉及不同货种的运距不同,因此与吨英里费率略有不同,但是整体基本一致,化工品、汽车、农产品的运价相对较高,集装箱、煤炭的运价最低。 由于美国铁路运价为市场化运价,会根据运输需求而波动,因此不同货种的运价基本会在-10%-20%的区间波动。由于铁路运输行业需求较为刚性,因此运价波动弹性并不是很大。长期来看,铁路运价小幅提升。

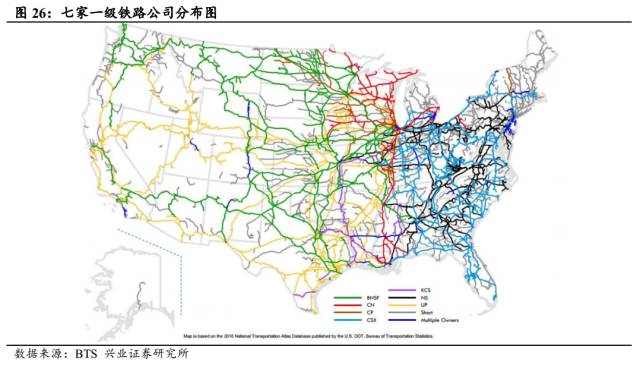

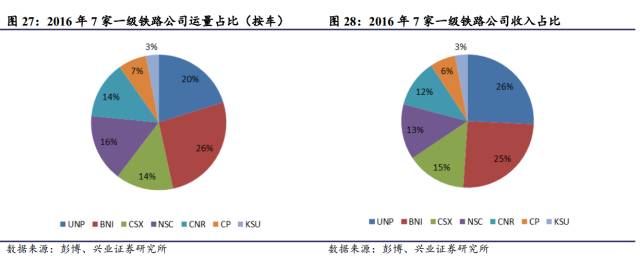

三、七大一级公司主宰美国铁路货运市场 3.1、七大铁路公司概述 AAR(美国铁路协会) 根据年收益和营业里程将货运铁路分为一级、二级、三级。1980后美国铁路进入了合并收购大浪潮,市场集中度越来越高,一级铁路公司由1980年的40个下降到目前的7个。 2016年7家一类铁路公司累计里程数达19万英里,2016年年收入合计735亿美元,占全美铁路货运收入的98.2%,可谓7家一级公司主宰美国货运市场。 7家一类公司分别为:BNSF、UP、CSX、NSC、CN、CP和KCS。 其中,UP和BNSF是规模最大的两家公司,主要在美国西部竞争,每家公司拥有铁路里程超过5万英里以上,2016年收入规模均在180亿美元左右; NSC和CSX两家公司铁路网络主要分布于美国东部,两者形成竞争关系,里程数在36000英里左右; 此外,CN和CP铁路网主要位于美国中北部,形成竞争关系,KCS是规模最小的,主要在美国中南部运营。

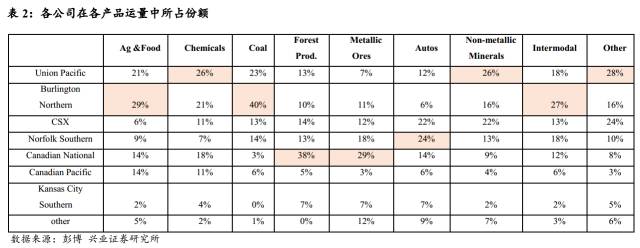

3.2、七大铁路公司运输结构 各公司的运输产品结构与铁路网络的区位关系较大。西部的BNSF、UP的煤炭运量占比最高,而东部的CSX、NS公司煤炭运量次之,这主要是因为煤炭运输的供给地在西部、需求地在东部造成的东西向运输需求。 森林木材以及金属运输主要以北部的CN公司为主,这主要是因为木材资源及金属矿产主要产地在美国北部。汽车运量在东部的CSX、NS公司占比最高,这主要因为汽车的主要消费区在人口密度高的东部。

3.3、七大铁路公司运量、收入增速同质性强 由于铁路运输业与经济周期紧密相关,行业属性很强,因此7家一类铁路公司的运量、收入同比涨跌幅度基本一致。 运量主要在2009年全球经济危机时有显著下降;同时2015-2016年,受美国天然气发展迅速、煤炭需求减少等因素影响,煤炭运量下降导致总运输量下降。除此之外,铁路公司的运量保持较为稳定的增长。 同时,由于美国铁路运价是市场化的,运价对市场需求的变化较为敏感,在运输需求减弱、运量下降时,铁路运价也会相应降低,反之亦然。因此,铁路运输公司收入波动大于运量波动。

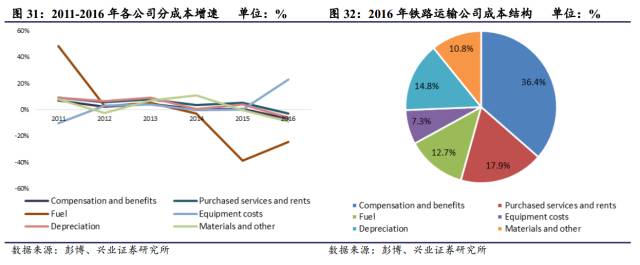

3.4、成本结构:成本相对固定,利润率有所提升 铁路运输公司的成本主要有6部分:劳务成本(约占36%)、购买服务以及租赁费,包括维修等(约占18%)、折旧费用(约占15%)、燃料费用(约占13%)、材料以及其他费用(约占11%)、设备租赁费用(约占7%)。 其中,劳务成本、购买服务以及租赁服务、折旧以及材料费用相对稳定,历年来变化不大。而燃料费用与油价挂钩,波动较大,2015-2016年大幅下降。

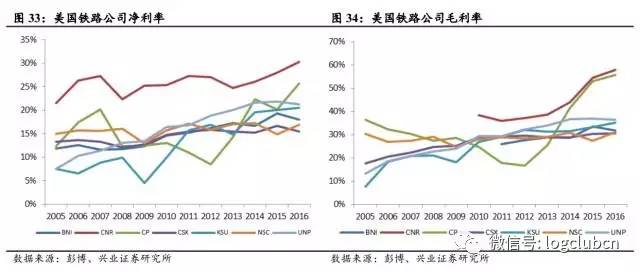

从利润率水平看,由于长期看铁路运价上涨、运量提升,而成本相对固定,因此铁路公司毛利率、净利率水平都相应有所提高。 以美国最大的两家公司BNSF和UP公司为例,毛利率从2006年的不到20%提升至了2016年的30%以上;净利率从10%左右提升到了20%左右。

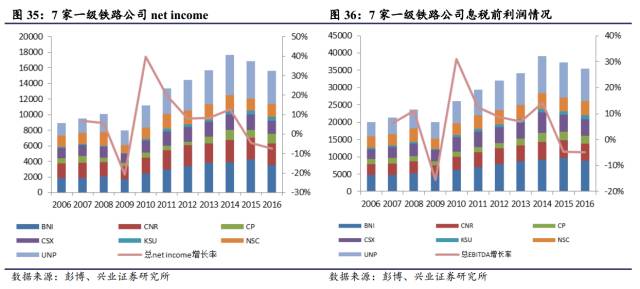

3.5、净利率提升,投资回报率不断提高 成长性方面,2016年7家一级铁路公司净利润约为156亿美元,EBITDA约为354亿美元,过去10年复合增速约为6%。由于行业已经进入成熟期,运量基本平稳,但运价有所提升,年复合增速约3%,成本相对固定,因此净利润年复合增速较快。

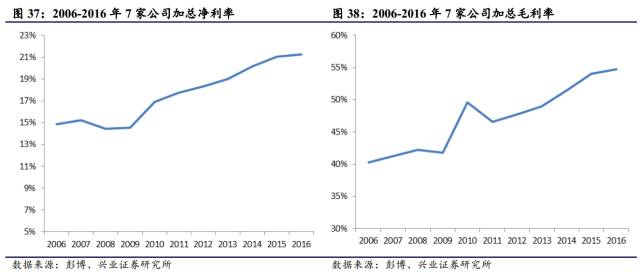

盈利情况方面,行业平均毛利率、净利率都在不断提升,行业毛利率从2006年的40%提升到了2016年的55%;行业平均净利率从10年前的15%提升至2016年的21%。 盈利能力大幅提升的主要原因是运量相对稳定,但是运价上升带动收入提升,同时成本固定,因此毛利率、净利率水平提升明显。 2015-2016年,虽然受运量下降影响,收入减少,但是由于燃油成本下降,因此利润率依然有所提高。

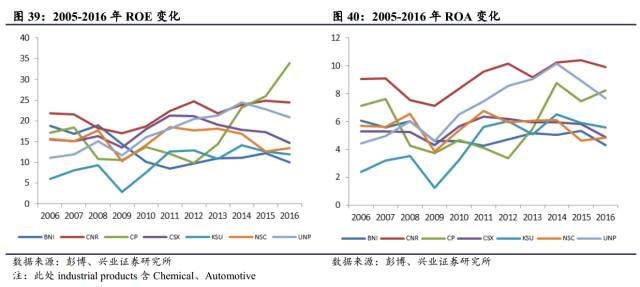

投资回报率方面,2006年行业平均ROA为4.69%(7家一级铁路公司算数平均),2016年提升至6.5%,2006年行业平均ROE为13.09%,2016年提升至18.5%。投资回报率的提升主要是因为铁路行业的利润率不断提高。

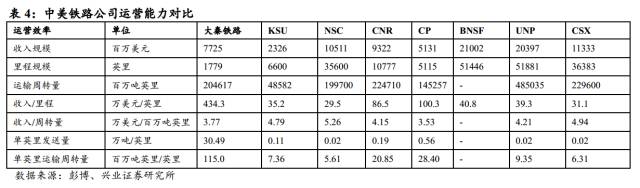

四、大秦铁路VS美国一级铁路公司 大秦铁路是中国铁路运输行业龙头企业,公司主要资产大秦线是全球运输量最高的铁路线路。我们将从运营效率、财务分析、估值分析等方面,全面对比大秦铁路与美国一级上市公司的差异,试图分析大秦铁路在铁路改革背景下,估值是否有提升空间。 4.1、运营效率对比:单公里运量及收入远高于美国铁路 从收入规模上来看,大秦铁路的年收入为252亿元人民币、约合77.25亿美元(后文数据均以2015年数据计算,剔除了2016年异常值),从收入规模看与美国中型铁路公司规模相当,与美国最大的BNSF和UP公司还有一定差距。 这主要是因为美国铁路有巨大的网络,铁路运营里程规模大,最大的BNSF等公司运营里程达到5万英里以上,最小的KSU公司也有6600英里铁路网络。而大秦铁路主要运输线路为658公里的大秦线以及相关集疏运通道,总运营里程为2869公里,折合1778英里,远低于美国铁路公司。 虽然大秦公司收入规模、里程规模都远低于美国一级铁路公司,但是大秦线是重载铁路,铁路类型并不完全一样,单英里发送量达到30.49万吨,是美国铁路的50倍以上,单英里运输周转量达到1.15亿吨公里,高于美国铁路的平均水平5倍以上。由于运输密度大,因此单英里的收入达到4343万美元,是美国铁路的5-10倍。 从运价上看,即收入/运输周转量,大秦铁路的平均运价是3.77美分/吨公里,美国铁路在3.53-5.26美分/吨公里。大秦铁路主要是煤炭运输,而煤炭品类在美国的运输单价约为3美分/吨公里。 因此,大秦铁路煤炭运价略高于美国铁路煤炭运价,但是由于美国铁路货种丰富且高运价产品(汽车、化工平等)运量占比大,因此美国铁路的平均运价高于大秦铁路的平均运价。

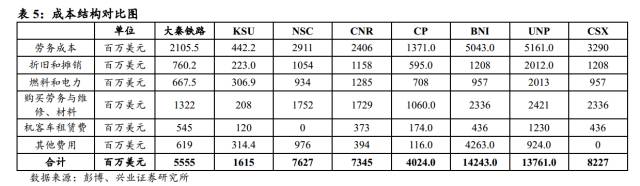

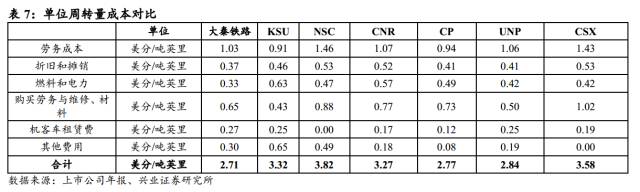

4.2、成本结构对比:单位运量成本低于美国 2015年大秦铁路的成本构成为:人力成本占比最大,约占总成本38%;购买各类服务以及维修材料费占23.7%,包括客货车使用费以及维修费用等;其次是折旧摊销、燃料电力费,占比分别为14%、12%。 总体来看,美国铁路与大秦铁路的成本结构基本一致。

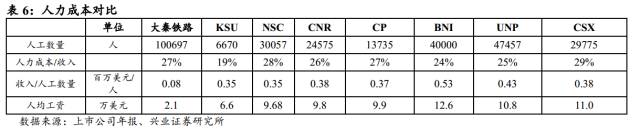

人力成本是铁路公司最大的成本,美国铁路人均工资是中国铁路的4-5倍左右,但是由于中国铁路员工数远大于美国铁路公司,因此大秦铁路的人力成本优势并不明显。 将大秦铁路与收入规模相当的CNR公司和CP公司对比,大秦铁路人均工资大约是美国铁路的1/4-1/5,但是员工数量是美国铁路的4-5倍。因此,总的看,中美铁路公司人力成本占收入比基本都在25%左右,区别不大。

由于大秦铁路属于重载铁路,但公里收入以及成本都远高于美国铁路,因此我们比较单周转量成本更有意义。大秦铁路单位运量成本为2.71美分/吨公里,而美国铁路成本约为2.77-3.82美分,大秦铁路单位运量成本低于美国铁路。 这主要是因为大秦铁路单公里铁路运量大,规模效益高,单位运量折旧、燃料成本都低于美国铁路。

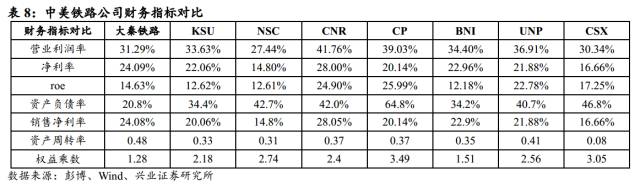

4.3、财务指标对比:大秦铁路利润率略高,ROE略低 大秦铁路的净利率高于美国7家铁路公司, 2015年大秦铁路净利率为24.09%,美国7家铁路公司平均净利率约为21%,因此大秦铁路公司的净利率高于美国铁路平均净利率至少3个百分点。 但是大秦铁路ROE为14.63%,低于美国行业平均ROE18%。ROE略低的主要原因是大秦铁路的财务杠杆较低。大秦铁路资产负债率仅为20.8%,美国铁路公司资产负债率在34%-64%。由于财务杠杆较低,虽然大秦铁路经营利润率高于美国铁路,但是ROE水平低于美国铁路平均水平。

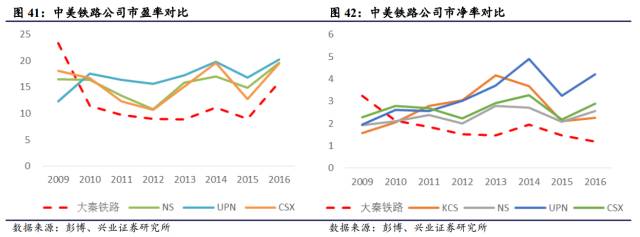

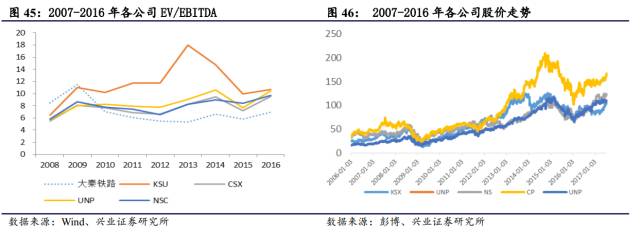

4.4、估值对比:大秦铁路估值低于美国铁路 近几年,大秦铁路的PE估值在10X-15X区间波动,2010年之后仅2016年估值达到15X,主要原因是16年业绩大幅下降导致估值被动提高。而美国铁路的估值基本在15X-20X区间波动,且近几年行业平均估值有上升趋势。 PB估值方面,大秦铁路PB逐步下降,从3X左右下降至1.2X左右,而美国铁路PB估值反而有所上涨,从2X左右上升至3X左右。通过比较,我们发现大秦铁路公司PE、PB估值均低于美国铁路。

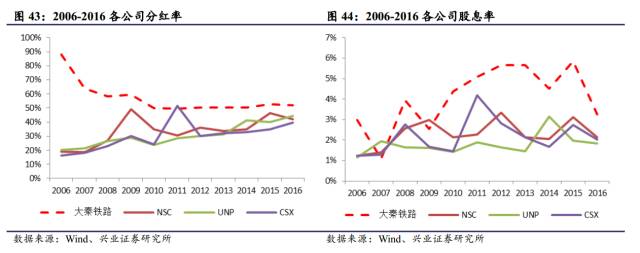

而对于业绩稳健、派息率高的铁路行业,更多的投资者更多关注的是分红率以及股息率,大秦铁路的分红率长期稳定在50%左右,而美国铁路公司虽然近几年分红率有所提升,从10年前的20%上升至目前的40%左右,但是分红率依然低于大秦铁路。 同时大秦铁路PE估值低于美国铁路,因此综合分红率高和PE估值低两大原因,大秦铁路的股息率远高于美国铁路公司,大秦铁路股息率近几年基本在5%左右浮动,而美国铁路公司股息率在2%-3%间波动。

对比中美铁路公司EV/EBITDA估值,我们发现大秦铁路比美国铁路公司低很多,2016年大秦铁路EV/EBITDA估值仅为7倍,而美国铁路公司约为10倍。主要是因为大秦铁路市值相对低(估值低)以及负债小。

— END —返回搜狐,查看更多 |

【本文地址】