主题乐园行业专题研究报告:从玲娜贝儿看迪士尼百年经营之道 (报告出品方: 申万宏源 研究)1. 主题乐园:头部效应显著,中国市场快速发展1.1 全球主题乐园主要布局在人口稠密、经... |

您所在的位置:网站首页 › 迪士尼的总面积 › 主题乐园行业专题研究报告:从玲娜贝儿看迪士尼百年经营之道 (报告出品方: 申万宏源 研究)1. 主题乐园:头部效应显著,中国市场快速发展1.1 全球主题乐园主要布局在人口稠密、经... |

主题乐园行业专题研究报告:从玲娜贝儿看迪士尼百年经营之道 (报告出品方: 申万宏源 研究)1. 主题乐园:头部效应显著,中国市场快速发展1.1 全球主题乐园主要布局在人口稠密、经...

|

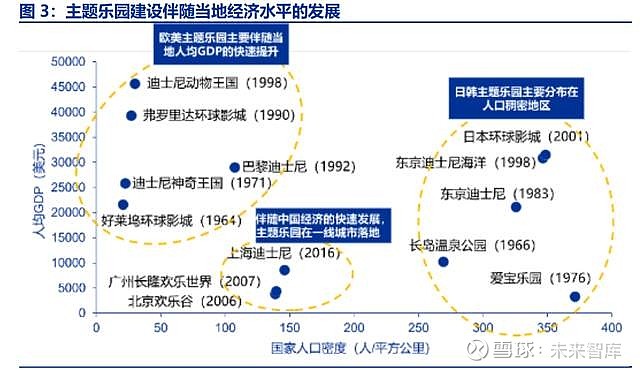

来源:雪球App,作者: 未来智库,(https://xueqiu.com/9508834377/211684395) (报告出品方:申万宏源研究) 1. 主题乐园:头部效应显著,中国市场快速发展1.1 全球主题乐园主要布局在人口稠密、经济发达地区 按区域划分,全球主题公园客流量主要集中在北美/亚太地区。2019 年全球前 25 大主 题公园分别接待游客 2.5 亿人次,2020 年受新冠疫情影响,部分主题乐园短期停摆,叠加 区域人口流动性受限,全球前 25 大主题公园客流量下滑至 8311 万人次。从地区分布来看, 北美/亚太地区客流量占比分别达 46.4%/34.3%。从国家分布来看,美国/中国大陆/日本分 别占 9/4/4 席,美国/日本/中国大陆客流量占比分别达 46%/21%/13%。 按品牌划分,华特迪士尼以 1.56 亿总客流量居于首位。2019 年全球主题乐园集团 Top10,美国/中国分别占 5/3 席,美国品牌中,华特迪士尼、默林娱乐分列 1/2 名。中国 品牌中,华侨城、华强方特、长隆集团分列 3/5/6 名,2019 年客流量分别为 5397 万、 5039 万、3702 万,同比增长 9.4%、19.8%、8.9%。 全球主题公园主要分布在人口密度和经济水平较高的地区。主题公园投资规模大,占地 面积广,城市用地为主,需要一定规模、有一定消费能力的客流作为支撑。复盘全球头部主 题乐园,建造于 20 世纪的欧美主题乐园主要由当地经济的快速增长驱动,如好莱坞环球影 城、巴黎迪士尼等;而日韩地区的主题乐园则同时伴随着当地人口和经济的发展;中国大型 主题乐园率先在人口稠密、人均 GDP 较高的东部沿海、一线城市发展起来。

1.2 文旅消费升级,中国主题乐园发展空间大 国内文旅消费持续升级,2010-2019 年国内旅游总花费 CAGR 达 18.3%。我国居民可 支配收入保持稳定增长,2016-2021 年复合增速达 8.1%,消费水平不断提升驱动消费者向 享乐型消费升级,2019 年我国全国旅游总花费为 5.73 万亿,同比增长 11.6%,2019 年我 国国内旅游人均花费达 953.3 元,同比增长 3.0%。 我国城镇化进程加快,城市休闲娱乐空间面临总量和结构短缺。根据 TEA/AECOM, 2019 年我国客流量前 13 的主题乐园中,有 10 个布局在东部沿海地区,6 个布局在一线城 市,2 个布局在中国香港地区。随着中国经济的发展,人口不断向超大、特大型城市聚集, 根据第七次全国人口普查数据,我国城区常住人口超 1000 万的超大城市有 7 个,城区常住 人口在 500-1000 万之间的特大城市有 14 个。城市经济发展伴随着文旅需求的释放,主题 乐园开发成为城市满足城市居民日常休闲娱乐需求的重要选择。 我们认为,大中型主题乐园立项选址因素包括:1)人口密度大:主题公园投资规模大, 占地面积广,城市用地为主,需要一定规模、有一定消费能力的客流作为支撑。美国主题乐 园极度依赖一级市场(本地客流),但不同主题公园差异显著,市场渗透率在 13%到 60% 区间。假设中国本地城市渗透率为 45%,一二级市场(2 小时车程范围内)渗透率为 30%, 按客流门槛 250 万人次计算,需要的一级市场、一二级市场常住人口数量分别为 555 万人、 833 万人;2)经济水平高:区域范围内经济较为发达,以确保消费者有可持续的重复购买 力,以人均 GDP 作为衡量指标;3)城市旅游发展较好:2 小时车程外的市场,约占主题公 园游客量的 10%-30%,因此需要有较大规模的区域/周边旅游者,以旅游人次作为衡量指标; 4)交通通达性好:区域交通条件优异,有大型公共交通;5)气候条件适宜:主题乐园全年 营业时间较长,雨水、大雪等恶劣天气天数较少;6)市场竞争小:当地优质主题乐园稀缺, 或布局密度较小。

根据以上标准,我们筛选出了大中型主题乐园进入的 32 个潜在理想选址,中国市场仍 有较大发展空间。超大城市中,北上广深已经开发了相当数量的区域级和目的地级的主题公 园,市场已经接近饱和。然而,扬州、芜湖、珠海、株洲、咸阳等地,虽然本地常住人口不 及 500 万,但由于毗邻人口稠密的省会城市,且经济快速发展,主题乐园开发空间巨大。 对标迪士尼,中国主题乐园二次消费占比提升空间较大。中国主题乐园门票收入占比 70%-80%,伴随主题乐园进入成熟期,依赖门票收入会面临增长瓶颈,国际主题乐园围绕 IP 提供增值服务,二次消费占比达 50%-60%。目的地级别的主题乐园项目的用地面积基本 在 50 公顷以上,总投资过百亿,是城市级主题乐园的近 10 倍。仅依靠门票收入难以收回投 资成本,而进园后的餐饮、酒店、衍生品等增值服务带来的二次消费才是提高单个客流人均 消费、推动营收增长的关键。主题乐园客流量在进入成熟期后将趋于稳态:1)主题乐园的 承载力有上限;2)潜在客群规模与主题乐园的辐射半径成正比,且受重游率的影响,诸如 美国环球影城的重游率在 50%左右,东京迪士尼重游率高达 84%,而国内主题乐园由于缺 少影视娱乐产业的积累和 IP 资源,重游率较低,欢乐谷及东部华侨城的重游率约 30-35%, 而中国自然生态、文化历史类型主题公园重游率则低于 1%。主题乐园门票的提价空间有限, 国际性主题乐园的票价天花板在 100-120 美元左右(约人民币 636-763 元),而区域性的 主题乐园票价上限在 50-70 美元(约人民币 318-445 元),国内主题乐园大多通过快速的 异地扩张方式,来扩大规模和市占率。

1.3 流量北上,迪士尼的应对之策 中国主题乐园市场竞争加剧,北京环球影城开业对上海迪士尼造成一定分流,派拉蒙、 默林娱乐等国际巨头持续加注中国市场。北京环球影城开园 1 个月,游客量接近 60 万人, 预计年接待量将达到 1200 万-1500 万人次。据联通数科,2021 年国庆期间,上海迪士尼 累计客流量约 22.31 万人次,同比 2020 年下降 16.9%。全球主题公园重心逐步向中国转移, 据赢商网,默林娱乐未来将在上海、深圳、成都、北京开设四座主题公园,派拉蒙将入驻昆 明。 玲娜贝儿是达菲家族的第七位成员,一经推出便引起极高的话题讨论度。达菲家族与迪 士尼之前的 IP 有明显不同,所有人物都没有影视作品,并且都诞生于东亚地区,其中达菲 (2005 年)、雪莉玫(2010 年)、杰拉多尼(2014 年)、星黛露(2017 年)、奥乐米拉 (2019 年)首发于东京迪士尼,可琦安(2019 年)首发于香港迪士尼,而玲娜贝儿(2021 年)则首发于上海迪士尼。据上海迪士尼乐园成立五周年披露的相关数据,星黛露自 2018 年至今销售出的星黛露主题商品叠加,其总高度相当于 119 座珠穆朗玛峰。2021 年 9 月 29 日,IP 形象“玲娜贝儿”发布,在短短几个月内引起极高的话题讨论度,从上海迪士尼园区, 到抖音小红书,再到微信表情包,玲娜贝儿成功出圈。截止 2022 年 2 月 4 日,#玲娜贝儿# 微博超话阅读 8.4 亿次、讨论 608.4 万次,圣诞系列在得物等交易平台上甚至被炒到近万元。(报告来源:未来智库)

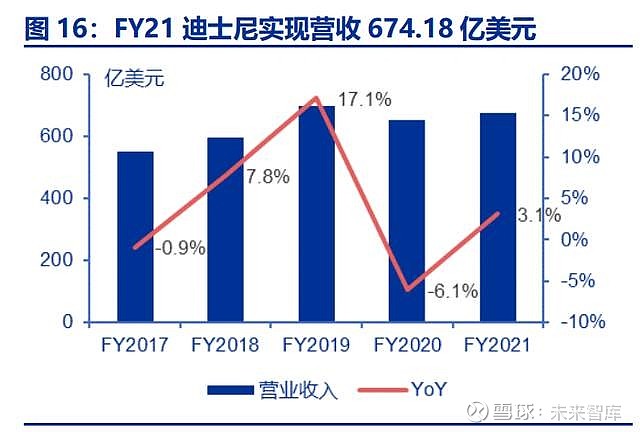

华特迪士尼是领先的多元化国际性家庭娱乐公司。公司主要从事 DMED(迪士尼媒体和 娱乐发行)和 DPEP(迪士尼乐园、体验和产品)两大核心业务,其完整的产业链布局为迪 士尼的 IP 构建了可以流转、增值的生态版图。据 Interbrand,2021 年迪士尼的品牌价值达 441.83 亿美元,位列全球第十。 经过百年成长与扩张,从全美领先的动画电影制作公司到享誉全球的媒体和娱乐帝国。 迪士尼成立于 1923 年,从动画电影打入市场,以《花与树》、《三只小猪》等作品接连获 得奥斯卡金像奖,输出了众多的荧幕经典形象。1955 年加州迪士尼乐园落成,开始了主题 乐园和度假村的业务版图扩张。2001-2017 年,收购“皮克斯动画工作室”、“漫威娱乐”、 “卢卡斯影业”等,巩固 IP 巨头地位。2018-2019 年推出 Disney+,ESPN+,HULU,转 战流媒体市场。2020 年 10 月业务战略重组,流媒体成为媒体和娱乐发行业务的独立子板块, 同时将主题公园&度假村业务、消费品&互动媒体业务进行整合。 机构股东为主,先锋集团(Vanguard Group Inc)持股 7.52%为第一大股东。华特 迪士尼股权结构较为分散,截止 2021 年 6 月底,前十大机构股东合计持股 29%,先锋集团 (Vanguard Group Inc)、贝莱德(Blackrock Inc)为第一、二大股东。 营收企稳向好,FY2021 净利润扭亏为盈。FY2018/FY2019,公司营业收入同比增速分 别为 7.8%/17.1%,主因公司相继推出 ESPN+和 Disney+流媒体平台,带动营收较快增长。 FY2020 受新冠疫情影响,归母净利转负,FY2021 公司营收同比增长 3.1%至 674.18 亿美 元,恢复至 19 年的 97%,主要由 DTC 业务驱动;归母净利 19.95 亿美元,同比扭亏。

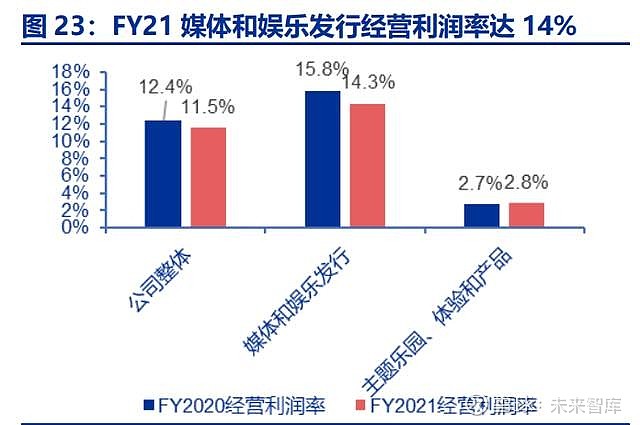

流媒体业务快速扩张及新冠疫情使公司盈利水平短期下滑,FY2021 净利率修复。 FY2017-FY2021,公司综合毛利率从 45.0%下滑至 33.1%,期间费用率从 FY2017 的 14.8% 上升至 FY2021 的 20.0%,净利率从 FY2017 的 16.3%下滑至 FY2021 的 3.0%。盈利水平 下滑主因公司聚焦流媒体业务,加大了在内容创作和制作上的成本投入,同时线下客流减少 对主题公园业务带来较大影响。 2.1 强大 IP 资源构筑高壁垒,带动全产业链变现 媒体和娱乐发行业务为主要收入来源,占比 75.4%。FY2021,迪士尼将原有的媒体网 络、影视娱乐、DTCI 业务合并为媒体及娱乐分发业务(DMED),全年实现营收 508.66 亿 元 , 其 中 有 线 电 视 /DTC 分 别 实 现 营 收 280.93/163.19 亿 美 元 , 分 别 占 总 收 入 的 41.7%/24.2%。主题乐园体验与消费品(DPEP)实现营收 165.52 亿美元,其中乐园与体验 /消费品分别实现营收 112.12/53.40 亿美元,分别占总收入的 16.6%/7.9%。 FY2021 迪士尼经营利润率达 11.5%,主要由媒体与娱乐发行业务贡献。FY2021 媒体 与娱乐发行业务经营利润率同比下降 1.5pct 至 14.3%,主要受影院电影收入不及预期、广 告费和宣传费上升的影响,其中有线电视/内容销售和授权业务的经营利润率分别为 29.9%/7.7%,DTC 业务亏损同比缩窄,经营利润率从 FY2020 的-27.6%提升至-10.3%。 FY2021 主题乐园、体验和产品业务经营利润率同比提升 0.1pct 至 2.8%,主因消费品业务 经营利润率同比提升 5.4pct。FY2021 除上海迪士尼外,巴黎迪士尼、香港迪士尼均有不同 程度的闭园,导致境外乐园及体验业务的经营利润率下滑至-57.8%。

以 IP 为核心和起点,迪士尼形成“内容 IP+渠道+衍生品“的闭环生态产业链,创造了 独特的轮次收入模式。产业链的上游是迪士尼旗下的内容工作室,通过制作家庭动画及实景 电影,并在电影院和流媒体平台发行内容,来获得票房收入和订阅费收入。产业链的中游是 版权代理产生的相关业务,通过把电影 IP 投放到娱乐资产上,包括电影光盘、DVD、主题 乐园及度假村等,创造 IP 的二次价值。然后从 IP 衍生运营拓展至产业链的下游,即衍生品 开发,从而实现内容 IP 的长线价值。 从白雪公主到超级英雄,迪士尼通过自主开发、挖掘经典和外延并购的方式,构建了庞 大的 IP 生态圈。20 世纪的迪士尼动画工作室创造了米奇、唐老鸭、狮子王等家喻户晓的经 典 IP 形象,1901-1966 年期间,华特·迪士尼总共获得 26 座奥斯卡金像奖。除了自有原创 IP 外,迪士尼还从《格林童话》中开发了《白雪公主》、《三只小猪》、《木偶奇遇记等》 IP,从中国传统故事中挖掘开发了《花木兰》IP。21 世纪以来,迪士尼通过收购优质资产, 快速扩充 IP 矩阵,确立了行业的话语权。2006 年,迪士尼以 74 亿美元收购皮克斯动画工 作室,获得了《玩具总动员》IP,后续合作开发了《飞屋环游记》、《海底总动员》等经典 作品。2009 年和 2012 年,迪士尼分别以 42.4 亿元、40.5 亿美元收购美国著名漫画公司 “漫威”、卢卡斯影业,获得了“漫威宇宙”、“星球大战”两大重磅 IP,为迪士尼在影视 领域的开拓添加重要砝码。 电影是迪士尼打造 IP,培养用户心智的重要手段。迪士尼的影视娱乐具有全球范围内的 强影响力,据 Box Office Mojo,截止 2022 年 2 月 3 日,历史上全球票房前 50 位的电影, 迪士尼占比高达 51%,环球影业占比 14%,华纳兄弟占比 13%。复仇者联盟系列、星球大 战系列影片分别为迪士尼贡献了 78、55 亿美元的票房。

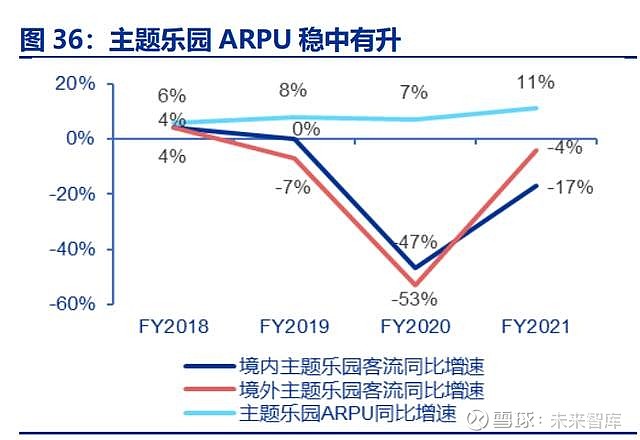

内容互联网化,公司战略聚焦流媒体,业务营收增长靓丽。有线电视、广播电视和流媒 体平台是迪士尼内容 IP 传播的重要渠道,流媒体业务正在成为迪士尼的战略核心,业务旗下 主要有体育赛事流媒体平台 ESPN+、合家欢平台 Disney+和成人限制级影视平台 Hulu。 FY2021,DTC 业务实现营收 163.19 亿美元,同比增长 55%,是迪士尼增长最快的业务。 截止 FY22Q1,三大平台合计订阅用户达 1.96 亿人,其中 Disney+订阅用户数达 1.3 亿人, 同期 Netflix 订阅用户数达 2.14 亿人,迪士尼单季净增 1180 万订阅用户,高于 Netflix 的 830 万人。截止 FY22Q1,Disney+/ESPN+/Hulu SVOD/Hulu Live TV+SVOD 的客单价 分别为 4.41/5.16/12.96/87.01 美元,分别同比增长 9.4%/15.2%/-4.1%/15.8%,Disney+ 的 ARPU 较低主要是受印度流媒体平台 Hotstar 的付费用户影响,剔除 Hotstar 后, Disney+的 ARPU 为 6.33 美元。 2.2 为快乐经济买单,IP 生态持续赋能主题乐园业务 从虚拟 IP 到主题乐园和衍生品,通过粉丝经济进一步释放内容价值。FY2021 主题乐园 及体验实现营收 112.1 亿元,同比下降 8.4%;消费品实现营收 53.4 亿元,同比增长 11.4%。 衍生品销售是迪士尼 IP 变现的重要环节,按业务划分,FY2021,主题乐园门票,公园和体验区内的商品、食品和饮料分别占 DPEP 业务的 31.7%、23.3%。FY2021,部分主题乐园 如奥兰多迪士尼、上海迪士尼已经完全恢复正常营业,ARPU 同比增长 11%主要由门票价格 同比增长 8%驱动,部分弥补了客流同比下降 14%带来的营收损失。 成熟 IP 运作为迪士尼带来了巨大的衍生品效应。目前迪士尼 IP 授权商品覆盖服饰、游 戏、玩具等多个品类。截止 2021 年,全球 IP 中,累计经济收益在 500 亿美元以上的有 6 个,迪士尼占比 50%,其中米老鼠、维尼熊、星球大战分别为迪士尼创收 829/810/694 亿 美元;全球累计经济收益在 200 亿美元以上的 IP 有 19 个,迪士尼占比 42.1%。

迪士尼在欧美主要采用独资模式,在亚洲则采用合资或许可经营模式,发挥本土企业的 优势。地方政府的利益诉求是将主题乐园与项目所在区域的公共配套设施建设、商业地产开 发紧密结合,将其作为振兴地方经济发展的重要引擎,看重的是主题乐园给城市带来的经济 效益。采用合资或特许经营的优势在于,本土企业在用地规划及项目建设上有较强的话语权, 对本土消费者更深刻的洞察使其在设计园区时能更好的融合地方文化,而迪士尼则将自己的 项目施工技术、园区景观设计、乐园管理经验等赋能主题乐园。 东京迪士尼作为第一个境外主题乐园,采用了许可经营模式。主要原因是日本政府当时 对海外投资项目采取了严格的限制措施,其次是出于最小化风险的考虑。具体而言,华特迪 士尼公司将迪士尼的相关知识产权许可给 OLC 公司,并通过在日本设立子公司实现对其品 牌的管理、协调和敦促 OLC 实施好迪士尼的相关标准,乐园日常经营由 OLC 公司负责,每 年向华特迪士尼公司支付一定比例的许可费用。 香港迪士尼采用合资模式建设,由华特迪士尼独立运营。香港迪士尼的业主公司为香港 国际主题乐园有限公司,由香港特区政府和迪士尼分别持股 52%、48%,华特迪士尼设立独 资子公司对主题乐园进行日常运营和管理。香港特区政府除以 32.5 亿港元现金入股外,还 以附属股本形式向主题公园注资 40 亿港元,作为一期工程 126 公顷土地的开拓费用。利益 分配上,华特迪士尼集团向香港迪士尼按收入收取一定比例的特许权费和管理费用。 上海迪士尼则采用合作建设,合作运营的模式。上海迪士尼设立 2 家业主公司,分别为 上海国际主题乐园有限公司、上海国际主题乐园配套设施有限公司,由申迪集团和华特迪士 尼分别持股 57%、43%,设立 1 家管理公司,由上海申迪集团和华特迪士尼公司分别持股 30%、70%。在两家业主公司中,中方担任董事长,项目的重大事项由董事会决策,同时中 方向管理公司委派副总经理和高级管理人员参与项目的日常经营。中美双方均以现金入股, 土地使用权和知识产权均不作价入股。初始投资中,主题乐园部分共投入 245 亿元,酒店及 配套设施投入 45 亿元,融资结构为 70%债权,30%权益,2013 年追加总投资至 340 亿元。 在利益分配上,华特迪士尼集团按股权比例直接参与上海迪士尼的利润分配。

两座中国迪士尼乐园充分融合在地文化,上海迪士尼科技感更为突出。两座主题乐园在 餐饮、建筑、表演等方面均展现了中国元素,如推出春节主题服饰、利用迪士尼卡通形象来绘制中国“十二生肖”壁画等。两大主题乐园在面积上的区别并未影响游乐设施的数量,两 者均设有 7 大主题园区,上海、香港迪士尼的游乐设施数量分别为 38 个、36 个。上海迪士 尼采用环状结构,而香港采用聚集结构,游乐项目呈聚集状分布在主题区内,项目密度高可 合理利用有限空间,项目之间的穿行成本低,但不利于事先规划游览动线。创极速光轮、加 勒比海盗-沉落宝藏之战、雷鸣山漂流、晶彩奇航是上海迪士尼在全球独占的项目,并将 BIM(建筑信息建模)、数字化沉浸式设计室技术运用到游乐设施的开发中。 2.3 玲娜贝儿出道即顶流,迪士尼的一场造星计划 玲娜贝儿的人设反映现代女性价值观,代表女性力量的崛起。纵观迪士尼公主 IP 的发展 可以看到,她们的故事实现了从等待救赎到自我救赎的蜕变。1937 年,迪士尼发行第一部 动画长片《白雪公主和七个小矮人》,第一代迪士尼公主的典型特征是长相完美,心地善良, 等待王子救赎。伴随西方自由主义女性主义的兴起,第二代迪士尼公主开始展现女性力量, 勇于打破世俗常规,比如花木兰选择替父从军,茉莉公主智斗国师等。到第三代迪士尼公主,她们不再局限于完美无瑕的设定,比如《勇敢传说》的梅里达有难打理的头发,《海洋奇缘》 的莫阿娜有微胖的身材,《冰雪奇缘》里的艾莎有难以自我控制的能力,但她们勇敢、坚强、 独立,主导自己的人生。而玲娜贝儿的“狐”设,就是迪士尼新时代公主不被局限的精神内 核,可以既公主又骑士,既可爱又勇敢。 养成系 IP,强大市场团队营销赋能。在官方设定中,玲娜贝儿充满好奇心、热爱思考且 聪明,外形上是一只粉色的、大眼睛、毛茸茸、拿着放大镜的哺乳动物,由中国设计师以狐 狸形象为原型主导设计。玲娜贝儿作为 “养成系”IP,采用简约空白的人设和可爱漂亮的外 在形象,让游客一起参与她故事、背景、性格的书写,同时线下与游客形成超强互动,让游 客见证其成长,共享喜怒哀乐。 在玲娜贝儿推出之前,上海迪士尼就通过预告片、首发日打 卡攻略、首发限定礼等营销活动进行预热。首发当天,上海迪士尼与达菲家族为玲娜贝儿举 办盛大的欢迎仪式,在丰盛堂打造玲娜贝儿专属空间,推出毛绒玩具、背包、笔记本等主题 周边,及爆米花桶、风味特饮、雪糕甜筒、慕斯蛋糕等主题美食,一系列的营销活动迅速打 开了玲娜贝儿 IP 的知名度。

UGC 裂变式传播,线下互动二次创作。线上渠道,玲娜贝儿推出当天,赵露思、徐艺 洋、SNH48 孙珍妮等明星发博,晒出与玲娜贝儿玩偶的合照,为玲娜贝儿快速引流,线下 渠道,游客与玲娜贝儿互动,并以表情包、短视频等形式自发进行二次创作,UGC 内容实现 裂变式传播,使玲娜贝儿的形象从平面趋于立体。广泛的话题讨论度使玲娜贝儿频繁登上热 搜,KOL 围绕玲娜贝儿主题进行视频内容创作,如#玲娜贝儿灵感妆容#、#玲娜贝儿无实物 美甲#等,玲娜贝儿的网络声量进一步提高。 从“玲娜贝儿”现象可以看到,成为超级 IP 的核心是内容价值、人格化演绎、高效流 量转化和资源赋能。国内主题乐园缺乏强大的 IP 生态和成熟的产业链,但在新生代引领市场 消费的背景下,国内主题乐园需要学习社交媒体时代的 IP 营销逻辑,利用粉丝经济的力量。 首先,赋予虚拟 IP 符合时代精神内核是前提,因为 IP 的本质是追求一种普世意义上的价值 认同感和文化共鸣。国内主题乐园应当借鉴“玲娜贝儿”模式,在 IP 设定上给受众留下足够 的想象空间,让大众共同参与创作,这是让 IP 能够被广泛接受的基础。其次,人格化演绎的 重要性在于能够使 IP 更有亲近感、有辨识度、利于持久进化,从而植入大众心智。第三,新 时代下流量结构发生改变,新媒体、直播的常态化为 IP 和消费者的互动,消费者主动分享和 传播提供了快速便捷的渠道。国内主题乐园应当充分借助新媒体渠道,利用话题营造、线下 强互动等方式充分发挥消费者二次创作的动能,以帮助 IP 获得更大的传播力。最后,玲娜贝 儿的走红一定程度上依托了迪士尼本身的“厂牌”支持、营销资源的投入以及达菲家族前期 积淀的市场基础,是长期 IP 培育的过程。国内主题乐园在培育 IP 时,需要联合自身的资源 优势,在自有流量池、周边产品开发、营销活动等方面对 IP 进行充分赋能。(报告来源:未来智库)

3.1 宋城演艺:“千古情”品牌积淀构筑壁垒,产品迭代迎发展 新机遇 卡位一线资源,具备先发优势。纵观千古情项目的选址情况,三亚、张家界、丽江、九 寨等项目均毗邻潜在客流量较大的核心景区,团游导流效果明显,一线区位布局形成一定的 资源壁垒。 演艺模式前期投入小,异地复制能力强。宋城演艺主要从事演艺业务,多年经营的“宋 城”和“千古情”已经形成深厚的品牌积淀,主题乐园将文艺演出、大型互动体验项目、快 闪等相融合,让游客感受到多元层次的民俗文化特色。单个项目投入成本仅为 3-10 亿元, 远低于欢乐谷、方特乐园等 20-30 亿元的投资规模。截止 21Q3,公司旗下已开业项目达 11 个,待开业项目 4 个。 产品更新迭代,城市演艺、演艺谷模式为公司带来业绩增量。2021 年 4 月,上海宋城 项目开业,是公司首个布局一线城市的演艺项目。上海每百万人的人均剧场拥有量为 6.3 个, 对比伦敦 25.6 个/百万人的水平仍有 4 倍提升空间。公司在原有演艺模式的基础上,探索迭 代出演艺集群模式,公司 2019 年 10 月公告拟投资 30 亿元,布局珠海·宋城演艺度假区项 目,预计 2022 年有望建成开业。项目将打造 24 个剧院、28 台演出、共 55000 个座位。 盈利能力突出,资产负债率低。以文化演艺形成差异化竞争,对大型游乐设备依赖性低, 降低运维成本,2019 年公司拓展轻资产经营模式后,盈利能力显著增强,当年毛利率高达 71.4%。公司营收增长对资本的依赖性低,2016-2020 年资产负债率维持在 10%-16%的水 平。

3.2 华侨城:文旅+地产双轮驱动,强资源快周转 公司为珠三角文旅龙头,“主题乐园+旅游+地产”模式全国扩张,盈利能力突出。华 侨城于 1989 年建成中国第一座主题乐园锦绣中华,发展至今,已培育出欢乐谷、世界之窗、 欢乐海岸、东部华侨城等领先品牌。2020 年华侨城旅游综合业务实现营收 431.8 亿元,同 比增长 42.7%,房地产实现营收 372.4 亿元,同比增长 27.8%。公司整体毛利率 49.9%, 净利率为 19.2%。截止 21H1,公司旗下拥有 26 家景区、25 家酒店、1 家旅行社、6 家开 放式旅游区、1 台旅游演艺,共接待游客 2848.2 万人次,较 2019 年大幅增长 160%。剔除 新开项目,客流人次恢复至 19 年同期的 84%。 独特的旅游地产商业模式使华侨城具有较高的 ROIC 和 ROE,主要由高净利率和高负债 率驱动。景区、主题乐园吸引人流,带动周边地价上涨,房地产回收投资期短,收益高弥补 了主题公园建设周期长,前期投资大,投资回收期长等不足,解决了投资回报和现金流问题。 2020 年,华侨城的 ROIC 和 ROE 分别为 7.4%、16.2%,资产负债率达 75.8%。 立足优秀传统文化,原创 IP 讲好中国故事。华侨城以云南当地民族文化作为发力点, 将火把节、泼水节、三月街节等打造为具有国际影响力的文旅节庆 IP。在海南三亚中廖村, 华侨城深度挖掘当地黎族传统民族文化,提取其中大力神图腾视觉符号并对其形象进行创新 性改造,打造出“大力神廖廖”、“椰壳怪”和“槟榔族”三大 IP 形象,并据此衍生开发了 一系列互动性强的文旅产品,进一步强化了中廖村黎族特色旅游目的地形象。 突破主题限制,华侨城与游戏 IP 跨界合作。主题乐园的 IP 不仅限制于影视 IP 和动画 IP,网易游戏《第五人格》与欢乐谷联合举办线下职业联赛;西山居与欢乐谷战略签约,将 在西安欢乐谷陆公园“圣堂区域”打造《剑网 3》主题园区,建设运营十余个娱乐项目。

3.3 海昌海洋公园:海洋公园运营龙头,轻资产业务快速扩张 海昌海洋公园是中国领先的海洋公园开发和运营商,拥有 20 年行业运营经验海洋动物 保有量亚洲领先,形成较强的竞争壁垒。2002 年公司第一个主题乐园大连老虎滩海洋公园 极地馆正式开业,后续在全国积极扩张。2019 年接待游客 1700 万人次,截止 2021 年,公司在大连、青岛、天津、烟台等地共布局 11 个项目,占地面积 240 万平方米,水体总量超 20 万立方米,动物保有量超 14 万只。公司海洋生物保育技能领先,专业团队超 1000 人, 保证了动物资源的稳定性。 战略股东欧力士为日本最大的文旅企业之一,多方位对公司赋能,当前持股 14.8%。欧 力士深耕文旅酒店领域多年,旗下投资管理 30 余家酒店及度假村,在日本投资经营三个水 族馆,在主题乐园及娱乐设施、水族馆运营经验等方面给海昌海洋公园提供专业支持。 从符号到文化,海洋主题 IP 衍生品与实体公园经营相辅相成。公司以极地海洋动物为 原型,引入国内外顶尖创新资源及团队,自主研发“七萌团”形象 IP,传达极地探索、海洋 科普、生命关爱等知识和价值观,并开发了绘本、表情包、舞台剧、电影、主题餐饮、动物 IP 主题酒店等衍生品。此外,公司还尝试与国内外知名 IP 跨界合作,从品牌植入、主题项 目、联动营销、跨界创作等不同层面相互加持。 大力发展轻资产业务,引入知名 IP“奥特曼”。公司从 2015 年起开始向轻资产模式转 型,疫情前常规年份,公司轻资产业务实现营收 0.73 亿元,同比增长 13.8%。截止 2021 年 10 月,公司合计签约 60+轻资产项目。公司主要针对三类项目输出轻资产解决方案:1) 主题乐园:公司设立 800 个运营项目目标,包括主题文娱、亲子育乐、城市休闲、旅游度假 等各类题材;2)商业综合体:输出对象包括购物中心、商业街区、文创街区等消费场景;3)主题酒店:上海海昌二期项目已于 2021 年 8 月动工建设,将新增温泉酒店、海洋酒店和企 鹅酒店共计 1100 间房。公司宣布引入知名 IP“奥特曼”,开展主题街区、主题乐园项目, 以及相关的餐饮、限定商品、演艺演出、主题商店、快闪等合作。奥特曼作为日本头部 IP, 对海昌海洋公园后续发展上海等旗舰项目,提升园内二次消费均有助益。

出让部分重资产项目,盈利能力有望改善。公司有息负债快速增长,财务费用率从 2018 年的 15.3%提升至 2020 年的 49.5%,主要是受上海海洋公园二期,以及三亚项目投 入的影响,高财务费用率使公司业绩承压。2021 年,公司与 MBK Partners 达成战略合作 协议,拟以 65.3 亿元的交易对价,出售旗下武汉、天津、青岛及成都海洋公园 100%股权, 及郑州海洋公园 66%股权。其中青岛海洋极地主题公园于 2006 年开业,占地 4.5 万平方米; 成都海昌基地海洋公园和天津极地海洋公园于 2010 年开业,占地 4.9 万平方米;武汉极地 海洋世界于 2011 年开业,占地 4.3 万平方米。交易对价中,约 41.2 亿元为海昌海洋公园在 交易完成后收到的现金,其中 40%将用于偿还融资性贷款,40%用于上海、三亚主题乐园的 升级扩建,20%用于轻资产业务的扩张。 4. 投资分析意见全球化的主题乐园主要依托超级 IP 引流和沉浸式体验的打造,头部运营商迪士尼的故事 营销能力突出为行业标杆,中国主题乐园龙头企业在公园运营和异地扩张方面具备优势。 “十四五”旅游业发展规划发布,政策利好叠加疫情形势好转,国内旅游人次、旅游消费有 望逐步复苏,社服板块景气度触底回升。 (本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。) 详见报告原文。 精选报告来源:【未来智库】。 |

【本文地址】

今日新闻 |

推荐新闻 |