从计算方法评估,蚂蚁金服的逾期率和不良率水分有多少? |

您所在的位置:网站首页 › 蚂蚁金服旗下贷款平台有几个名字 › 从计算方法评估,蚂蚁金服的逾期率和不良率水分有多少? |

从计算方法评估,蚂蚁金服的逾期率和不良率水分有多少?

|

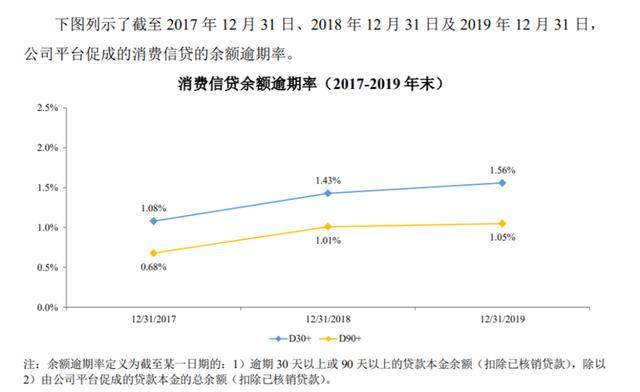

媒体此前报道的蚂蚁“花呗”的不良率 作为以次贷客户为主要客群的“花呗”和“借呗”,为何不良率比优质客群为主的信用卡还低? “花呗”和“借呗”的真实逾期和不良数据是多少呢? 招股书显示,截至2020年6月30日,蚂蚁金服平台促成的消费信贷余额为17320 亿元。2017年-2019年末,蚂蚁金服促成的消费信贷余额的M1+逾期率为1.08%、1.43%、1.56%,M3+逾期率为0.68%、1.01%、1.05%。

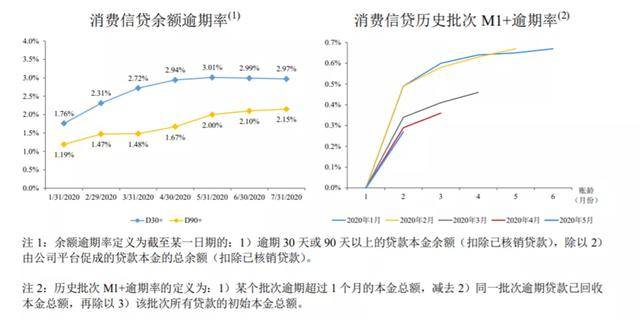

2020年1月末-6月末,蚂蚁金服促成的消费信贷余额的M1+逾期率分别为1.76%、2.31%、2.72%、2.94%、3.01%、2.99%;M3+逾期率分别为1.19%、1.47%、1.48%、1.67%、2%、2.1%。 这意味着,截至2020年6月末,蚂蚁金服促成的消费信贷M1+逾期金额达到了520亿元,M3+逾期本金金额也达到了364亿元。如果计入蚂蚁合作银行中已核销贷款部分,M3+实际逾期本金金额不会低于400亿元。 而根据央行公布数据,截至2020年二季度末,信用卡逾期半年未偿信贷总额854.28 亿元。

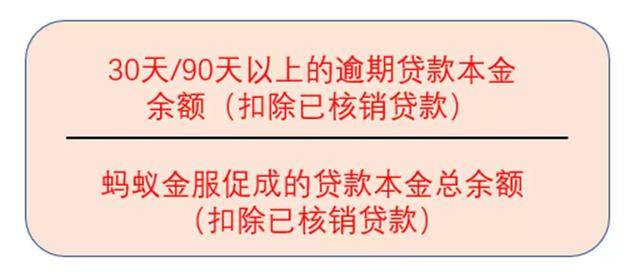

单纯从数据看,我们会发现,2020年上半年,蚂蚁金服促成贷款的M1+和M3+逾期率都增长了接近一倍,这意味着蚂蚁金服的逾期率出现了很大幅度的向上波动。 当然,这跟去年底到今年上半年特殊环境有一定关系。但排除这个因素,我们注意到,蚂蚁金服的逾期率计算公式为:30天/90天以上的贷款本金余额(扣除已核销贷款)/蚂蚁金服促成的贷款本金总余额(扣除已核销贷款)。

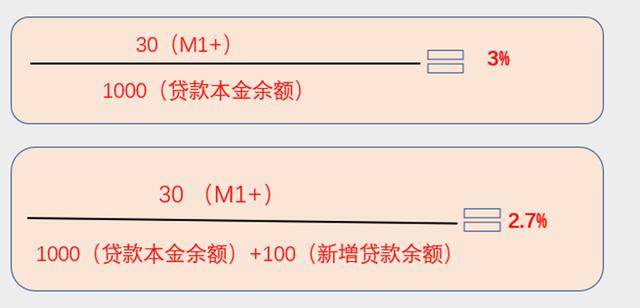

举例来说,某机构截至2020年6月末,M1+本金余额为30亿,贷款本金余额为1000亿,则截至该时点,该机构的逾期率为3%。

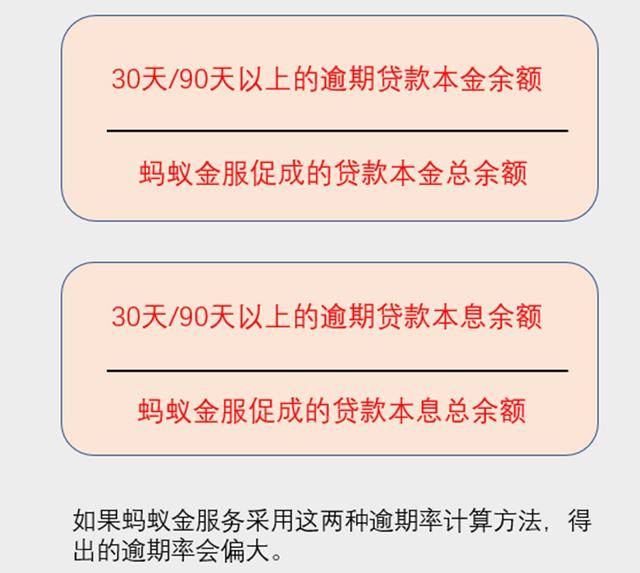

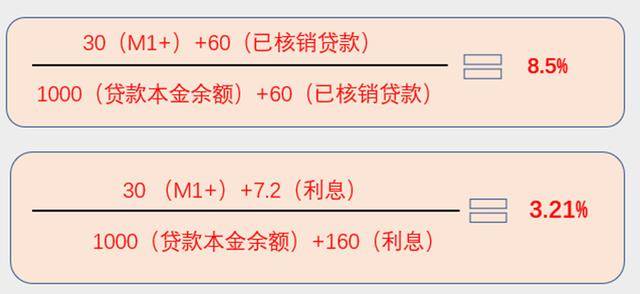

这个计算方式有什么问题呢?众所周知,逾期率的计算方式有很多种,分子和分母选择的标准不同,计算出来的结果会有很大差异。 举例来说,蚂蚁金服在逾期率计算中扣除了已核销贷款,等于在分子和分母中同时去掉了核销贷款金额,这样逾期率数据会小很多;再如,蚂蚁金服的逾期率计算中,分子分母将贷款利息剔除,这样计算出来的逾期率数据同样会偏小(见下图)。

将已核销贷款剔除对逾期率的影响有多大呢?还是以上面的数据为例, 截至2020年6月末,某机构M1+逾期本金30亿元,贷款本金余额为1000亿元,已核销贷款为60亿元(参考招联消金2019年的资产减值损失大约为贷款余额的8%,此处取6%。)。则截至该时点,其逾期率为8.5%。 但是,如果只计算逾期本息的话,则逾期率为3.21%。 可见,蚂蚁集团招股书披露的逾期率采用的第一种方法,其得出的逾期率数字在三种计算方法中是最低的。

另外,蚂蚁金服披露的逾期率数据偏小还有一个原因,那就是蚂蚁促成的贷款总规模过去几年一直在快速增长。 怎么说呢?以下图为例,逾期率的算式中,分子和分母都是截至某个时间点的数值,如果是M1+的话,最近1个月内新增贷款的数量会出现在分母中,但分子中并没有最近1个月新增贷款的逾期数据。这相当于,在分子(逾期金额)不变的情况下,增大了分母(新增贷款),得出的逾期率就会偏低。

因此,对于消费贷款机构来说,要将逾期率控制在较低水平之下,必须保持较快的放款量。很多机构的历史经验都证明,一旦新增放贷规模出现停滞,逾期率和不良率的上升都是不可避免的。 这也是为什么,很多消费金融机构的净利润很好,披露的逾期率和不良率数据很优秀,但资本市场上并不买账,二级市场估值很低。根本原因就是,这些机构仍处于信贷规模快速膨胀期,贷款规模的高速发展短暂地掩盖了真实的逾期水平。等贷款增速降下来,这些机构如果仍能保持同样的低逾期率和不良率,那才说明其资产质量过硬。 拿蚂蚁金服来说,截至今年6月,蚂蚁金服平台促成的消费信贷余额为17320 亿元;去年底,财新说,蚂蚁金服的助贷规模约1万亿左右。可见,蚂蚁金服的贷款规模增速很快。但是助贷市场有没有天花板?尤其是在蚂蚁达到2万亿的规模后,无论从监管政策上还是微观市场需求上看,其后续的增长速度势必会降下来。 未来,当撮合贷款增速逐渐降至0,甚至出现同比负增长时,蚂蚁金服的逾期率和不良率将会面临真正的挑战。返回搜狐,查看更多 |

【本文地址】