金本位150年兴衰史 |

您所在的位置:网站首页 › 英国的货币单位及符号 › 金本位150年兴衰史 |

金本位150年兴衰史

|

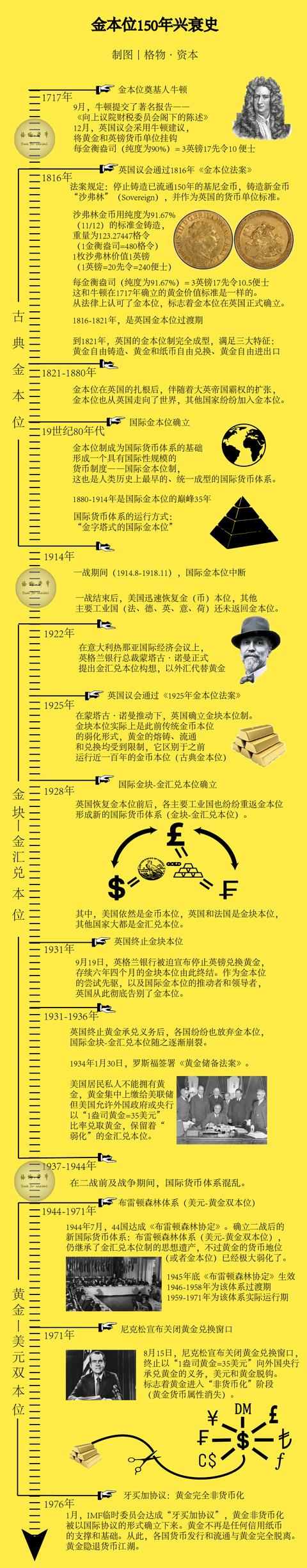

▼图:金本位150年兴衰史。制图丨格物·资本。

1717年9月,牛顿向英国议会提供了一份著名的报告——《向上议院财税委员会阁下的陈述》。同年12月份,英国议会采用了牛顿的建议,将“基尼”金币的名义价值确定为21先令。依当时“基尼”金币重量和含金量计算,每金衡盎司(纯度为90%)价值定为3英镑17先令10 便士。此后,“基尼”金币成为主要流通货币,黄金和英镑实际上挂钩,即“每货币单位(英镑)的价值等同一定重量的黄金”,英国实质性进入金本位时代。 牛顿成为英国金本位的奠基人,1717年成为英国货币史上重要的分水岭。 1816年,英国议会通过《金本位制法案》(全称为《银币重铸和管理王国内金币和银币法案》)。法案规定:停止铸造已流通150年的基尼金币,铸造新金币“沙弗林”(Sovereign),并作为英国的货币单位标准,沙弗林金币用纯度为91.67%(11/12)的标准金铸造,重量为123.27447格令(格令是重量单位,1金衡盎司=480格令), 1枚沙弗林价值1英镑(1英镑=20先令=240便士)。按此换算,每金衡盎司(纯度为91.67%)价值定为3英镑17先令10.5便士,这和牛顿在1717年确立的黄金价值标准是一样的。 英国1816年《金本位制法案》从法律上认可了金本位,标志着金本位在英国正式确立。 1816-1821年,是英国金本位实施的过渡期,到1821年,英国的金本位制完全成型(满足三大特征:金币可自由熔铸、黄金和纸币自由兑换、黄金自由进出口)。 金本位在英国的扎根后,伴随着大英帝国霸权的扩张,金本位也从英国走向了世界。其他国家纷纷效仿加入金本位。 ▼图:金本位在全球的确立(1816-1900年)。制图丨格物·资本。

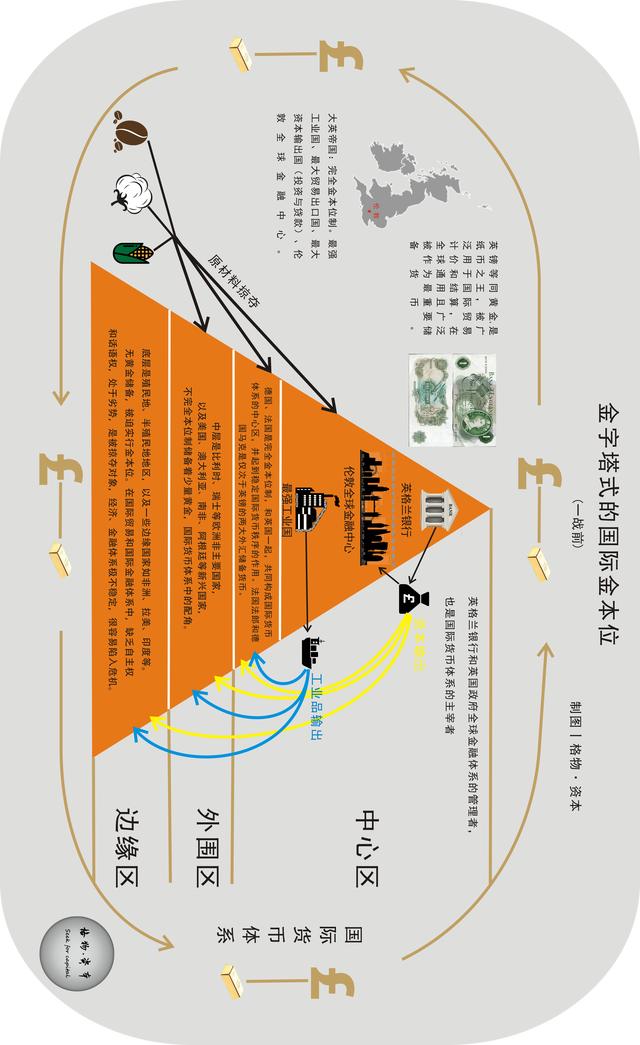

19世纪80年代,金本位成为国际货币体系的基础,形成一个具有国际性规模的货币制度——国际金本位制,这也是人类历史上最早的、统一成型的国际货币体系。 1880-1914年,是国际金本位的巅峰35年,此期间,全球绝大多数国家都实行着金本位,全球经济贸易及资本流动在“金字塔式国际金本位制”下,有序运行:大多数国家都以金币为本位币,广泛用于货币流通;在金本位国家,私人都可自由熔铸金币,黄金和其他货币自由兑换,私人也可自由进出口黄金;国际支付结算一般都用黄金,各国政府或央行主要储备形式也是黄金。 ▼图:一战前的“金字塔式的国际金本位”,国际货币体系的运行模式。制图丨格物·资本。请横屏观看。

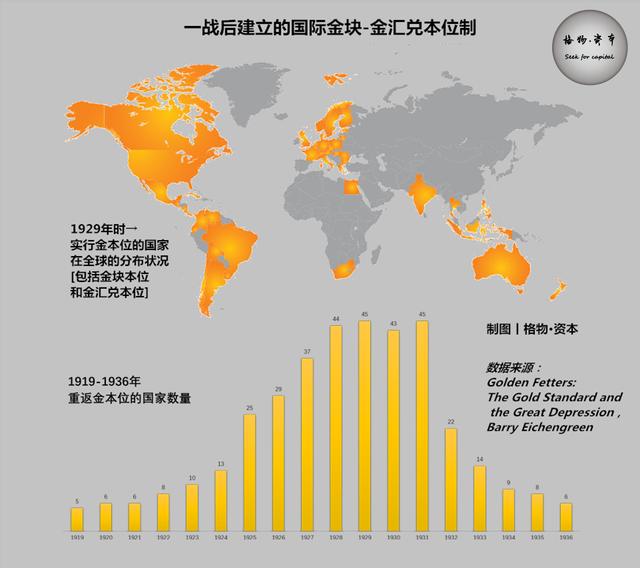

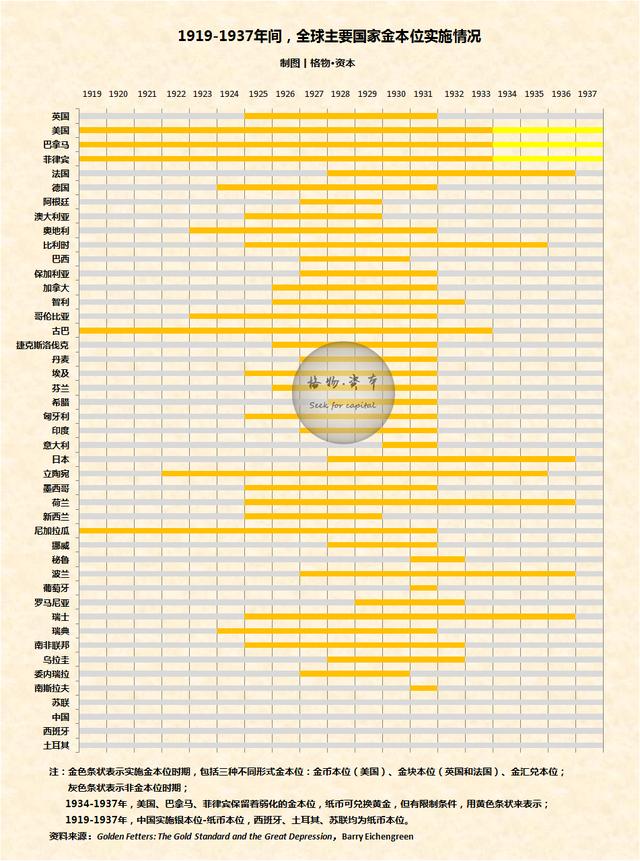

一战期间(1914.8-1918.11),国际金本位因战争中断。一战结束后,美国迅速恢复了金本位,而主要工业国(法、德、英、意、荷)还未返回金本位。 1922年,在意大利热那亚召开的国际经济会议上,英格兰银行总裁蒙塔古·诺曼(Montagu Norman)正式提出他的了“金汇兑本位”构想,以外汇替代黄金。 1925年5月,在蒙塔古·诺曼的推动下,英国议会通过了《1925年金本位法案》(the Gold Standard Act of 1925),标志着英国重返金本位,确立金块本位制。 金块本位制,实际上是此前传统金币本位的弱化形式, 黄金的熔铸、流通和兑换均受到限制,它区别于之前运行近一百年的金币本位(古典金本位)。金块本位制下,纸币为本位币,为主要流通货币,金币退出流通;私人可持有黄金,但不能自由熔铸金币;私人可用纸币向央行兑换金块;私人可进出口黄金,但特定情况(如战争)下会受管制;黄金和外汇都可以用于国际支付结算,英格兰银行既储备黄金,又储备外汇。 英国恢复金本位的前后几年 ,各主要工业国也纷纷重返金本位,到1928年时,形成新的国际货币体系:国际金块-金汇兑本位制。其中,美国依然是金币本位,英国和法国是金块本位,其他国家大都是金汇兑本位。 ▼图:一战后,国际金块-金汇兑本位制的确立(1919-1936)。制图丨格物·资本。

实行金汇兑本位的国家:纸币为本位币,金币可流通,但数量很稀少;私人可持有黄金,特定情况下受管制(如政府强制收缴黄金);私人只能向该国央行兑换黄金外汇(英镑或美元或法郎),而不能兑换黄金,私人可拿外汇到国外兑换黄金;私人可进出口黄金,不过特定情况(如战争)下会受管制;黄金和外汇都可以用于国际支付结算,各国政府或央行既储备黄金,又储备外汇。 ▼图:国际金块-金汇兑本位制简化图。制图丨格物·资本。

1931年9月19日,因黄金储备大量外流,英格兰银行被迫宣布停止英镑兑换黄金,存续六年四个月的金块本位由此终结。作为金本位的尝试先驱,以及国际金本位的推动者和领导者,英国从此彻底告别了金本位。 英国终止黄金承兑义务后,各国也纷纷放弃金本位,1931-1936年,国际金块-金汇兑本位随之逐渐崩裂。 ▼图:1919-1937年,全球主要国家金本位实施与中断情况。制图丨格物·资本。

1934年1月30日,美国罗斯福总统签署《黄金储备法案》(the Gold Reserve Act),法案规定:美国居民私人不能拥有黄金,黄金集中上缴给美联储。但美国仍允许外国政府或央行以“1盎司黄金=35美元”比率兑取黄金,这实际上是保留着一种弱化的金汇兑本位。 1937-1944年,在二战前及战争期间,国际货币秩序混乱。 1944年7月,44国达成《布雷顿森林协定》,确立二战后新的国际货币体系:布雷顿森林体系(美元-黄金双本位)。布雷顿森林体系仍继承了金汇兑本位制的思想遗产,货币依然离不开黄金,黄金依然是国际货币体系的根基,不过黄金的货币地位(或者说金本位)已经极大弱化了。 在布雷顿森林体系下的金汇兑本位:纸币为本位币,为单一的流通货币;其他纸币均和美元固定兑换关系;美国只允许外国政府或央行在一定条件下用美元向美联储兑换黄金,不允许外国居民用美元向美国兑换黄金,也不允许本国居民兑取黄金(从1933到1974年);欧洲国家居民可以在私人市场自由买卖黄金,但美国不允许;国际支付结算一般用外汇,各国政府或央行储备大多是美元,黄金占小比例。 1945年底《布雷顿森林协定》生效,1946-1958年为该体系过渡期,1959-1971年为该体系实际运行期。 1971年8月15日,美国尼克松总统宣布关闭黄金兑换窗口,终止以“1盎司黄金=35美元”向外国央行承兑黄金的义务,美元和黄金脱钩。这标志着黄金进入“非货币化”阶段(黄金货币属性消失)。

1976年1月,IMF临时委员会达成“牙买加协议”,黄金非货币化被以国际协议的形式确立下来。黄金不再是任何信用纸币的支撑和基础。从此,各国货币发行和流通与黄金完全脱离。黄金隐退货币江湖。 从英国古典金本位,到英国金块本位和国际金块-金汇兑本位,再到布雷顿森林体系下金汇兑本位,实际上是一个金本位不断弱化的过程。当金本位弱化到极致时(尼克松宣布关闭黄金兑换窗口,布雷顿森林体系开始解体),黄金的货币命运便走到了尽头。 版权声明 本文已原创首发于头条号“格物资本”,其版权均归属于本号及其运营者(运营者已实名制),未经授权,不得擅自转载、修改或发布。版权所有,侵权必究!返回搜狐,查看更多 |

【本文地址】

今日新闻 |

推荐新闻 |