以史为鉴,历史上五轮黄金牛市分析 一、黄金历史走势分析1920年至今,伦敦金价从20.68美元/盎司上涨到将近2000美元/盎司,金价上升了近100倍。但... |

您所在的位置:网站首页 › 苏联解体后卢布走势 › 以史为鉴,历史上五轮黄金牛市分析 一、黄金历史走势分析1920年至今,伦敦金价从20.68美元/盎司上涨到将近2000美元/盎司,金价上升了近100倍。但... |

以史为鉴,历史上五轮黄金牛市分析 一、黄金历史走势分析1920年至今,伦敦金价从20.68美元/盎司上涨到将近2000美元/盎司,金价上升了近100倍。但...

|

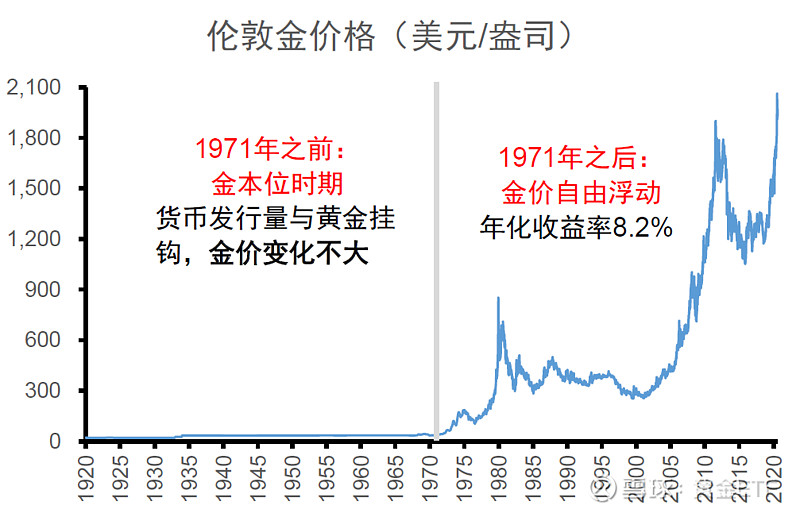

来源:雪球App,作者: 黄金ETF_518880,(https://xueqiu.com/7233585466/158890319)  一、黄金历史走势分析 一、黄金历史走势分析1920年至今,伦敦金价从20.68美元/盎司上涨到将近2000美元/盎司,金价上升了近100倍。但实际上在1971年布雷顿森林体系解体前金价几乎没有变动,而在1971年后金价开始自由浮动后,其年化收益率达到了8.2%。 图表1:1971年之后黄金年化收益率8.2%

数据来源:Wind,1920/01-2020/09 纵观历史,金价与股市相同,也主要由几段牛市驱动,但相对股票市场而言,熊市及震荡市时的波动率相对较低。 图表2:金价主要的驱动力来源于几段牛市

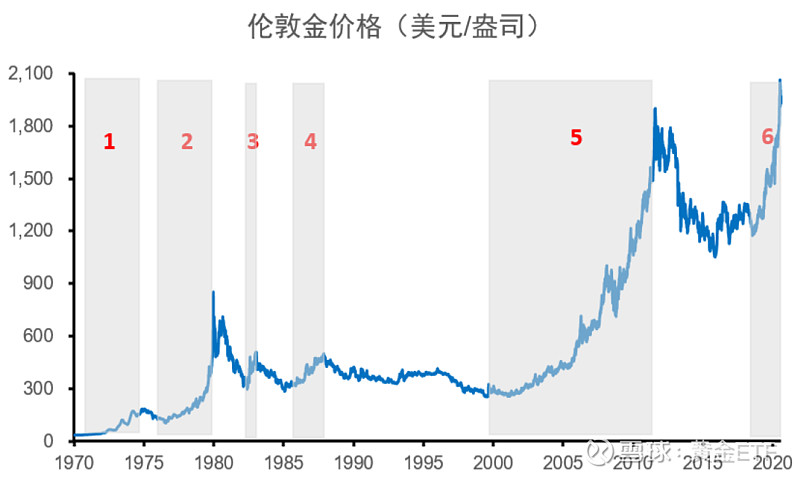

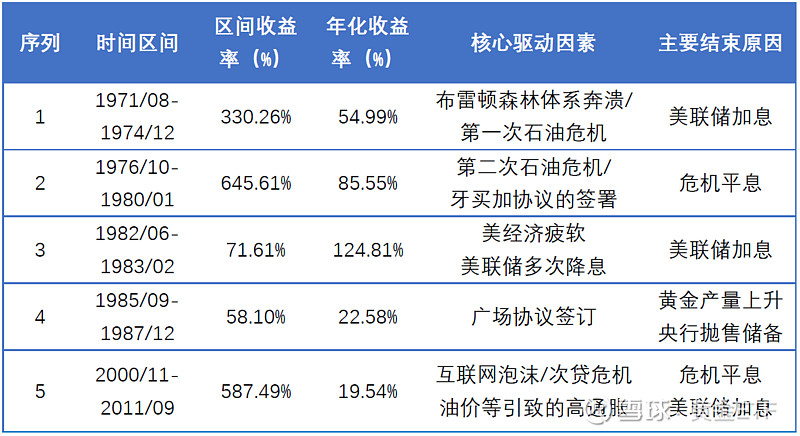

数据来源:Wind,截至2020/09 以上结论也就应征了,投资黄金核心的是需要抓住几段牛市的机会,以下内容将对1971年以来几次黄金牛市进行分析。 二、1971年至2011年五轮黄金牛市分析1971年至2011年,黄金经历过五次牛市,其中三次较大的牛市:1971/08-1974/12、1976/10-1980/01和2000/11-2011/09,区间收益率都超过了300%,另外两次较小的牛市:1982/06-1983/02、1985/09-1987/12,区间收益率在50%-100%之间。 图表3:历史上五轮黄金牛市分析

数据来源:Wind (一)第一轮大牛市(1971/08-1974/12)核心驱动因素:布雷顿森林体系解体/第一次石油危机 结果:区间收益率330.26%,年化收益率54.99% 主要结束原因:美联储大幅加息/第一次石油危机结束

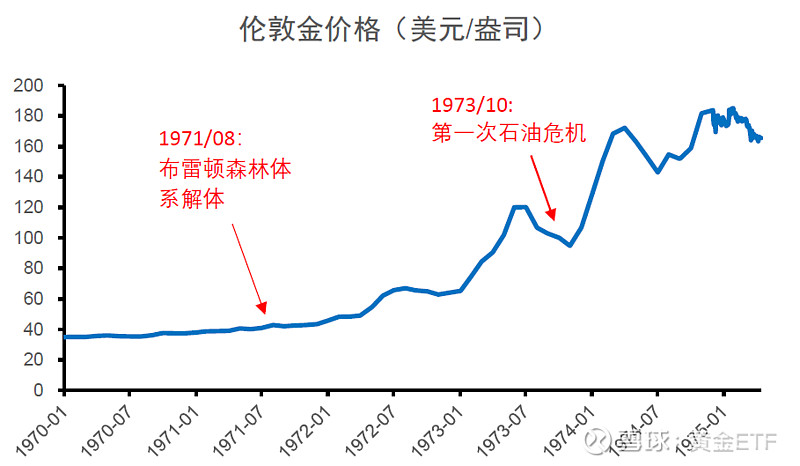

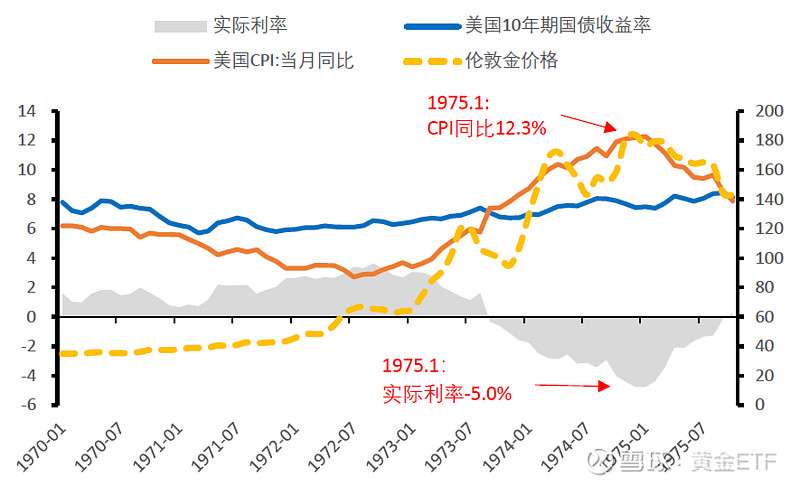

1960年代,由于特雷芬难题的存在,布雷顿森林体系的双挂钩原则(美元挂黄金,其他货币挂美元)难以继续维系。1971年8月,尼克松政府宣布“美元与黄金脱钩”。由此造成二战以后第一次严重的本位币危机,具有超主权货币属性的黄金快速上涨。 1973年10月,由于第四次中东战争的冲突,第一次石油危机爆发,中东阿拉伯产油国减少了石油生产,并对西方发达国家实行石油禁运。由此导致依赖于廉价石油的欧美主要经济体经济增速下滑,通胀快速上行,1975年1月CPI同比达到12.3%。 图表4:黄金第一轮牛市金价走势

数据来源:Wind,1970/01-1975/05 图表5:黄金第一轮牛市中,美国实际利率变化

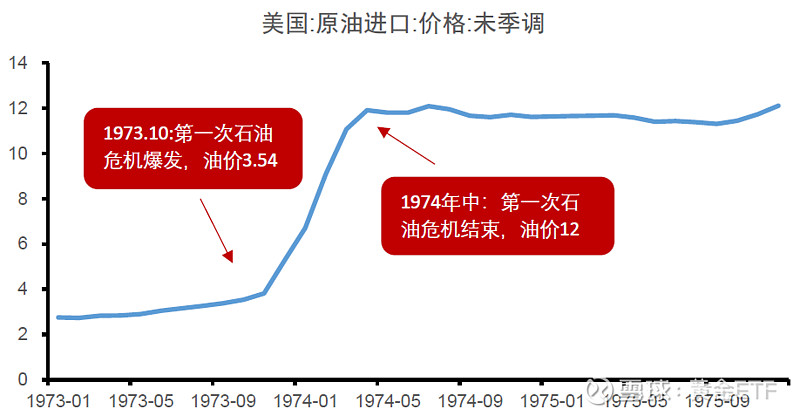

数据来源:Wind,1970/01-1975/05 由于通胀快速上升,经济增速却停滞不前,美国经济进入“滞胀”状态,金价开始快速上涨。 为了应对最高达到过12.3%的通胀,美联储多次加息,美国联邦基金利率在1974年7月曾到达近14%。发达国家也积极与阿拉伯国家协商,最终在1974年年中结束了石油危机,石油价格不再继续上涨。 图表6:第一次石油危机中原油价格

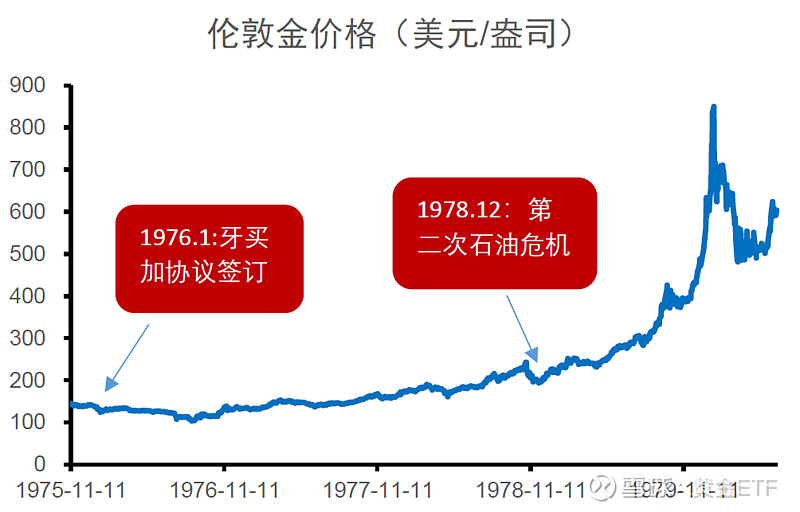

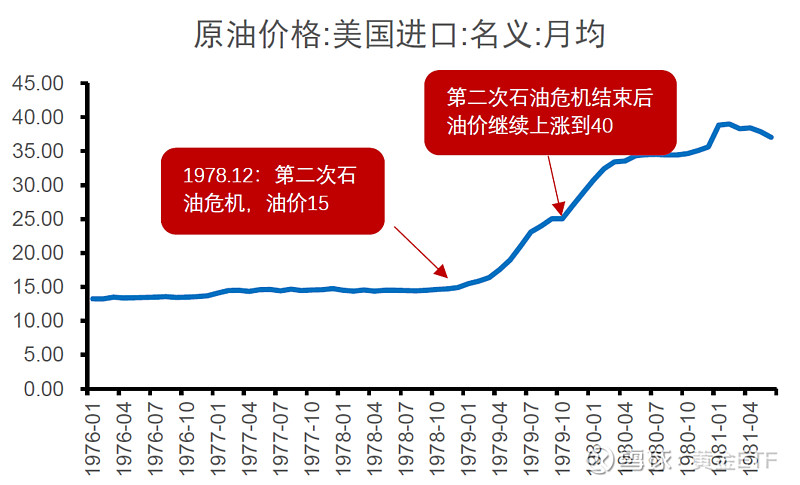

数据来源:Wind,1970/01-1975/05 (二)第二轮大牛市(1976/10-1980/1)核心驱动因素:第二次石油危机/牙买加协议的签署 结果:区间收益率645.61%,年化收益率85.55% 主要结束原因:第二次石油危机结束

1976年1月8日,国际货币基金组织临时委员会通过《牙买加协议》,该协议取消了平价和中心汇率,允许会员国自由选择汇率制度;废除了黄金官价,各国中央银行可按市价自由进行交易;减少黄金的货币作用,使特别提款权成为主要国际储备资产。随后,黄金在小幅下跌后开始逐渐上涨。 1978年底,世界第二大石油出口国伊朗的政局发生剧烈变化。1978年12月26日至1979年3月4日,伊朗石油出口全部停止,世界石油供应突然减少了500万桶/日(约占全球1/10),造成石油供应短缺,石油价格大幅上涨。

图表7:黄金第二轮牛市金价走势

数据来源:Wind,1975/11-1980/06

图表8:第二次石油危机中原油价格

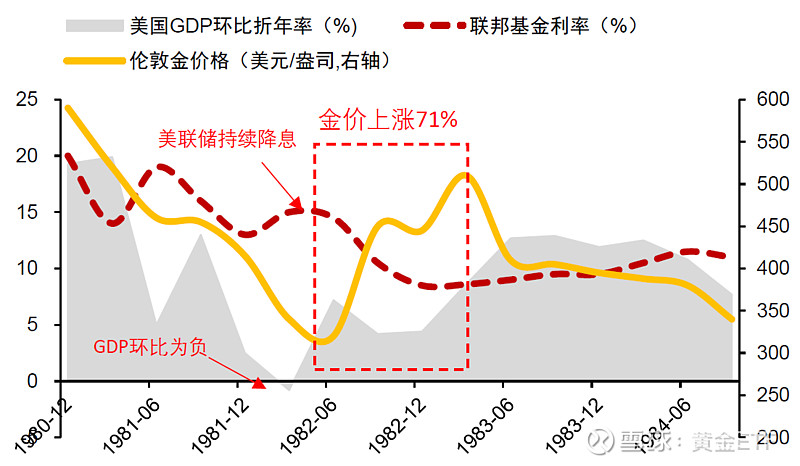

数据来源:Wind,1976/01-1981/06 (三)第三轮牛市(1982/6-1983/2)核心驱动因素:美经济疲软,美联储多次降息 结果:区间收益率71.61%,年化收益率124.81% 主要结束原因:美联储结束降息开始加息

1981-1982年间,美国经济持续恶化,到1982年3月,美国GDP环比下降0.8%,而上年同期则有19.3%的增长。随后,美联储开始降息,美国联邦基金利率从1982年7月的20%降至1983年2月的8%。在美联储多次降息的同时,金价开始快速上涨,8个月内上涨了约71%(1980/12-1984/9)。

图表9:第三轮黄金牛市

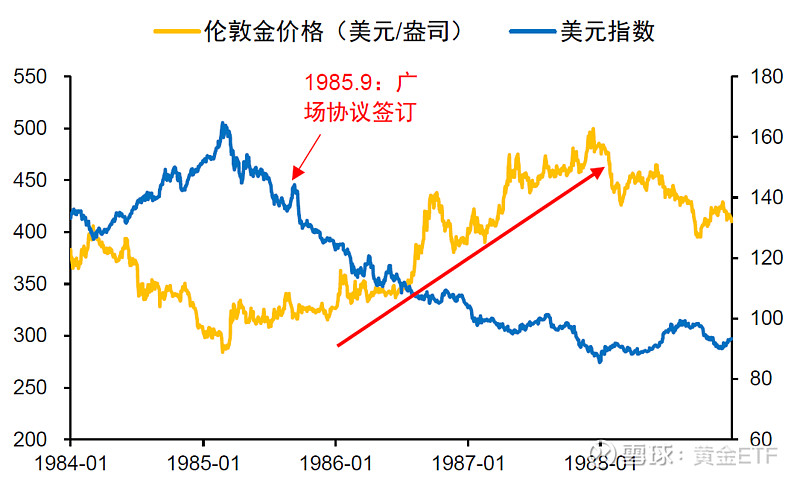

数据来源:Wind,1980/12-1984/9 (四)第四轮牛市(1985/9-1987/12)核心驱动因素:广场协议签订 结果:区间收益率58.1%,年化收益率22.58% 主要结束原因:黄金产量的上涨/央行抛售黄金储备

1984年-1985年,日本商品竞争力持续提高,叠加美元指数上行,美国出口商品的竞争力持续下行。为改善国际收支,1985年9月,由美国牵头,美日德英法五国签订广场协议,诱导美元贬值,美元指数开始大幅下行,金价随后持续上涨近60%。(数据来源:Wind,截至1988年12月)

图表10:第四轮黄金牛市

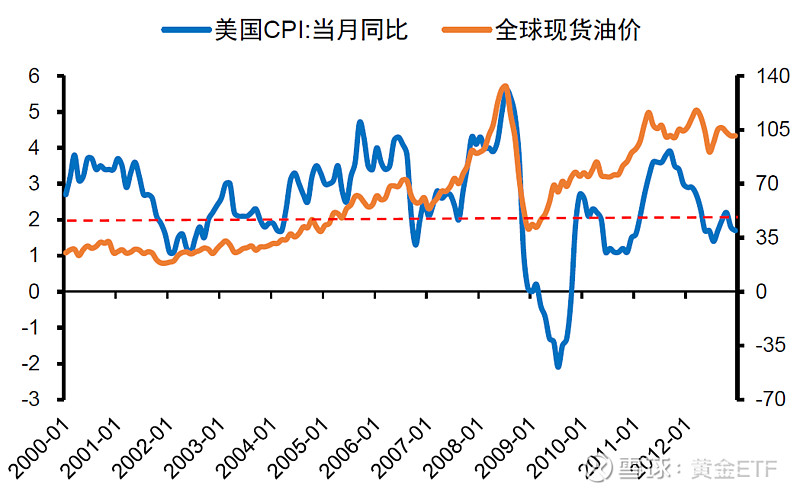

数据来源:Wind,1984/01-1988/12 1987年后,随着黄金产量的上涨及央行抛售黄金储备,金价开始缓慢下跌。 (五)第五轮大牛市(2000/11-2012/9) 核心驱动因素:互联网泡沫/次贷危机、油价等引致的高通胀 结果:区间收益率587.49%,年化收益率19.54% 主要结束原因:危机平息,美联储加息 2000年3月,美国互联网泡沫破裂,美国经济受到较大的冲击。随后,美联储开始降息,美元指数开始持续下降,黄金开始上涨,从2000年的280美元左右上涨到次贷危机前的660美元左右。2007年10月,美国发生次贷危机,经济再次受到较大的冲击,随后美联储祭出多项QE政策,黄金继续大涨,最高涨至2011年9月的1900美元。随后,危机化解,美国经济回暖,美联储多次降息,金价开始下降。

图表11:第五轮黄金牛市

数据来源:Wind,2000/1-2012/12 在第五轮大牛市中,通胀也一直保持在较高的水平。其中一个重要的原因在于油价较大的涨幅,由于中国为代表的新兴国家的需求等因素,国际油价一路从2000年初的25美元上涨到2008年的逾130美元,对通胀带来了支撑。 图表12:持续高通胀环境对金价有所支撑

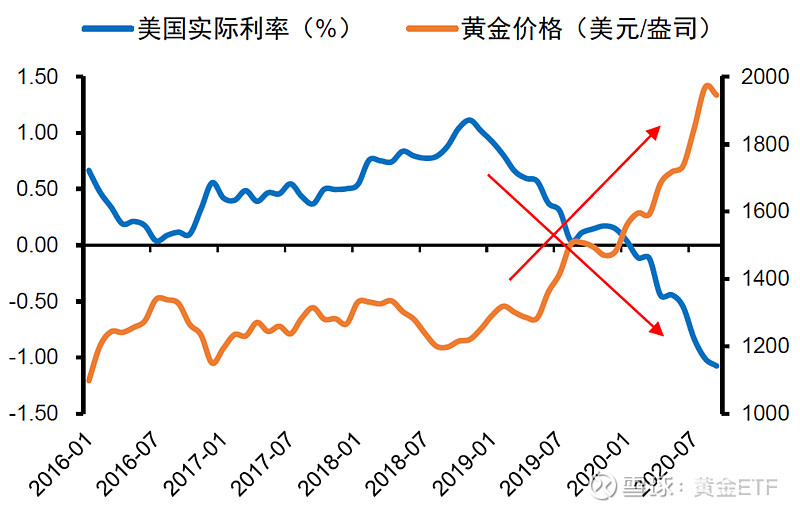

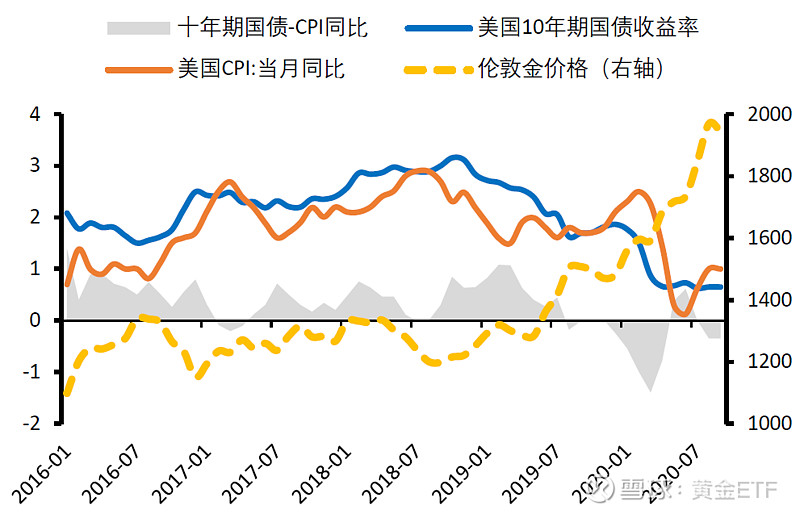

数据来源:Wind,2000/1-2012/12 三、本次黄金行情(2016/1至今)核心驱动因素:全球低利率环境/新冠疫情 结果:区间收益率86.54%,年化收益率14.32% 本次黄金行情与前几次牛市最大的不同在于全球均处于相对较低的利率环境下。因此本轮的黄金行情主要是由低利率驱动,与前几次的高通胀驱动有所不同。新冠疫情的发生使得美联储不得不继续降息,实际利率继续下行,黄金价格得到稳固支撑。 图表13:低利率环境支撑金价

数据来源:Wind,2016/1-2020/9

图表14:十年期国债收益率持续处于低位

数据来源:Wind,2016/1-2020/9 —————————————————————————————— 黄金ETF:实时行情 黄金ETF联接A:购买链接 黄金ETF联接C:购买链接 —————————————————————————————— @蛋卷基金 @江涛 @今日话题 @银行螺丝钉 @养基司令 @ETF大学@晴空聊基 @小5论基 @华安基金-许之彦 @不明真相的群众 @指数基金 @基金三人行 @养基笔记 @青春的泥沼 @老豆说 @养基司令 @望京博格 @炒基蛋 @指数基金投资 @不在此山中 $上证指数(SH000001)$ $深证成指(SZ399001)$ $黄金ETF(SH518880)$ 风险提示: 基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。本资料中推介的产品由华安基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,入市需谨慎. |

【本文地址】

今日新闻 |

推荐新闻 |