负债3000亿,张近东父子将全部股权质押,被传资金链断裂的苏宁,到底出啥事了 |

您所在的位置:网站首页 › 苏宁集团债务 › 负债3000亿,张近东父子将全部股权质押,被传资金链断裂的苏宁,到底出啥事了 |

负债3000亿,张近东父子将全部股权质押,被传资金链断裂的苏宁,到底出啥事了

|

天眼查App也显示,近日,苏宁控股集团有限公司新增多条股权出质信息,出质人为苏宁董事长张近东、张康阳、南京润贤企业管理中心(有限合伙),质权人均为淘宝(中国)软件有限公司。

图源:天眼查 苏宁控股集团有限公司成立于2011年6月,法定代表人为张近东,注册资本10亿人民币,由张近东、 张康阳、南京润贤企业管理中心(有限合伙)合资持股。 公开信息显示,张近东为苏宁控股集团创始人和董事长,也是苏宁电器集团和上市公司苏宁易购的主要股东;张康阳为张近东之子。 此外,国家企业信用信息公示系统信息还显示:张近东还将6.5万股苏宁置业集团股权出质,质权人同样为淘宝(中国)软件有限公司,股权出质登记日期也为今年12月4日。

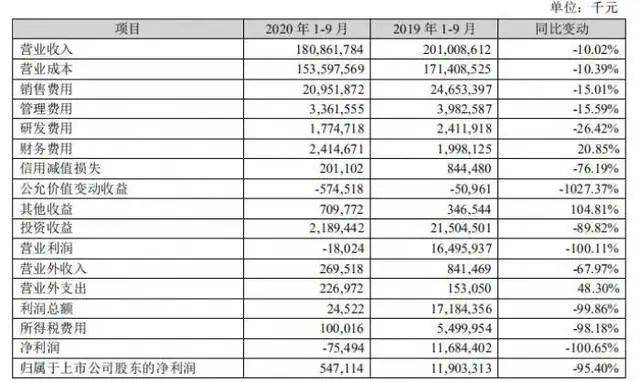

苏宁置业是苏宁电器旗下的房地产开发企业,张近东是苏宁置业的大股东,持股81.25%,认缴金额65000万元。 受消息影响,苏宁易购12月11日早盘低开4%,开盘后继续下挫,一度跌逾7%,股价触及8.03元,创6年新低。自今年7月站上12.95元的年内高位后,至今苏宁易购已下跌33.66%,市值蒸发387亿元。 苏宁缺不缺钱? 对于张近东父子质押全部股权,苏宁易购当晚回应称,苏宁控股集团持有苏宁易购3.98%的股权,股权质押是正常的商业合作,对苏宁易购战略发展和正常经营无实质影响。 不过,值得注意的是,苏宁易购已连续6年扣非净利润为负,从2014年至2019年的扣非净利润依次是-12.52亿元、-14.65亿元、-11.08亿元、-0.88亿元、-3.59亿元、-57.1亿元。 2020年三季度财报也不容乐观,今年1-9 月,苏宁易购营收1808.62亿元,同比减少10.02%,净利润5.47亿元,同比下降95.40%。其中,第三季度营收624.38亿元,同比下降4.58%,净利润7.14亿元,同比下降92.69%。

也正因为现金流的缩减和营销收入的降低,市面上 不断传出苏宁资金链断裂的传言,虽然苏宁一再否认,但这次曝光苏宁控股股权全数质押给了淘宝,基本上还是确认苏宁融资压力较大非常大 今年11月底,有外媒报道称,苏宁易购为缓解融资压力,正考虑出售电子商务业务部分股份,业务寻求大约60亿美元的估值。对于出售传言,苏宁易购通过官方微博发布了“不属实”三个字的内容。 紧接着在12月8日,外界传出“苏宁集团资金链断裂,在渤海银行的贷款已经违约,民生和建设银行已抽贷”的消息。

苏宁集团随后通过官方微博紧急回应称: 我司注意到日前网络上散布的一些不实传闻,我司在此郑重声明,以上传闻均不属实。 该谣言对我司正常经营和品牌声誉造成了恶劣影响,公司已向有关部门报案,查实信息来源,并追究造谣者及传谣者的法律责任。 我司注意到日前网络上散布的一些不实传闻,我司在此郑重声明,以上传闻均不属实。 该谣言对我司正常经营和品牌声誉造成了恶劣影响,公司已向有关部门报案,查实信息来源,并追究造谣者及传谣者的法律责任。

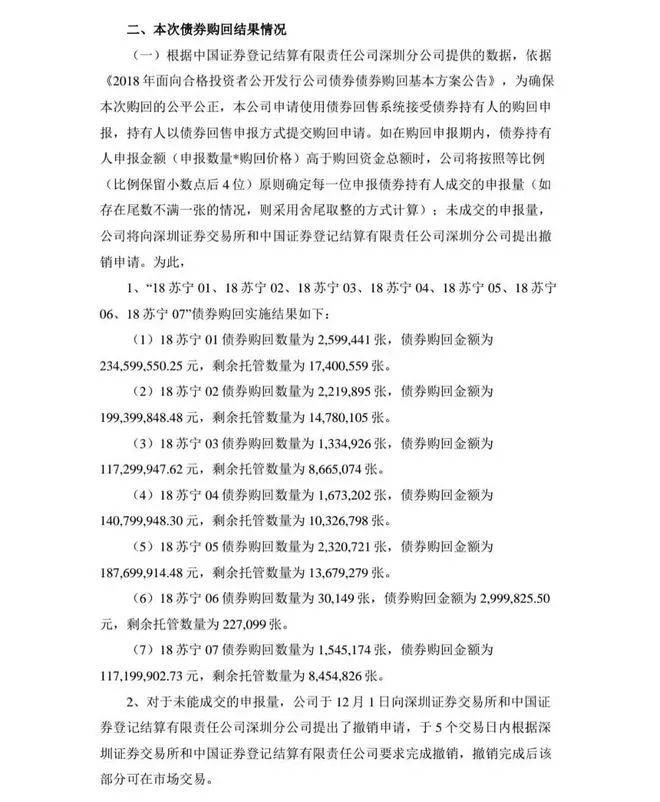

相关传言已引发苏宁存续债券在二级市场的连续大跌。包括“18苏宁01”、“18苏宁02”、“18苏宁03”、“18苏宁04”、“18苏宁05”在内的多只苏宁易购债券在二级市场持续下跌。 wind数据显示,苏宁易购目前共存续债券13只,存量规模共计138.91亿元。其中,共有5只债券将于明年11月16日之前到期,一年内需偿还的债券规模达65.25亿元。 苏宁电器半年内也面临超158亿的债券回售压力。12月13日,苏宁电器发行的10.4亿元“17苏宁07”将迎来付息日;12月17日,苏宁电器发行的100亿元“15苏宁01”将面临兑付摘牌,当前余额90.60亿元。 明年2月2日,苏宁电器发行的58亿元“16苏宁01”将面临兑付摘牌,当前余额38.97亿元;明年6月16日,苏宁电器发行的42亿元“16苏宁02”将面临兑付摘牌,当前余额28.88亿元。 为增强投资者信心,苏宁随后对多只债券进行了回购。12月2日晚,苏宁易购发布回购进展公告,称“18苏宁01“等7只债券已完成购回,公司将于12月9日足额支付债券购回金额至深圳分公司指定的银行账户。

12月9日晚间,苏宁易购公告18苏宁债债券购回结果进展,公司于12月9日足额支付“18苏宁01、18苏宁02、18苏宁03、18苏宁04、18苏宁05、18苏宁06、18苏宁07”债券购回金额至中登公司深圳分公司指定的银行账户。 截止12月10日公告日,公司已将“17苏宁07”回售应付本息合计约10.79亿元划入中证登上海分公司结算备付金专用账户,以保障按期兑付。公告显示,上述债券债券余额10.4亿元,票息7.3%,2020年12月14日为回售日。本次回售登记结果显示,应回售本金金额合计10.03亿元。 “债务危机”背后 目前,各方对苏宁所谓“债务危机”的态度很微妙,其实是跟苏宁现金流表现不佳有关。 财报数据显示,截至今年9月底,苏宁易购总资产为2211.93亿元,总负债1361.4亿元,净资产850.53亿元,资产负债率61.55%。

图源:苏宁易购三季度财务数据 有业内人士指出,苏宁易购的财务风险主要是流动负债占总负债比高达81%。这意味着苏宁债务结构并不不合理。 另外,苏宁易购还有261.74亿非流动负债,主要为应付债券和长期借款。其整体刚性负债有717.53亿元,主要以短期有息负债为主,带息负债比为53%。 此外,对于母公司苏宁电器来说,财务数据更加问题重重。 据苏宁电器2020年中报显示,截至今年6月末,苏宁电器总资产为4068.42亿,净资产为1065.53亿元,其中受限资产高达811.02亿元。

图源:苏宁电器财报 苏宁电器是苏宁系的核心资产平台,也是主要的发债融资平台。 苏宁电器2020年中报显示,截至今年6月末,苏宁电器总负债规模达3000亿,其中有息债务规模接近1800亿。 未来一年内到期及回售债券本金余额285.25亿元。 2020年中报显示,截至今年6月末,苏宁电器总资产为4068.42亿,净资产为1065.53亿元,其中受限资产高达811.02亿元。其中总负债规模达到3002.89亿元,资产负债率为73.81%。 而在过去三年中,这一数据在一路攀升,2017-2019年,苏宁电器的资产负债率分别为68.38%、69.81%、73.76%。这段时间内,其经营性现金流持续为负,分别为-45.81亿元、-84.53亿元、-177.81亿元,显示出主业经营情况不佳。 根据苏宁财报显示,过去五年来,苏宁的经营性现金亏损高达162亿,苏宁也一直靠着卖子公司、孙公司以及阿里的股权勉强度日。 2016年,苏宁卖掉6家仓储供应链,实现营业外收入5.1亿;卖掉北京京朝子公司,实现13亿投资收益; 2017年,卖掉一部分阿里巴巴股票,实现投资收益41亿; 2018年,再次卖掉阿里巴巴的股票,实现投资收益113亿; 截止2018年12月28日晚间,苏宁清空其所持有阿里股份,累计实现净利润高达141亿元。 2019年,苏宁易购的阿里股权卖得差不多了,于是卖掉了苏宁金服的股权,实现投资收益190多亿。 值得注意的是,苏宁金服是公司为数不多的“真”赚钱的业务。苏宁金服2016年实现净利润1000多万元,2017年更是突破5亿元。2019年,苏宁金服销售额50.5亿元,毛利率超过80%,净利润11.1亿元。 而到了2020年,突如其来的新冠疫情,严重影响了苏宁 主要从事两个行业,地产和零售,经营状况雪上加霜。 实在没得卖的苏宁只能选择质押股权。今年4月,有媒体报道称张近东等多位苏宁易购股东质押其股份,质押股份数量合计为12.62亿股,占苏宁易购总股本的比例为13.55%。昨日,苏宁再次 质押剩余3.8%的股权。 因此,从现金流、长短期负债比例等多方面业绩表现可以断定,上市主体苏宁易购的短期偿债能力指标已出现恶化。 虽然为维稳市场,苏宁易购对债券进行了回购,但是面对巨量债务,苏宁未来依然“压力山大”。 返回搜狐,查看更多 |

【本文地址】

今日新闻 |

推荐新闻 |