【国际观察】印尼征信案例篇 |

您所在的位置:网站首页 › 美国征信发展史pdf › 【国际观察】印尼征信案例篇 |

【国际观察】印尼征信案例篇

|

数据来源:公司官网,嘉银新金融研究院整理 大股东PEFINDO是印尼历史最悠久的独立信用评级机构,成立于1993年,在日本产业经济省的帮助下,PEFINDO与印尼中央银行合作共同制定了印尼私人征信公司的监管规定,目前为超过500家公司、印尼地方政府、在印尼股票交易所挂牌上市的债务工具进行信用评级。PEFINDO自身拥有强大的股东背景,截至2017年6月其拥有代表印尼资本市场的86位股东,其中证券公司54家、养老基金22家、保险公司7家、商业银行2家、股票交易所1家。PT Pegadaian是一家国有的当铺,APPI即印尼金融企业协会(the Indonesian Financing Firms Association),PT Sigma Cipta Caraka是国有电信公司PT Telkom的子公司,PT CIC Indonesia是日本最大的私营征信公司CIC在印尼的子公司。可见,Pefindo credit bureau股东来源于多种行业和多类机构,拥有丰富的资源和强大的实力。 Pefindo credit bureau的战略合作伙伴是CREDITINFO,是知名的信用信息、风险管理服务商,在印尼拥有超过25家分支机构。CREDITINFO所属集团公司成立于1997年,已经成为其业务领域内增长最快的公司之一。通过公开信息,除了公司股东、CREDITINFO为Pefindo credit bureau提供数据、服务外,还从其他企业、政府机构等获得用于征信的数据,如国有电力公司PT PLN、PDAM(地方水务公司)、印尼信贷联盟(credit union)、内务部、司法部、税务总局、财政部。其实,这也符合印尼中央银行2013年的监管规定,即征信公司的数据来源应包括信贷数据、来自金融机构和非金融机构的其他数据。 综上,Pefindo credit bureau不是一家纯粹的私营企业,而是公共私营合作制企业(public-private partnership,即PPP),有点类似国内的上海资信。 2 主要产品 据统计,目前印尼总人口超过2.62亿人,是继中国、印度、美国之后的世界第四人口大国,2016年人均GDP达到3653美元。随着印尼经济的快速发展,信用在市场经济的作用日益凸显,存在巨大的征信需求。印尼中央银行统计数据显示,印尼的银行本外币消费贷款余额从2011年的685万亿印尼盾增长至2017年7月的1307万亿印尼盾,呈现一路快速上涨态势。在这种背景下,以前由银行垄断的征信业务逐步放开,征信市场化趋势显现,Pefindo credit bureau适时推出了相应的征信产品和服务以满足市场需求。官网显示,公司目前主要有四种产品:信用评分和信用报告(PEFINDO Score & Report)、信用预警(PEFINDO Alert)、信用分析(PEFINDO Profiling)、电子身份检测(Electronic PEFINDO Identity Check)。 公司主要产品及用处 产品特点 主要用处 样例 信用评分和信用报告(PEFINDO Score & Report) 适用对象:个人或企业;对多种渠道获得的被评估对象的金融和非金融数据输入数学模型,计算得出信用分,区间为0-1000分,分数越高,信用越好;综合性的征信报告包括以下信息:1、被评估者的基本信息;2、借贷及其他债务;3、银行贷款及其他金融债务偿还情况;4、信用分 1、有助于信用分析和借贷流程自动化和简单化;2、获得能够反映债务人风险水平的综合性信用信息和信用分;3、风险定价  信用预警(PEFINDO Alert)

自动通知信用预警订阅者关于其信用数据或客户组合相关重要事件的关键变化;对不属于订阅者的客户组合中的客户监控将被严格禁止;信用预警作为债务人信用风险状况的早期预警或监控工具,有助于债务人管理现有债务和提高信用水平

1、对债务人或客户的信贷质量的任何变化提供预警和通知;2、使预警信息接受者放心并保护其财务状况

信用预警(PEFINDO Alert)

自动通知信用预警订阅者关于其信用数据或客户组合相关重要事件的关键变化;对不属于订阅者的客户组合中的客户监控将被严格禁止;信用预警作为债务人信用风险状况的早期预警或监控工具,有助于债务人管理现有债务和提高信用水平

1、对债务人或客户的信贷质量的任何变化提供预警和通知;2、使预警信息接受者放心并保护其财务状况

信用分析(PEFINDO Profiling)

对基于诸如细分市场、人口状况、信贷安排等投资组合风险参数的及时综合分析

1、用于商业规划,在决定开发或引进任何新产品时作为考虑信誉度、平均预期信用分等因素的组成部分;2、投资组合管理,在既定风险偏好的情况下权衡各种投资的优势、劣势、机会、威胁以获得最大收益,信用分析能提供信誉度和可信性

电子身份检测(Electronic PEFINDO Identity Check)

在独立APP或网页上使用各种来源的数据快速及时地鉴定申请者的身份

1、无缝身份验证;2、简化申请流程;3、预防诈骗

信用分析(PEFINDO Profiling)

对基于诸如细分市场、人口状况、信贷安排等投资组合风险参数的及时综合分析

1、用于商业规划,在决定开发或引进任何新产品时作为考虑信誉度、平均预期信用分等因素的组成部分;2、投资组合管理,在既定风险偏好的情况下权衡各种投资的优势、劣势、机会、威胁以获得最大收益,信用分析能提供信誉度和可信性

电子身份检测(Electronic PEFINDO Identity Check)

在独立APP或网页上使用各种来源的数据快速及时地鉴定申请者的身份

1、无缝身份验证;2、简化申请流程;3、预防诈骗

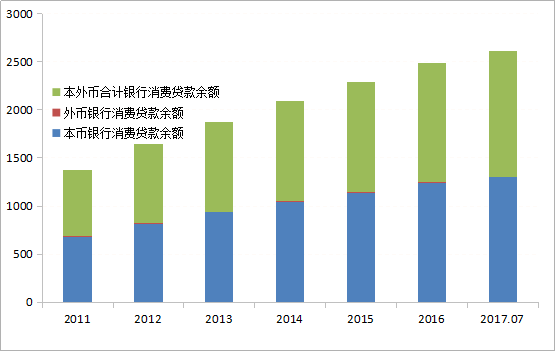

来源:Pefindo credit bureau公司官网,嘉银新金融研究院整理 依据监管规定,金融机构要想使用征信公司的产品和服务,必须首先成为印尼金融企业协会(APPI)的会员,然后再成为征信公司的会员。Pefindo credit bureau对其金融机构会员收取两种费用,一种是每年固定的1.2亿印尼盾(约5万人民币)费用,另一种是每次查询征信信息的调查费1.2万印尼盾(约6元人民币)。Pefindo credit bureau所使用的数据中的借贷数据来自印尼中央银行,需要向印尼中央银行支付费用。Pefindo credit bureau的信用评分机制使用的是美国FICO信用分的原理,基于债务人的贷款行为而非财富数量来揭示其信用特征,比如说即使是一名富人,如果其不及时偿还其债务,则Pefindo credit bureau给出的信用评分也会比较低。 根据考察了解,其数据源主要来自:相关协会、国家机关、法院、电信、信息安全部门、居民注册部门、税务部门等,有所有银行贷款相关数据。可以进行数据查询或者输出信用报告,也有信用分,还可以及时提醒客户的信用更新情况。有身份认证(只针对有信用卡人群),反欺诈等服务。因为金融科技在印尼发展很快,OJK等相关部门也希望其快速开展业务。目前合作的网贷类平台有Koinwork、Investree、doctorrupia等等。 3 优劣势分析 印尼中央银行将征信公司的业务活动界定为:搜集信贷数据和/或其他数据,以及处理信贷数据和/或其他数据从而产生征信信息,其债务人或征信对象包括零售客户(消费者)、商业机构客户、中小微企业(MSMEs)。据报道,Pefindo credit bureau是印尼第一家提供个人征信信息给贷款人或其他机构的征信公司,类似国内的上海资信或者未来的个人征信公司。目前难以描述印尼征信市场的情况,主要是缺乏数据,这是基于以下两个方面的原因:一是像Pefindo credit bureau这种类型的征信公司成立时间短,数据少;二是印尼的征信系统整体较为落后,无论是印尼中央银行、印尼金融服务管理局、印尼统计局等官方机构,还是金融科技协会都没有公开关于征信或征信公司的宏观统计数据。 不过,可以确定的是印尼的征信市场非常大,且在逐年增长。这从印尼近年来各种贷款余额的数据能够印证,尤其是银行发放的消费贷款。 印尼银行消费贷款余额统计

发放消费贷款的银行是包括国有银行、地方国有银行、私人银行、外资和合资银行、农村银行。如图所示,消费贷款余额逐年增长且以本币消费贷款为主,外币消费贷款占比很小。这对于想进入印尼消费贷款市场的外资机构而言,是一个很有前景的机会。对于中小企业作为借款人,从银行获得的信贷余额也是逐步增加,但不如消费信贷显著。 2016.06-2017.07中小微企业(MSMEs)银行信贷余额 2016.06 2016.09 2016.12 2017.03 2017.07 中小微企业信贷余额 827 835 857 854 886 其中:微型企业 194 192 196 193 208 小型企业 247 251 255 258 268 中型企业 386 392 406 403 411 注:单位为万亿印尼盾,对原始数据进行了四舍五入处理。 既然个人和中小企业银行信贷需求客观存在且增长迅速,我们认为Pefindo credit bureau未来的发展空间相当大,但是就目前的情况来看,其主要有以下几个优势: 1、先发优势。作为印尼个人征信行业的第一家公司,其产品、服务模式、管理、制度等都将成为行业后来者学习、借鉴的标杆,并且在市场中树立影响深远的品牌效应,在印尼政府鼓励支持金融科技发展的情况下,更有可能获得政府更多的支持。 2、股东数量多且资源丰富。大股东PEFINDO在印尼是比较有名的信用评级机构,在客户数量、运营历史、政府关系、管理经验、品牌等方面具有明显的优势,正如我们在前面介绍的那样,其他股东也有各自独特的资源,Pefindo credit bureau如能充分整合、利用股东的资源,公司快速发展指日可待。 3、现有的产品适应目前印尼主要征信场景的需求。一般认为,个人征信业务包括数据采集整理、数据分析处理、征信产品和服务输出、商业场景应用,印尼作为发展中国家,征信业起步较晚,数据厚度、个人征信业务技术等尚有不足,Pefindo credit bureau已经推出的4种产品,较好地利用公司的现有能力,满足借贷、投资、预防诈骗等主要场景的需求。 然而,以下几个劣势应值得关注: 1、技术实力较弱。公司官网较为简单,既没有公开宣传其技术实力,产品介绍也未能体现其技术能力。目前也未查询到其APP。对比国内的征信公司官网,如芝麻信用、腾讯征信、前海征信等,无一不是包含了大量的信息,对产品、流程、技术方案的介绍都比较详尽,足以体现其技术实力。 2、公司资本实力还需要增强,应从资本市场上多种渠道获得融资。从公开的信息来看,除了成立时股东投入的注册资本,Pefindo credit bureau还没有获得融资,如果公司要做大做强,硬件、产品开发、运营、技术、推广、与外部机构的合作等方面都需要资金投入,并且在产品推出早期能给公司带来的收入也是有限的,在印尼个人征信市场尚属于一片蓝海之际,公司应该尽快获得更多的资金,比如争取PE/VC的投资、银行信贷等。 3、品牌推广有待提高,扩大市场影响力。2015年至今,公司正式运营已接近2年,官网上新闻一栏也就仅仅十来篇文章,再通过各大搜索引擎搜索关于公司的新闻,数量也很少。征信公司尤其强调公信力,良好的品牌和口碑无疑是公信力最直接的表现。印尼总人口中35岁以下占比很高,互联网渗透率高达46%,智能手机占比20%,Pefindo credit bureau应该努力通过互联网进行推广,为公司发展打造一流的品牌。 4、需要增加产品种类,开发出更多的增值产品。根据易观国际的研究,现阶段国际上主流的个人征信模式有三种:政府主导型;市场主导型;同业征信,其中市场主导型应用范围较其他两种更广泛,除了金融领域还可以应用于生活领域。但无论是那种类型,必须有多种产品以充分利用征信数据的价值,以国内的芝麻信用为例,芝麻分已经用于多种场合,平台推出了芝麻认证、芝麻信用评分、行业关注名单、申请欺诈评分、欺诈信息验证、欺诈关注清单、企业信用评分、企业工商信息查询、企业涉诉记录、个人涉诉记录等十几种产品。因此,Pefindo credit bureau今后应推出更多的增值产品。 据考察了解,目前印尼的大数据公司在成长中,比如Advance AI,成立了一年多,目前在印尼有运营团队,研发团队在北京,数据中心在新加坡。主要产品有信息交叉验证、黑名单、多头负债查询、评分卡等。但同样受限于印尼本身数据的缺乏,成长得速度比国内缓慢很多。国内的同盾也开始关注印尼市场。 总体来看,印尼征信行业目前主要也是传统银行及非银金融机构等金融机构累积下来的贷款客户数据,覆盖人数少,很多印尼人并没有征信记录。目前三方征信和大数据公司也处于初始阶段。 来源:嘉银新金融研究院 案例分析 免责声明:转载内容仅供读者参考。如您认为本公众号的内容对您的知识产权造成了侵权,请立即告知,我们将在第一时间核实并处理。返回搜狐,查看更多 |

【本文地址】

今日新闻 |

推荐新闻 |