压制银行10年的规定修订,大凶?大吉?(四) 继续系列研读的第四部分,前面3篇分别解读了公共部门,金融机构和一般企业的风险暴露的权重变化。今天这篇要讲零售和居住用房风... |

您所在的位置:网站首页 › 美国住房抵押贷款的风险权重是多少 › 压制银行10年的规定修订,大凶?大吉?(四) 继续系列研读的第四部分,前面3篇分别解读了公共部门,金融机构和一般企业的风险暴露的权重变化。今天这篇要讲零售和居住用房风... |

压制银行10年的规定修订,大凶?大吉?(四) 继续系列研读的第四部分,前面3篇分别解读了公共部门,金融机构和一般企业的风险暴露的权重变化。今天这篇要讲零售和居住用房风...

|

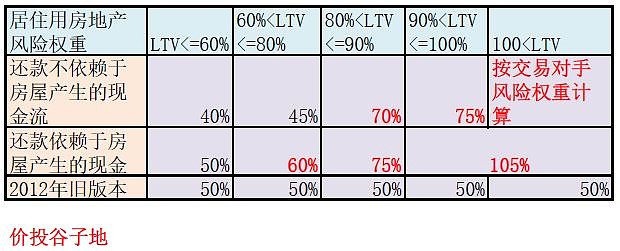

来源:雪球App,作者: ice_招行谷子地,(https://xueqiu.com/1821992043/242844577) 继续系列研读的第四部分,前面3篇分别解读了公共部门,金融机构和一般企业的风险暴露的权重变化。今天这篇要讲零售和居住用房风险暴露的权重变化。 8,个人风险暴露 新办法规定的个人风险暴露不包含购房贷款,因为房屋按揭风险暴露会在后面单独讨论。个人风险暴露分为监管零售个人风险暴露和其他个人风险暴露。其中,监管零售个人风险暴露分为合格交易者风险暴露和其他监管零售风险暴露。监管零售个人风险暴露的定义包含2条: 1.商业银行对个人的风险暴露不超过1000万元人民币。 2.商业银行对个人的风险暴露占本行信用风险暴露总额的比例不高于0.5%。 对于我们银行投资者关注的上市银行,基本上小于1000万自动就满足第二条。所以,监管零售个人就是低于1000万额度的贷款总额。在2012年版本的旧办法中,权重法下所有个人风险暴露(不含按揭)的权重统一都是75%。 在新办法中合格交易者的风险暴露权重为45%,其他监管零售风险暴露权重为75%,其他个人风险暴露(大于1000万)权重为100%。我看到很多点评文章直接将合格交易者风险暴露等同于信用卡贷款。这显然是错误的,并非所有信用卡贷款人都是合格交易者。 所谓合格交易者来自于全球新版巴III原文,大体是说合格交易者申请的信用卡贷款主要目的是为了促成交易,而不是获取信用贷款。更通俗的解释就是那些大部分时间每月按时偿还账单的信用卡用户,他们处于免息期的贷款就是合格交易者风险暴露。在新办法附件2中对于合格交易者有更加精确的定义: 合格交易者风险暴露是指在过去三年内最近12个账款金额大于0的账单周期,均可按照事先约定的还款规则,在到期日前(含)全额偿还应付款项的信用卡个人循环风险暴露。 所以,新办法对于合格交易者占比越高的银行,其风险综合权重就越低。那么问题来了,银行的信用卡客户贷款总量大,不披露详细数据。投资者如何辨别哪家银行的合格交易占比更高呢? 这里我有一个小窍门分享给大家:从合格交易者和一般交易者的交易行为提取统计学特征。假设A银行只有一个信用卡用户且是一个合格交易者,他每个月1号消费1000元,月底账单日归还。B银行只有有一个信用卡用户且不是合格交易者,她每个月1号消费第三个月月底偿还本息。在这2个理想场景下,A银行一年的信用卡交易量是12000元,日均信用卡贷款余额是1000元;B银行一年的信用卡交易量也是12000元,日均信用卡贷款余额是2750元。由此可见,合格交易者越多的银行,其交易量比贷款余额的比值也就越大,反之就是非合格交易者占比越小。 最后,附加的一种情况是有货币错配的个人风险暴露,即个人的收入币种和贷款币种不相同。这种特殊情况的风险权重直接设定为150% 9,对居住用房的风险暴露 在开始讲解这部分内容之前需要首先铺垫2个基础知识:LTV和还款实质性依赖于某资产产生的现金流。 LTV在银行领域是Loan To Value的缩写,即贷款价值比,常见于抵押贷款和按揭贷款。假设某客户想买一套房子,估值1000万,银行只能提供700万按揭贷款,那么银行这笔贷款的LTV就是700/1000=70%,说的简单点就是按揭成数。当然估值的评估和售价之间可能还有差价,比如:北京很多人买房子为了少交税,买卖双方会配合把卖价做低,按照区域最低指导价签署合同,再按照装修或约定费用把差价写到合同里。比如,狗哥买第二套房子看中了老汤姆的一套1000万的房子,合同约定成交价是区域指导价500万,由于2套房首付比例是70%,所以狗哥只能从银行申请到150万贷款。从银行角度看这笔贷款的LTV=30%,实际上的LTV只有15%。LTV值越低代表抵押物越充足,客户违约的概率就越小。 还款实质性依赖于某资产产生的现金流,就是说债务人按期偿还本息的现金流50%以上来自资产产生的现金流(比如出售/租赁),反之就是不实质性依赖。实质性依赖房屋产生的现金流最常见的情况就是炒房客,他们买下大量房产后依靠租金或卖房偿还大部分月供。 对于第一档银行,在满足房地产审慎要求的大前提下可以使用LTV模型衡量风险权重,如果不满足审慎要求则按照交易对手的风险权重计算。什么叫按照交易对手的风险权重计算呢?就是说申请房屋抵押贷款的实体是个人就按照个人风险暴露原则,参考前面的8,个人风险暴露,实体如果是一般企业就按照一般企业风险暴露原则。根据前面的个人风险暴露说明,个人房屋按揭肯定不属于合格交易者,那么这种情况下风险权重最低是75%,金额超过1000万就是100%权重,如果出现货币错配就是150%权重。 那么问题是什么算是满足审慎要求呢?内容太多不一一列举了,包括:法律上可执行,贷款银行拥有第一顺位抵押权,审慎的房产价值评估,审慎的放贷审批等等。但是,其中最要命的一条是: 1.房地产已完工。为风险暴露提供担保的房地产必须全部完工,且符合国家相关部门规定的已完工认定标准。 这里就存在2个疑问:1,什么叫完工?2,买期房没完工前贷款怎么算?对于第一个问题房地产行业有很多术语:主体结构完工,封顶,完成验收……到底哪个算完工?我也不知道,但是期房的贷款从发放到完工前应该都是按照交易对手风险计算,即最低75%。这也算是引导银行尽量减少对未完工楼房的放贷,遏制期房这个怪胎滋生。 下面的表4.1就是居住用房基于LTV进行风险权重评估的模型:

表4.1 从表4.1可以看到新办法下,并非所有的按揭风险权重都低于老办法。当然,考虑到我国按揭的现状,多数按揭都低于8成,而且后期随着贷款人逐步偿还本金,LTV值也会逐步降低。但是,前面提到的期房问题,确实会让期房按揭的风险权重短期上升。综合看,新办法下,权重法的按揭风险权重略有下降,但是降幅不明显。 对于第二档的银行,则不适用LTV模型。新办法规定: (三)第二档商业银行不单独划分居住用房地产风险暴露,按照交易对手风险权重计量。其中,个人住房抵押贷款的风险权重为50%。对已抵押房产,商业银行以再评估后的净值为抵押追加贷款并用于房地产投资的,追加部分的风险权重为150%。 今天受限于篇幅所限,就讲到这里,明天继续谈商用房地产风险暴露和不动产,股权的风险暴露。 @今日话题 @银行ETF $招商银行(SH600036)$ |

【本文地址】

今日新闻 |

推荐新闻 |