马科维茨,整个现代金融的开始 1952年的夏天,The Journal of Finance,这本全世界金融学者最仰慕的学术期刊(现在在上面发一篇,国... |

您所在的位置:网站首页 › 米歇尔·米斯基维茨 › 马科维茨,整个现代金融的开始 1952年的夏天,The Journal of Finance,这本全世界金融学者最仰慕的学术期刊(现在在上面发一篇,国... |

马科维茨,整个现代金融的开始 1952年的夏天,The Journal of Finance,这本全世界金融学者最仰慕的学术期刊(现在在上面发一篇,国...

|

来源:雪球App,作者: 思凯betalpha,(https://xueqiu.com/4678288336/76714417) 1952年的夏天,The Journal of Finance,这本全世界金融学者最仰慕的学术期刊(现在在上面发一篇,国内所有高校的教职任你选)还可以发只有十多页的论文,可现在动辄附录就十多页的论文不同,那个时候的学术研究还比较亲民。而就在这一年,哈里·马科维茨(Harry Markowitz)在上面发表了自己人生中最重要的一篇论文,当时他还刚刚从芝加哥大学毕业,籍籍无名。  △The Journal of Finance,金融学研究第一“神刊”,全球金融学领域影响力排名第一,经济学领域排名第四 这篇论文叫做《证券组合选择(Portfolio Selection)》,一共14页,其中10页都是数学证明,尽管这些数学方法在现在看来并不复杂,但是当时的金融学研究几乎都是纯文字探讨,所以用时人的眼光看,这篇已经算天书了。如果你一直有看我们之前的小史连载,又恰巧读过马科维茨的这篇论文,那么你会发现他其实借助了帕斯卡、高斯、棣莫弗、伯努利、冯诺依曼等许多我们写过的人物的思想,包括抽样、概率论、均值理论等等,尽管这篇论文的文献综述可以说写得一团糟,但是并不妨碍他站在巨人的肩膀上。

这篇论文其实是马科维茨博士论文的浓缩版。当他最初写作时,其实压根都没往股市这个方向写,但是在和导师讨论论文的时候,恰好遇到了一个股票经纪人,经纪人建议马科维茨把他对于最优化配置方面的研究方法用到股票市场中去,因为对于股民而言如何配置股票是一个非常重要又从来不被理论界重视的问题。于是马科维茨决定调整方向,然而当时他对股票市场一无所知,于是一个老师给他推荐了约翰··威廉姆斯(John Williams)的《投资价值理论》作为入门教程。

威廉姆斯在书中提到,在一个市场指数下,为什么有的投资者会买一种股票,而其他投资者会买另一种?原因在于投资者会寻找价格最优的股票。马科维茨看到这段话的时候,突然意识到了同时考虑风险与收益分析对于投资者而言并不是两个独立的过程,而是同时思考的一个问题的两个方面,而这恰好奠定了他的学说所有论述的核心与基础。

在马科维茨看来,证券组合选择的目标是投资者在同样的风险水平下获得最大的收益或者在同样的收益水平下承担最小的风险。实际上他并没有在描述中明确地探讨风险这个词,而是单纯认为这是投资者不想要的东西。在文中,他用收益率的方差——也就是对预期平均收益的偏离程度——来描述风险,方差越大,也就意味着与我们所希望获得的收益出现偏差的可能性越大,而这恰恰与棣莫弗们的正态分布理论完全契合。

马科维茨用数学方法证明,当我们尽量降低投资组合中股票之间的相关性时,可以在一定的收益水平上,通过投资更多的股票来降低获得这个收益的所需承担的风险。于是我们从理论上推导出了投资分散化的可行性,也顺便证明了鸡蛋不能放在同一个篮子里这句谚语的正确性。

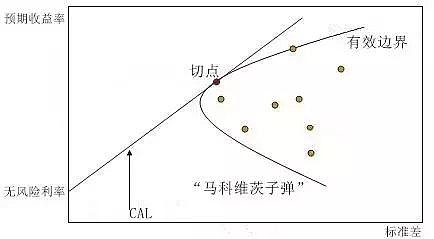

马科维茨本人用“有效”这次来描绘他所说的最小方差或者最大收益的组合,而对于实现“有效”的过程,我们则称之为“优化”,所有的投资组合都包括两个方面,一个方面是我们想获得的东西(收益),另一方面则是我们要为此付出的代价(风险)。想要获得的收益越大,那么自然我们就需要承担更大的风险,在这样的分析思路上,我们之前所谈到的证券组合的目标就都可以被量化出来了,而这样的量化可以得到一条著名的曲线,即有效边界,也叫作“马科维茨子弹”,在这个用投资预期收益与标准差共同构造的二维平面上,我们可以刻画出风险投资的有效组合,它们勾勒出我们在不同风险水平上的最优投资组合。  △“马科维茨子弹” 当然这个思路还十分粗糙,在具体的实行上还有很多问题,比如我们如何讨论不同证券之间的相关关系,这个数值在只有两支股票时很好计算,但是如果我们有一大堆股票可供选择时,组合内的相关性就很难算了。后来马科维茨跟他的学生威廉·夏普(William Sharpe)用市场组合的估计方法解决了这个问题,并依此建立了著名的CAPM模型,然后一起拿到了1990年的诺奖。  △威廉·夏普 当然不得不说马科维茨的理论中还是有很多问题,比如我们很难完全保证股市数据的正态分布,这样一来方差就不能完完全全度量风险,同样地以历史概率为基础的风险评估方式也很容易让我们受到突发事件的冲击。但是这些缺陷并不妨碍马科维茨风险管理理论的伟大,我们可以说现代概念的金融学研究是从1952年马科维茨的论文发表开始的。从上个世纪70年代开始,马科维茨的理论在华尔街也开始得到广泛应用,多样化的投资策略已经成为所有人的共识。但随着实践的推进,人们发现许多固有的问题并没有得到解决,市场的表现也远不像模型所展示的那样完美,于是我们开始反躬自省,理论中那个全知全能的理性人是否存在,如果不存在的话我们的理性又能发挥到一个怎样的程度?行为金融学的大门就此悄然打开。 作者微信公众号:有金有险 知乎:思凯 |

【本文地址】