海天味业研究报告:调味品航母,强者恒强 (报告出品方: 浙商证券 )1. 公司:优质赛道的长跑冠军,龙头地位稳固1.1. 发展历程:先发优势明显,成就行业绝对龙... |

您所在的位置:网站首页 › 海天味业的优势在哪 › 海天味业研究报告:调味品航母,强者恒强 (报告出品方: 浙商证券 )1. 公司:优质赛道的长跑冠军,龙头地位稳固1.1. 发展历程:先发优势明显,成就行业绝对龙... |

海天味业研究报告:调味品航母,强者恒强 (报告出品方: 浙商证券 )1. 公司:优质赛道的长跑冠军,龙头地位稳固1.1. 发展历程:先发优势明显,成就行业绝对龙...

|

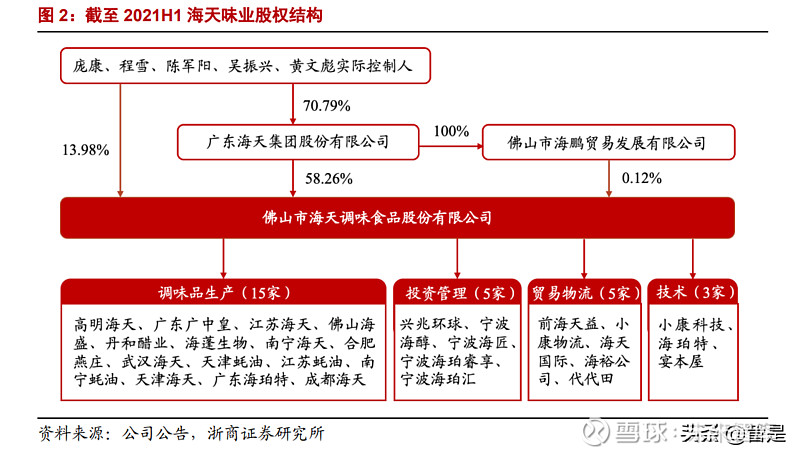

来源:雪球App,作者: 未来智库,(https://xueqiu.com/9508834377/221847409) (报告出品方:浙商证券) 1. 公司:优质赛道的长跑冠军,龙头地位稳固1.1. 发展历程:先发优势明显,成就行业绝对龙头 溯源于清代佛山古酱园,为中华老字号品牌。1955 年,佛山 25 家古酱园完成公私合 营并组建海天酱油厂,通过自主研发酱油生产线及持续的产能扩建,海天于 1994 年转制 成为股份制公司,由此驶上发展的快车道,其后的主要发展阶段如下: 1995-2004 年:产能扩充,全国化拓展。公司于 2001 年提出“双百工程”规划蓝图 (即“百亿销值、百万吨产量”);2003 年引进德国全自动包装生产线并全面开发县级 市场、启动农村销售,借此海天的产品率先在全国范围内得到快速拓展,龙头地位初显。 2005-2012 年:二次改制,大单品放量。2005 年海天高明生产基地一期工程盛大落成, 调味品年产量超 100 万吨;2007 年海天通过收购全部外资股权,二次改制为全员持股的 民营企业;与此同时,公司着力打造金标生抽、草菇老抽、味极鲜、上等蚝油、黄豆酱 五大核心单品,进一步巩固其行业领先地位。 2013-2018 年:品牌优化,专注渠道下沉。2013 年,海天销值突破百亿,并提出到 2018 年实现“再造一个海天”的 200 亿销值目标发展规划;2014 年公司于 A 股成功上市 并开启异地设厂之路;2015 年公司推行自主经营模式,持续下沉渠道至镇村;2016-2018 年海天多次进行综艺营销,并推进包装优化升级,加强海天的品牌影响力。 2019 年至今:产品创新,多品类矩阵深化。2018 年海天加快了向技术型、信息化、 规模化智能制造的转型升级,并提出再次释放 100 万吨以上调味品产能的“2019-2023 五 年计划”;2020 年公司新品火锅底料@ME 上市,并加大研发费用投入进行新品创新, 产品矩阵的不断丰富将赋能海天的蓬勃发展。 1.2. 股权结构:实控人持股 55%以上,强化经营壁垒 管理层与公司利益高度绑定,核心骨干员工持股。截至 2021H1,股东庞康、程雪、 陈军阳、吴振兴和黄文彪五位一致行动人直接和通过广东海天集团股份有限公司间接合 计持有公司 55.22%的股份,为公司的实际控制人。另外,公司于 2014 年向 93 名核心骨 干员工授予 658 万股限制性股票,约占公司总股本的 0.44%,并于 2018 年底完成解锁 70% 的股票激励计划。

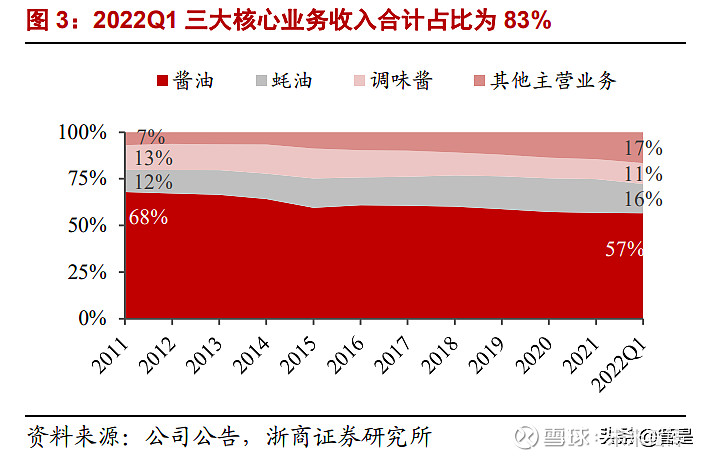

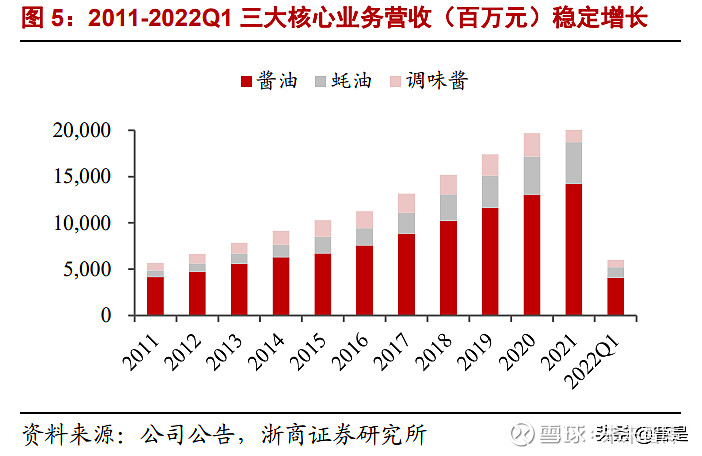

核心高管任职超 20 年,组织架构稳定。公司掌舵人庞康深耕企业 39 年,管理经验 丰富,有助于公司政策的延续性实现。其他实际控制人普遍在公司就职超 20 年,历任技 术研发、市场、财务、企业策划等部门负责人,对企业各环节业务熟悉且贡献突出,整 体组织架构稳定,具备充分的资源整合能力。 1.3. 产品结构:三架马车贡献业绩,小品类发展潜力大 三大核心品类推动业绩快速发展,多元产品矩阵亦有布局。海天调味品业务聚焦于 酱油、蚝油、调味酱三大核心品类,2022Q1 三大业务收入合计占比为 83%,规模达 60.2 亿元,2011-2021 年 CAGR 为 14.2%,其中酱油为收入的主要来源,占比为 57%。另外, 公司大力发展食醋、料酒等品类,其他主营业务收入占比由 2011 年 7%提升至 2022Q1 的 17%,为业绩提升提供后续增长动力。2011-2021 年各品类毛利率均实现稳定上升,作为 业绩基石的酱油品类毛利率最高,近 5 年平均为 48.2%,贡献了公司的主要盈利空间。

酱油:公司第一大业务,收入稳健增长。2011-2021 年公司酱油收入 CAGR 为 13.1%,2021 年实现收入 141.9 亿元,同比+8.8%。得益于规模优势和公司精益管理能力, 酱油的吨成本近 6 年呈现整体下降趋势,保障了酱油业务的高盈利能力。 蚝油:收入高速增长,成长空间广阔。公司于 2000 年突破蚝油化水技术难题后, 品质提升的同时价格大幅下降,因此蚝油单品以高性价比优势迅速在全国推广,2011-2021 年公司蚝油收入 CAGR 为 20.1%,2021 年实现收入 45.3 亿元,同比+10.2%,近 6 年销量 平均增速 15.9%,逐步成为驱动公司业绩高增长的主力因素,未来成长性可期。 调味酱:占据市场高位,细分品类持续深耕。海天调味酱处于行业领先地位, 既拥有适用范围广的全国性大单品黄豆酱,也有独具特色的拌饭酱、豆瓣酱、海鲜酱等 风味产品,2011-2021 年公司调味酱收入 CAGR 为 12.7%,2021 年实现收入 26.7 亿元, 同比+5.6%,预计公司在酱类细分领域的持续深耕将为其后继发展提供有力支撑。

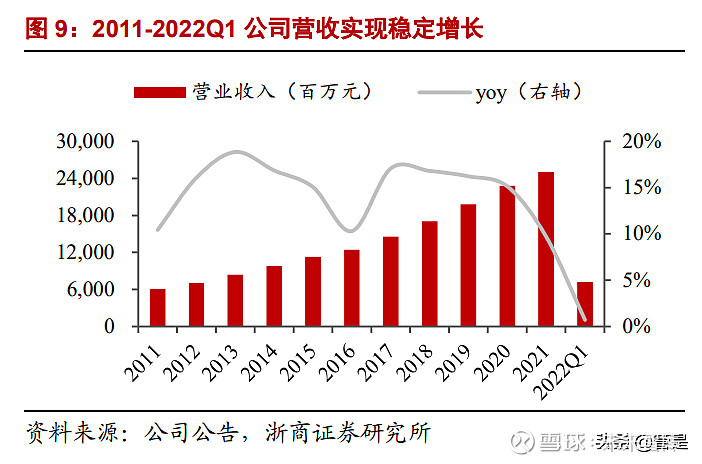

1.4. 渠道结构:全国化经销商网络,各区域收入分布平均 经销网络覆盖全国,区域收入贡献逐渐均衡。公司采用以经销为主的销售模式,通 过持续的渠道深耕和网络裂变,实现 5 大销售区域营收的协同稳定发展,2011-2021 年北 部/中部/东部/南部/西部区域收入 CAGR 分别为13.5%/19.8%/12.5%/10.7%/22.0%,2021 年北部/中部/东部/南部/西部/其他区域收入占比分别为 24%/21%/19%/18%/12%/6%,中西 部市场增速保持领先且份额占比提升明显,大陆各区域收入分布趋于平均,境外业务版 图逐步扩大。 1.5. 财务方面:盈利质量高,ROE 长期维持 30%以上 公司营收高速增长,盈利能力稳健提升。2011-2021 年公司营收和净利润均保持了快 速的增长,CAGR 分别为 15.2%和 21.4%。2021 年实现营收 250.0 亿元,归母净利润实现 66.7 亿元,疫情影响和成本上行因素下增速有所放缓,同比增长为 9.7%和 4.2%,预计随 着销售端消费需求的修复及提价缓解成本端压力,公司有望延续高增长的发展趋势。

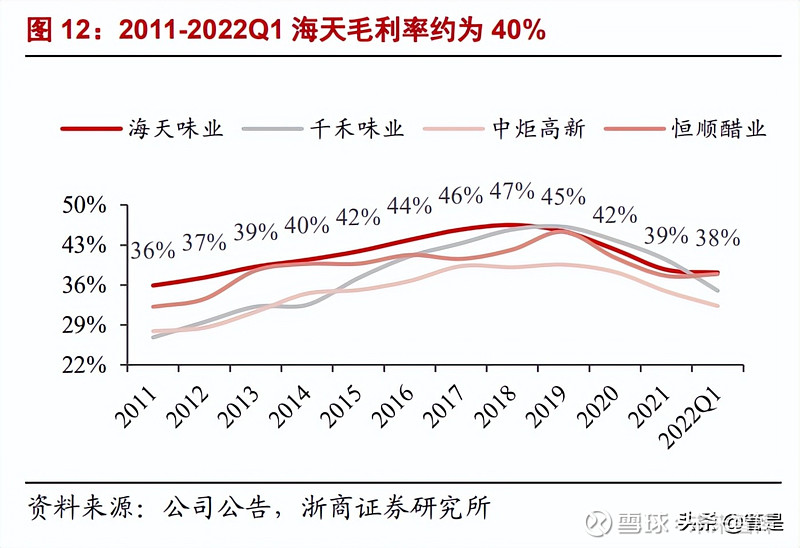

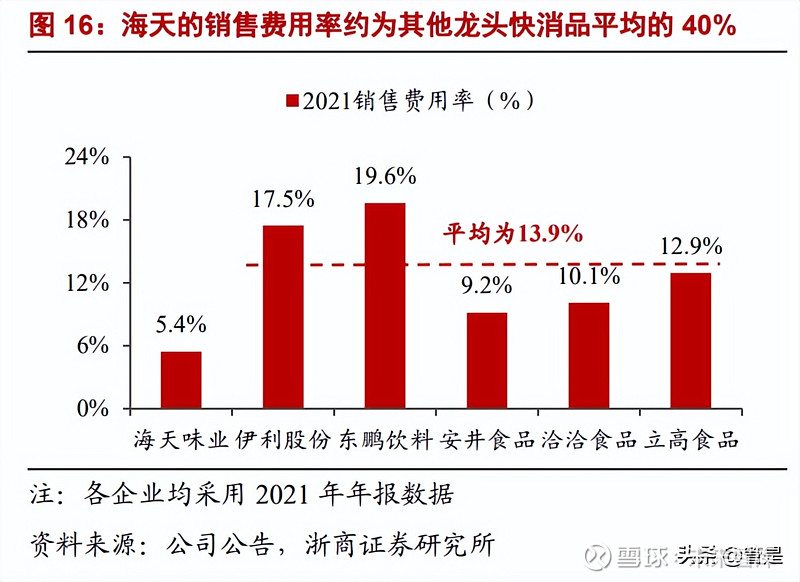

海天 ROE 长期高于 30%,源于高净利率+高周转率。2016-2021 年 5 年海天味业平 均 ROE 稳定在 30%以上(同业竞品及食品饮料子行业龙头普遍为 15%-25%),其表现在 整个食品饮料行业中较为亮眼。拆分可得,海天高 ROE 的来源为高净利率+高周转率, 其中高净利率可进一步归因为毛利率的持续走高和费用率的下行两大因素: 毛利率:海天的毛利率长期稳定在 40%左右,领先于调味品行业,2021 年由于 原材料成本的上涨,毛利率小幅下降至 38.7%。海天的规模化优势有效降低了制造费用, 先进的技术工艺节约了大量的人工成本,叠加其整体产品结构的优化升级,多因素共同 推动了公司综合毛利率的上涨。 费用率:海天的销售费用率在 2015-2017 年提升后已显著下降,前期大规模的 品牌建设投入培养了广泛且粘性度高的客户,2021 年销售费用率仅 5.4%;管理费用率自 2018 年起稳定在约 1.5%,整体期间费用率呈下降趋势,2021 年为 4.7%,对比竞品基本 高于 20%的期间费用率,海天的费用管控能力优势明显。 资产周转率:公司的总资产周转率近年来虽略有下滑,但仍处于调味品行业高 位,2021 年为 0.80 次。拆分来看,其下滑主要是由于公司账面资金较多,流动资产周转 率有所下降,但固定资产周转率明显上升,尤其在存货周转率方面,2021 年海天为 7.1 倍,超第二位千禾约 2.5 倍,预计未来随着产能的充分释放,存货周转率有望进一步提升。

2.1. 调味品行业:大众餐饮放量+居民结构升级,行业处于上升期 2.1.1. 生意本质:味觉记忆绵长,调味品行业长青 调味品具备刚需特性,低销售费用率造就行业高利润水平。调味品通过调配组合咸、 酸、甜、苦、辣等基本味道,使其形成独特的味觉记忆并具备成瘾性,成为日常生活中的刚需产品。对比乳制品、饮料、休闲零食等快消品,调味品的消费频次更低但复购率 更高、生命周期更长,使得调味品的口味和品质成为核心竞争要素,因此相较于其他寡 头快消品牌,海天的销售费用率约为其平均的 40%,而毛利率却高出平均约 6%-7%。

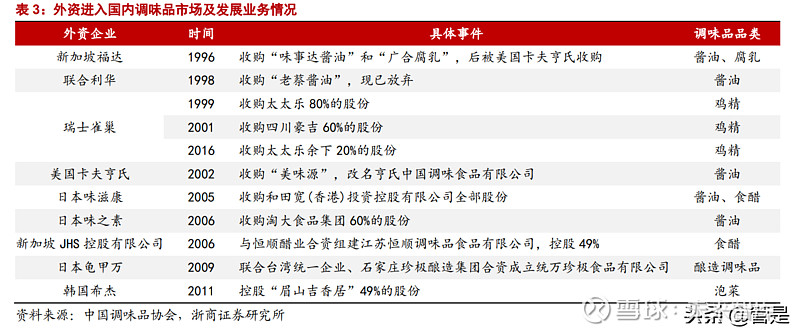

相较于内资企业,外资企业的进入壁垒高。中国人对调味品的味觉记忆具有家庭情 感联系的特色,国内多年累积的生产工艺及口味配方使得外资品牌无法像收购啤酒等企 业快速打入调味品市场。同时外资品牌多以现代渠道为主,而我国调味品行业以传统渠 道为主,叠加内资品牌的地域性优势,目前调味品子赛道中仅鸡精业务外资有所渗透和 发展。总体来看,天然的市场结构差异使外资难以在产品口味和渠道流通上进行市场操 作。

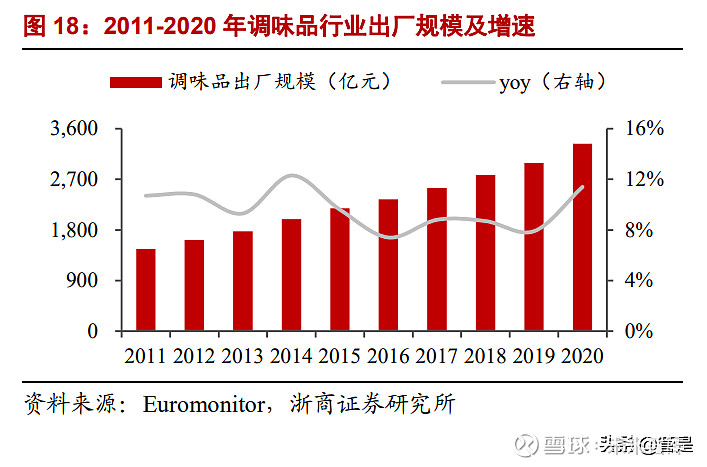

行业标准趋严,费用成本加压小厂份额。国家近年加快出台食品安全相关的政策法 规,各项管理条例日益完善,2018 年国家卫健委对酱油、食醋、复合调味料等品类均划 分了详细的国家标准,政策趋严将利好龙头企业加速取代以低质低价为主的中小企业市 场份额。另外,疫情影响下龙头企业加大各项促销费用投入拉动动销,加之 2021 年原材 料成本上涨,中小厂商在双重压力下面临生存困难,行业集中度有望进一步提升。 2.1.2. 行业规模:3300 亿大市场,量价齐升延续增长 调味品行业量价齐升,需求端稳定增长。2011-2020 年调味品行业零售渠道 CAGR 为 9.6%,其中量/价分别贡献 6%/4%,2020 年调味品零售渠道规模为 1450 亿元,按零售 渠道占比 30%且从出厂到零售端 45%加价率换算,出厂口径规模为 3300 亿元。行业需求 稳定,预计未来 3-5 年行业每年仍有 10%左右的增长,主要来源于餐饮端大众餐饮放量和 居民端消费结构升级两大路径。

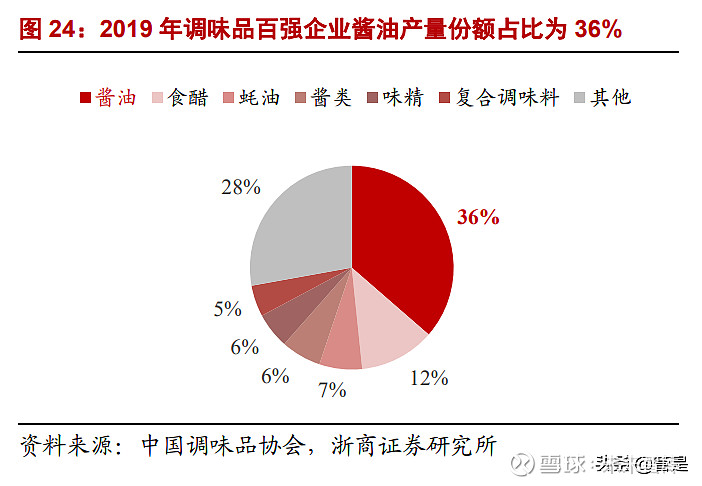

增长路径一:餐饮行业景气度高,外卖与连锁化驱动餐饮稳定增长。从调味品渠道 结构来看,餐饮渠道占比高达 56%。2011-2020 年餐饮零售规模 CAGR 为 7.5%,其中大 众餐饮的翻台率高、客流量大,对具有高标准化特征的调味品需求也更加稳定。另外, 我国外卖行业零售规模由2011年217亿元飞速增至2020年6646亿元,9年CAGR为46.3%, 预计在外卖及大众餐饮的驱动下将为调味品行业贡献稳定的需求增量。 增长路径二:居民端消费升级,人均消费水平仍存较大提升空间。2019 年我国人均 调味品消费量和消费额分别为 4.7kg/人和 13.6 美元/人,但对标海外仍有较大提升空间, 随着 80、90 后逐步替代 60、70 后成为掌控家庭厨房用品采购权的主体,各企业不断推 出具备健康化、功能化属性的高端产品,迎合未来主力消费群体需求。2009-2020 年调味 品 CPI 与食品 CPI 变化趋势基本一致,但由于调味品抗通胀属性强,因此其波动较食品 CPI 相对平缓,预计食品行业整体均价的上行将带动调味品行业实现价增。 2.2. 酱油行业:量增转至价增,结构升级趋势明确 2.2.1. 行业规模:637 亿市场规模,产量见顶,价增为主 酱油为第一大子行业,行业规模稳步增长。调味品行业品类众多,其中酱油子行业 占比 36%,处于结构升级阶段,仍在成长期。酱油行业 2015-2019 年出厂规模 CAGR 为 5.1%,2019 年出厂规模为 551 亿元,预计 2020-2022 年 CAGR 为 6.0%,2022 年出厂规 模将达 637 亿元。行业现已完成阶段性产能扩张,头部企业挤压小品牌份额的扩张趋势 明显,预计未来行业将以价增驱动为主。

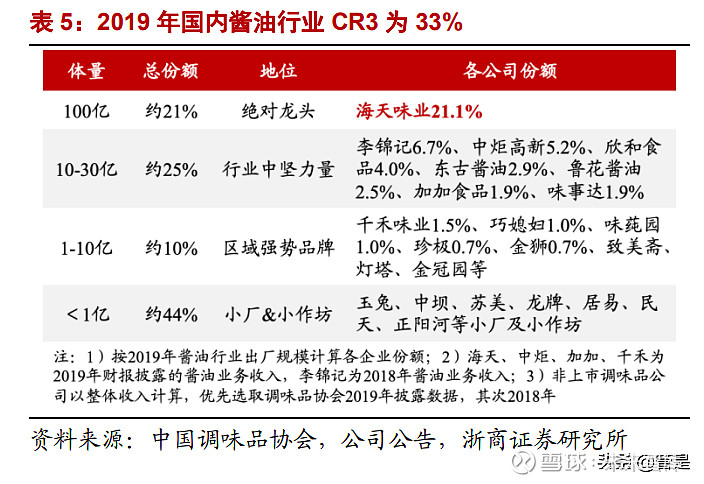

酱油行业产量见顶,未来将以价增驱动为主。①产量:2019 年酱油行业产量为 1101 万吨,增速趋缓,预计 2020-2022 年产量 CAGR 为 0.5%。2015-2019 年百强酱油企业产量 CAGR 为 10.2%(同期行业增速为 3.0%),供给端集中度得到快速 提升;②吨价:2021 年底迎来行业性提价,预计 2020-2022 年酱油行业吨价 CAGR 为 5.5%。 据中国调味品协会统计,2016-2019 年百强酱油企业吨价 CAGR 为 5.4%(行业同期增速 为 2.8%),未来百强酱油企业的吨价提升有望加速。 我国现阶段处于日本结构升级早期,高端化为未来趋势。酱油行业的结构性增长来 源于内部鲜味与健康产品对盐、味精等咸味调味品的替代。对标日本,国内酱油行业当 前处于高鲜酱油的放量期,大致相当于日本全大豆酱油阶段,本阶段特征为消费者对口 感的要求高于健康性,预计下一个阶段消费者将更加注重健康化与品质化,有机酱油所 处的高端酱油市场极具发展空间。 日本酱油结构升级:约每 10 年一次,特征为①健康化、品质化为长期趋势,② 基本每次升级均伴随着价格提升,1980 年低盐酱油(CPI+11.0%)、1990 年丸大豆酱油 (CPI+9.7%)、2010 年鲜榨酱油(CPI+7.1%); 我国酱油升级之路:酱油—老抽&生抽—高鲜酱油—零添加酱油/功能性酱油— 有机酱油,特征为①价格提升:均价 3~5 元/500ml 提升至 8~12 元/500ml,②功能化:推 出满足特定场景的复合型酱油,③健康化&品质化:含盐量、添加剂降低,原料选择由麦 麸/脱脂大豆转向小麦/大豆。 2.2.2. 竞争格局:一超多强,行业集中度提升空间大 酱油行业一超多强,集中度仍存较大提升空间。我国酱油行业第一梯队为超 100 亿 体量的海天,稳居龙头地位;第二梯队共 7 家,酱油/调味品收入规模为 10-30 亿,为行 业中坚力量,已实现半全国化或正进行全国化扩张;第三梯队约 10 家,酱油/调味品收入 规模为 1-10 亿元,多为强势区域品牌;第四梯队为小厂及小作坊。对标日本,其 CR3(龟 甲万、山字牌、正田)达 52%,而我国 CR3(海天、李锦记、中炬高新)仅 33%,未来 随着头部企业渠道下沉和产能扩张,小厂将逐步出清,行业集中度仍有较大提升空间。

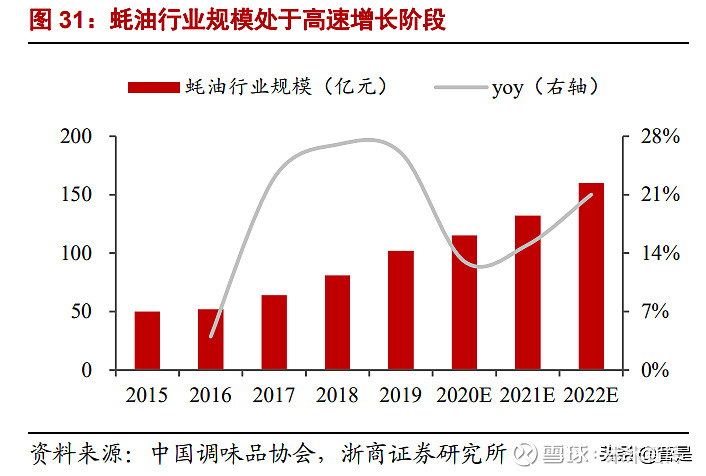

区域化特征明显,高鲜酱油基本进入存量竞争。①区域:2021 年我国酱油制造企业 多集中于山东、广东、四川,该地区竞争最为激烈,相较于大多区域性强势的调味品企 业,海天是唯一一家实现全国化的厂家;②产品:据中国产业信息网统计,2018 年生抽/ 老抽+高鲜酱油市场占比达 60%,主要竞争参与者为海天及行业第二梯队企业,基本处于 存量竞争阶段,相较于厨邦、李锦记偏中高端,千禾偏高端,海天已实现中低高端全线 布局。 2.3. 蚝油行业:区域性走向全国化,处于成长红利期 蚝油行业集中度高、渗透率低,处于成长红利期。蚝油由李锦记首创,后由海天以 高性价比和渠道优势快速推广并占据了市场龙头地位,2020 年海天 和李锦记的市占率分别为 42%和 26%,市场集中度较高,但相较于调味品其他子品类, 2019 年蚝油的渗透率仅为 22%。蚝油行业 2015-2019 年 CAGR 为 19.5%,增速远高于同 期调味品行业的 9.3%,2019 年出厂规模达 102 亿元,预计 2020-2022 年 CAGR 为 18.0%, 2022 年出厂规模将达 160 亿元,蚝油行业具备高成长空间且处于快速放量阶段。

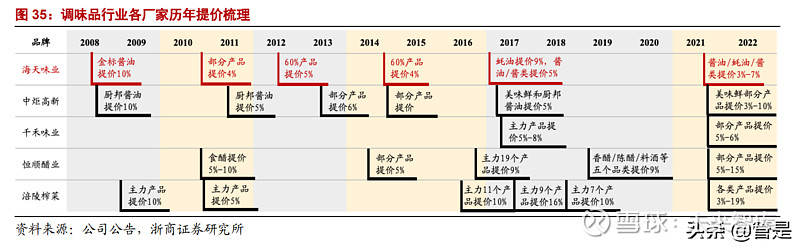

2.4. 调味酱行业:细分品类繁多,区域性特征强 酱类细分品类繁多,区域化消费特性突出。调味酱行业2015-2019年CAGR为11.9%, 2019 年出厂规模达 502 亿元,预计 2020-2022 年 CAGR 为 10.0%,2022 年出厂规模将达 668 亿元。酱类生产企业平均单品为 13-14 个,高于其他调味品 品类,且调味酱在不同地区的口味、价格差异较大,区域性特征明显,上市企业中仅海天的黄豆酱成为销售额超 10 亿元的大单品,因此调味酱行业竞争格局较分散,2020 年 CR3(老干妈、李锦记和海天)为 22%,集中度仍有大幅提升空间。(报告来源:未来智库) 3. 竞争优势:护城河深且宽,龙头强者恒强3.1. 规模壁垒:全国化网络维持销售规模,成本优势凸显 3.1.1. 具备行业定价权,向下游价格传导能力强 引领行业提价,价格传导能力增强。1)行业角度:梳理历年调味品行业提价历程, ①提价频次:具备 2-3 年的周期性且周期有所延长;②提价幅度:平均提价幅度在 5%-10%; ③提价原因:主因为原材料成本上涨、增厚渠道利润或激发市场积极性以完成全年任务 目标。2)海天角度:海天作为龙头享有绝对的定价权,基本作为引领者率先完成提价, 竞品跟随提价的时间逐步缩短且趋于集中,因此在行业整体价格中枢抬高的背景下,海 天的规模优势使其具备更强的向下游价格传导的能力。

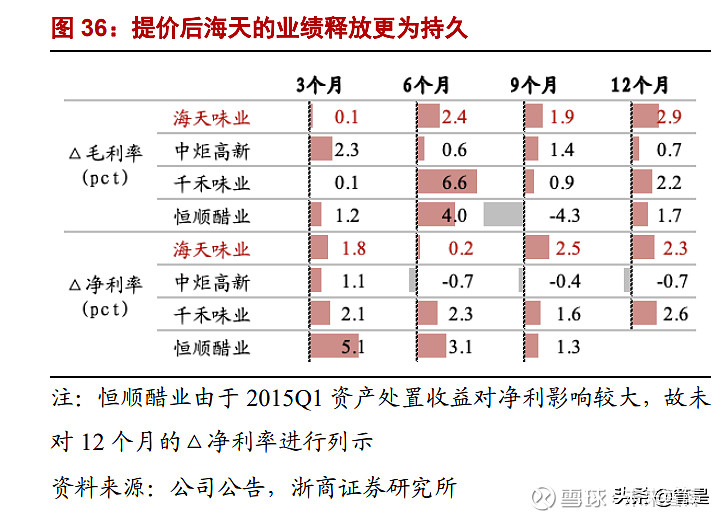

业绩弹性释放更持久,估值和股价提振效果明显。我们根据 2014 和 2017 年两轮行 业性提价,分别对提价后当季(3 个月)及其后 2-4 个季度(6-12 个月)各企业的业绩和 市场表现指标计算平均值,对比来看,①业绩指标:提价后 12 个月海天/中炬/千禾/恒顺 毛利率平均提升 2.9/0.7/2.2/1.7pcts,海天/中炬/千禾净利率平均提升 2.3/-0.7/2.6pcts,海天 的业绩释放期更为稳定和持久;②市场表现:海天的估值和股价在提价后 3-12 个月内平 均保持约 5%-9%、13%-18%的稳定增长,其提振效果相较其他竞品更为明显。

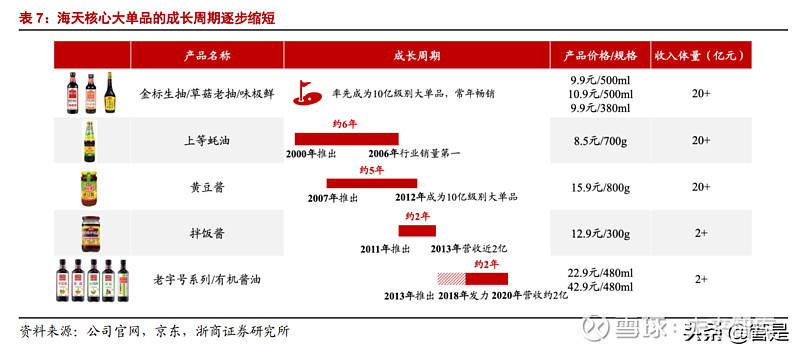

3.1.2. 采购优势明显,规模化生产降低制造端成本 采购成本优势+技术工艺升级共同降低制造端成本。2014-2021 年海天主营业务中直 接材料占比平均高达 88%,得益于大规模的原材料采购量,海天对供应商具备强大的议 价能力,其直接材料费用由 2014 年 2679 元/吨降至 2020 年 2552 元/吨,由于 2021 年原 材料成本大幅上涨,2021 年直接材料吨成本上升至 2760 元/吨。另一方面,随着公司研 发费用投入的加大,技术工艺的持续升级和高度集约化的工厂建造有效降低了制造费用 和人工成本,2021 年为 233 元/吨和 69 元/吨,分别低于竞品平均约 50%和 77%,已率先 进入工厂数字化和自动化的红利阶段。 3.1.3. 大单品成长周期缩短,带动新品快速放量 大单品的成长周期缩短+新品快速放量,形成高效运转闭环。海天的规模优势缩短了 大单品的成长周期,2000 年公司推出上等蚝油抢占中低端蚝油市场,2006 年单品销量迅 速赶超李锦记成为蚝油龙头。另外,海天全国化销售网路的高效运转使其新品一经推出 可迅速铺市,如黄豆酱 2003 年上市,仅 5 年时间就发展为 10 亿级大单品;拌饭酱 2011 年 6 月推出,仅推广两年其营收已接近 2 亿元;2018 年起海天推动产品结构升级,大力 提升高端产品占比,2020 年老字号系列和有机酱油均发展为 2 亿级规模单品。

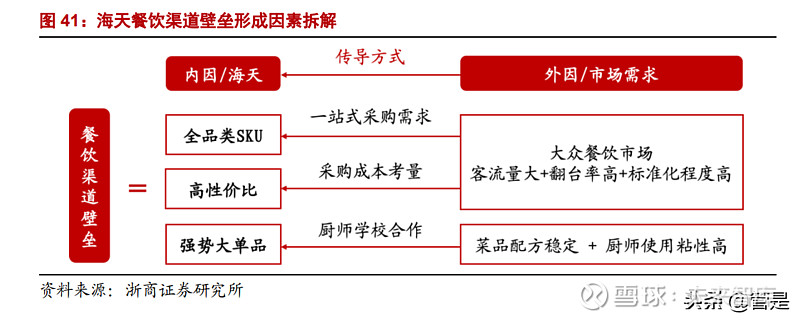

3.2. 渠道优势:餐饮渠道地位稳固,经销商管控力行业领先 3.2.1. 餐饮渠道易守难攻,海天立于不败之地 餐饮渠道格局划分明显,海天主攻中低端市场。 餐饮渠道的重要性:如前文所述,餐饮渠道占调味品行业比例高达接近 60%, 2011-2020 年餐饮零售规模 CAGR 为 7.5%,因此大众餐饮高增长态势的延续有望为调味 品行业贡献稳定的需求增量。另外,由于基础调味品行业上游标准化程度高,单个餐厅 调味品用量远高于单个家庭的用量,且消费频率与翻桌率成正比,因此主攻大众餐饮渠 道可以最大化释放产能和成本的规模优势。 海天的地位:我国调味品企业在渠道结构侧重上有所不同,海天的餐饮渠道占 比高达 60%,在中低端市场形成了无法撼动的规模优势,不仅基本实现地级、县级市全 覆盖,且经销商数量超竞品 4 倍有余,因此竞品基本避开与海天在餐饮渠道的正面交锋, 虽然李锦记的餐饮渠道占比也约为 70%,但偏向中高端市场。 强势大单品群+全品类+高性价比构筑海天餐饮高壁垒。我国中低档 餐厅(人均消费额 60 元以下)合计收入占行业收入比重约 88%,此类型餐厅大多为快餐、 连锁餐饮店等。据中国调味品协会,调味品占餐饮原材料成本约 12%,而海天的品类最 为齐全且具备高性价比,因此成为多数客户一站式采购的不二之选。另外,调味品常以单品在菜品中的使用作为切入点,海天依靠其标准化、口味普适性强的单品优势,通过 与厨师学校合作增强其使用粘性,内外部因素共同造就了海天餐饮渠道的稳固地位。

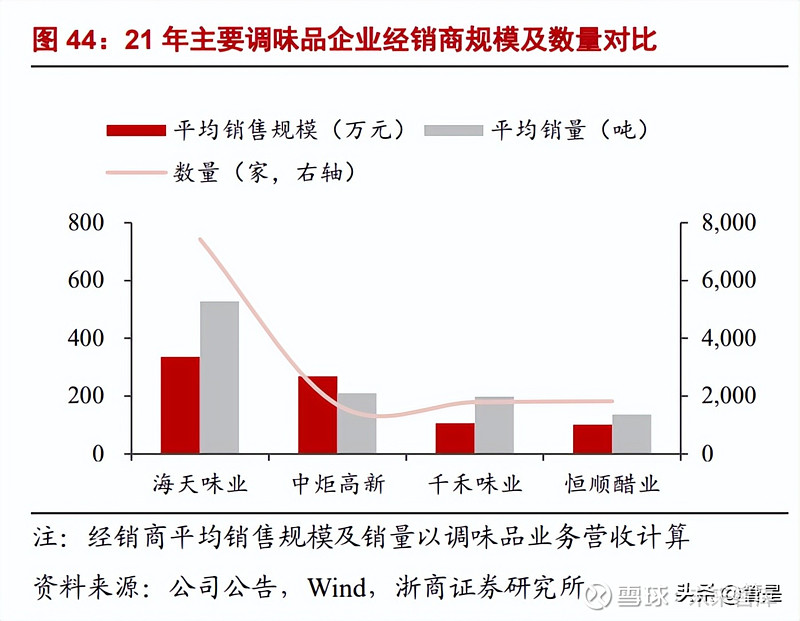

3.2.2. 上下游议价能力强,精细化管理造就强营运能力 上下游供应链处于主导地位,营运指标表现优秀。从 2011-2022Q1 的营运指标看, 由于先款后货的打款政策,因此海天仅存在平均 0.3 亿元的应收账款及应收票据,而应付 账款及应付票据、预收账款则分别为行业平均的 2.1/3.6 倍,表明海天在行业上下游供应 链均处于绝对的主导地位,具备强势的渠道占款能力。因此,2011-2022Q1 海天的应收账 款周转天数常年接近于 0,而应付账款周转天数平均为 28 天,净营运资本平均为-4.6 亿 元,数据反映了公司优秀的营运能力和经销商对海天的信心。 优异的报表端数据背后是海天对渠道的精细化管理和高激励措施,主要体现在: 渠道利润链条稳定。①公司通常在开发市场时给予渠道利润并在成熟时期后回 收,长期严格监督一二批商的指导价格,有效防止价盘混乱;②在提价执行过程中,公 司会根据经销商规模供货/限货,因此可以控制渠道内的未涨价库存,实现快速顺价和增 厚渠道利润; 经销商:对任务指标过程管理。①公司按月分配任务指标,流通经销商打款会 细化至上下半月,对进货量和月均销售量设定比例,保证每月的专项进货资金;②公司 会根据经销商的长远发展制定销售目标和销售范围,如果无法达成任务目标,会有较为 严格的处罚方式,因此经销商大多会完成任务并能够通过走量来保障利润额; 销售人员:严考核+高激励政策。①公司在底薪基础上增设季度、半年度及年度 任务指标,并且将考核细分至重点单品和新品的销售;②2021 年公司销售人员数量达 2023 人,而其销售人员平均薪酬可达 2.6 万/元,高激励助推了销售人员的人均创收达到 1236 万/年,分别约为竞品平均的 5.5/2.8 倍。

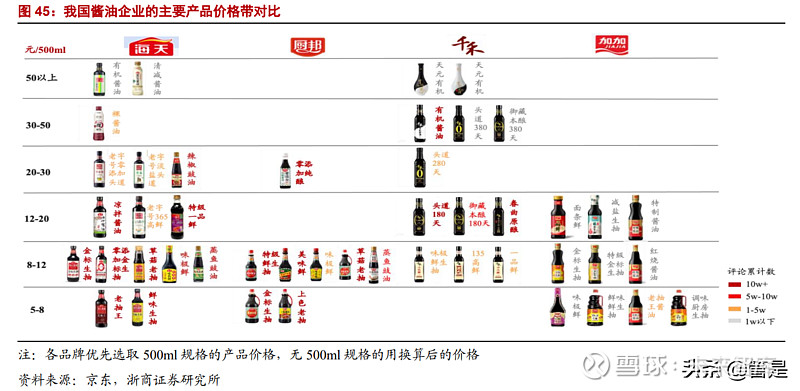

3.3. 品牌优势:产品力+营销力,协同作用增强品牌壁垒 3.3.1. 产品力:大单品支撑网络运转,产品矩阵搭建平台型公司 大单品策略支撑业绩长期稳增,产品矩阵内伸外延。海天长期坚持发展大单品战略, 在依靠大单品保证整体盈利能力的同时,实现产品全价格带布局的内伸+调味品全产品矩 阵的外延以增强其龙头地位的稳固性,具体来看: 消费者角度:调味品的产品生命周期为 10-15 年,远长于多为 3-5 年生命周期的 休闲零食、乳制品、速冻品等食品品类,因此大单品的形成更有助于增强用户粘性; 渠道角度:大单品利于保障销售网络的正常运转,可通过摊薄固定成本及品牌 宣传费用等弹性成本稳定渠道利润,因此在整体调味品行业毛利率平均 39.5%的背景下, 海天则自 2014 年上市起平均毛利率高达 43.7%; 竞争角度:①从酱油品类看,竞品产品多集中于某一价格带,如厨邦偏中低端、 千禾深耕高端零添加、加加主打中端减盐系列,而海天以性价比为主,中低端产品评论 累计数基本为 100 万+,显著高于同业,同时实现了全价格带的布局;②从产品种类看, 海天的产品矩阵为全行业内最完善,基本完成覆盖所有的调味品品类,有望为企业的后 续发展提供新的增长点。

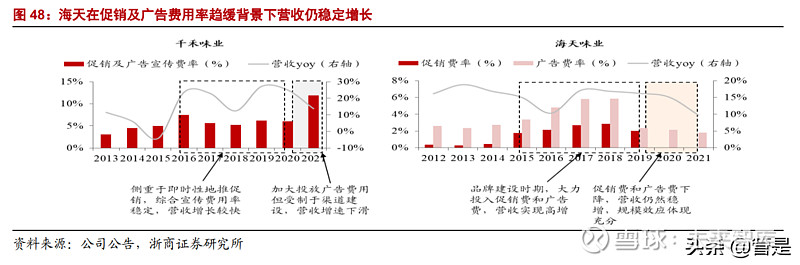

3.3.2. 营销力:多个单品共筑海天品牌,广告投放更具规模效应 销售费用投放初显成效,单品营销转型升级。海天长期重视品牌形象建设,2014-2018 年为重点营销期,广告费用由 2.7 亿元增至 9.9 亿元,4 年费用 CAGR 为 39.1%,远超同 期营收 CAGR 为 14.1%,率先在市场中培育了一批忠实的消费者。2018 年起海天多以大 单品结合各综艺属性的形式推出互动式营销强化单品特性,费用投放更具精细化,并且 在广告费用逐步趋于平缓的背景下,消费者触及数和渗透率分别持续稳定攀升至 2020 年 6.2 亿人次和 79.4%,广告费用投放效果有所显现。 广告投放更具规模效应,海天率先进入品牌驱动。相较于竞品目前仍处于渠道扩张 阶段,海天已具备全国化销售网络,其产品可快速铺货至终端,因此更适合空中广告形 式的费用投放。以千禾为例对比,海天的费用投放规模效应体现更为充分: 千禾:2016-2020 年重点发展全国化,其促销及广告宣传费率平均为 6.1%且费 用投放倾向于具有即时性的地推促销活动,因此 5 年营收增速基本保持在 20%以上。2021 年公司大量投入空中广告费用,整体费率迅速升至 11.9%,但受制于渠道网络仍处于建设 期,广告投放效果暂未体现,因此营收增速反降至 13.7%; 海天:①促销费:海天的促销费用长期稳定在 3%以下,逐步成为维护渠道稳定 运转的固定费用,2020-2021 年受疫情影响暂停了线下推广支出,预计该项费用未来将稳 定在 2%左右;②广告费:在 2014-2018 年重点营销期后广告费用逐年下降至 2021 年 1.8%, 但其营收增速仍然保持在 10%左右。综合来看,在促销和广告费用逐渐趋缓的背景下, 营收的稳定增长反映了海天广告投放具备强大的规模效应,已率先从渠道驱动转向品牌 驱动,未来随着产能的释放,广告费用率仍有望进一步下降。

4.1. 高净利率+高周转率,助力 ROE 稳步提升 4.1.1. 提价有望修复利润,降本增效贡献高净利率 1)短期动力: 提价落地进展顺利,有望回归稳健增长。2022 年以来主要原材料大豆、白砂糖、玻 璃、瓦楞纸等主要原材料价格持续上行,2022 年 Q1/4 月综合成本涨幅同比分别为 11.5%/13.3%,全年看成本将维持高位震荡。公司于 2021 年 10 月底提价,随着提价政策 的顺利落地,公司 2022 年业绩有望回归稳健增长。 价:本轮海天提价幅度平均为 5%,已于 1 月底完成全渠道顺价,相较于竞品同 期基本处于顺价的起步阶段,提价有望带动公司 2022 年吨价上行。考虑到 22Q2 成本持 续高位运行,假设 2022 年公司酱油/蚝油/酱类直接材料涨幅为 8%/6%/6%(即吨成本涨幅 为 4%),提价带动吨价涨幅为 5%的背景下毛利率同比持平; 量:①经销商:本轮提价前渠道利润微薄,提价后渠道利润恢复至 10%-12%, 经销商备货积极性得到提升;②终端:由于调味品单价较低,消费者对价格变动不敏感, 因此提价对动销的影响较小。综合渠道利润增厚+终端消费稳定,预计销量仍将保持中高 个位数增长。 2)中长期动力: 生产效率不断优化,成本费用控制能力增强。在 2021 年成本持续高位运行及促销费 用扩张背景下,2021M9 仅海天的净利润实现正增长,龙头成本与费用控制能力显著优于 同业。一方面,海天在全国主要物流枢纽城市布局仓储基地,生产、仓储、配送一体化 优化了整体供应链效率;另外,海天在食品质量控制、绿色智能化制造领域加大费用投 入,持续为公司的降本增效保驾护航,其净利率有望得到稳步提升。

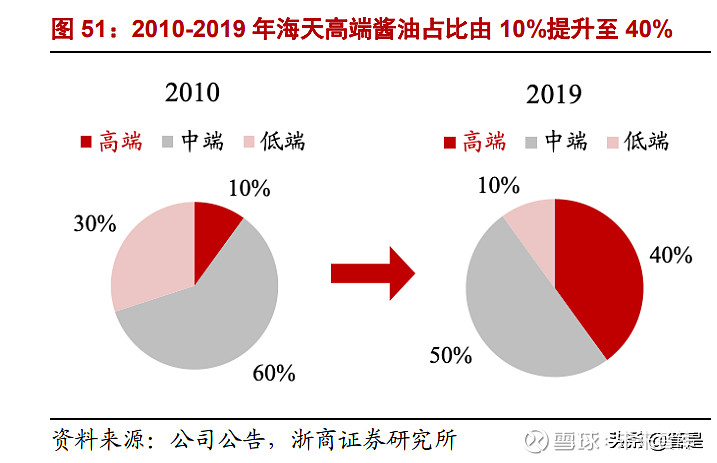

产品结构升级,高端产品占比提升空间广阔。目前海天的酱油产品共有 9 大系列, 其产品结构由 2010 年高中低比例为 1:6:3 升级到 2019 年 4:5:1,当前主流价格带为 5-12 元,超高端领域如零添加、有机系列尚未完全发力,价格提升空间广阔。随着公司 “三五计划”对酱油技术持续研发创新的规划,高端酱油占比有望每年提升 1-2pct,产品 结构升级将进一步增强海天的产品竞争力和盈利能力。

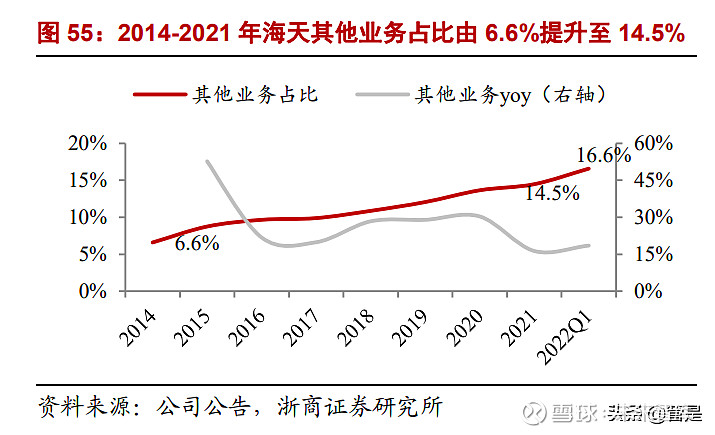

4.1.2. 社区团购影响趋弱,渠道管控保障高周转率 社区团购扰动影响边际减弱,海天凸显渠道韧性。2021 年以来随着低价竞争的影响 减弱以及各品牌积极拥抱社区团购,该渠道现已成为调味品常态化的销售渠道之一, 2021H1 其在粮油调味品行业中占比为 11.6%。社区团购渠道下海天仍为位列第一的品牌, 整体行业竞争格局未发生明显变化,预计在海天竞争力不断强化的支撑下,高周转率有 望维持,并将推动其进一步提升市占率。 政策趋严:①2021 年起国家对社区团购平台的监管政策持续加码,低价倾销、 高价补贴等不正当价格行为被严令禁止,多轮处罚整改后各平台回归理性;②社区团购 在经历野蛮扩张和激烈竞争后,美团优选、多多买菜等巨头林立,资本向头部品牌集中, 2021H1 融资数量仅 8 起,且通过资本补贴产生的流量效应逐步减弱; 平台盈利诉求:社区团购平台自身盈利诉求提升,主动降低补贴力度,现阶段 社区团购渠道对调味品传统渠道价盘影响已显著削弱,社区团购渠道已成为调味品常态 化的渠道。同时,大品牌消费者的接受度更高、且更具规模优势,社区团购平台方更愿 意用大品牌进行市场推广。在海天渠道利润的修复与社区平台影响减弱的情况下,长期 看海天高周转率仍可维持。 4.2. 品类扩张+产能释放,平台型公司成长可期 多元化品类布局,平台型公司成长可期。2014 年起公司开启多元化产品矩阵建设, 2014-2021 年其他品类营收占比由 6.6%提升至 14.5%。随着期末现金流余额的稳定增长(7 年 CAGR 为 20.1%),海天持续通过投资收购或设立子公司进行非酱油领域的外延式扩 张。截至 2021 年,海天已完成在蚝油、酱类、食醋、料酒、复合调味品、火锅底料等全 品类布局,平台化经营有望强化海天的规模优势并贡献新的业绩增长点。

产能扩建相继落成,收入规模有望稳定增长。公司自 2005 年以来长期有计划的推动 各产品品类的产能扩张,预计 2023 年海天总产能将达 563 万吨。另外,自 2014 年上市 后,公司的产能效率平均为 80%,且 2021 年公司整体产销率为 100%,佛山高明和江苏 两个生产基地的增资扩产有望为海天收入规模增长提供有力的保障。 5. 盈利预测收入端:1)酱油业务:①均价端:公司于 21Q4 引领行业提价,22 年全年可享受提 价红利,公司吨价有所提升,23-23 随着产品结构升级,公司均价将呈现上升趋势,我们 预计 22-24 年公司酱油业务均价增速分别为 5%/2%/2%。②销量端:22 年行业受到疫情影 响,尤其是餐饮渠道受到影响较大,需求复苏不及预期,公司销量受到一定程度影响, 假设 23-24 年需求恢复常态,我们预计 22-24 年酱油业务销量增速分别为 6%/12%/10%; 我们预计 2022-2024 年酱油业务营收分别为 157.9/180.4/202.4 亿元,分别同比增长 11.3%/14.2%%/12.2%;2)蚝油业务:公司蚝油业务培育多年,当前处于由餐饮端向居民 端放量、由沿海区域走向全国化阶段,我们预计 2022-2024 年蚝油业务营收分别为 50.9/58.6/68.7 亿元分别同比增长 12.4%/15.1%/17.2%;3)酱类业务:公司酱类业务增长稳健,我们预计 2022-2024 年酱类业务营收分别为 29.4/32.1/35.0 亿元分别同比 -10.3%/9.1%%/9.1%;4)其他业务:其他业务占比较低,我们预计 22-24 年分别增长 16%/18%/20%。整体来看,我们预计 22-24 年公司营收分别为 280.3/320.7/306.1 亿,分别 同比增长 12.1%/14.4%/14.0%。 盈利端:1)毛利率:22 年成本上行超预期,虽然公司提价可一定程度缓解成本压力, 但公司毛利率仍会收到一定程度影响,我们预计 22 年毛利率与 21 年基本持平;23-24 年 随着原材料回落、成本控制能力加强、产品结构升级,预计毛利率将会呈现改善趋势。 我们预计 2022-2024 年公司综合毛利率为 38.8%/40.2%/41.3%。2)费用率:公司期间费用 率控制能力极为优秀,预计 22-24 年费用率保持平稳。整体来看,预计公司 2022-2024 年 归母净利润为 75.7/89.3/105.5 亿元,分别同比增长 13.5%/18.0%/18.2%。 (本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。) 详见报告原文。 精选报告来源:【未来智库】。

|

【本文地址】