财政部最新答复!残保金、增值税减免额这样处理! |

您所在的位置:网站首页 › 残保金是干嘛的 › 财政部最新答复!残保金、增值税减免额这样处理! |

财政部最新答复!残保金、增值税减免额这样处理!

|

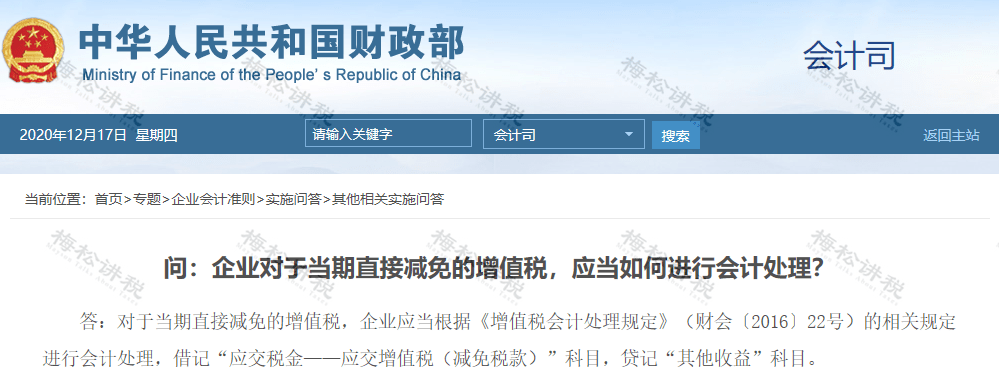

在此之前财会[2016]22号文仅规定,应交增值税应该转入当期损益,并未明确到底应该计入哪个科目。本次问答明确应该计入“其他收益”科目。 三 直接减免的增值税

同样,财会[2016]22号文仅规定直接减免的增值税应该贷记损益类相关科目,本次问答明确应该贷记“其他收益”科目。 0 2 即日起,35种收入 不用缴纳增值税! 不用缴纳增值税的收入分为免税收入和不征税收入两种。 根据《增值税暂行条例》及财税[2016]36号的规定,以下18种收入免征增值税。

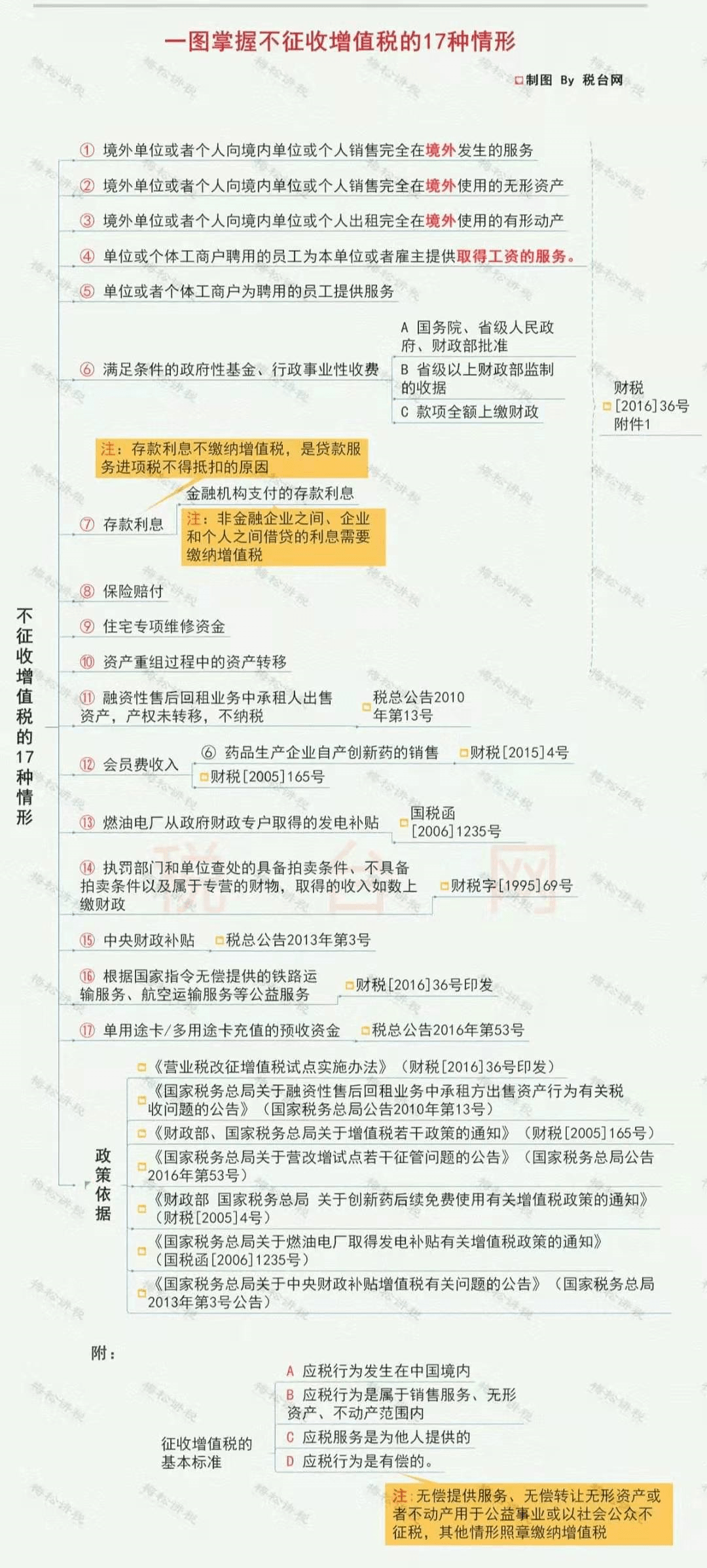

除了以上法定免征增值税以外,还有许多针对不同行业、特殊收入的减免,种类较多此处不再一一列举。 不征税收入有以下17项。

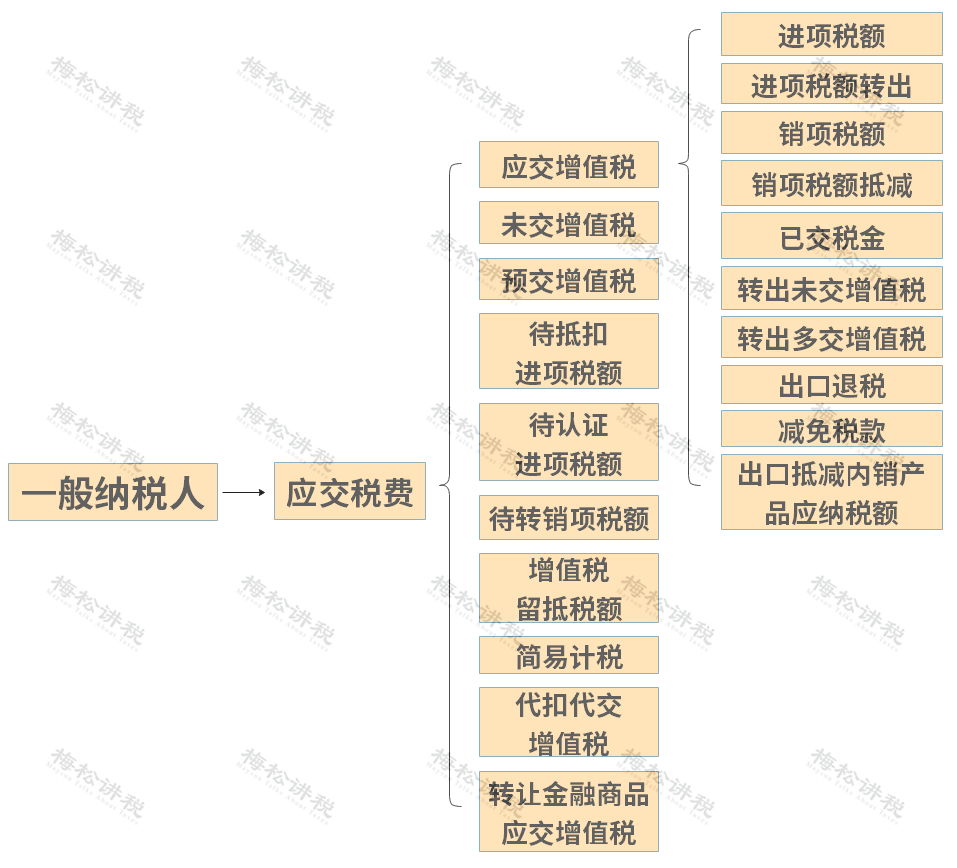

需要注意的是,虽然免税收入与不征税收入都不缴纳增值税,但两者是不同的。 免税收入是对属于增值税征税范围的收入进行减免,是一种税收优惠,免税收入对应支出的进项税不能抵扣;不征税是不属于增值税征税范围的收入,不影响进项税的抵扣。 两者在开具发票时也应该注意分类编码和税率的选择。 0 3 增值税减免税咋入账? 6种情形一次性说清楚! 首先,我们需要知道和增值税相关的会计科目的设置。 一般纳税人业务较复杂,会计科目也较复杂,设置如下:

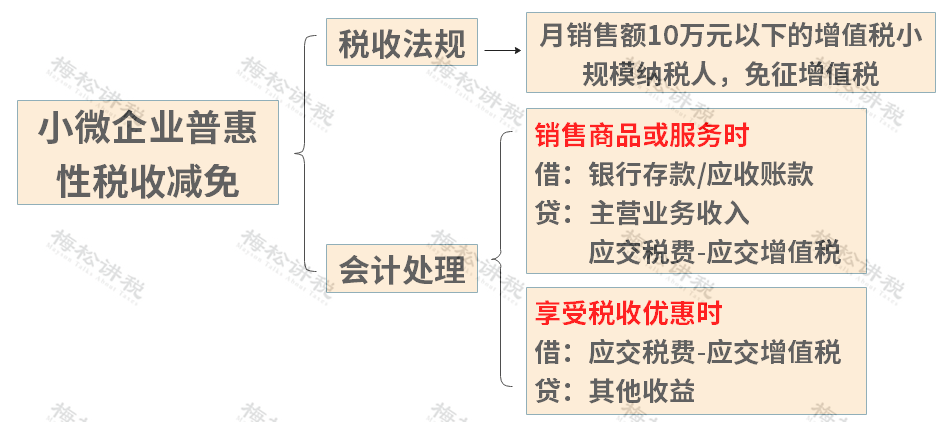

而小规模纳税人只需要在“应交税费”下设“应交增值税”、“转让金融商品应交增值税”、“代扣代交增值税”即可。 以下是常见6种减免税的会计处理。 (一)直接减免 直接减免的会计处理有两种观点。 第一种观点认为,应该先做价税分离,再转入其他收益。另一种观点认为全部计入收入,不提销项税即可。 小编更认可第二种观点,更简单也更贴近实务,因为很多情况下,在销售定价时已经考虑到了免税,直接将价格定为了不含税价格,所以价款全部计入主营业务收入更合适。 会计处理: 借:银行存款 贷:主营业务收入 (二)小微企业免征增值税

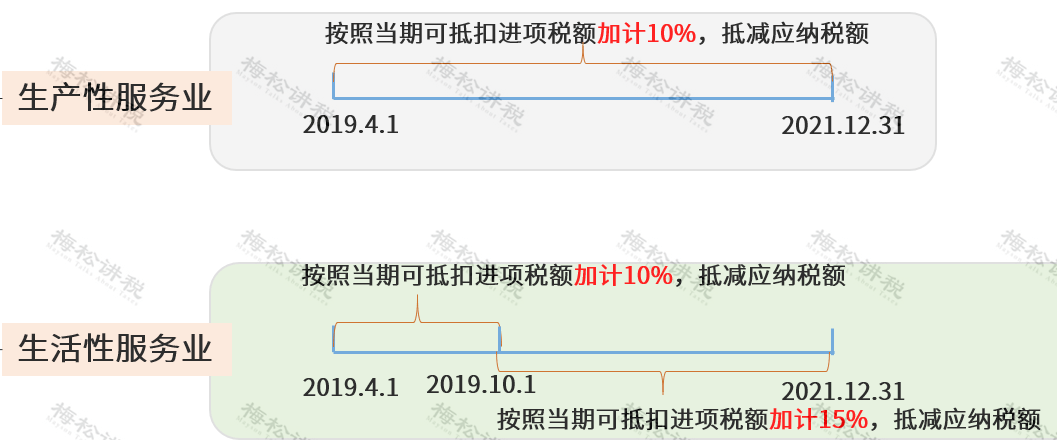

举例: A公司是小规模纳税人,按季度申报缴纳增值税。2020年第四季度每个月的不含税销售收入都是8万,增值税征收率是1%。 10月、11月、12月会计处理都是: 借:银行存款 80800 贷:主营业务收入 80000 应交税费-应交增值税 800 季度销售额小于30万,满足免税条件,12月会计处理: 借:应交税费-应交增值税 2400 贷:其他收益 2400 注:如果企业适用小企业会计准则,则应该计入营业外收入。 (三)加计抵减 增值税加计抵减优惠政策适用两个行业:

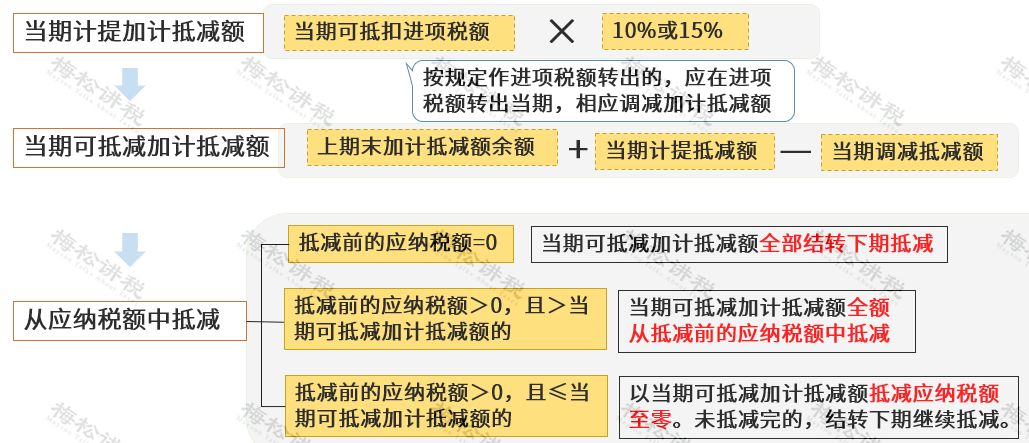

从应纳税额中抵减加计抵减额的方法如下:

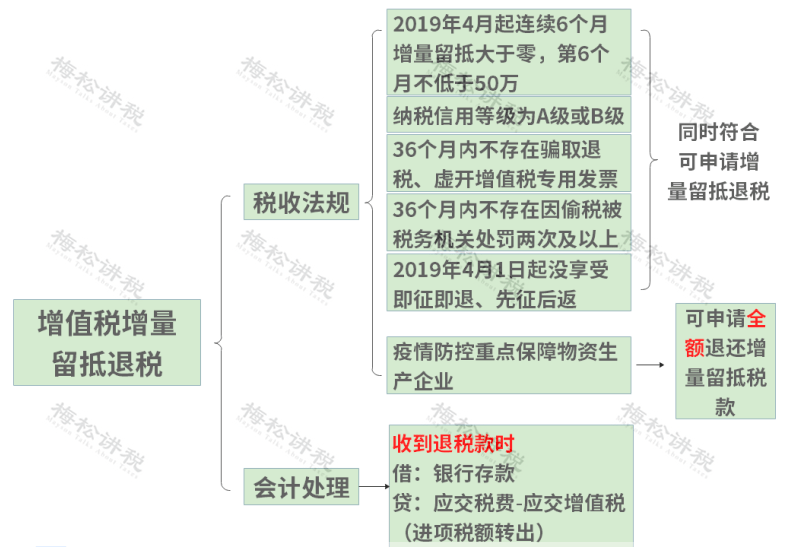

举例: A公司符合加计抵减政策,按照15%加计抵减。12月的进项税额是10万,销项税额15万,没有留抵税额和上期末加计抵减余额。 则,当期加计抵减额=10万*15%=1.5万。 当期可抵减加计抵减额1.5万 未抵减前的应纳税额=15-10=5万。 实际应该缴纳税额5-1.5=3.5万。 会计处理: (1)进项税 借:成本费用类科目 900 应交税费-应交增值税(进项税额)10万 贷:银行存款 910 (2)销项税 借:银行存款 130 贷:主营业务收入 115万 应交税费-应交增值税(销项税额)15万 (3)月末转出 借:应交税费-应交增值税(转出未交增值税)5万 贷:应交税费-未交增值税 5万 (4)加计抵减 借:应交税费-未交增值税1.5 贷:其他收益 1.5 (5)缴纳税款 借:应交税费-未交增值税3.5 贷:银行存款3.5 (四)留抵退税

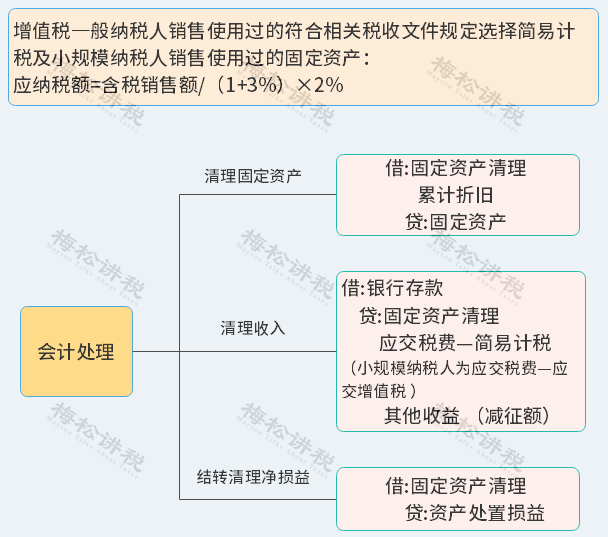

(五)销售使用过的固定资产选择简易计税享受减免

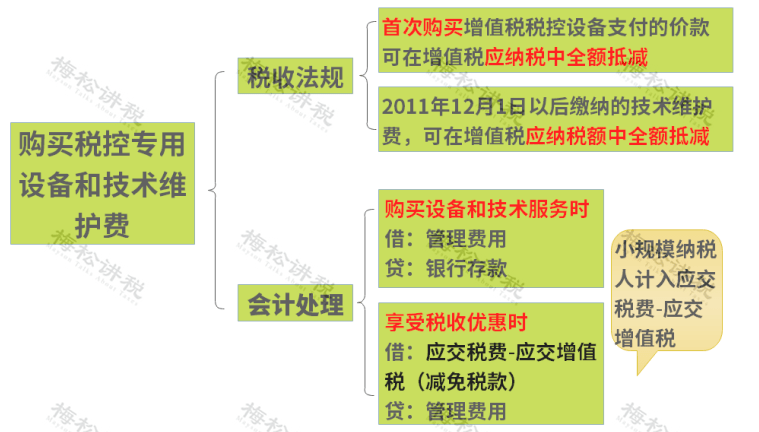

举例: 会计处理 (1)借:固定资产清理20 累计折旧 80 贷:固定资产 100 (2)借:银行存款 10 贷:固定资产清理 9.71 应交税费-应交增值税(简易计税)0.19 其他收益 0.1 (3)借:资产处置损益 10.29 贷:固定资产清理 10.29 (六)购买税控专用设备和技术维护费

来源: 财务第一教室,税务大讲堂,梅松讲税,税台,税务经理人,财务经理人整理发布返回搜狐,查看更多 |

【本文地址】