美港之外新选择 |

您所在的位置:网站首页 › 机械类上市公司 › 美港之外新选择 |

美港之外新选择

|

来源:雪球App,作者: 图解金融,(https://xueqiu.com/3302797049/220879041)

2022年5月20日,蔚来正式以“NIO”为股票代码在新加坡交易所(下称“新交所”)主板上市,成为首家在美国、中国香港和新加坡三地上市的智能电动汽车企业。新交所在中国的业务既有高光,也有低谷。近年来新交所不断通过制度革新吸引中国企业,此次蔚来上市也将新加坡这一亚洲金融中心再次带入大众视野。

1.赴美与赴港上市遇冷 2021年12月2日,美国证券交易委员会(SEC)正式发布了《外国公司问责法》实施细则。根据细则规定,若上市公司的财报审计师自2021年起连续三年未能接受美国公众公司会计监督委员会(PCAOB)的核查,其股票将被禁止在全美交易所交易,进入退市程序。截至2022年5月15日,共有100只中概股被列入“初步识别名单”;另有40只中概股转入2021财年度的“确定识别名单”,且纳入前述名单的中概股还将持续扩容。由此,中概股掀起了回归亚洲市场的热潮。 与此同时,香港IPO市场发行趋势也较为低迷。2022年第一季度,港交所共录得15宗新股上市,总募资额约为136亿港元。较去年同期,新股上市数量下降逾五成,融资规模下降了近九成,港股的融资能力陷入低谷。此外,在成交量方面,港股表现也每况愈下,由2021年的日均成交逾1,660亿港元,下跌至2022年的日均成交约1,430亿港元,香港资本市场整体交易与投资呈现疲软状态。 2.新加坡资本市场优势何在 新交所是亚洲仅次于东京证券交易所、香港证券交易所的第三大交易所。此前,由于市场体量、企业规模、流动性与估值方面的劣势,新交所未成为中国企业境外上市的主流选择。相对而言,新加坡REITs上市与债券发行更受中国企业青睐。近年来,新交所不断推出利好政策,鼓励海外企业赴新上市,新加坡资本市场日趋多元。 新加坡资本市场与新交所的优势主要包括:(1)营商环境好,政策稳定;(2)地理位置优越:东南亚中心,衔接中西,“一带一路”的桥头堡;(3)高度国际化:股票及债券发行人、投资者来自世界各地,熟悉并了解亚洲市场;(4)政策和规则支持:新加坡上市政策不断更新、紧跟潮流,推出双层股权结构、二次上市、SPAC上市等新形式。政策支持力度高,推出新加坡资本市场津贴(GEMS)、新加坡金融管理局债券资助计划等扶持政策,协助削减发行人的发行成本;(5)高净值人士密集,家族信托具有强大投资实力。

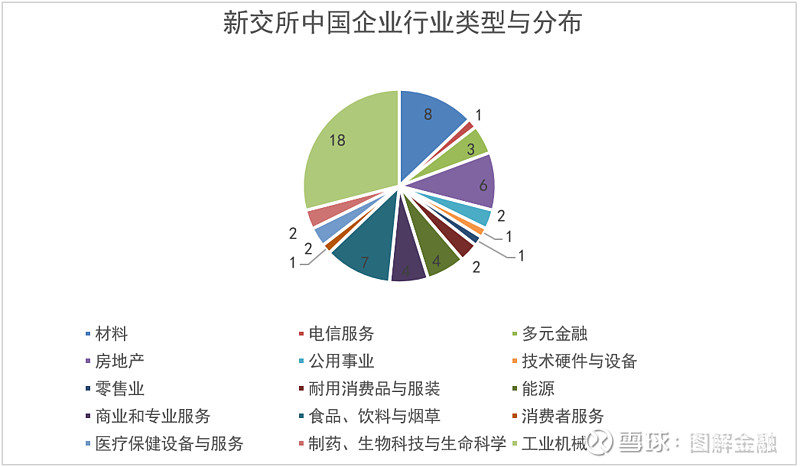

1.上市数据统计 根据彭博的统计,截至2021年12月,新交所共有682家上市企业,总市值为6,680亿美元。在上市企业中,超过40%的市值来自新加坡境外企业,且以大中华区占比最高。 根据2022年5月20日在Wind数据库新加坡中国股的搜索结果,目前新交所共有63支中国股,基本情况如下:

此外,截至2022年5月20日,境内物业资产在新交所发行并上市的REITs有10支,涉及工业物流、购物中心、服务公寓、写字楼、综合体等类型。 2.行业分布情况 就中国企业目前在新交所上市的类型而言,具有代表性的为工业机械类企业(共18家)、材料类企业(8家)、食品、饮料与烟草类企业(7家),具体如下:

就新加坡整体资本市场而言,根据新交所的资料及彭博截至2022年1月的统计,主要上市行业的估值与企业数量情况如下:

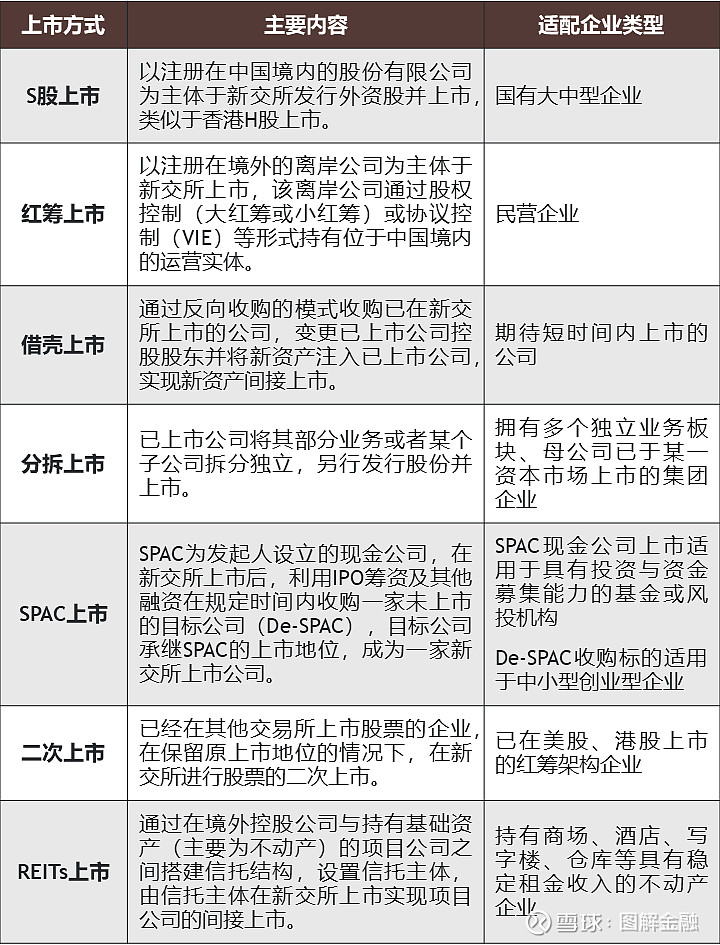

结合新加坡上市规则及中国企业类型,中国企业可选择的新加坡上市方式包括以下:

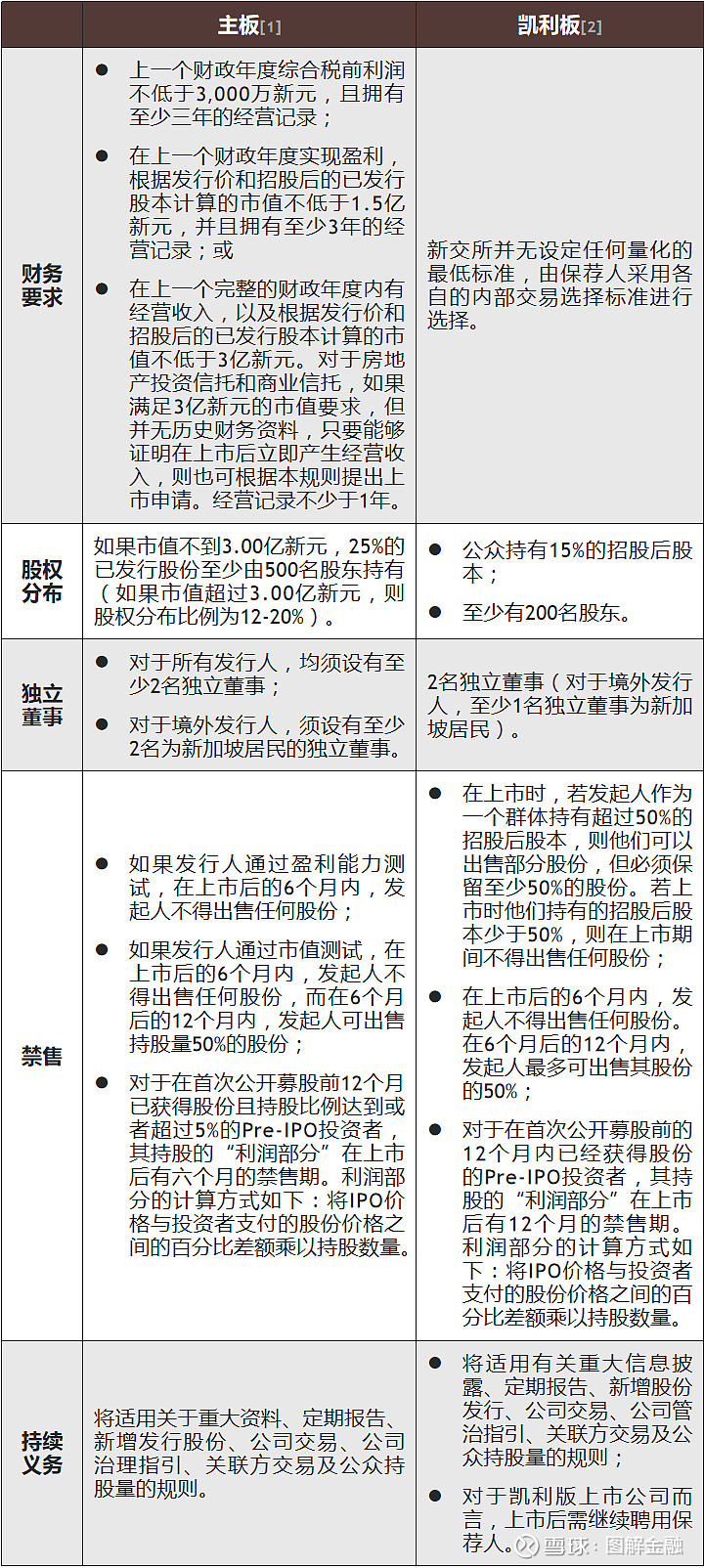

新交所分为主板与凯利板两大板块。主板适合发展成熟的企业。寻求在主板上市的公司必须达到准入门槛,包括最低利润和/或市值水平。凯利板适合处于快速成长阶段的企业。寻求在凯利板进行首次上市的公司,必须经由新交所授权的全面保荐人提出申请。 根据新交所的规定,主板及凯利板的上市要求如下:

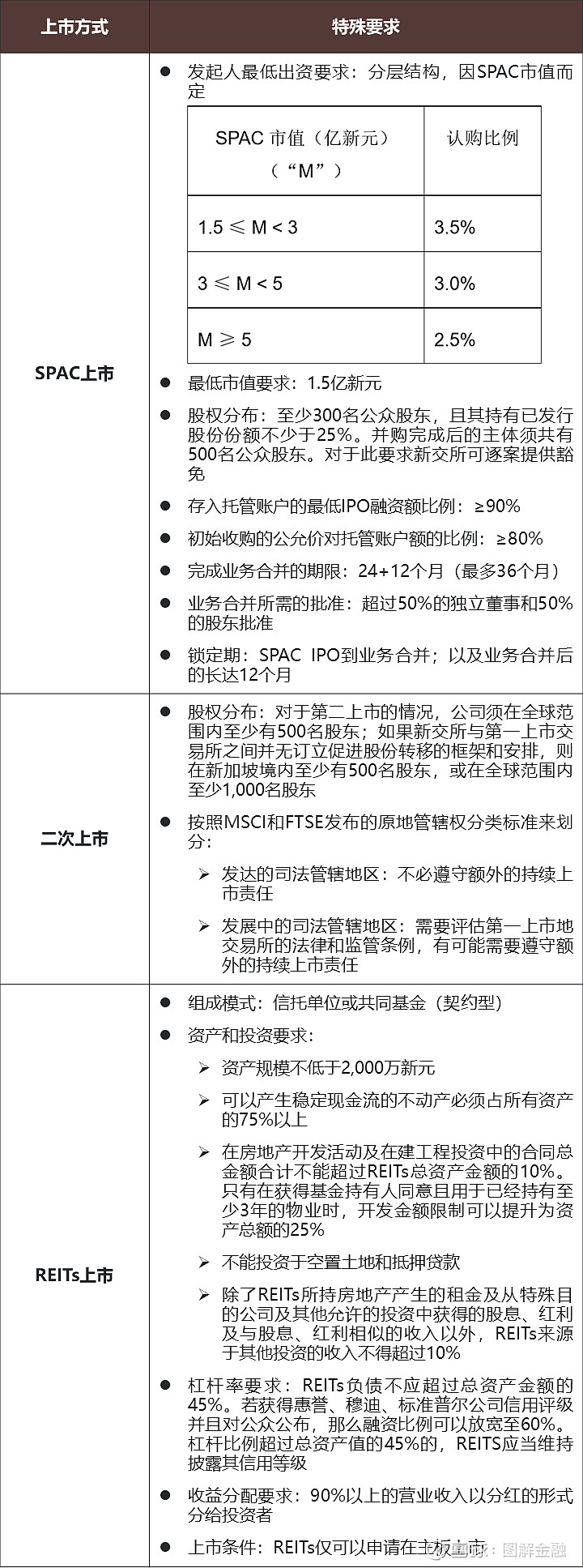

对于传统上市方式,如S股上市、红筹上市、借壳上市、分拆上市等方式,主要需满足上述要求。对于新型上市方式,则存在如下特殊要求。

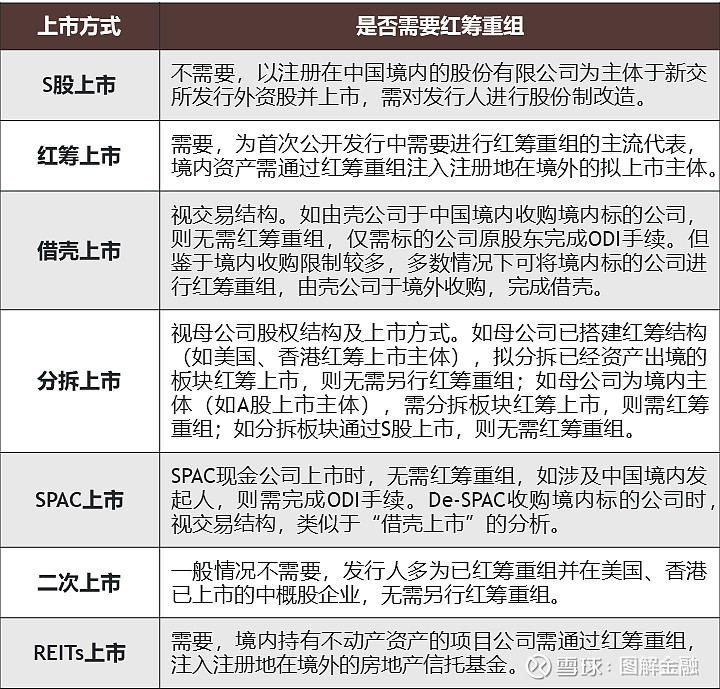

境内企业寻求于境外上市,多数情况下需进行红筹重组。所谓红筹重组,主要指原始股东于境外新设上市主体并搭建持股结构,最终将境内运营实体或资产注入境外架构,实现境外拟上市主体层面的财务合并报表的股权架构调整过程。 1.什么上市方式需要红筹重组 针对境内企业新加坡上市的不同方式,是否需要进行红筹重组的情况如下:

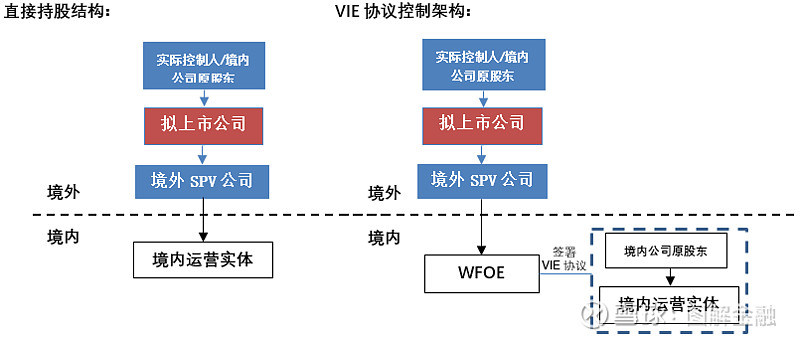

2.如何红筹重组 红筹重组的本质是将境内运营公司及资产注入境外拟上市主体的过程。根据红筹重组惯例,红筹重组完成后总体将形成“实际控制人/原境内公司股东-境外控股公司-境外SPV公司-境内公司”的持股结构。实际控制人/原境内公司股东与境内公司之间的境外公司设置,是作为境外持股平台的空壳公司,设立地和层次的设置主要是从避税、保密性以及未来境外股权操作便利性的角度考量。在美国与中国香港红筹上市的境内企业,境外中间层公司一般为比较标准的“开曼公司-BVI公司-HK公司”的结构。但是,基于新加坡的税收规定以及新加坡上市公司惯例,于新加坡红筹上市的境内企业多数未搭建完整包括开曼、BVI及HK多层中间层公司的持股结构。以近期上市的扬子江金融控股为例,其于新加坡设立拟上市主体后,直接由注册地在新加坡的上市主体持有境内公司股权。而在新加坡REITs上市中,多数S-REITs到境内公司之间不会加设开曼或BVI公司;基于地产企业项目公司特性,一般会在S-REITs下设与境内项目公司一一对应的注册地在新加坡的SPV公司。 在重组启动后,境内外重组通常同步进行:由实际控制人/原境内公司股东于境外搭建境外持股架构;同时,公司在境内进行非纳入上市体系公司的剥离、需向上合并至境外控股公司报表的公司的纳入等重组动作。境外持股结构搭建与境内公司剥离、纳入完成后,通过股权收购或签署VIE协议的方式,实现境内外权益的连接(下称“境内资产出境”)。境内资产出境为红筹重组中一个关键节点,应尽量避免境内资产出境后境外持股公司的股权变动,以免因间接转让境内资产适用《关于非居民企业间接转让财产企业所得税若干问题的公告》的规定而产生额外税负。 红筹重组中,主要的境内法律合规要点为:(1)原境内公司股东的海外投资手续:一般而言,中国籍自然人股东需根据《国家外汇管理局关于境内居民通过特殊目的公司境外投融资及返程投资外汇管理有关问题的通知》(下称“37号文”)的规定办理境外投资外汇登记手续。而对于境内企业或机构,其进行境外投资需办理ODI手续,一般包括商务部门、发改部门、外汇部门的审批或备案手续。(2)外资并购问题:境内资产出境步骤中将涉及《关于外国投资者并购境内企业的规定》(下称“10号文”)。红筹重组中常以“在境内公司层面引入无关联境外投资者,将境内公司变更为外商投资企业,从而不再满足10号文下被并购标的应为内资企业规定”作为主要解决10号文关联并购规定适用的重组方法。 在不存在外资限制的行业中,红筹重组中境内资产出境采取直接持股结构。若为互联网企业或者其他涉及外资限制的行业,则境内资产出境将通过签署VIE协议实现。 红筹重组完成后,典型红筹架构如下:

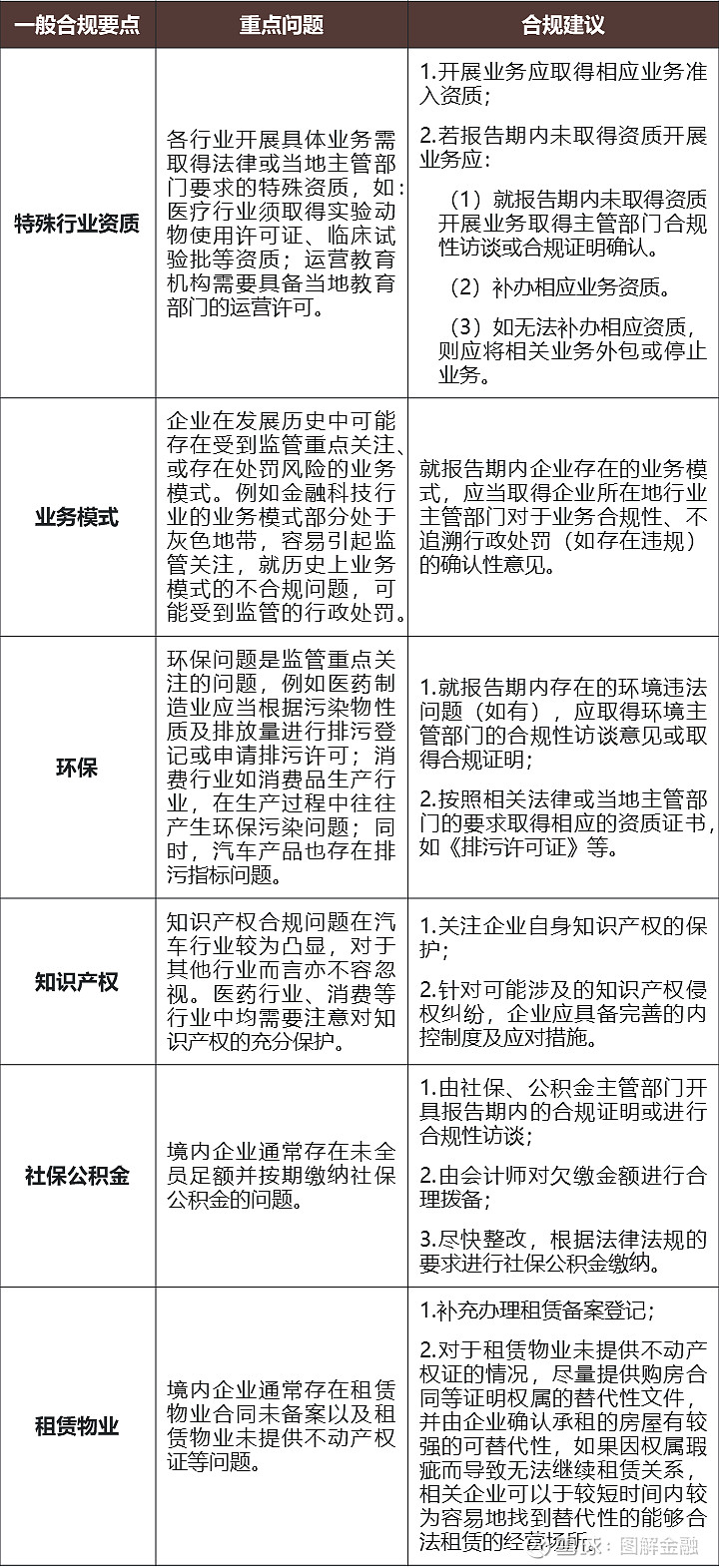

1.新加坡上市的境内审批程序 2021年12月24日,中国证监会公布了《国务院关于境内企业境外发行证券和上市的管理规定(草案征求意见稿)》和《境内企业境外发行证券和上市备案管理办法(征求意见稿)》(合称“境外上市新规”),向社会公开征求意见,意见反馈截止时间为2022年1月23日。截至目前,境外上市新规尚未正式实施。 目前,境外直接上市、小红筹、大红筹上市的境内审批各不相同。境外直接上市(如S股上市)需取得中国证监会小路条、大路条;大红筹上市需要经过中国证监会审批及/或省级人民政府或者国务院有关主管部门同意;而小红筹上市无需取得中国证券监管部门审批。 在境外上市新规按征求意见稿实施的情况下,境内企业境外直接及间接发行上市将纳入统一监管,境外直接上市、小红筹、大红筹上市审批将统一,均需在境外提交申请文件后向中国证监会备案。此外,还建立了跨部门监管协调机制,对行业监管部门意见、外商投资安全审查、网络和数据安全审查提出要求。 自2021年年末以来,网络安全审查也成为境内企业国外上市的重要要求。国家互联网信息办公室于2022年1月4日联合国家发展和改革委员会、工业和信息化部等部委正式发布《网络安全审查办法》,规定网络安全审查包括企业主动申报和主管机关依职权审查。企业主动申报网络安全审查包括关键信息基础设施运营者采购网络产品和服务的并影响或者可能影响国家安全的;以及掌握超过100万用户个人信息的网络平台运营者赴国外上市。网络安全审查工作机制成员单位认为影响或者可能影响国家安全的网络产品和服务以及数据处理活动,可依职权发起网络安全审查。结合近期境外上市实操情况,论证不适用网络安全审查的切入点主要包括论证企业不属于关键信息基础设施运营者、未掌握超过100万用户数据、不属于国外上市等,而是否涉及国家安全,由于暂无明确标准,一般仅可从法理上初判分析,需取决于主管机关最终意见。香港上市中,最常利用的论证方式为说明“香港上市”不属于“国外上市”,而美国、新加坡上市则无法利用此点论证,需要结合企业业务本身进行分析。 2.境外上市中国企业常见合规风险 结合中国企业常见合规问题及境外上市监管部门的关注重点,境外上市中国企业常见合规风险如下:

3.各上市方式的特殊法律关注重点 除中国企业境外上市常见的法律问题外,根据上市方式的不同,监管部门对于合规审核也存在不同侧重:

脚注: [1] 网页链接 [2] 网页链接 *本文对任何提及“香港”的表述应解释为“中华人民共和国香港特别行政区”。

|

【本文地址】

今日新闻 |

推荐新闻 |