新能源:2019年上半年中国电动、插混、氢燃料电池汽车发展趋势分析 |

您所在的位置:网站首页 › 未来汽车发展方向是燃料汽车还电动 › 新能源:2019年上半年中国电动、插混、氢燃料电池汽车发展趋势分析 |

新能源:2019年上半年中国电动、插混、氢燃料电池汽车发展趋势分析

|

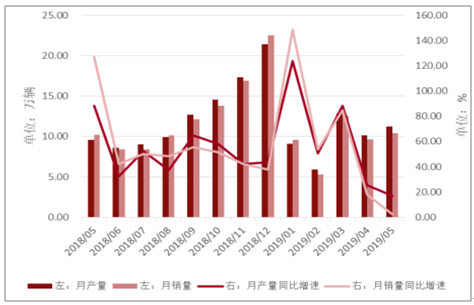

政策环境趋严,二手车快速增长,宏观经济下行、消费者信心下降等因素依然存在,汽车行业整体产销情况依然偏弱,叠加多项政策发布刺激消费,有望从政策端推动限行限购放缓及汽车下乡,进而刺激汽车需求释放。 2019年1-5月,新能源汽车整体延续高速增长态势,新能源汽车累计产销量分别为47.98万辆和46.45万辆,同比分别增长46.27%和41.61%,但是增速有所放缓。 2018.5-2019.5新能源汽车产销情况(万辆,%)

2016-2018年积分变化(万分)

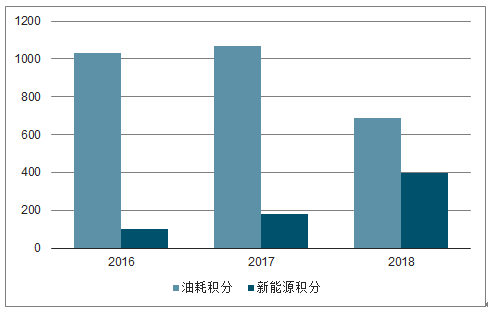

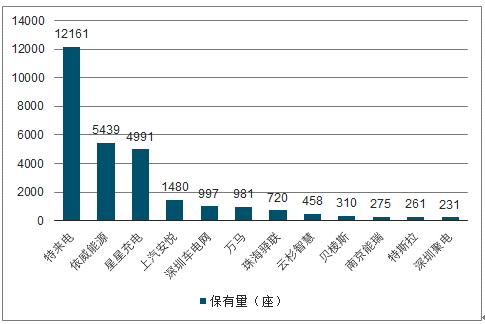

一、政策端 新能源补贴政策:补贴持续退坡,技术门槛加高,新能源汽车本身成本优势随着补贴退坡弱化,倒逼企业提质降本,提升自身竞争优势,引导行业健康稳定地发展。 双积分政策:《乘用车企业平均燃料消耗量与新能源汽车积分并行管理办法》自2018年4月1日起施行,2018-2020年,乘用车企业的新能源汽车积分比例要求分别为8%、10%、12%。一方面,根据工信部公布情况,双积分政策实施良好,新能源汽车积分显著提升,随着政策推进,有望持续推进新能源汽车进一步提升市占率;另一方面,电动车和燃料电池汽车的新能源汽车积分与性能指标呈正相关系,有望从政策端推动行业加大研发投入,进而提升电动汽车和燃料电池汽车的整体竞争力。 二、电动&插混 部分地区提前实施国六排放标准,经销商加大折扣去库存,燃油车一定程度挤压新能源汽车需求,5月新能源汽车月销量同比增速收窄,叠加补贴过渡期结束,可能会对新能源汽车销售产生一定压力。长期看,电动汽车和插电式混合动力汽车在补贴政策推动下快速发展,国内整车厂已经积累了一定的技术和管理经验,消费者认可度也有所提升,新能源汽车是未来汽车发展方向的核心逻辑不变,新能源汽车仍然是汽车行业的重要增长点。 中国目前是全球最大的新能源汽车市场,国内外整车厂纷纷布局新能源汽车,一是随着外资股比开放,国外车企开始进入中国市场;二是合资企业加大在华车型投放;三是自主品牌不断加大产能投放,通过前期布局已经积累了一定的品牌认可度,车型布局逐步从以A及A以下级别车型逐步向B级车延伸,且性能不断提升。因此,行业竞争必然加剧,利好整个产业链良性发展,低端产能逐步出清,具有产业链充分布局、技术优势领先的整车厂有望提升自身市占率,利好自身及上下游产业链持续发展。 国内外车企新能源汽车发展战略汇总 品牌 战略规划 奔驰 2025年推出10款电动车型,销量将会占据奔驰整体销量的15-25%。 宝马 2020年所有车系都具备电动选项,2025年之前将电动车及插电式混合动力车的销量比例提升至15-25%。 沃尔沃 2019年全系车型在中普及电气化,2025年售出100万辆新能源汽车。 大众 2025年集团旗下各品牌将推出80余款全新电动车,2030年集团旗下覆盖全球各级别市场的300余款车型均将 推出至少一款电动版本。在中国市场2020年实现在华销售新能源汽车40万辆,2025年实现150万辆目标。 福特 2020年全球新能源汽车销量占总销量的10-25%。2025年以前为中国消费者提供全面的电气化解决方案 通用 2020年至少推出10款新能源车型,2025年别克、雪佛兰和凯迪拉克旗下将令全部产品在华实现不同程度的电 气化。 丰田 2020年实现3万辆以上的氢燃料电池车销售,2050年消除发动机车型,混合动力汽车和插电式混合动力汽车车 型占总销量七成,燃料电池车和纯电动汽车占三成。 日产 2020年日产销售车辆的20%均将为零排放汽车 上汽集团 未来将推出30款新能源产品,其中纯电动汽车13款,插电式混合动力汽车17款,预计到2020年新能源汽车目 标年销量将突破60万辆,其中自主品牌新能源汽车销量达到20万辆。 东风汽车 到2020年在新能源汽车市场的占有率要达到15%-18%,销量目标要达到30万辆。 广汽集团 “1个研发平台”,“5大核心技术”(电池系统、电机系统、电控系统、机电耦合系统和系统集成等),“3大 产品系列”(以纯电驱动和混合动力车型产品作为重点发展方向,形成混动、增程、纯电动三大系列产品)。到 2020年广汽集团自主与合资新能源汽车产能规模突破20万辆。 长安汽车 2020年完成三大新能源车专用平台的打造,2025年开始全面停止销售传统意义的燃油车,实现全谱系产品的电气 化,计划推出多种形态的纯电动车21款,插电式混合动力车12款。 吉利汽车 到2020年,吉利汽车将提前全面实现第四阶段企业平均5.0L/百公里燃油消耗限值、让消费者实现用传统汽车的 成本购买插电式混动汽车的梦想、实现新能源汽车销量占吉利整体销量90%以上等五项目标。 北汽新能源 “5”指年产销达到50万辆;“6”是指年营业收入达到600亿元;“1”是指企业实现上市,市值达到1000亿 元;“5”是指实施五大战略,包括品质增长、创新发展、服务转型、互联网+、开放合作。 比亚迪 七大常规领域(城市公交、出租车、道路客运、城市商品物流、城市建筑物流、环卫车、私家车)、四大特殊领 域(仓储、矿山、机场、港口)全国范围内大力推广新能源汽车。 1、需求端:政策+需求,提振新能源汽车购车需求。 一是智能汽车融合了运用信息分析、互联网、大数据、云计算、人工智能等新技术,显著提升了汽车的附加价值,而系能源汽车因其能够快速响应指令的优势,成为了布局汽车智能化的重要一环,汽车智能化发展反向促进新能源汽车需求提升;二是共享汽车、出租车电动化、公交车电动化的推进提升新能源汽车,尤其是纯电动汽车的销量;三是部分地区实行限行、限购,导致消费者购车时电动车购买意向提升。 2、支持端:充电桩布局趋于完善,上游关注动力电池细分行业。 充电桩:一方面,新能源汽车快速增长,充电桩和充电站作为新能源汽车运行的重要基础设施,数量上远远无法满足新能源汽车需求;另一方面,充电桩目前区域分配差距较大,且存在车桩不匹配、充电桩无法使用、安装困难等问题导致充电困难。随着新能源汽车保有量持续提升,有望带动有效充电基础设施的增加,而目前规模化的充电设施供应商较少,随着充电桩行业布局完善,较早布局充电桩行业的龙头运营商和依托于自身品牌的整车制造商的配套充电桩运营商有望从中受益。 全国规划运营商企业充电站保有量分布(座)

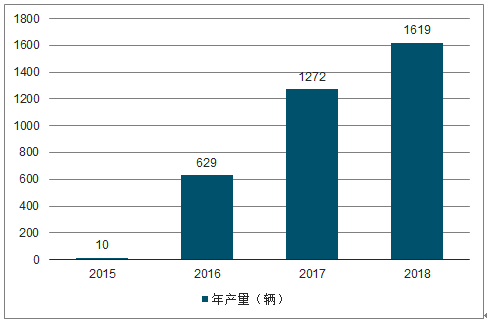

动力电池:对于电动车而言,电池、电机、电控构成了电动车的动力总成,其中动力电池成本占比高(占电动车总成本的40%以上),技术壁垒高,是电动车实现提质降本的重要环节。2019年1-5月,动力电池装机量共23.41GWh,同比增长84.19%。从企业角度来看,我国动力电池市场呈现宁德时代和比亚迪两家独大的特征,但是从5月装机情况来看,2家企业装机量合计占比明显收窄(合计占比较上月下降15pct),而国轩高科近几月受益其自身商乘并重的策略,依托下游客户装机量涨势良好,份额快速提升。动力电池装机量对新能源汽车产销的走势跟随性较强,配套车型产量表现突出的供应商能够助力企业快速提升份额。从外资企业来看,外资厂商逐步开始布局国内市场,5月LG化学没有装机,松下装机量为29.9MWh(环比+14.4%),这类企业自身研发经验丰富、资金实力雄厚,可能会为本就竞争激烈的动力电池市场加码,并对国内动力电池制造商造成一定冲击。从动力电池的发展趋势来看,提质降本是必然趋势,技术优势将是未来动力电池供应商提升核心竞争力及市场占有率的重要一环。 三、氢燃料电池汽车 目前国内燃料电池汽车主要以研发试点为主,量产车型有限,且产量尚低,处于初步发展阶段。然而,考虑氢燃料电池汽车具有加氢时间短、零排放等优点,能一定程度上弥补纯电动汽车和插电式混合动力汽车的不足,氢燃料电池汽车开始逐步引起国家及相关企业重视,随着研发不断加码,氢燃料电池汽车有望进入高增长期。 新能源汽车优缺点对比 新能源汽车种类 优点 缺点 氢燃料电池 零排放无污染;续航里程与内燃机汽车相当; 添加燃料时间短;氢气作为电池燃料,具高能 源密度和高能量转换效率。 成本高:氢气成本高,且本身造价高昂;加氢站等基础设施 缺乏 混合动力汽车 续航里程与内燃机汽车相当 搭载了内燃机,仍然存在碳排放和环境污染 纯电动汽车 零排放无污染 里程焦虑;充电桩配套不充分;充电时间长;制造成本高 2015-2018年国内燃料电池产量

国内氢燃料电池行业发展目标 - 2020年 2030年 燃料电池保有量(万辆) 1 200 加氢站数量(座) 100 1000 行业总产值(亿元) 3000 10000 电池成本(元/kw) - 1000 市场规模 - 5000 销量水平(万辆) - 150 从国内布局情况来看:一方面,国内车企布局氢燃料电池汽车较晚,燃料电池轿车车型平台主要是基于传统内燃车或纯电动汽车进行改制,尚未掌握燃料电池汽车专用车身、底盘开发、底盘动力学主动控制等关键技术,相较而言燃料电池客车领域差距较小。另一方面,国内仍然不乏在燃料电池汽车领域深耕多年的整车企业。宇通客车作为整车龙头,其生产的燃料电池客车已在多地开展试;上汽集团推行“商乘并举”,目前发布车型包括荣威950燃料电池乘用车、FCV80氢燃料电池客车、申沃牌SWB6128FCEV01型全低地板燃料电池城市客车等,是国内目前唯一一家氢燃料商用车和乘用车均实现量产的整车企业。 政策驱动下,国内众多企业积极布局产业链重要环节,并形成了包括华东氢产业集群、华南氢产业集群、东北氢产业集群、华北氢产业集群、华中氢产业集群、西北氢产业集群、西南氢产业集群在内的七大产业集群 国内燃料电池汽车产业链条长,燃料电池汽车上游主要包括燃料电池系统和燃料电池发动机,燃料电池系统上游又包含制氢、储氢、运氢和氢能转化,主要零部件包括电堆、储氢系统和供氧系统,电堆又包含双极板、电解质、催化剂、气体扩散层在内,具体对比国内外产业链关键零部件产品研究及生产现状,一是缺乏核心技术,成本居高不下,部分核心零部件难以量产是当前阻碍燃料电池汽车发展的核心问题;二是国内加氢站布局不足,截至2018年底数据,我国共有加氢站23座,尽管各省初步规划的加氢站在快速增长,数量上仍然不足,然而目前加氢站引起需要设施储氢装置和压缩设备,成本整体高于充电站,国内建设一座加氢站(35Mpa)的投资在200-250万美元之间,增量降本是目前国内加氢站布局的重中之重。 国内外主要产品发展现状对比 领域 国内 国外 储氢罐 主要为35MPa(北京已有一台75MPa的储氢罐顺利 制作交付并通过国家验收) 目前70MPa储氢罐(由碳纤维复合材料组成)已经处 于大规模示范应用阶段,且耐压80MPa的轻型材料储 氢罐的研发已经陆续开始。 质子交换膜 能生产燃料电池2个核心组成部分的企业很少。 3M和杜邦等公司可以生产高标准的膜产品 催化剂 Pt/C催化剂小规模生产,铂族金属用量高,Pt质量 比活性低,衰减大,实验室已经有性能较好的催化 剂,但尚未量产。 Pt/C催化剂已商业化,Pt质量比活性高,衰减小,已 实现规模化生产。正研究新型高稳定、高活性、低Pt 或非Pt催化剂 扩散层 科研院所测试生产,有多家企业在研在产,相比比 较成熟。 国外主要采用碳纸,已形成流水生产线。 双极板 目前石墨双极板已经实现国产化,金属、碳基和树 脂复合双极板在研发阶段。 目前阶段在国外,金属双极板已商业化,碳基和树脂 复合材料双极板开始替代,性能高,成本更低。 集成电堆 依然处于小规模生产。功力低、电流密度低、工况 寿命短、成本高。 已实现规模化生产、功率高、电流密度大、工况寿命 长。 氢气循环装置 对氢循环装置的研究相对落后,目前仍处于研发阶 段,虽然有一些发明专利和产品,但还不够成熟。 已经有投入使用的氢循环装置,比如美国Park公司开 发的氢循环泵,可用于不同的燃料电池汽车。 |

【本文地址】