非对称性的损益结构:浅谈债券凸性在固收投资中的应用 来源:劈柴胡同 作者:宇辰 Timmy封面摄影:以色列特拉维夫海滩 传统的投资分析框架中,利率因子、通胀因子和信用因子几... |

您所在的位置:网站首页 › 债券价格-收益率曲线 › 非对称性的损益结构:浅谈债券凸性在固收投资中的应用 来源:劈柴胡同 作者:宇辰 Timmy封面摄影:以色列特拉维夫海滩 传统的投资分析框架中,利率因子、通胀因子和信用因子几... |

非对称性的损益结构:浅谈债券凸性在固收投资中的应用 来源:劈柴胡同 作者:宇辰 Timmy封面摄影:以色列特拉维夫海滩 传统的投资分析框架中,利率因子、通胀因子和信用因子几...

|

来源:雪球App,作者: 债券圈,(https://xueqiu.com/7539894803/135162135)

来源:劈柴胡同 作者:宇辰 Timmy

封面摄影:以色列特拉维夫海滩 传统的投资分析框架中,利率因子、通胀因子和信用因子几乎可以解释固定收益证券全部的长期波动,前两个直接对应名义利率,也是中长期限利率品主要的价格波动来源。各种类型的久期、DV01成为衡量名义利率风险的核心指标。 随着全球主流国家逐步进入低利率(甚至负利率)时代,有分析指出:在投资组合中持有债券将不再有利可图,应当转向其他大类资产。而这种观点忽视了债券最有趣的特征:凸性(convexity)。正如我们所知,凸性是债券价格对利率的二阶导数,同时刻画了债券价格-收益率曲线的弯曲程度。下面和大家进一步讨论。 一、利率风险结构的非对称性 “久期越长,风险越大”这是债券市场的基本常识。但这样的描述或许并不全面,因为它只考虑了风险的总量,而忽视了结构。债券凸性的存在意味着债券对利率变化的敏感性不是恒定的,它与利率的相关性是非线性的。下面我们来观察凸性对风险结构影响的实例。

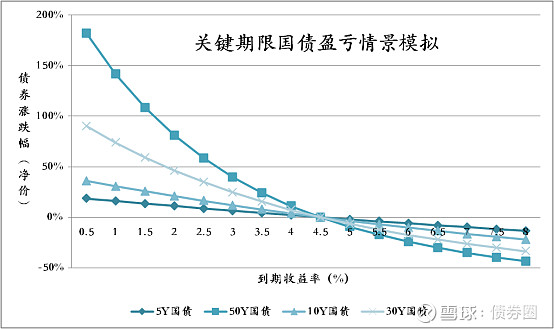

如图,以四只关键期限国债为样本,横轴为到期收益率假设,纵轴为对应YTM的净价涨跌幅(以4.5%为基准)。符合常识的是,剩余期限越长(久期和凸性都更大)价格的波动越大。但随着凸性的增加,债券“小赔大赚”的属性也越来越强。以50Y国债为例,当利率上行400个基点时净价亏47%,利率下行400个基点时却能赚182%。另外,如果我们把假设YTM的区间拉长,极限盈亏的绝对值差异将会更大。 这种“特殊”的风险收益结构,就如同债券内在的time option,随着剩余期限的缩短而衰减。这也是其他大类资产并不显著的特征。那么是否低利率时期的债券,配置价值明显弱于高利率时期呢?我们继续来讨论。 二、凸性在低利率时期的价值 近期许多债券投资者都感到“资产荒”,非标被限制后,相对安全且具备合意收益率(高于银行理财)的资产变得非常稀缺。从持有到期的角度看,债券越来越低的票息显得鸡肋。但另一方面,随着票息的压缩,同样期限债券的久期和凸性却在增长,这也意味着其“小赔大赚”的属性也变得更强。我先们用一个利率下行的情景举例。

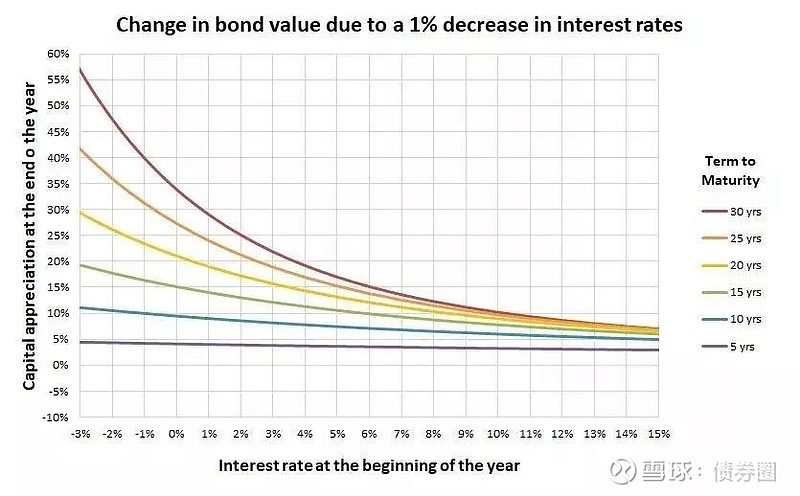

如图,横轴为债券息票利率,纵轴为利率下降100个基点时债券对应的资本利得。不难发现:1.以6%的票息利率作为中枢基准,期限越长的债券曲线对应曲率更大(凸性影响下回报加速扩大)。2.相同期限的债券,票息越低,在利率下行环境中超额回报(相对短期限品种)越高。

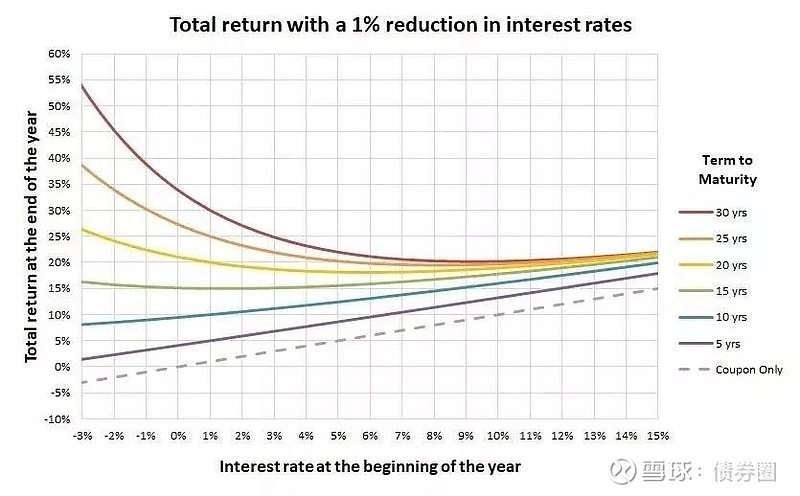

当然,只衡量资本利得的变化对于高票息的债券而言并不公平,这张图我们加入了票息因素重新构建曲线。一个有趣的事实是:在利率下行100个基点的假设下,票息-1%的30y债券回报率是10%票息的30y债券的两倍!这似乎是有些违背常识的,合理的解释是,负票息债券更高的久期和凸性使其利率下行环境中敏感度变得更高。 总而言之,由于凸性的存在,长期债券在极低甚至负利率下的收入潜力可能比投资者意识到的更大;同时在风险结构上呈现更强非对称性。 三、调整凸性的策略与工具 1.利率曲线策略的凸性 观察wind全部存量国债久期与凸性数据,能够看到随着久期的增长,凸性以更快的指数增长(理论公式也能证明)。这也可以解释,哑铃型策略的凸性强于子弹型策略,介于两者之间的则是梯形策略。 而拓展到整个曲线策略,以做平曲线为例,买入10y卖出5y,虽然可以保持久期中性(1:2),但同样会有来自凸性导致的误差(10y的凸性大概是5y的3倍多),让该策略表现出“正凸性”(net long in convexity)。 2.含权信用债的凸性

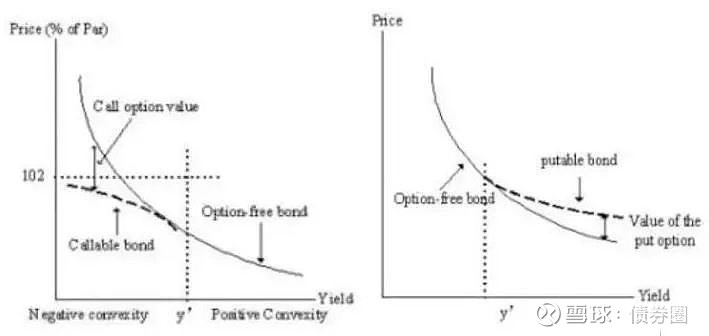

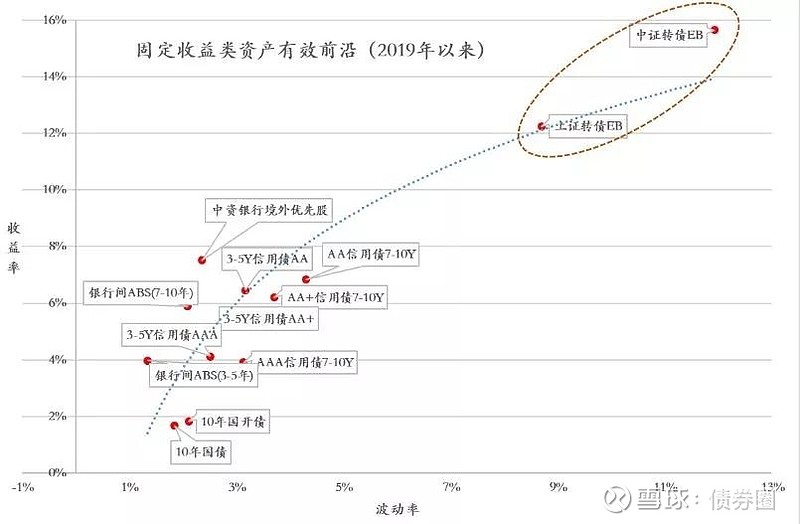

如图,笔者认为,含权债的重要功能便是进行组合凸性和静态的转换。以2+3Y为例,可回售债券(putable bond)上涨空间近5y,下跌空间近2y;可赎回债券(callable bond)上涨空间近2y,下跌空间近5y(negative convexity)。当然,后者往往具备更高的YTM。而投资者需要思考的是,你愿意让渡多少票息获得这种更优的含权结构? 关于该类情景及策略,各位读者可移步【替代视角再议含权债风险收益特征】。 3.类固收品的Gamma与凸性 以可转债和可交换债为例。转债内嵌的股票期权,具备Gamma特征,与债券凸性的概念类似。这类资产之所以具有是“进可攻,退可守”的优良品质,源于其隐含的“二元正凸性”,即凸性增强分别来源于正股的看涨期权和纯债的回售权。今年以来,转债EB也创造了明显的超额收益。

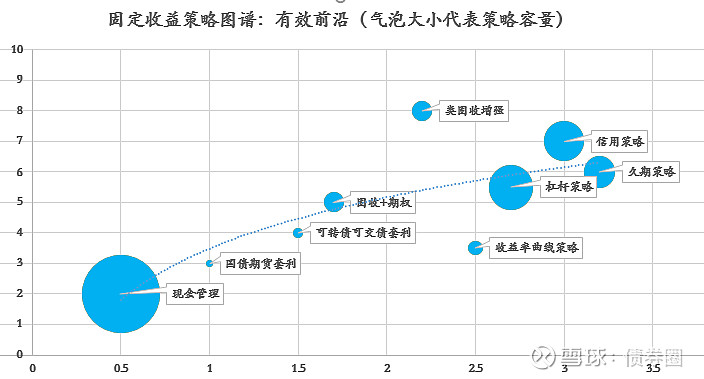

这里笔者又开了一个脑洞,既然转债EB具备高凸性,低票息的特征,与可赎回债券搭配构建组合,是否能实现凸性和静态的相对均衡?或以其中一类资产价格为锚,近似求解另一类资产凸性,进而购买错误定价的凸性? 4.固收衍生品的凸性 以国债期货为例,期货多头具有负凸性。由于一篮子交割券存在,期货临近交割时将收敛于CTD价格,导致期货理论价格无论涨跌,都跟随一篮子里现阶段“表现最差的国债”(相当于short CTD option),反之国债期货空头由于隐含转换期权具有正凸性。 这里跟大家安利一个策略:多30Y国债同时用T对冲利率敞口(忽略流动性冲击和交易成本),考虑保证金占用后YTM仍在3.5以上。如果不完全对冲还能更高(甚至超过部分AAA 3Y)。另外这个组合头寸的期现两端都是高凸性头寸,长期看将呈现出更优的风险收益结构。 通过以上案例,大概可以总结,凸性的变化主要来源于:债券久期的分布结构、隐含期权的条款和类型。 四、对固收类产品设计的启示 经典的投资组合理论,除了求解资产的有效前沿,还要关注投资者的效用函数。这点对于资管产品的设计者尤其重要。根据行为金融学的相关理论,投资者对同样程度的亏损与盈利产生的效用绝对值并不相同。例如“彩票”心态,便反映出部分市场参与者的偏好画像:愿意承担大概率的小幅损失而获得小概率的无限盈利空间。(德州扑克中玩家倾向于激进的游戏听牌)这也可以部分解释近年来持续热度的银行结构性存款(固收+期权,下有保本,上不封顶)。

而债券凸性的“小赔大赚”属性和这种效用偏好是比较契合的。投资者也愿意为这样的风险收益结构容忍更低的派息(甚至小额亏损)。作为资产管理机构,对于这类客户应该开发更多低相关性的高凸性的策略以匹配产品端,一来可以提升客户投资体验,二来可以获取客户为实现偏好支付的额外溢价(高价买期权)。同时,正如之前的结论,低利率时代高凸性资产可能表现的更好,也是应对资产荒的解法之一。 其实不仅是做投资,凸性的概念也可以运用到我们日常的行为决策框架中:在一阶上考虑决策的期望值、收益和损失的空间;二阶上考虑随着时间的推移,收益增长的速度是否变快,损失的速度是否变慢? 敢于进行低成本的试错(在未知的领域),创造更大空间的收益机会(在熟悉的领域),享受更陡峭的成长曲线,追求这种积极的“非对称性”,并对努力后的非线性回报保持耐心,的祝大家都能够拥抱自己的“凸性”人生!

END |

【本文地址】

今日新闻 |

推荐新闻 |