在这段艰难时刻,我们重读《股市长线法宝》 最近债券市场信用利差,缩窄至接近历史极限;而股票市场,也在3200点附近来回反复。真是“债有债的难处,股有股的悲伤,基金... |

您所在的位置:网站首页 › 债券与股票有什么异同点 › 在这段艰难时刻,我们重读《股市长线法宝》 最近债券市场信用利差,缩窄至接近历史极限;而股票市场,也在3200点附近来回反复。真是“债有债的难处,股有股的悲伤,基金... |

在这段艰难时刻,我们重读《股市长线法宝》 最近债券市场信用利差,缩窄至接近历史极限;而股票市场,也在3200点附近来回反复。真是“债有债的难处,股有股的悲伤,基金...

|

来源:雪球App,作者: 富国基金马兰,(https://xueqiu.com/1778829710/252163190) 最近债券市场信用利差,缩窄至接近历史极限;而股票市场,也在3200点附近来回反复。真是“债有债的难处,股有股的悲伤,基金投资更是难上加难”。在这样的时刻,研究的意义在于,让自己更有信心面对未来的市场。今天我就和大家分享一本好书《股市长线法宝》,在这段艰难的时刻,我们一起并肩走过。

我们先来听一个关于跨越百年投资的故事: 1802年,三个美国人手里各有一美元,但是,他们各自做出了不同的投资决定:一个人害怕风险,买了黄金作为一种保障;一个人愿意冒一定风险,买了有风险但又不太大的债券;一个人敢于冒险,买了风险较大的股票,希望获得较高的收益。 斗转星移,沧海桑田。210年后,时间来到了2012年,这三份投资的原始票据和实物被发现,三位投资者的后裔成了这些财产的合法继承人。但是结果却是天差地别: 1美元黄金,到2012年底的价值是,86.40美元; 1美元长期债券,到2012年底的价值是,33,922美元; 1美元股票,到2012年底的价值是,1,350万美元; 不可否认的是,通过数代人的节制,股票市场有将1美元转化为百万美元的魔力,但极少有人能耐得住寂寞,坐得住冷板凳。 是什么让股票有如此高的回报?投资又有哪些诀窍?我们都可以从杰里米J·西格尔的《股市长线法宝》中找寻答案! 1.投资股票还是债券? 华尔街历史上的一个重要主题是:牛市让投资者一夜暴富,而熊市让投资者一贫如洗。但投资者如果不为耸人听闻的标题所动,坚持股票投资的话,其收益将远高于债券和其他资产。无论是1929年的灾难性崩盘,还是2008年的金融危机,都不能否认股票作为长期投资工具的优势。而现金,是市场中最大的泡沫。

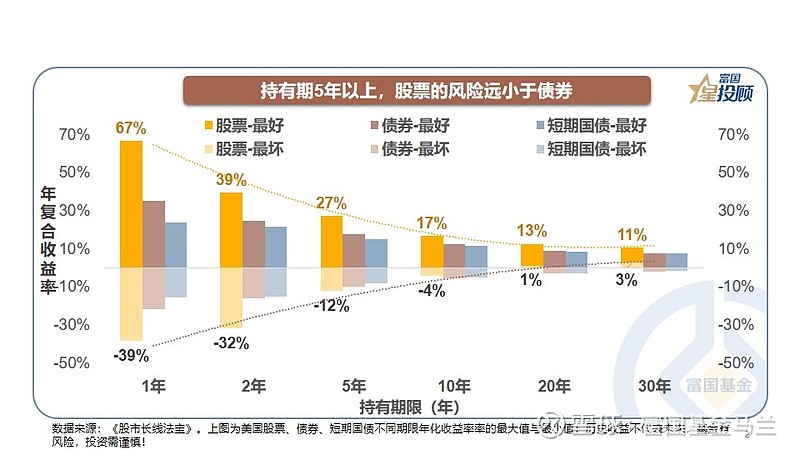

2.股票的长期风险真的大吗? 通货膨胀不确定性是纸币本位制度的痼疾,这意味着“固定收益”和“固定的购买力”不是一回事儿。与债券不同的是,股票长期投资可以让投资者避免高通胀带来的损失,且实际风险远小于债券。因此,随着一个投资者投资远见的增强,股票应该占其资产组合的绝大部分比重。

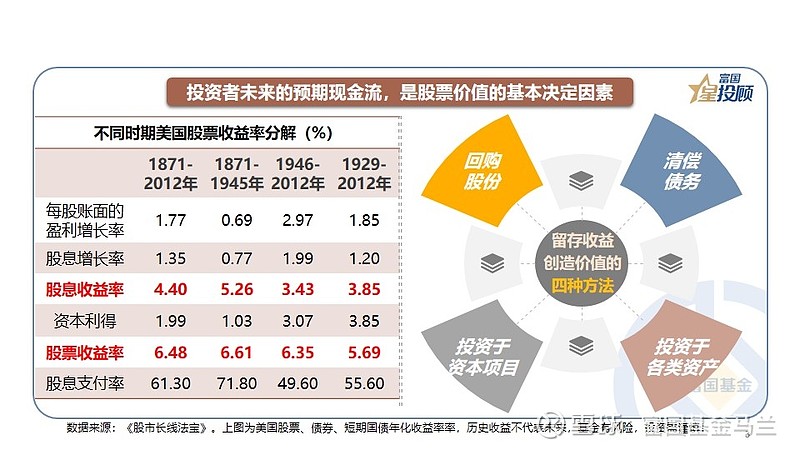

3.股票收益来自何处? 1871年以来,股票的平均实际收益率为6.48%,其中,平均股息率为4.4%,实际资本利得收益率为1.99%:几乎全部由每股盈利的增长产生。事实上,盈利通过两种方式转化为股东的现金流:一是通过现金股息支付,二是留存收益(盈利中未支付股息的部分)。其中,留存收益通过清偿债务、回购股份、投资于资本项目、投资于各类资产,增加未来的利润,体现在每股盈利的增长率提升。

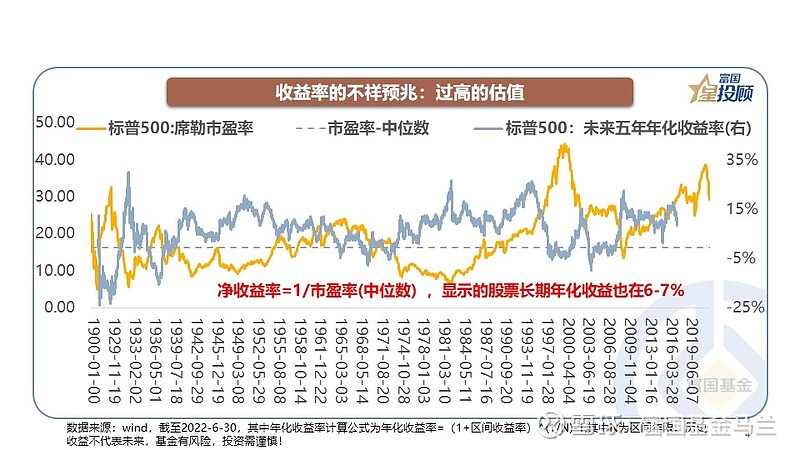

4.何时是最佳“买点”? 股票的合理估值,是预测股票收益率的必要条件。如果,长期投资者具备足够的耐心,即使买在“高点”,最终会收复全部失地。但是,确保获得超额收益的最佳途径,仍然是以低于历史估值的价格买入股票。

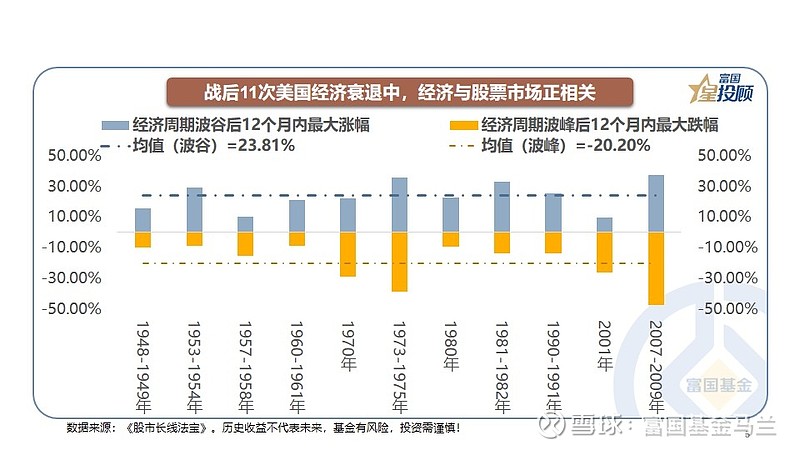

5.经济环境如何影响股票? 股票市场总是先于经济衰退而下跌,并先于经济复苏而上涨。但一条显而易见的经验教训是:“要想通过分析实际的经济活动来战胜市场需要一定程度的先知先觉,而预言家显然不具备这一能力”。此外,强劲的经济增长,必然会提高利率,利率的上升和公司的利润存在博弈关系,短期数据带来的股价反应是不确定的。所以,“择时”或许没有那么重要,重要的是保持在场。

6.美联储的行为将如何影响股票? 历史上的大牛市,都有中央银行扩张性政策的影子。华尔街历史上,5次最大单日牛市行情中的4次都与货币政策有关。如果,中央银行放松信贷条件,股票未来现金流折现率下降,这会刺激需求,并提高企业的未来盈利。正如马丁·茨威格所说:“股票市场就如同赛马,有钱能使鬼推磨。”

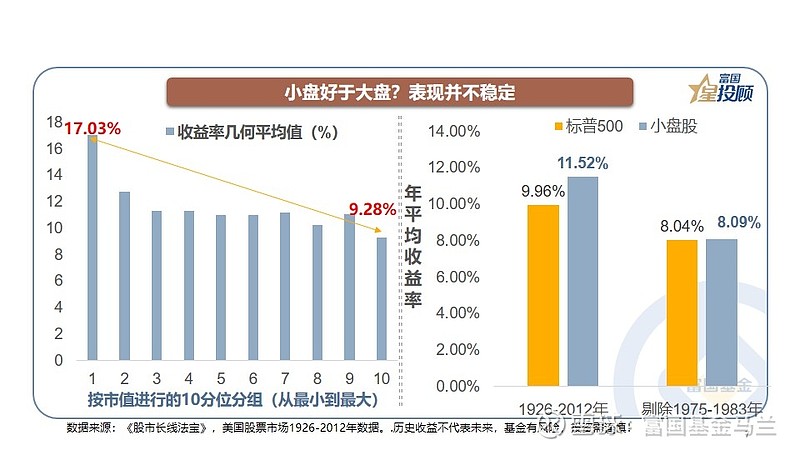

7.哪些股票能够战胜市场(一)? 小盘股表现出的周期性繁荣,可以让其长期业绩优于大盘股。这意味着,投资者应该对这类股票保持关注。但需要警惕的是,小盘股的超常业绩并不稳定,剔除繁荣周期后,大多时候只能与大盘股勉强抗衡。所以,投资小盘股需要保持足够的耐心,毕竟没有哪一类策略能够永远战胜市场。

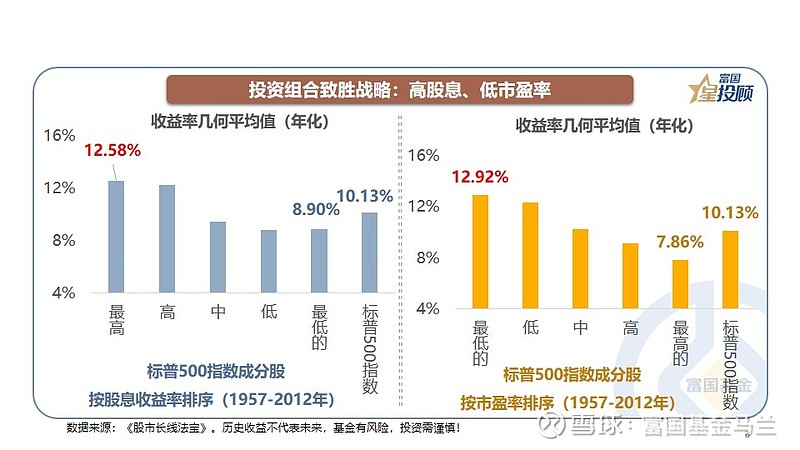

8.哪些股票能够战胜市场(二)? 价值优于成长。1957-2012年的历史数据表明,价值型股票,即市盈率低、股息率高的股票,拥有较高的回报和较低的风险。一是,最高股息率的股票,年化收益率超12%;二是,最低市盈率的股票,年化收益率接近13%。同样的,格雷厄姆和多德也在其《证券分析》一书中这样说到:“从长期来看,那些习惯于以超过16倍市盈率的价格购买普通股的投资者将损失惨重。”

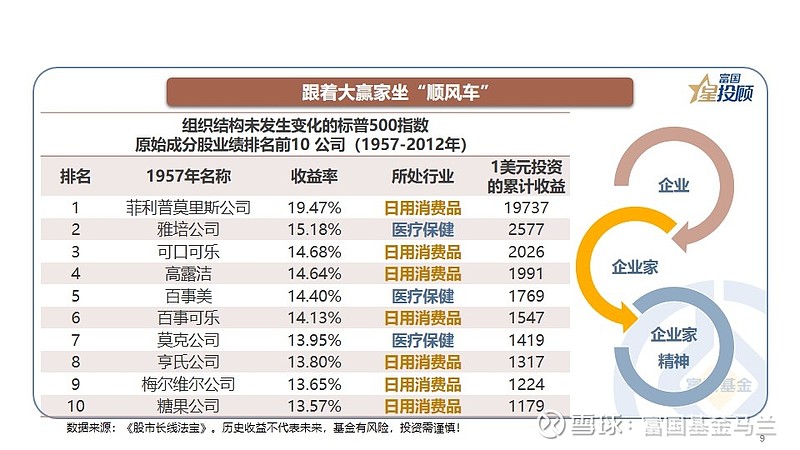

9.哪些股票能够战胜市场(三)? 要跟着“大赢家”坐顺风车。在美国股票历史上,只有医药和消费品公司取得了长期的超额利润。这背后是,医药和消费品公司的竞争壁垒,比如医药的研发壁垒,消费品的品牌壁垒。最终而言,“大赢家”需要在企业、企业家、企业家精神,这三个层面形成“长期赚钱”的壁垒。

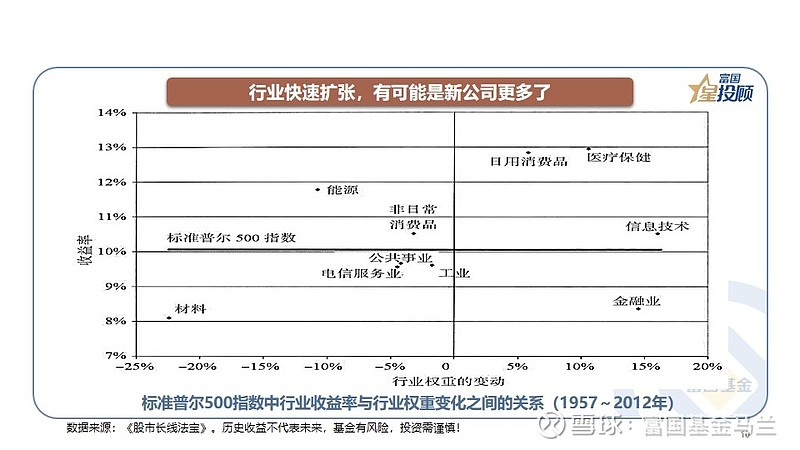

10.“好赛道”真的这么重要吗? 研究表明,投资者在某个行业的收益90%取决于行业中公司的表现,与行业本身的成长无关。行业的快速扩张通常会导致投资者支付过高的价格,并因此降低未来的收益率。因此,那些停滞不前或增长缓慢的行业往往被投资者所忽略,其价格也低于基本面,收益反而更高。

11.成功交易的秘诀就在这 近些年,投资者逐渐认识到,心理因素会妨碍到投资者进行理性分析,并阻止投资者实现最佳收益。举个例子,在持有的股票组合中,人们更倾向于卖掉盈利的个股落袋为安,而对于亏损的个股反而坚定地拿着,这其实是投资者损失厌恶的特性。要在股市中认清自己,及时止损,让盈利继续。

没有人能反驳凯恩斯所说的“长期而言,我们都会死”这句话。但今天的行动必须以长期趋势为指引。那些在艰难时刻,仍能矢志不移的投资者更有可能成功。正如凯恩斯所言,在暴风雨过后,大海终将恢复平静,知道这一常识绝非全无用处,它将极大地坚定你的信念。 后续我也会不定期与大家分享我所读到的好书,在漫长投资路上,多一点启发跟灵感,也多一份坚持的力量。$稳健派滚雪球(TIAA054003)$ 风险提示:以上内容不代表对市场及行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。市场有风险,投资需谨慎。 @雪球基金 @富国基金 @今日话题 |

【本文地址】