资产支持计划(ABC)概览 |

您所在的位置:网站首页 › 信托抵押物是发行金额的几倍 › 资产支持计划(ABC)概览 |

资产支持计划(ABC)概览

|

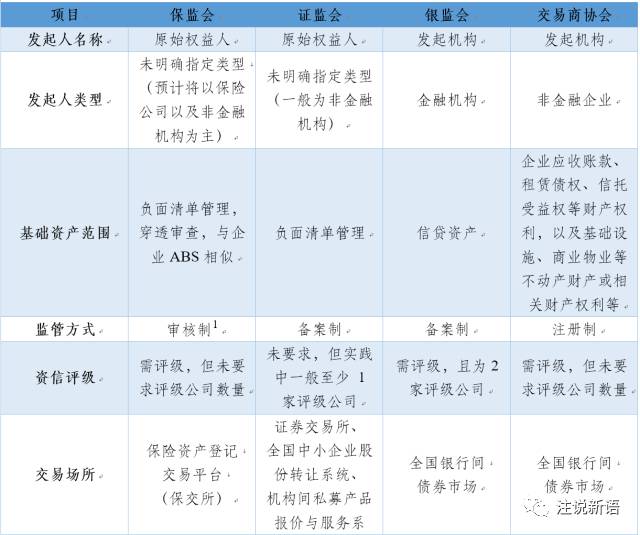

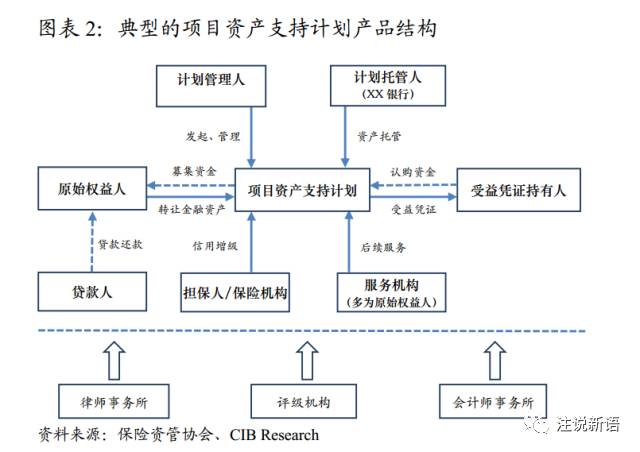

需要说明的一点是,保险系ABS正如上文提到的一样,是由保险资管作为管理人的资产支持计划,属于保监会体系下的资产证券化,与保险资产的证券化并非同一概念。交易所近期由华泰资管作为计划管理人发行的以保险资产(保单贷款)为基础资产的证券化产品是证监会体系下的ABS,并非保监会ABS。 资产支持计划的监管要求比银监会ABS相关监管政策略为宽松,但比证监会ABS相关政策更为严格,这也是保险业资金更加偏爱稳健、安全的资产所致。但随着各项制度以及交易场所的建立和完善,相信未来保监会监管 ABS 将迎来较为广阔的发展空间。 资产证券化产品的比较 -不同监管机构下的要求 从保监会出台的相关文件来看,我们认为2015年8月保监会出台的《资产支持计划业务管理暂行办法》是里程碑式的文件,极大的推动了资产支持计划的发展。 该《管理暂行办法》在内容上较之前的政策更为丰富和细化,在章节安排上也更加接近银监会和证监会ABS 相关监管文件;《管理暂行办法》 扩大了基础资产范围,为复杂交易结构预留空间,同时对风险控制安排专门章节,体现了保监会的重视态度。 为更好的说明保监会资产支持计划与其他资产证券化产品的异同,我们用以下表格进行说明:

审核制:实行初次申报核准,同类产品事后报告 资产支持计划的融资情况 --长周期项目的考虑之选 一 整体情况 以《资产支持计划业务管理暂行办法》作为时间线,截至2015年9月,共有9家保险资产管理公司以试点形式,发起设立了22单支持计划,共计812.22亿元。 自2015年新政颁布后,陆续有14期资产支持计划注册或得到批复,并均成功发行。根据近期发行情况结合历史情况来看(因私募发行且wind上公开数据较少,因此只能通过行业了解),目前保险系ABS总规模约1000亿元。 综合来看,这些产品的平均期限在5.5年,收益率5.8%-8.3%,较适合长周期项目的融资匹配。 根据券商研报,我们将已经发行的部分资产支持计划情况整理如下:

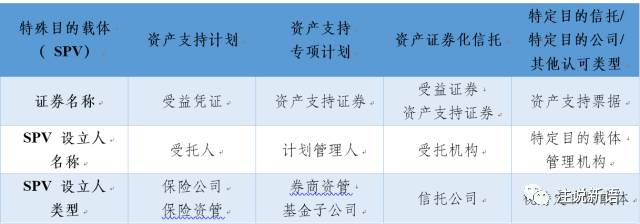

二 个案分析 民生通惠-远东租赁 1 号资产支持计划 《管理暂行办法》发布后远东国际租赁于2015年11月发行了首单获批产品“民生通惠-远东租赁 1 号资产支持计划”。该产品的发行细节如下图:

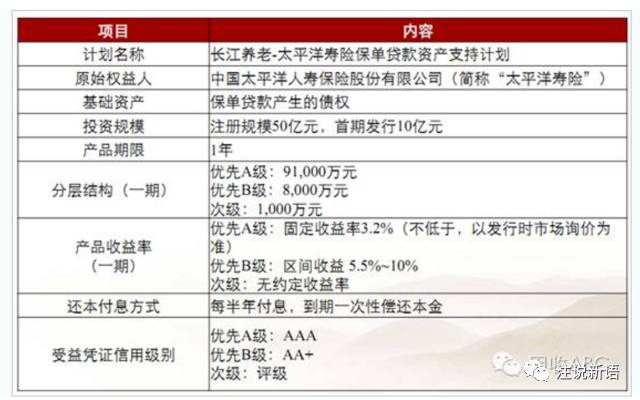

民生通惠-远东租赁 1 号资产支持计划与远东租赁已发行的其他ABS 产品总体上较为相似,但从分层证券情况来看较为简单,这无疑体现了保监会在政策过渡期内审慎的态度。 此外,资产支持计划的 基础资产同样可以实现出表。 长江养老-太平洋寿险保单贷款资产支持计划 长江养老-太平洋寿险保单贷款资产支持计划为首单在保交所挂牌的保监会监管 ABS 产品。 该支持计划基础资产为保单质押贷款 ,总发行规模为50 亿元,拟分为4-5 期发行。 首期规模为10亿元,产品期限为 1 年,且创新地采用了循环购买结构,投资者主要为商业银行和保险公司。 基础资产方面,该资产支持计划采用循环购买的方式,每笔基础资产需满足: 本金金额至少为人民币100元且不超过500万元——防止单一基础资产集中度较高,该产品第一期模拟资产池涉及172,655笔保单贷款,单笔贷款最大金额为129万元; 借款利率不低于4.5%——保证基础资产与产品端收益率之间形成一定超额利差; 保单贷款的借款期限为6个月——时间暴露风险较低; 均有保单质押——提升偿付安全系数。 产品信用增级方面: 采用优先/次级分层结构(第一期产品优先A级受益凭证可获得优先B级和次级受益凭证约9%的信用支持); 超额利差(第一期产品模拟资产池的加权平均贷款利率为5.34%); 不合格基础资产赎回和置换。 无论从产品基础资产状况还是信用增级方面,该ABS都属于风险较低的产品。优先A级收益凭证最终被几家银行和保险公司认购,其预期收益率也是比全市场第一单保单贷款“太平人寿保单质押贷款2016年第一期资产支持专项计划”(今年6月份在上交所发行)优先级份额低了50BP左右(当然还受交易结构,期限以及当时利率环境等因素影响)。整体来说,保交所第一单ABS发行结果还是比较成功的。 该产品的发行细节如下:

注:此前于 2016 年 3 月, 太平人寿保险有限公司曾联合华泰证券(上海)资产管理有限公司发行“太平人寿保 单质押贷款 2016 年第一期资产支持专项计划”,为我国首个保单质押贷款 ABS 产品。 不过其上市地点并非保交所而是上海证券交易所,仍然是传统的资产支持专项计划,属于证监会ABS的一个创新品种。 资产支持计划的开展要求 --靠拢证监会ABS的审核条件 2015 年 8 月,保监会印发了《资产支持计划业务管理暂行办法》,以推动旗下 ABS 业务由试点转为常规化发展,同时也便于进一步规范业务操作。 我们以《管理暂行办法》要求进行分析: 基础资产 基础资产方面,《管理暂行办法》虽然未明确例举基础资产类型,但在定义中除“财产”外,还增加了“财产权利”的相关内容,且类似于证监会监管 ABS, 对基础资产实行动态负面清单管理, 因而相比于《监管口径》,其大幅扩大了基础资产范围,有利于引入更多类型的原始权益人。 此外,《 管理暂行办法》还要求基础资产依据穿透原则确定,体现了较为谨慎的监管态度。 交易结构 交易结构方面,《管理暂行办法》未像《监管口径》一样,明确禁止两层或者多层嵌套,甚至还提出,若交易结构复杂,保监会可建立外部专家评估机制,向投资者提示投资风险,从而为 ABS 产品创新提供了空间。 但考虑到保监会对 ABS 产品仍在一定程度上实行审核制( “ 实行初次申报核准,同类产品事后报告”, 保监会“对初次申报的支持计划实施合规性、程序性审核”),较银监会和证监会的备案制更为谨慎,且保监会监管 ABS 发展时间更短、 市场认知度更低,因而预计短期内发行的相关 ABS 产品仍以简单交易结构为主。

增信措施方面 增信措施方面,《管理暂行办法》例举了主要的内部和外部增信措施,其中内部信用增级包括但不限于结构化、超额抵押等方式,外部信用增级包括但不限于担保、保证保险等方式,与银监会和证监会的相关规定较为相似。 发行交易 发行交易方面,《管理暂行办法》规定 ABS 产品在保险资产登记交易平台发行、登记和转让,以实现登记存管和交易流通,但未直接指出保交所,这在一定程度上与《管理暂行办法》于2015 年发布而保交所于2016 年成立有关。不过,从保交所的功能定位、2016 年 11 月已 有 ABS 产品在保交所挂牌以及部分新闻报道来看, 保交所或将成为 保监会监管 ABS 主要发行交易场所。同时, 在发行方式上,保监会监管 ABS 既可以一次足额发行,也可以分期发行,但时间一般不超过 12个月。 投资者适当性管理 投资者适当性管理上,《管理暂行办法》规定 ABS 产品限于向保险机构等合格投资者发行和转让,保监会根据市场情况制定投资者适当性管理标准。 原则上合格投资者可以引入商业银行、公募基金等多重投资者,但此部分投资者目前多在购买交易所发行的ABS产品。 资信评级 资信评级上,《管理暂行办法》同样要求对ABS 产品进行评级,但未像银监会监管 ABS 一样,明确要求2 家评级公司评级。同时,《管理暂行办法》第一条指出,其上位法包括我国信托法,因此也确定了作为 SPV 的资产支持计划具有信托的性质。 风险控制 风险控制方面,《 管理暂行办法》专门安排一章列示风险控制方面 的要求, 体现了保监会对于风险控制的重视。 具体而言, 包括基础资产 现金流测算应当以历史数据为依据,并充分考虑未来影响因素; 建立相 对封闭、独立的现金流归集机制,明确转付环节和时限; 明确在相关参 与方发生重大负面变化时增强现金流归集的方式和触发机制,防范资金 混同风险;沉淀现金流再投资,仅限于安全性高的流动性资产; 循环购买应当明确入池标准,并进行事前审查和确认等规定。 结语: 自国务院2013年鼓励盘活存量资产、大力推广资产证券化开始,各金融监管部门便着力落实相关政策。保监会资产支持计划也因此应运而生。 相比银监会ABS和证监会ABS,保监会ABS由于起步时间晚,目前在规模和产品数量上均显著落后于前两者,市场影响力微小。 近期部分保险公司的“兴风作浪”,在资本市场上的“翻云覆雨”以及保监会的人事动荡都将可能阻碍资产支持计划的进一步发展。 但是,随着相关制度的不断完善以及基础设施的逐步建立,未来保监会监管 ABS 具有较大的发展空间。 对于保险公司盘活存量资产、保险资管公司创造新的利润增长点均具有较为积极的意义。返回搜狐,查看更多 |

【本文地址】