SAAS企业跟踪第七篇:广联达 |

您所在的位置:网站首页 › 企业级saas产品怎么推广 › SAAS企业跟踪第七篇:广联达 |

SAAS企业跟踪第七篇:广联达

|

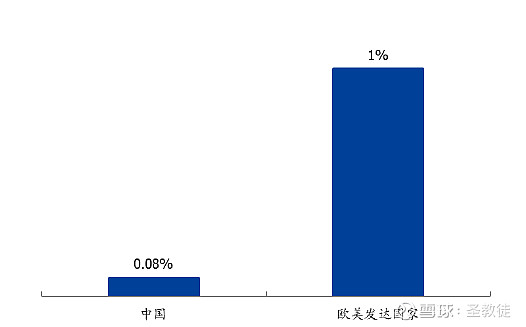

来源:雪球App,作者: 圣教徒,(https://xueqiu.com/3668081403/152079801) 对于美国的SAAS企业的概况,用一个词语形容,那就是百花齐放、百家争鸣,着实让人羡慕。 Salesforce、ServiceNow、Workday、Zoom、Slack、Twillio、Docusign、OKta、Veeva、Datadog、Zscaler、Zendesk、Atlassian等,以及转型的Office 365、Oracle、Adobe、Autodesk等,美国的SAAS服务,可谓灿若星辰。 很可惜的是,我们国内在TO B saas领域,跟美国的差距实在有点大。 尽管如此,毫无疑问的一点是,在云计算时代,SAAS是TO B的未来。 在国内市场,广联达、用友网络等估值的居高不下,金山办公、光云科技上市后的惊艳表现,甚至石基信息、恒生电子等有SAAS转型预期个股的高估值,无不预示着中国资本市场对于SAAS企业的渴求。 本篇为第七篇,介绍一下非常优质的、SAAS转型较为成功的企业——广联达。 PS:主要精力除了重点关注科技企业外,也在关注历史新高股,微信公众号“专注历史新高股”主要是对历史新高股的点评,欢迎交流关注! 一、行业背景 自从贸易战开始以来,大家对半导体硬件领域给予了极高的关注。 在二级市场,韦尔股份、汇顶科技、卓胜微、圣邦股份这样的芯片设计企业,中微公司、北方华创、沪硅产业这样的设备及材料企业,甚至像闻泰科技这样的ODM企业,都受到了狂热的追捧。 一级市场的追捧程度,更是有过之而不及。现在只要创始团队看起来不错的半导体硬件企业,都很容易融到资金。近期刚刚创立9个月的壁仞科技,就一下子融资了11亿。 不仅资金追捧,半导体硬件类企业在地方,也是深受青睐,到哪都是地方政府的座上宾。 相比而言,中国的软件行业,国产化的程度,相比于半导体硬件,情况要糟糕许多。软件国产化的迫切程度,一点也不低于半导体硬件。 但是,不仅资本市场的追捧程度,远不及半导体硬件,对地方政府、对央企、对大型企业而言,其对软件的支持力度,更是无法和半导体硬件相提并论。 殊不知,现在美股市值靠前的几大企业,FAANG里,除了APPLE,哪个不是软件性质的企业?其他市值超过千亿美元的上市公司,salesfore、Adobe、Oracle、SAP,也都是软件企业。 所以,对于地方政府、央企、大型国企而言,现在还停留在“软件看不见摸不着,可有可无”的阶段,是非常不可取的,提升地方政府、央企、大型国企对软件的重视,非常迫切。 话又说回来,这个锅也不能完全由地方政府背。而是当前,我们在各个行业的信息化程度,跟美国比起来,都有相当大的差距。 比如,广联达所处的建筑行业。 建筑业是目前信息化程度最低的行业之一。 根据麦肯锡产业信息化报告,建筑行业的数字化程度不到1%,仅好于农业和屠宰业,在所有行业中排名倒数第二。

而整个建筑业产值规模巨大。仅我国,每年建筑行业的产值超过10万亿。虽然产值巨大,但行业的经营情况却并不乐观。根据麦肯锡研究显示,大型建筑项目中,有80%的项目会超过预算。中国建筑业的利润率持续维持在3.5%左右。 像中国建筑这样的巨型建筑公司,营收超过万亿,净利润才3、4百亿,要不是有房地产板块贡献接近一半的利润,那利润率会更加难看。 所以,从建筑行业本身来说,信息化程度这么低,利润这么薄,有较强的通过信息化改造,提升效率的诉求。 根据统计,目前,建筑行业能耗约占全球总能耗的50%,约占我国总能耗的45%,其中已有建筑中,97%是高能耗建筑;建筑活动产生的污染约占我国总污染的40%。 根据广联达自身的预测,通过信息化改造,建筑行业空间闲置率能降低20%,能耗能降低20%-30%,人工成本能降低30%,物料采购成本能降低10%。 总体来看,国内建筑行业的信息化诉求较为强烈,亟待推进。 然而,虽然我国目前已经是无可争议的第一建筑大国,在建筑领域经常有让人咂舌的神操作,建筑技术能力全球领先。但在建筑信息化程度上,却明显落后于国外。 根据中国建筑协会的统计,我国建筑信息化投入在建筑业总产值中的占比仅为0.08%,而欧美发达国家为1%,也就是说我国建筑信息化投入占比不到欧美发达国家的十分之一。

所以,总而来看,国内建筑信息化的市场刚刚开始,市场前景广阔,市场潜力较大。 二、公司介绍 广联达是国内工程造价领域具备垄断优势的企业。 公司成立于1998年,2010年在深圳中小板上市,公司自成立以来,一直立足建筑产业,围绕建筑工程项目的全生命周期,提供产业信息化、产业金融等服务。目前的的产品和服务包括工程造价、工程施工、工程信息、工程教育、建筑金融等十余个方向,近百款产品。目前已经累积服务二十余万家企业,在全球范围内设立了60多家分子公司。 公司的产品和服务如下所示:

来源:东兴证券研究所 根据公司年报,广联达的业务大概分成四个部分:分别为数字造价业务板块、数字施工 业务板块、创新业务板块和生态业务板块。 1、数字造价业务 数字造价业务板块属于公司成熟业务,也是公司目前的核心业务,工程造价业务板块收入约占公司收入的70%。 其主要为建设工程造价(工程成本、工程量计算)提供工具类软 件产品及数据服务,包括工程计价业务线、工程算量业务线和工程信息业务线等。 经过二十多年发展,公司在国内该业务领域市场占有率超过60%,竞争优势明显。 目前,公司正在全力推动数字造价业务云转型,其商业模式正由销售软件产品逐步转向提供服务的SaaS模式。 2、 数字施工业务板块 数字施工业务板块是公司重点突破的成长业务,也是未来具备较高想象力,有望再造一个广联达的业务板块。 公司目前已经形成数字施工整体解决方案。在2019年6月发布的广联达数字项目管理(BIM+智慧工地)平台基础上,公司已经开发出覆盖岗位级、项目级、企业级的多个数字化应用系统,为施工企业数字化转型提供一站式服务。 3、创新业务板块 创新业务板块属于公司孵化业务,在新空间、新客户、新业务、新模式等方面实现公司业务探索和布局,目前主要包括规建管一体化平台、建设方一体化平台、全装定制一体化平台等业务,上述业务以项目的形式展开,尚未形成规模化销售。 4、生态业务板块 生态业务板块主要包括产业新金融、工程教育等业务。产业新金融业务依托公司专业应用系统的精准 数据及大数据服务,探索为建筑产业企业客户提供供应链金融服务的新模式;工程教育业务则围绕建筑类 院校相关需求,提供建筑实训课程产品销售及相关服务。 这一部分实际上是跟进前期火热的互联网金融、供应链金融。但广联达作为一个信息化服务商,并不掌握上下游,要提供供应链金融,几乎不可能。 除此之外,公司还有一些海外业务。一部分依托2014年全资收购的芬兰子公司机电专业BIM相关业务,形成MagiCAD产品线,主要覆盖欧美等市场;另一部分为数字造价业务的国际化系列产品Cubicost,主要开拓香港,新加坡、马来西亚和印尼等东南亚市场。 三、广联达的SAAS转型 接下来重点说一下广联达的SAAS转型,这也是广联达能够获得市场高度关注,股价持续攀升的核心原因。 1、广联达的SAAS转型之路 相比于国外的老对手Autodesk而言,广联达的SAAS转型决心相对保守,转型的时间也相对较晚,直到2017年才正式启动。但整体转型的进度还是非常顺利的。 公司采用分批次试点的方式,推动工程造价业务的SAAS转型。 第一批次:2017年,6个地区,分别为黑龙江、吉林、宁夏、山西、湖北和云南地区。到2017年底,该批次工程计价用户转化率达到80%,用户续费率达到85%;到2018年,该批次计价用户转化率和续费率均超过85%,工程算量存量用户转化率达到50%;到2019年,工程计价和工程算量用户转化率都达到85%。 第二批次:2018年,5个地区,分别为辽宁、广西、新疆、河南和重庆。该批次到2019年,其工程计价和工程算量用户转化率同样高达80%; 第三批次:2019年,北京、上海、广东等10个地区,这批次所在的地区是广联达收入的重要地区,截至2019年,该批工程计价和工程算量用户存量转化率达到50%,同样推进顺利。 第四批次:2020年,完成剩余地区的云化转型。 总体来说,广联达工程造价业务的SAAS转型,非常成功。 2、广联达SAAS转型的多赢局面 看看广联达SAAS转型所带来的多赢局面,相信会更加坚定大家对于SAAS模式光辉发展前景的信心。 首先,对于客户而言,很好的适应了移动办公时代的需求,体验更加便利 采用SAAS服务,对于员工而言,在办公室,可以实现工程及造价数据的便捷上传,快速形成造价方案,大量节省时间,提升方案质量;在家里,不需要用U盘将软件拷回家,无需在家额外安装软件,保持工作进度和在办公室的同步;在工地,通过手机就可以随时随地查看造价工程文件,进行批注修改,并分享给同事或者领导,真正实现移动办公。 其次,对于广联达员工而言,推进销售体系和研发体系的全面升级 对于销售而言,在传统的软件销售模式下,公司产品平均5年更新一次,每一次更新升级后,需要用户重新购买付费,故在每次更新后,需要投入大量销售人员与客户对接销售;而在SAAS模式下,销售可以从对存量客户的销售中解放出来,更多的注重新产品和新服务的销售; 对于运维和研发而言,以前运维需要大量线下的工作,但在云端,运维则方便很多;在传统软件模式下,产品升级周期很长,产品质量和性能改善较慢,而在云端模式下,公司可以根据不断收集客户需求,加快产品的优化和升级周期。 第三,对于,广联达本身而言,摆脱了周期性,成为一个现金流稳定的消费型公司 在转型前,广联达作为一个行业软件企业,深受行业周期性波动的影响,公司利润增速一直停滞不前。公司业务的发展同国内建筑业的开工情况息息相关,呈现典型的周期性波动。但在云化转型后,凭借着公司极高的用户续费率,以及集中销售、研发不断开拓新的产品,公司的周期性明显淡化,有望成为一个现金流稳定的消费型公司。 另外,值得一提的是,虽然采用SAAS的收费模式,其短期的收入貌似是下降的,但是客户的生命周期价值确实提升的。 以广联达工程计价软件为例,在云化转型前,其一套软件价格为7000元,升级周期为5年,那么平均一年价格为1400元;而云化转型后,其一年的订阅费用为1900元,相比于转型前提高了500元。这还不考虑转型后更高的续费率以及后续ARPU的提升。 四、业务情况与评价 广联达目前是最热门的上市公司之一,关于广联达的研究报告,非常之多,故做简单的介绍。 1、基本经营情况

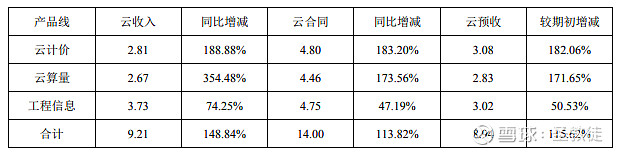

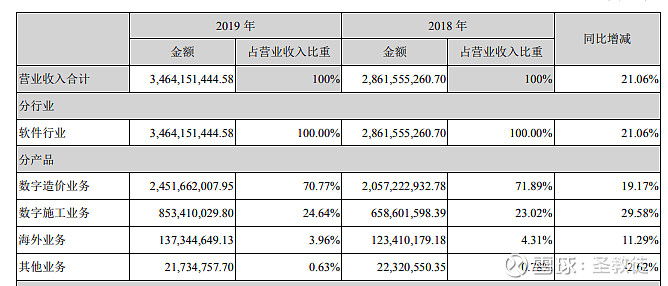

2019年,公司实现营业总收入35.41亿元,同比增长21.91%; 实现营业利润2.90亿元,同比下降40.08%; 实现归属于上市公司股东的净利润2.35亿元,同比下降46.46%。 乍看起来,公司的财务表现并不理想。 但是考虑到公司2017-2019年,云转型力度非常大,尤其是2019年,云转型的11个区域是公司收入来源的主要区域,所以收入和利润受到影响在所难免。 2019年,公司云转型相关预收款项余额增至8.94亿元,若将云预收的影响因素进行还原,则还原后的营业总收入为40.20亿元,同口径同比增长26.05%;还原后的归属于上 市公司股东的净利润为6.66亿元,同口径同比下降4.17%。 因此,在云转型期间,公司极大的加大研发投入,实现这样的营收和净利润,还是非常不错的。 2、数字造价业务 公司核心业务数字造价业务,公司在数字造价领域具备垄断性优势,市场份额超过60%,在竞争对手中遥遥领先。 2019年全年实现收入24.52亿元,同比增长19.17%;其中云收入9.21亿元,同比增长148.84%,占数字造价业务整体收入比例为37.57%。 若考虑数字造价业务云转型对公司表观业绩产生的影响,将云预收因素进行还原,则还原后的数字造价业务收入为29.31亿元,同口径同比增长25.15%。 2019年,公司云转型区域由11个增加至21个,2019年之前已转型的11个地区,云计价与云算量产品的综合转化率及综合续费率均超80%,年内新增的10个转型地区,云计价及云算量产品全年的综合转化率均超50%,转型效果良好。

3、数字施工业务 数字施工业务是公司未来的希望业务。 2019年全年实现收入8.53亿元,同比增长29.58%。 在数字施工业务企业级、项目级、岗位级三大类产品中,基于数字项目管理平台的项目级 产品营业收入占比过半。 项目级产品全年新增企业客户超过1100家,其中特、一级企业逾990家;新增项目超过3200个,其中特、一级企业项目逾2900个。 4、各项业务贡献情况 数字造价业务当仁不让,仍然是公司的核心业务,收入占比达到71%;数字施工业务收入增速较快,收入占比从2018年的23%提升至24.64%。 此两块业务收入合计占比达到95%,若考虑工程造价云转型的还原收入,那么此两块业务收入占比更大,几乎是公司收入来源的全部。

五、公司亮点和风险 对于广联达而言,其一年35亿的营业收入,支撑着目前760亿的市值。这还不考虑其目前云化转型只完成了20%左右,但P/S已经达到了惊人的20倍。这样的估值,不可谓不高。 支撑起广联达如此高估值的核心亮点,主要体现在两点: 一是数字造价业务的云转型异常顺利。 公司是国内云化转型最为顺利的企业之一,转型后存量客户的转化率和续费率到第二年即能达到80%,这是非常亮眼的数据。 其实,这也是工业软件的共性。 面对B端的工业软件,比如工程设计领域的AutoCAD(Autodesk),图像制作领域的Photoshop(Adobe),以及前段时间高度关注的EDA软件(Synopsys、Cadence和Mentor Graphic),以及最近封杀哈工大的Matlab。像这样的工业软件,其在传统部署版模式下,粘性本来就是很高的。 一般来说,对于工业软件而言,一般客户采购了之后,客户很少会轻易更换的。 工业软件的高粘性,决定了工业软件服务商在进行云化转型后,其粘性往往也是很高的。 比如Autodesk和Adobe,虽然在刚刚转型时,经历了收入和利润齐降的阵痛,但仅仅经过2、3年,其在较高的转化率和客户续费率的情况下,收入就恢复到转型前的水平。 对于广联达也不例外。广联达的数字造价软件,是较为典型的工业软件。其在转型前,已经累积了20多万家企业,30多万的用户(包括盗版的,有近60万)。这些用户,在极高的粘性下,都有望转化为公司的客户。 同时,如前所述,在SAAS转型后,单个客户的生命周期价值也会提升,也就是说,原本工程造价市场只有100亿的市场规模,在SAAS转型后,将会变成如120亿的市场规模。 广联达的其他国产竞争对手,如品茗股份、鲁班软件、PKPM等,虽然也很想采用SAAS的方式,但无奈规模太小,SAAS转型所需研发投入较多,同时,这些公司产品很多并非自研产品,而是基于国外软件研发,故转型SAAS几乎不可能。 因此,在推进SAAS转型后,广联达所面临的市场占有率和市场空间都有望提升。 二是其具备一定想象力的数字施工领域,尤其是BIM。 BIM是广联达的未来,也是广联达喊出再造一个广联达的希望所在。 不少券商也是非常看好广联达在BIM领域的发展。 确实,从市场空间的角度,BIM发展前景很好,市场潜在空间超过100亿。广联达这几年也在不遗余力的推进BIM业务,其整个数字施工板块收入也取得稳步的发展,从2014年的1亿元在,增长到2019年的8.5亿元,年化增长率超过50%。 但广联达的BIM业务,个人认为不应给予过高的期待。实际上,这几年,公司的数字施工业务已经出现了一定的增长放缓。 BIM之所以后续推进的进度,可能并不会像想象中的那样顺利。核心的原因有两点: 一是BIM业务上,广联达是个追赶者,和竞争对手Autodesk旗下的Revit,无论是在功能上,还是在用户基数上都有较大的差距。如前所述,工业软件是一个粘性较高的产品。已经习惯使用Revit的客户,转过来使用广联达产品,不仅各种转换很繁琐,同时功能也不如原有产品,除非国家强制推行,否则客户的意愿并不大; 二是在BIM业务上,竞争对手众多,广联达相比于其他国产竞争对手,也尚未体现出明显的优势。 因此,尽管BIM给人很大的想象空间,但这个业务,目前不是SAAS业务,广联达也未具备明显的优势,故对于此块业务,不应给予过高的期待。 对数字施工业务,采用部署版软件的估值,是比较合适的。 六、估值和结论 目前,Autodesk市值520亿美元,收入约为31亿美元,PS约为17倍;Adobe市值约为2062亿美元,收入约为112亿美元,PS约为18倍。 广联达目前35亿收入,760亿的市值,考虑到广联达在A股的稀缺性,这个估值并不算高。 但如果分拆来估值。广联达数字造价领域收入25亿元,按照SAAS企业20倍PS估值,约为500亿元; 数字施工领域,目前还只能算是软件业务。 石基信息目前的市值是408亿,2019年收入是37亿元,PS约11倍;恒生电子目前的市值是988亿元,2019年收入约为38亿元,PS为26倍;柏楚电子更夸张。目前市值147亿,2019年收入3.76亿元,PS达到39倍;可见,A股给予纯软件公司的估值也是很高的。 但相比于SAAS服务,部署版软件的估值还是要打一定折扣的。故假定给予15倍PS,则数字施工业务的估值约为130亿。 合计上述两块,公司估值为630亿元。 因此,从这个角度来看,广联达的估值目前是略微偏高的。 @今日话题 SAAS企业跟踪第六篇:北京——中国软件企业产品化的希望之地 SAAS企业跟踪第五篇:金山办公——一个非典型的SAAS企业 SAAS企业跟踪第四篇:微盟的机会与风险 SAAS企业跟踪第三篇:为什么中国saas企业发展如此艰难? SAAS企业跟踪第二篇:光云科技详细解读 SAAS企业跟踪第一篇:金山云招股说明书解读 |

【本文地址】