五个视角全方位探讨人民币汇率走势! 作者 |

您所在的位置:网站首页 › 人民币外汇远期行情 › 五个视角全方位探讨人民币汇率走势! 作者 |

五个视角全方位探讨人民币汇率走势! 作者

|

来源:雪球App,作者: 央行观察,(https://xueqiu.com/4794817862/149044661)

作者|孙树强 经济学博士,看懂经济专栏作家(TA已经入驻看懂App小程序) 导语:从五个视角探讨人民币兑美元汇率以及分析市场对于人民币汇率走势的看法及预期。 摘要:随着人民币汇率市场化程度逐渐提高,其波动幅度也不断扩大,引起了市场主体的广泛重视,这其中尤为重要的是人民币兑美元汇率。鉴于存在人民币兑美元汇率的多个指标,如中间价、在岸即期汇率、离岸即期汇率、人民币无本金交割远期(NDF)等,我们利用不同指标的形成机制及走势差异,来分析市场对于人民币兑美元汇率的看法和预期,从而为观察人民币汇率走势提供一定指导。 汇率是货币之间的兑换价格,是金融市场上一个极其重要的变量,其变化具有广泛的金融和经济影响。随着人民币汇率市场化程度不断提高,人民币汇率波动得到了市场主体的重视,其中尤为重要的是人民币兑美元的汇率走势。从理论角度来看,有购买力平价、利率平价、国际收支说及资本市场说等多个汇率决定理论对汇率走势进行解释,每种理论都从一个侧面探讨了汇率的决定因素,具有一定的适用性。但从实践的角度看,即使不诉诸于理论,我们也可以根据汇率市场中各个指标的实际波动情况,观察出汇率波动的一些内在逻辑,从而为研判汇率走势提供一定指导。 从人民币兑美元汇率来看,有在岸中间价、在岸市场即期汇率、离岸市场即期汇率(CNH)、人民币无本金交割远期(NDF)、结售汇情况等多个汇率指标及反映汇率的指标,虽然都代表人民币兑美元的汇率,但不同指标的形成机制又存在一定差别,正是这些差别为我们观察人民币兑美元汇率走势提供了一些线索。例如,2019年8月20日,人民银行货币政策司司长孙国峰在国务院政策例行吹风会上发言表示,目前人民币兑美元汇率中间价、在岸市场汇率、离岸市场汇率已经“三价合一”,表明市场预期总体平稳。三个汇率价格的背离或趋同为我们观察人民币汇率提供了一些基础的素材,为此,本文从人民币兑美元汇率不同指标间差异的角度入手,为看待人民币汇率走势提供一些解释。

人民币兑美元中间价和在岸市场即期汇率的差异

在我国汇率体系中,存在一个由中国人民银行授权外汇交易中心发布的汇率中间价指标,这个指标是按照一定规则由相关银行机构报价计算而来,具有重要的锚定作用。在岸市场的即期汇率则受供求关系影响,在市场的力量作用下围绕中间价在一定的区间内波动。正是因为驱动中间价与即期汇率波动的力量不完全相同,我们才可以从中窥探出一些观察人民币兑美元汇率走势的背后力量。 从人民币兑美元中间价来看,2015年8月11日,人民币兑美元汇率中间价报价机制改革之后,做市商参考上一日银行间外汇市场收盘汇率,综合考虑外汇供求情况及国际主要货币汇率变化向中国外汇交易中心提供中间价报价。汇改提高了中间价和即期汇率的联系,使得中间价能够更好地反映市场的力量。从人民币兑美元即期汇率来看,近年来经过多次调整,波动区间逐渐拓宽。2007年5月21日,银行间即期外汇市场人民币兑美元汇率围绕中间价波动的幅度由0.3%扩大到0.5%,2012年4月14日扩大到1%,2014年3月17日扩大到2%。 虽然2015年8月汇改提高了中间价对于市场力量的关注,但与即期汇率相比,其反应市场力量的程度还略显不足。中间价每个交易日上午公布之后本交易日就不再调整,银行间外汇市场的即期汇率则随时波动。由于在即期外汇市场上,人民币兑美元的汇率波动更多地受市场力量驱动,我们就可以通过即期汇率与中间价的差异来观察市场对于人民币兑美元汇率的基本看法。

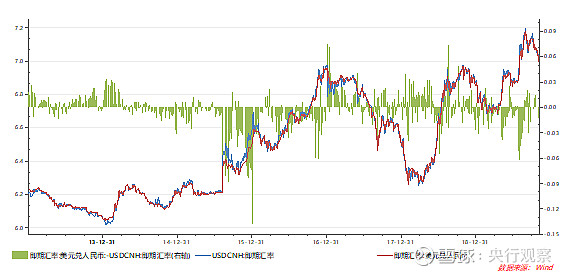

图1:人民币兑美元中间价与即期汇率及二者的差异 从图1我们可以看出一个很有意思的现象,在2015年8月汇改之前,人民币趋势升值和贬值期间,中间价与即期汇率差异出现了明显不同的方向。在升值期间,即期汇率升的更多;同样,在贬值期间,即期汇率也贬的更多,即期汇率与中间价出现了较大的偏离,这也是促使中间价汇改的重要原因,加大即期汇率与中间价的联系。 汇改之后,中间价与即期汇率的差异明显缩小,但在趋势性升值与贬值期间,还是可以发现二者差异存在明显的不同:升值期间,二者的差异没有出现一致的走势,但在贬值期间,基本上都是即期汇率贬的更多。这说明在贬值期间,市场上容易形成贬值预期,虽然这种预期可能是非理性的,但预期具有自我实现性,会推动即期汇率偏离中间价,贬值幅度更大。 例如,在今年人民币贬值期间,即期汇率基本上都比中间价要贬的更多,即“中间价-即期汇率”为负。这也说明了在贬值期间,中间价具有“锚”的作用,在即期汇率围绕中间价波动的情况下,可以锚定即期汇率的贬值水平。为了避免非理性力量推动人民币兑美元汇率的无序波动,人民银行推出了逆周期调节因子来调整非常时期的人民币兑美元中间价波动情况,同时也调节即期汇率的走势。

离岸人民币兑美元即期汇率与在岸即期汇率的差异

随着跨境人民币业务的开展,香港作为离岸人民币市场的作用逐渐提高。2011年7月开始香港陆续公布了人民币兑美元即期汇率、远期汇率和银行间拆借利率等数据,标志着香港离岸人民币汇率利率体系正式形成。随着香港人民币资金池规模扩大,香港逐渐成为最重要的离岸人民币市场。 作为人民币离岸市场,香港的人民币兑美元汇率形式机制更加市场化,基本上由市场力量驱动,且不存在波动区间限制。而由于我国资本项目尚未实现完全可兑换,境内人民币市场和离岸人民币市场存在一定程度分割,这就导致境内即期汇率与离岸即期汇率存在一定差异,通过这种差异我们可以窥探到国际市场对于人民币汇率走势的看法。

图2:在岸即期汇率与离岸即期汇率走势及差异 虽然都是即期汇率,也都比中间价更加市场化,但由于离岸人民币市场汇率市场化程度更高,且以国际参与主体为主,在一定程度上更能反映国际上对人民币汇率的态度。图2显示,在贬值期间,离岸人民币兑美元汇率一般会较在岸即期汇率贬的更多;而在升值期间,二者不存在确定性关系。观察离岸人民币汇率走势时,有三点需要注意:一是与在岸相比,离岸人民币规模不大,更容易受到供求变化的影响;二是离岸人民币汇率可能受到投机因素影响;三是目前人民银行可以通过发行人民币央票来向离岸市场提供人民币资产,调节离岸人民币流动性及人民币收益率曲线。2018年11月以来,人民银行已经在香港发行14期、共1700亿元人民币央票,逐步建立了离岸市场发行央行票据的常态机制。 另外,虽然离岸人民币市场与在岸市场并不完全联通,但离岸汇率与在岸汇率是相互影响的,这种影响可能随着资金流通渠道的拓宽会越来越大。目前来看,关于离岸人民币 汇率与在岸汇率之间的相互影响关系并没有确定结论,但一些研究表明,离岸人民币汇率对于在岸汇率具有引导作用。因此,在观察人民币汇率时,既要看境内的情况,也要重视离岸人民币兑美元汇率的异常变化,尤其是在人民币贬值时期,因为离岸市场可能贬的更快,如果离岸人民币汇率对在岸汇率有引导作用,要关注离岸市场汇率运行情况,采取措施稳定离岸汇率的非理性波动。

人民币兑美元汇率的波动幅度

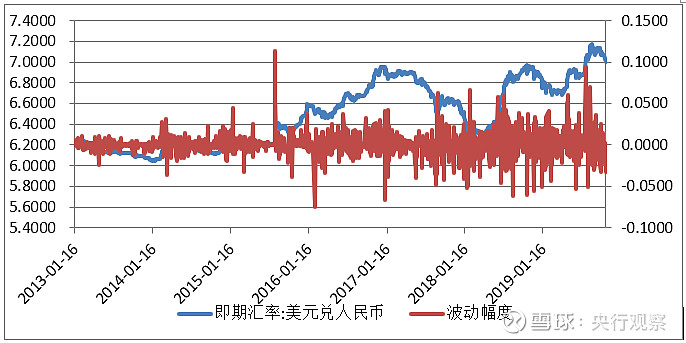

不同汇率指标之间的差异可以作为观察人民币兑美元汇率走势的线索,单从单个指标的波动幅度我们也可以对驱动汇率走势背后的力量有一定了解。在汇率比较稳定时期,市场供求力量较为平衡,汇率呈现出双向波动走势,而且一般波动幅度不大;但在市场躁动不安时期,外汇市场的参与主体较为容易出现预期的大幅度变化及分化,进而出现供求失衡,导致汇率波动幅度提高。下图我们以在岸即期汇率及其波动幅度(两个交易日之间的差异)为例,可以看出在人民币汇率快速变化(升值或贬值)时期,其波动幅度很容易出现异常变化。

图3:在岸人民币即期汇率及其波动幅度 所以我们在观察人民币汇率走势时,既要看其走向,也要看其波动幅度,也就是走向的速度。如果波动幅度突然加大,那么很可能是外汇市场出现了异常变化,或者受到新的消息刺激,预期发生变化;或者供求关系失衡,导致汇率大幅波动;或者投机力量兴风作浪(尤其是在离岸市场),干扰外汇市场运行。我们要仔细分析其中的原因,从而认清推动汇率变化的背后力量。

银行结售汇情况

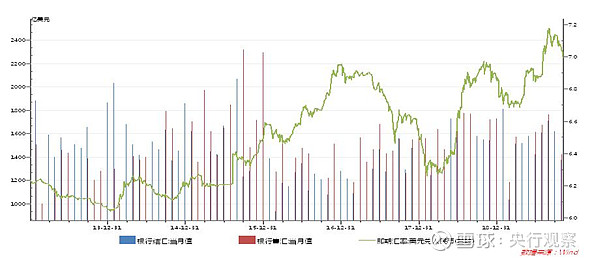

外汇市场供求结果的一个直接反映就是银行的结售汇情况,这既包括即期结售汇情况,也包括远期结售汇情况。即期结售汇情况较为直观地反应了当前市场上人民币兑美元的供求形势,也反映了市场主体对于人民币汇率的未来看法,远期结售汇则反应了市场主体对于未来汇率的预期。 这里面需要注意的一点是,在我国境内外汇市场分为结售汇市场和银行间外汇市场。上面我们探讨人民币中间价与即期汇率的关系时,即期汇率就是由银行间外汇市场交易形成的。结售汇市场和银行间外汇市场既分层又统一,分层体现在企业和个人只能作为金融机构的客户开展结汇和购汇业务,不能直接进入银行间市场,金融机构之间也不能在银行间市场之外进行交易;统一体现在金融机构代客结售汇形成的头寸要在银行间市场进行平盘,使得两个市场的资金、价格产生内在联系(孙国峰,2018)。 目前,我国结售汇市场的一个原则是要有实际需求,即市场主体的结售汇行为要有真实的业务背景,防止投资行为扰乱外汇市场运行。但给定真实需求,结售汇行为是有弹性的。市场主体持有外汇既可以结汇也可以不结汇,这要看其对汇率的预期,预期人民币升值则尽快结汇,预期贬值则推迟结汇;购汇则与结汇相反,预期人民币升值则推迟购汇,预期贬值则提前购汇 。所以,从银行的结售汇情况也可以在一定程度上反映出市场主体对于人民币汇率的看法及预期。从图4我们可以看出,在人民币贬值期间,银行售汇规模提高,结汇则有下降趋势;在人民币升值期间,银行结汇规模提高,售汇则有下降趋势。

图4:人民币汇率与银行结售汇情况

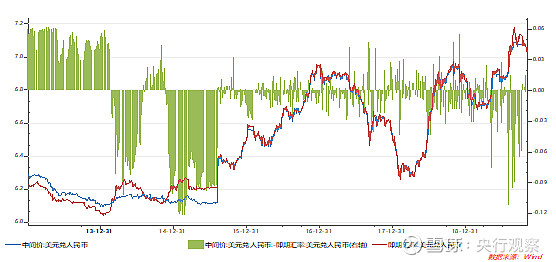

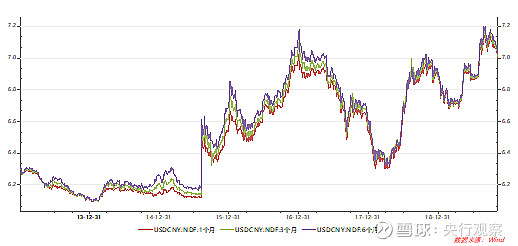

人民币无本金交割远期合约(NDF)

人民币无本金交割远期是在离岸市场交易的一个汇率衍生工具。无本金交割远期一般是指供求双方基于对汇率的不同看法,签订到期不用交割本金的远期合约,该合约确定远期汇率,到期时只需将事先确定的远期汇率与实际汇率的差额进行交割。由于NDF是一个代表未来汇率的变量,它衡量了离岸人民币市场中的参与者对于未来人民币汇率走势的预期。

在金融市场中,预期是重要的,因为预期具有自我实现的性质,关于未来的某种预期会促使市场参与主体现在就采取措施,从而推动预期成为现实。例如,预期房价上涨会使人们现在就投入到买房的行列,提高购房需求,从而使现在的房地产价格上涨。人民币NDF作为离岸市场人民币汇率预期的代表变量,代表了境外市场参与主体对未来一段时间人民币兑美元汇率的看法,如果预期发生了较大变化,就有可能影响市场主体当下的交易行为,改变现在的外汇市场供求状况,从而影响当前的汇率走势。

小结

布雷顿森林货币体系解体以来,各国货币逐渐进入了浮动汇率时代。浮动有浮动的好处,但也对经济主体造成了很多困扰,产生了汇兑风险,一些国家甚至由于货币错配等原因而发生危机。汇率对经济及具体企业影响的关键之处在于其难以预测性。汇率作为一个即时变化的金融变量,很难对其作出准确预测,很多情况下对其波动方向的判断都很困难,更不用说判断具体的区间和点位。 虽然多种理论可以为汇率走势提供解释,但对很多人来说,艰深的理论很难理解,而且在具体应用中,理论的适用性也大打折扣,尤其是在即期汇率市场,有很多随机性因素在发生作用,运用确定性的理论来分析随机的汇率可能会产生方枘圆凿的结果。当然,这并不是说理论无用,只是说运用理论时要注意环境和场合。 由于人民币兑美元汇率存在多个汇率指标,并且不同指标形成机制存在一定差异,在观察人民币兑美元汇率波动时,我们可以通过不同的人民币兑美元汇率指标之间的差异及波动性来窥探市场对于人民币汇率的态度,例如在岸即期汇率与中间价的差异,在岸即期汇率与离岸即期汇率的差异,银行的结售汇数据,人民币无本金交割远期等。本文利用人民币汇率各种指标之间的差异,分析了市场对于人民币汇率走势的看法及预期,为我们观察人民币汇率走势提供了一些不同的视角。需要注意的是,这里的分析只能用来大概的观测人民币汇率走势,分析市场对于人民币汇率的看法,而不是精确的判断,也不能用来进行精确的判断。 孙树强在看懂经济上发表的文章 一、货币国际化 1、美元依然强大的逻辑:从《The Dollar Trap》说起 2、英镑国际化的陨落3、布雷顿森林货币体系背后的政治考量4、读《黄金的故事》有感 二、央行与货币 5、美联储的独立性将走向何方6、“宽货币 紧信用”的根源到底在哪里 7、为什么各国央行急于退出宽松的货币政策 8、信贷的好与坏:从《债务和魔鬼》说起 9、从酸辣粉到特辣粉:央行厨房美食窥探 10、既要防控风险 也要避免矫枉过正 11、我国央行资产负债表结构变化等于货币政策取向吗? 12、也谈通货膨胀之通胀目标为什么大于0? 13、注意美联储降息的外溢效应 三、利率与汇率 14、观察汇率需要明确的几个问题15、强势美元周期结束了吗:基于历史周期的分析16、美元会继续走强吗? 17、人民币破不破7重要吗 18、观察市场资金面的利率视角 四、经济增长 19、经济增长研究的简单脉络20、拉动经济增长的“三驾马车”:一个谬误21、资产负债表衰退理论简评 五、其他 22、“灰犀牛”难认:系统性思维方有助于我们拨云见日23、浅谈预期的重要性24、知易行难?浅谈对经济金融危机的认识 25、靠刺激房地产来拉动经济的时代已经一去不复返 看懂小程序上线啦!

看懂APP

文章转载请加微信号:A130509 看懂经济热文 点击即可查看 1、盛松成:人民币需要进一步向美元靠拢,而不是与美元脱钩 2、会员服务几大坑,坑坑"致命"! 3、高效制定工作方案也有“满满的套路” 你“在看”我吗?

|

【本文地址】

今日新闻 |

推荐新闻 |

图5:人民币无本金交割远期

图5:人民币无本金交割远期