日元大跌,对人民币有何影响? |

您所在的位置:网站首页 › 人命币跟日元的汇率 › 日元大跌,对人民币有何影响? |

日元大跌,对人民币有何影响?

|

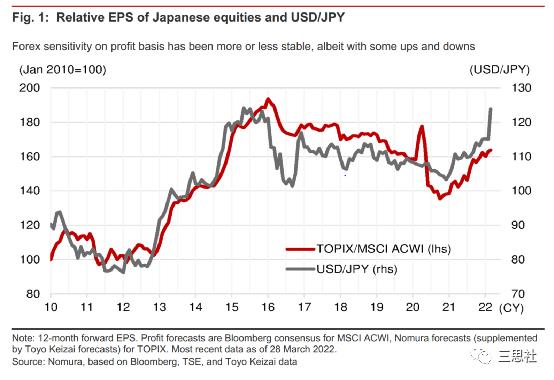

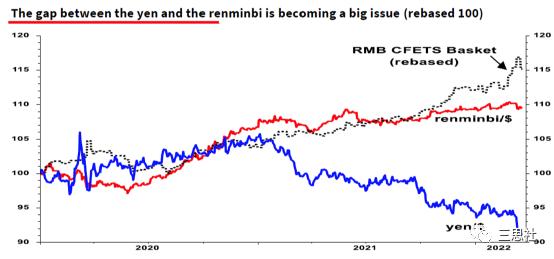

本月(3月)全球金融市场的一大动作当属日元暴跌,当时我们在星球里已有点评,并收到了许多朋友的提问。相较于前篇文章的现象梳理,本文对背后的趋势本质进一步深挖,尤其是中后几段,值得一看。 注:这篇文章之前已经三思知识星球发布。虽然日元的短期机会已过,但不影响背后暗藏的长期逻辑。  ▲图:日元的近期走势(数据截至3月31日)。 今天发文(4月14日)时,美日汇率走势已再创新高,突破了126日元/美元。 日元-避险货币属性解释 首先先回顾一下,日元为什么会成为避险货币。 简而言之,这是因为日本国内大量海外投资所致。总所周知,日本国债利率一直就很低,而且在泡沫之后经济增长就比较差,因此日本国内的机构投资者都愿意出海投资。之所以出现避险货币的属性,就是因为每当市场出现重大风险的时候,日本投资者都会抛售海外资产回流日元,因此日元通常都会在此时大幅升值。 还有另一种解释,便是日元套息交易逻辑。由于日元利率低,因此不少投资者都利用拆借然后卖出日元,买入高息货币来完成套息交易。但是套息交易的本质是做空波动率,因此一旦市场出现大波动的情况下,不少套息交易的热钱通常会止损关仓。而关仓需要回购日元,因此也就出现了避险货币的属性。 目前,市场对日元-日债的微妙关系担忧上升,因为日本不断恶化的经常账户情况可能会招致更多的日元抛售从而导致日本的输入性通胀,而日本银行为防止利率飙升进行的收益率曲线控制(YCC)则意味着,即使是适度的放松YCC,央行向市场卖盘投降,日元也会立刻变脸翻盘。 虽然长期以来,日元疲软一直被视为日本经济和日股的福音,并且是安倍经济学(即印刷大量日元,将日本的巨大财政赤字货币化,以提振通胀刺激经济)的关键驱动力之一。但现在随着日元巨幅贬值,市场上普遍的争议就是,输入性通胀的分配效应将导致出口商和富人得利,而个人和小企业则因为没有对冲能力和定价能力而默默承受大宗商品价格上涨的痛苦。  ▲图:东京证券指数的相对走势(左)vs美元/日元走势(右),日元贬值,东证向好。 相较于反应225家日本大型企业的日经指数,东京证券指数更能反应日本国内企业的整体走势。 正是因为这样的争议,市场和日本央行之间关于债券收益率曲线控制的分歧也越来越大。下图中绿线为日本除食品外的通胀年率,而黄线则是一些市场机构对日本通胀的模型预测序列。  日元疲软的直接原因是日本和美国之间的货币政策的“完美分道扬镳”,日本银行再次强调其对超级宽松政策的承诺,因为10YJGB(日本十年期国债)的收益率几乎超过0.25%,这是其收益率曲线控制走廊的上限。 如果高于这个水平,央行在债券市场的信誉将荡然无存。很明显,尽管日本央行采取了行动,但市场仍对其是否愿意守住底线持怀疑态度。目前,对冲久期风险的最快方法是卖出超长期债券,这就是投资者似乎正在做的事情。 于是,日债10年期利率与30年期利率的价差达到了YCC时代的最高水平(下图红线)。这是因为,10年期是(几乎是)固定的,而30年国债收益率是自由浮动的。  ▲图:日本30年国债与10年国债的利差 为了维持自己的货币政策和央行信誉,日本银行这几天开始(无限量)购买的日本政府债券,以压低长期利率。虽然日本央行以前仅仅吓唬市场说自己会不断买债就足够了控制日债收益率了,但这次日本央行出人意料地提出在计划外的市场运营中购买债券。  ▲3月27-28日日本银行(央行)的操作与美日汇率走势 但日元的疲软趋势,其实早于这两周日债市场的“央行-市场对决”之前,其根源在于日本贸易状况变化这一根本问题。 据日经新闻报道,1月份,日本经常账户赤字超过1万亿日元(80亿美元)。在与俄乌冲突与供应限制引发的大宗商品反弹中,以日元计价的日本进口价值飙升。日本的贸易条件,即其进出口价格之间的比率已经恶化,随着进口成本的膨胀,该国更多的收入流向海外,经常账户将出现史无前例的衰退。  ▲图:大宗商品逆差飙升(灰色),贸易逆差增加(红色) 贸易基本面的变化,会影响日元的长期价值和供求关系——日经和日本经济研究中心计算的贸易加权均衡汇率已经从2021年Q3的105.4变成了现如今的121.7。当然,市场汇率通常与理论数字不同,它反映了短期的投机交易和日常贸易。但根据过去均衡和市场利率之间的平均偏差,日元兑美元(CME代码:6J)仍有软化到约130的余地。 日本不断恶化的经常账户余额和贸易条件仍有可能在恶性循环中带来更多的日元抛售。日本进口商在日元贬值周期往往会选择防御性囤积美元并提前卖出日元,而货币疲软反过来又推高了以日元计算的进口成本,这可能会进一步扩大经常账户赤字。进口商也会恶化本就糟糕的贸易条件,即日元贬值时,防御性大量进口增加了日元的下行压力。 日本银行(央行)行长黑田强调,日本央行不会改变其基本立场,即日元疲软有利于日本的经济和价格,经济数据也是立竿见影般的对黑田行长的无限宽松投桃报李——日经对直接从全国470家零售店的POS(销售点)终端进行零售价格的调查显示,目前约90%的食品以高于去年的价格出售。 食品公司从去年秋天开始宣布涨价。番茄酱价格七年来首次上涨,软饮料和干面三年来首次上涨。与去年的零售相比,面包和蛋糕的平均价格上涨了6.4%,意大利面和咖啡上涨了3.4%,冷冻食品上涨了3.0%。过去,即使上游制造商提高了批发价格,下游零售商也一般会保持价格稳定。但这一次的原料大涨,让零售商无法再吃下更高的价格。由于分销费用的增加,员工工资的提高,大部分的价格上涨都转嫁给了消费者。从4月的新财年开始,食品价格预计还将进一步上涨。 那么,是不是可以大胆猜想,陷入通缩螺旋的日本,正通过提高进口价格来吸收西方失控的通货膨胀,以此启动自2013年以后从未实现的工资/价格上涨螺旋呢?毕竟,长期通缩的日本经济终于等来了一次迎接通胀的好机会。这有点类似于之前美联储提出的平均通胀目标——多年的低通胀甚至通缩,靠一次巨额通胀一次性拉回到了平均目标水平。 如果日本央行是抱着这样的信念执行其债券购买的话,那么不到两位数的通胀,黑田是不会停下其买买买的步伐的。而日元怎么走,就不言而喻了。至于输入性通胀、进口商的成本和居民生活成本的飙升、通胀的再分配效应这些被市场广泛诟病的事儿,只不过是重启已经半死不活的日本经济的代价而已。 更重要的是,对于日本高层而言,重启日本通胀循环,可能是“过了这个村就没这个店”,目前美联储仍然坚称未来两年全球通胀局面就会缓和,对日本而言,到时候又将是全球范围的通胀稳定,就没有了通胀的输入性动力。 目前的美债曲线已经倒挂,这往往暗示未来一段时间内世界经济可能出现衰退,那对于日本国内的经济数据而言,就又是未来的肉眼可见的威胁。 下图为美债曲线倒挂程度和经济衰退、标普指数的关系。  ▲图:美债曲线倒挂程度和经济衰退、标普指数的关系 另外,趁机扩大YCC贬值日元不可忽视的背景是中国和日本在出口产业的竞争格局上高度互为替代,而国内当前存在众所周知的一系列不利于出口的因素。在这些众所周知的原因下、叠加上日元贬值的双重推动,助推外贸市场份额在中日之间的转移,恐怕也是日本朝野心照不宣的考量。 这种想法并不是天马行空,2013-15年日元超弱,压低了其他相互竞争的亚洲货币,最终2015年8月人民币大幅贬值。很自然的,为了弥补众所周知的因素对我国经济的冲击,并适当抵消日元“清仓特价”的影响,这次的结局,估计和15年类似(由于话题敏感这里就不展开)。  ▲图:2020年至今,RMB与日元的走势分离  ▲图:2014~2015,RMB与日元的那一轮走势分离 那么日元接下来会如何发展呢?目前能够确定的是,日本央行维护其YCC的决心是非常坚定的。但美国方面的美债走势和美联储对抗通胀的步伐是否会加快,则是日元接下来走势的不确定变量。 当然,如果短时间内日元大幅度暴跌(USD/JPY上涨),日本也可能出面干预市场。一般都是以口头干预开始,作用有限的情况下会下场亲自干预。下表中为大家总结了日本央行常见的言论与对应的干预级别。  ▲图:日本央行的话术表  图3显示了历史上日本干预日元的操作。基本上处于80-130这个区间,一旦超了,日本央行下场干预的几率很大。 我们会持续跟进美国债市和日本央行表态,若发现任何转折/变速的蛛丝马迹、尤其是涉及到影响全球金融市场(包括CN)的部分,都会先后在星球和文章中进行提示,欢迎关注。 原标题:《日元大跌,对人民币有何影响?》 阅读原文 |

【本文地址】

今日新闻 |

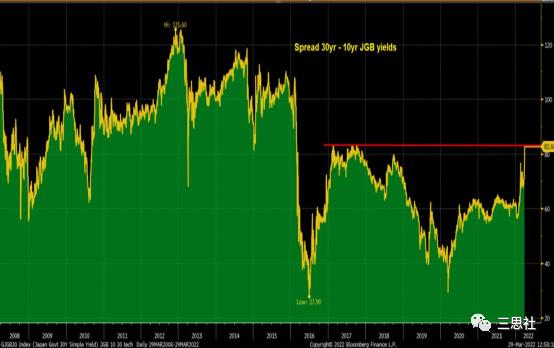

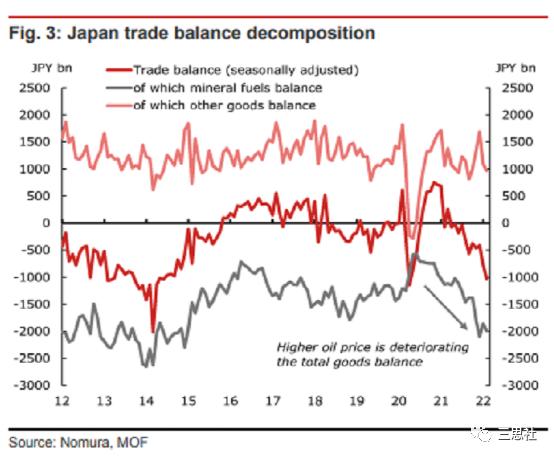

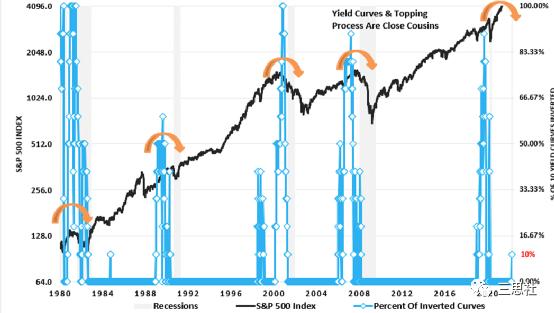

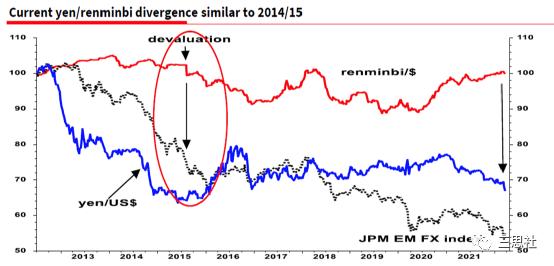

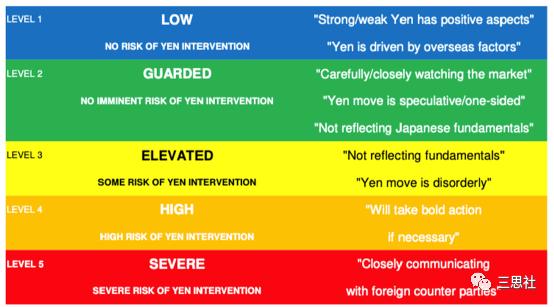

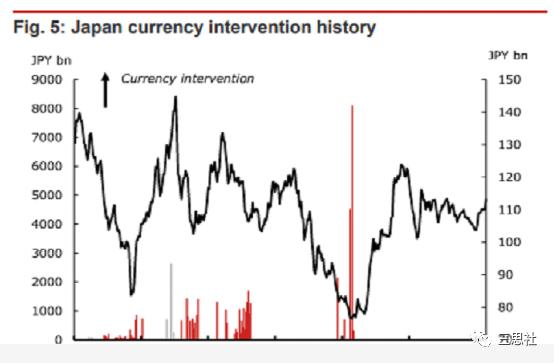

推荐新闻 |