美国乙烷:走出北美,走向世界 |

您所在的位置:网站首页 › 乙烷与lng › 美国乙烷:走出北美,走向世界 |

美国乙烷:走出北美,走向世界

|

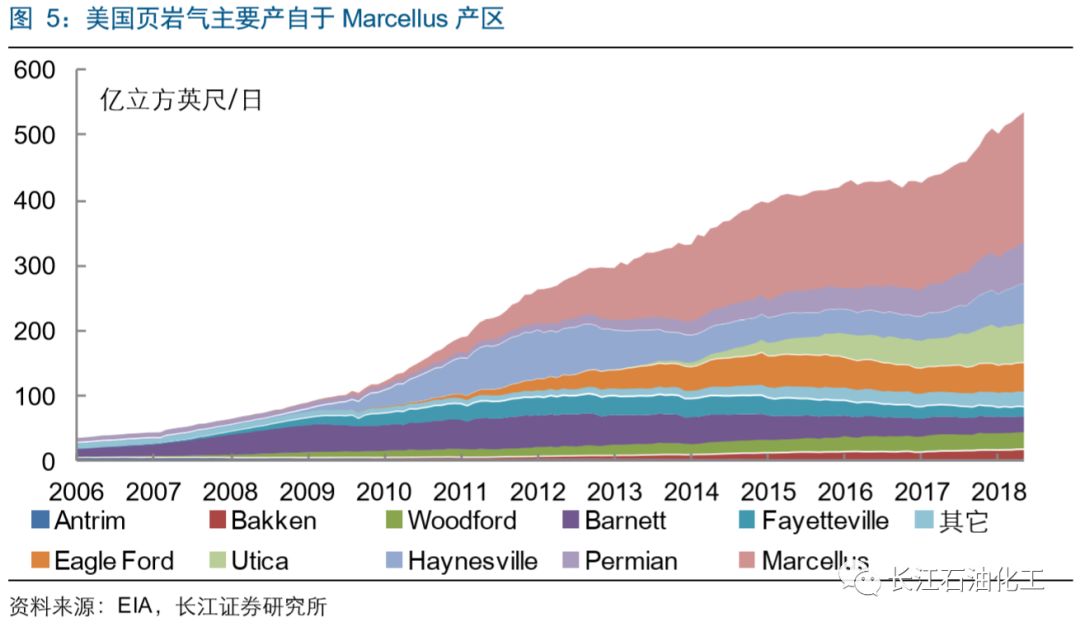

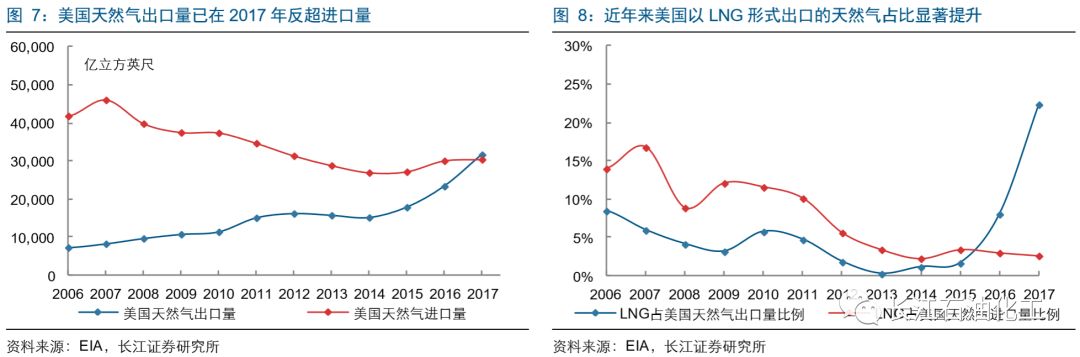

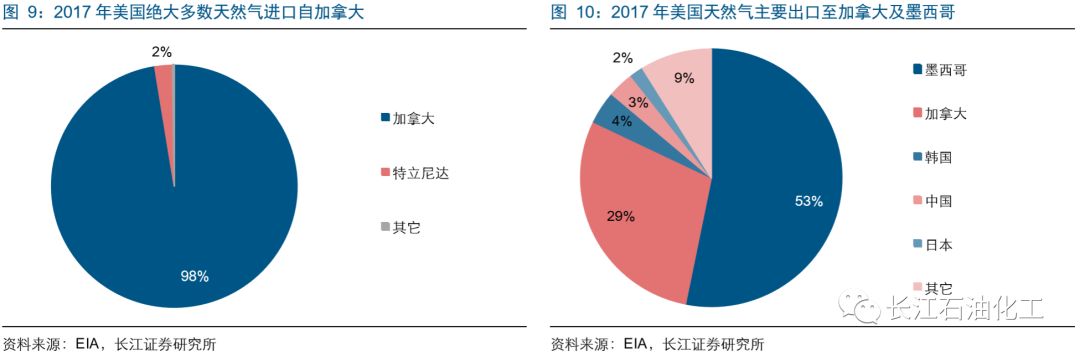

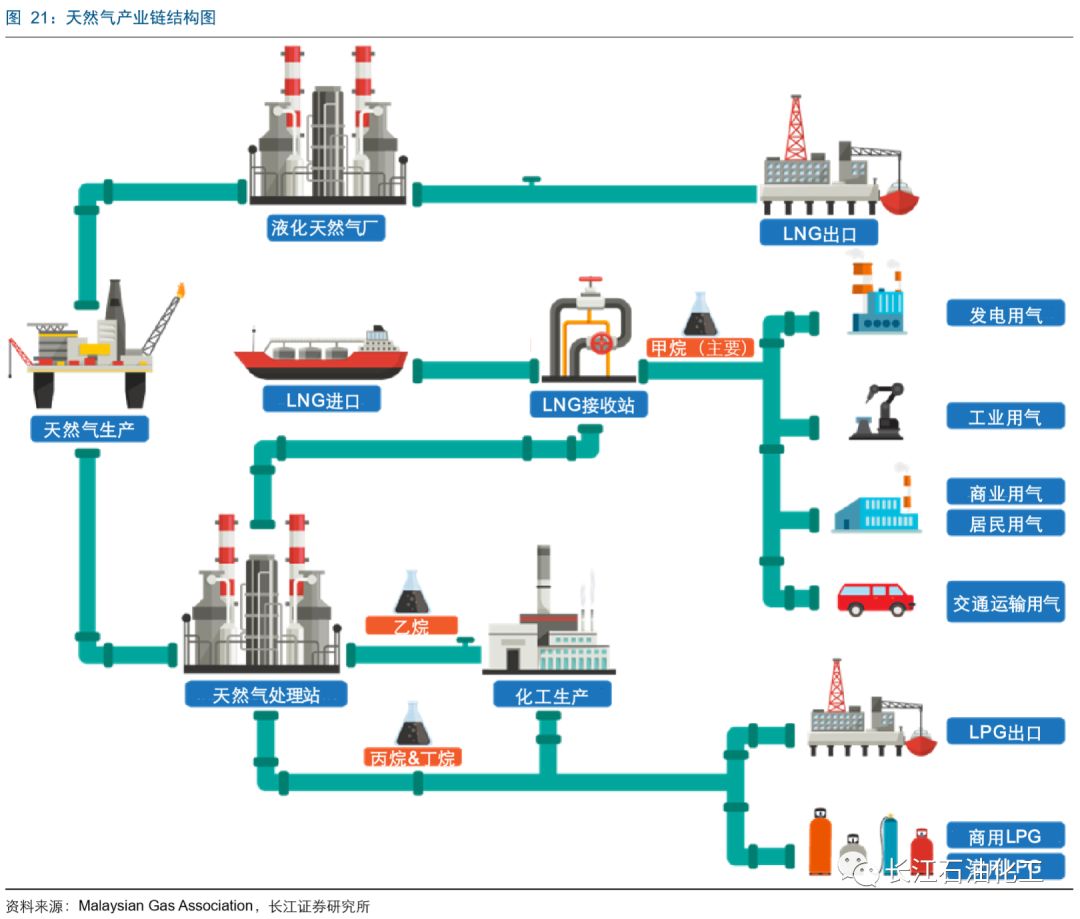

美国已蜕变为天然气净出口国。自页岩气产量大幅增长后,美国天然气供给逐渐由紧张向宽松发展,其天然气进口量整体呈现下滑趋势,而出口量则保持上行势头,并在2017年反超出口量。由于美国陆上邻国仅有加拿大和墨西哥,所以其大多数天然气贸易仍是以管运的方式与这两个国家进行。不过,随着美国天然气出口量的水涨船高,其出口目的地也在逐渐多元化,因此美国以LNG形式出口的天然气占比也快速提升至25%左右。据EIA统计,2017年美国便有3.26%的天然气出口以LNG的形式流向中国。

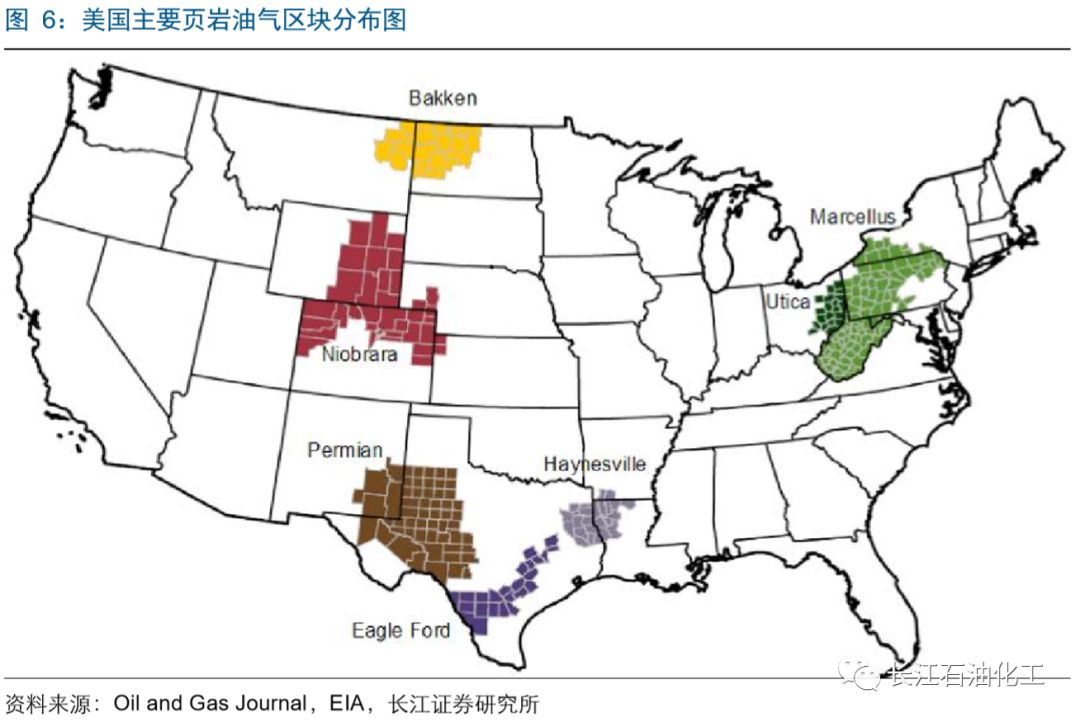

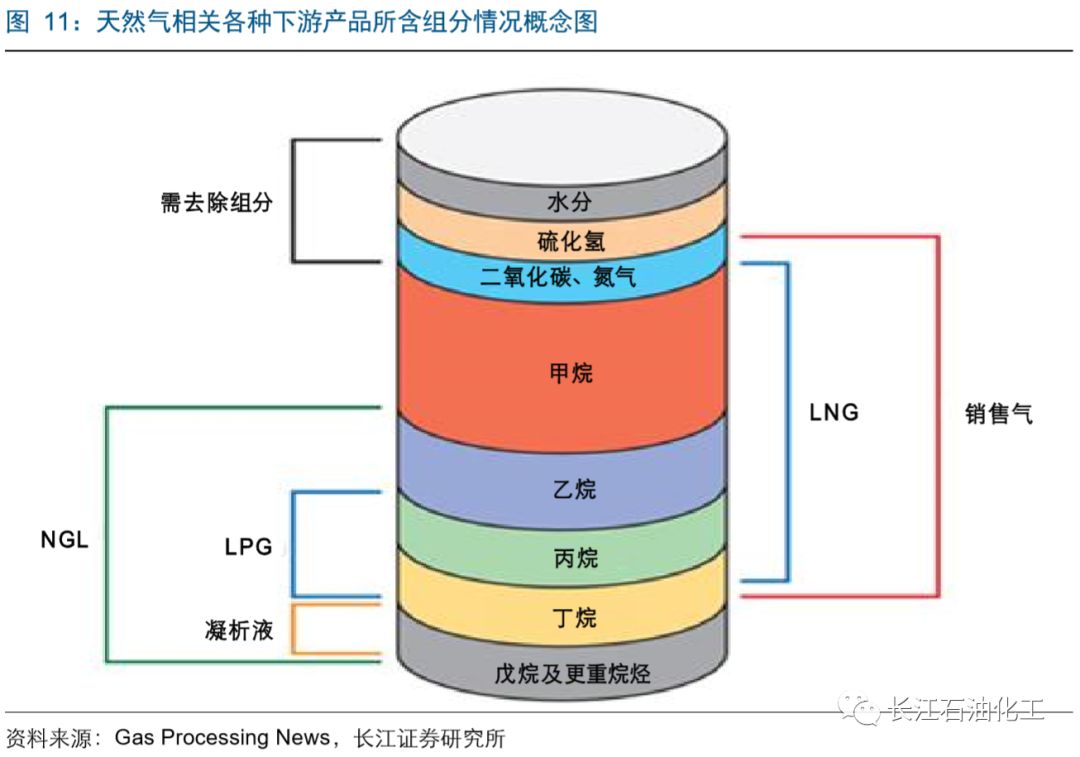

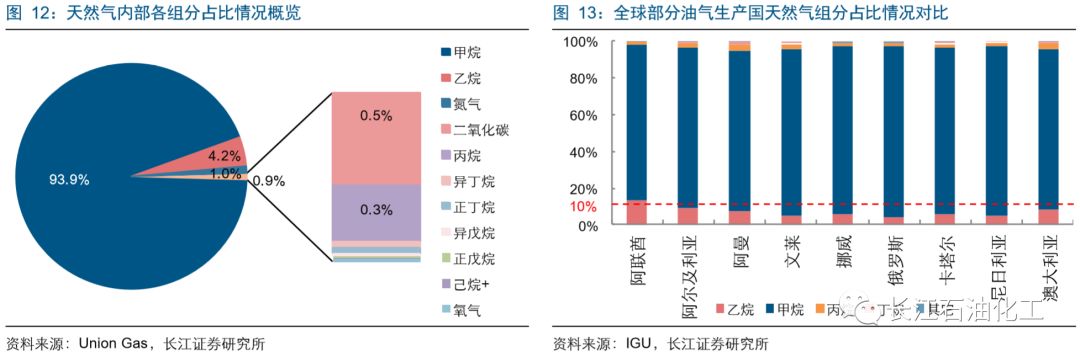

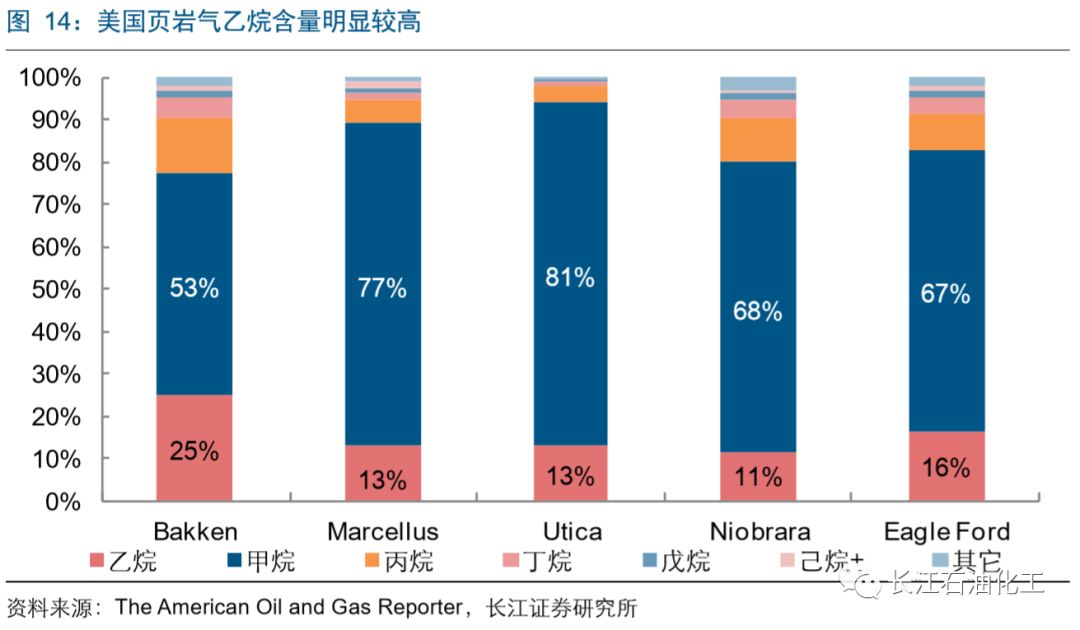

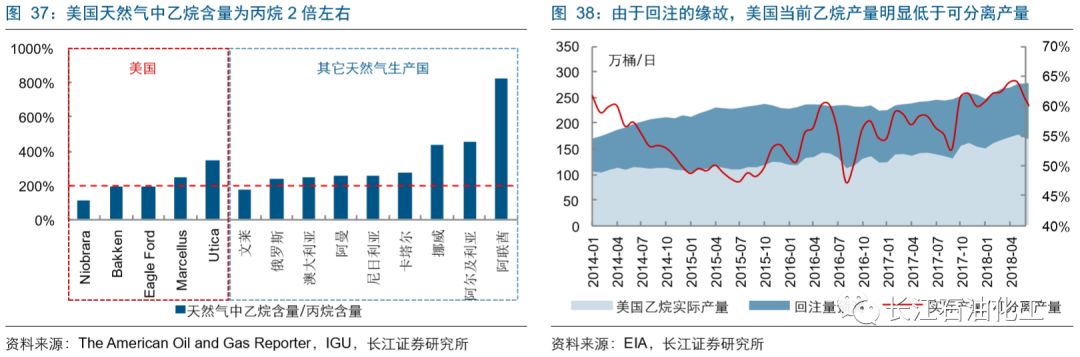

1.2 整体过剩之下,美国乙烷价格较为低廉 美国页岩气乙烷含量明显较高。天然气的主要成分是甲烷,但往往也含有少量其它烷烃,如乙烷、丙烷、丁烷等NGL组分,且含量占比往往随分子量增大而降低;而其它组分如氮气、二氧化碳和硫化氢等往往会被去除。不同产区及来源的天然气内部组分占比不尽相同,通常情况下天然气内的乙烷含量往往会在5%左右,很少超过10%。不过对于美国页岩气来说,其乙烷含量占比往往在10%以上,部分产区如Bakken甚至可以达到25%。

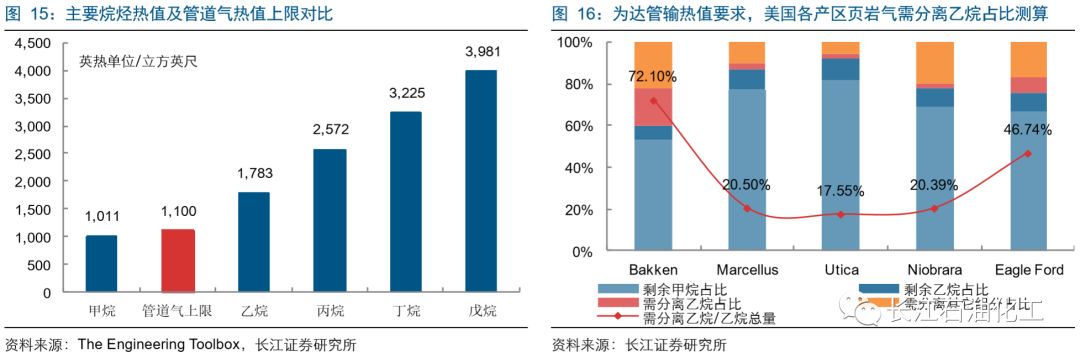

受管输热值要求限制,乙烷分离成大概率事件。不同种类的烷烃热值水平也有所区别,往往与分子量呈现正向相关。由于美国天然气管道运输所规定的热值上限[1]在甲烷与乙烷热值之间,所以经过天然气处理站后的管道气仍可以保留部分乙烷组分并最终作为燃料使用,这个过程被称作乙烷回注,也因此有效减少了乙烷产品过剩的风险。但由于美国页岩气中NGL组分过多,在分离出所有C3+重烷烃的情况下,仍需分离出部分乙烷才能达到管输要求,所以美国天然气产量中页岩气占比的快速提升也变相促进了乙烷产量的显著上行。 [1] 管道气热值过高不利终端燃气设施正常运行,且消费者也可能需要支付更高成本。

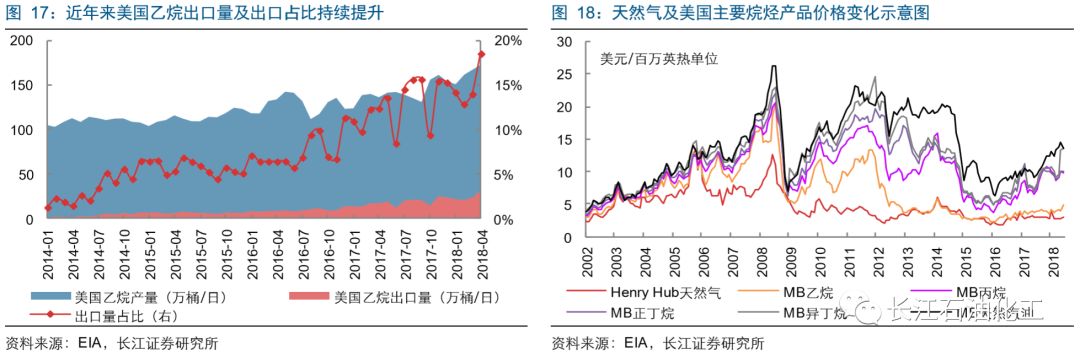

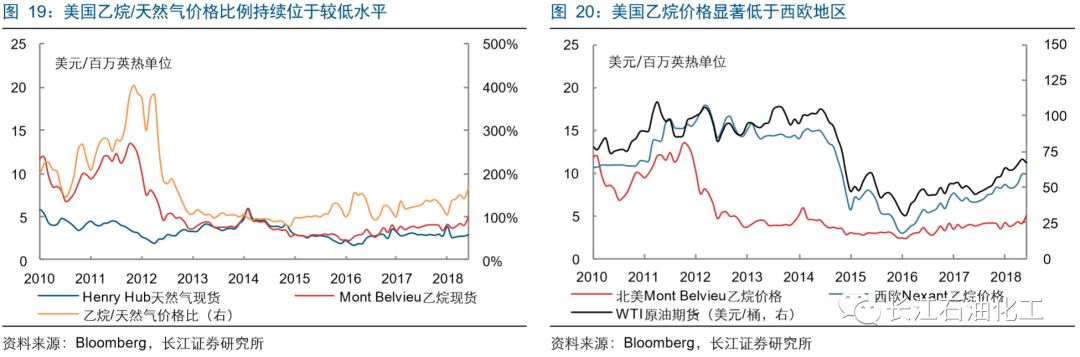

美国乙烷供给逐渐过剩,价格持续位于较低水平。在页岩气产量持续提升的大背景下,受管输热值上限制约,美国乙烷产量也因此不断上行。然而,乙烷的热值及沸点均显著低于丙烷及丁烷,用作液化燃料竞争力较低;由于分离费用的掣肘,作为管道气也难以吸引用户,叠加乙烷自身产量又高于其它NGL组分,其供给过剩的情况日益凸显。近年来,随着乙烷裂解项目的逐步建设,美国乙烷作为化工原料的需求才逐渐被发掘,供需关系也略有改善;但截至目前,美国乙烷/天然气价格比仍然处于较低水平[2],其价格不仅远低于其他NGL产品,还明显低于全球其它地区如西欧的乙烷价格。 [2] 由于乙烷热值高于管道气,即便忽略其化工原料属性,乙烷作为燃料的价值也应高于天然气现货。如果乙烷/天然气价格比跌破100%,则意味着其供给过剩的情况较为严重。

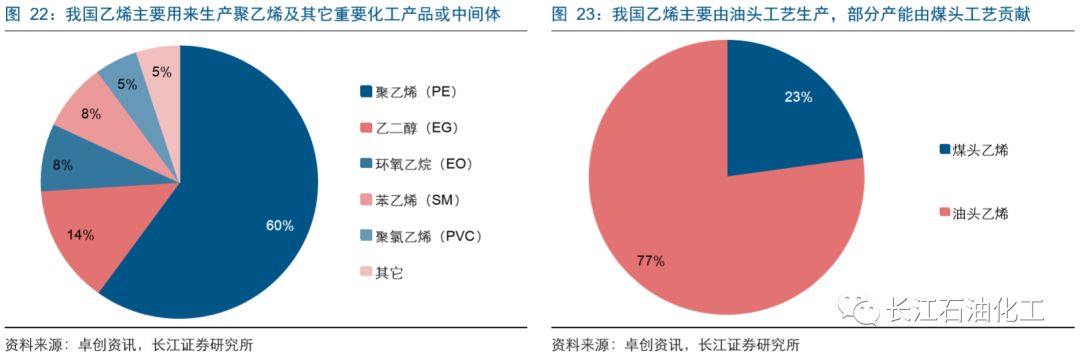

从能源到化工,乙烷裂解异军突起 乙烯是C2产业链中的重要中间化工产品,在我国其下游产物以聚乙烯为主,同时也被用来生产其它用途广泛的化工产品及中间体,如聚氯乙烯和乙二醇等。按上游原材料划分,乙烯生产工艺可以分为气头(NGL产品)、油头(石脑油)和煤头(煤炭或甲醇)三大类,而国内乙烯产能则主要以油头为主,煤头为辅,气头产能暂未大规模应用。

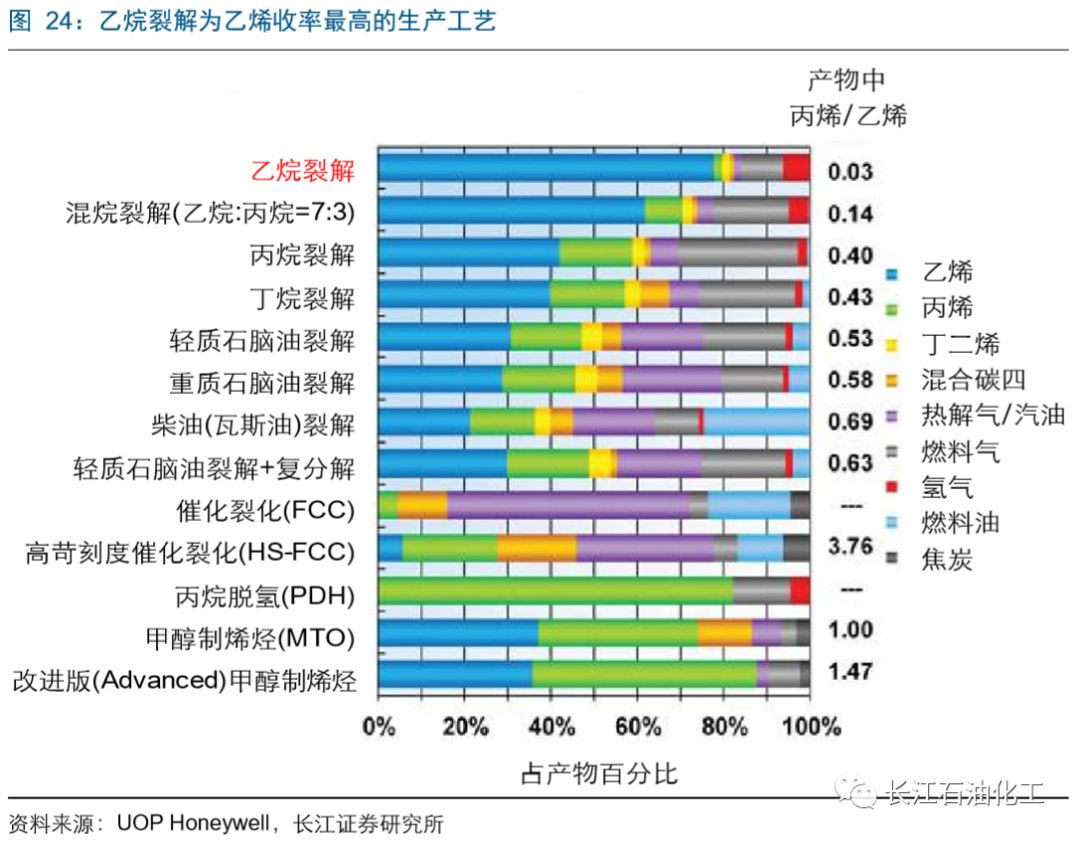

乙烯产率居首,工艺相较清洁。乙烷裂解是气头工艺的一种,使用乙烷作为原材料,产物中乙烯占比接近80%,显著高于其他乙烯生产工艺。此外,乙烷裂解的少量副产物主要是燃料气和氢气,理论上不副产价值较低的焦炭,也不释放含硫及含氮化合物,整体生产工艺较为清洁。

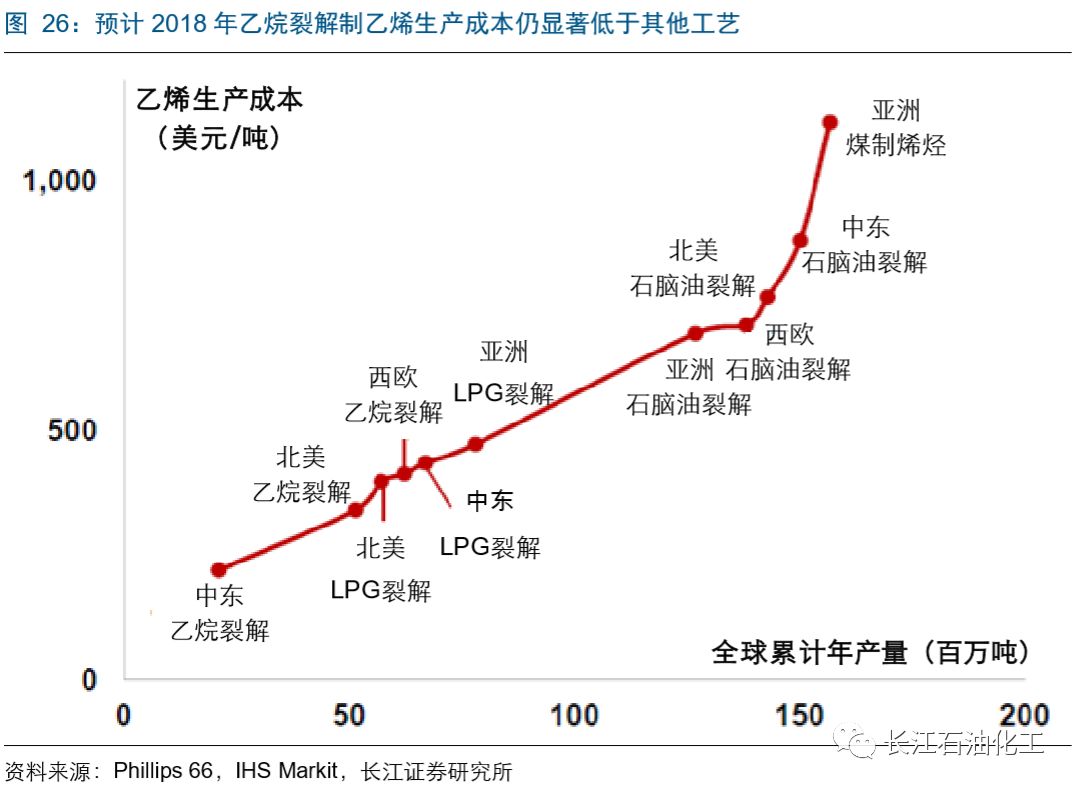

气头工艺成本优势尽显。从历史数据中可以发现,随着国际油价从2011年的高位降至2016年的低位水平,对于乙烯生产而言,油头工艺相对于煤头工艺的成本优势在逐渐扩大,但气头工艺的成本一直是三类生产方法中最低的。根据2018年3月IHS Markit发布的最新数据,预计年内乙烷裂解工艺的乙烯生产成本仍将维持在500美元/吨以内,显著低于石脑油裂解和煤制烯烃。

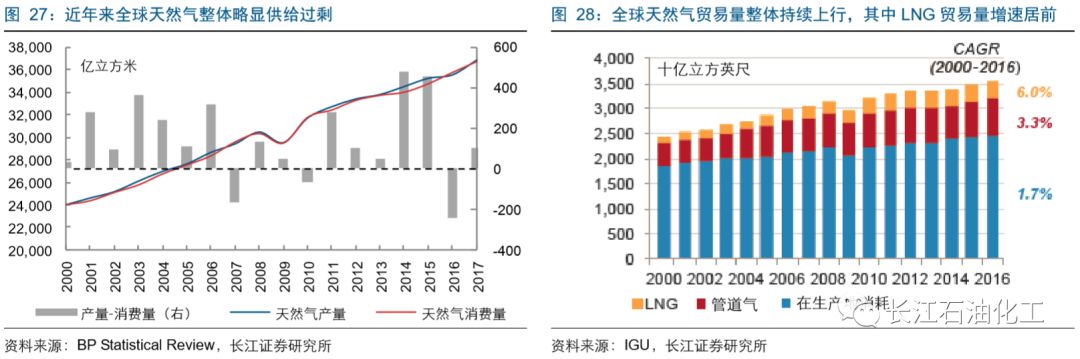

原料轻质化为乙烯生产大势所趋。对于烯烃生产而言,从煤炭、石脑油等较重原料向轻质的烷烃转化,在产率、成本、环保三方面均具有较强优势,且对于民营企业来说,气头烯烃项目的上马也无需依靠原油及煤炭资源。整体而言,乙烷裂解项目的投建难点主要在于廉价乙烷资源的稳定供应,但在全球天然气整体供应较为充足,LNG贸易量持续提升的大背景下,预计乙烯生产的原料轻质化进程是难以阻挡的。

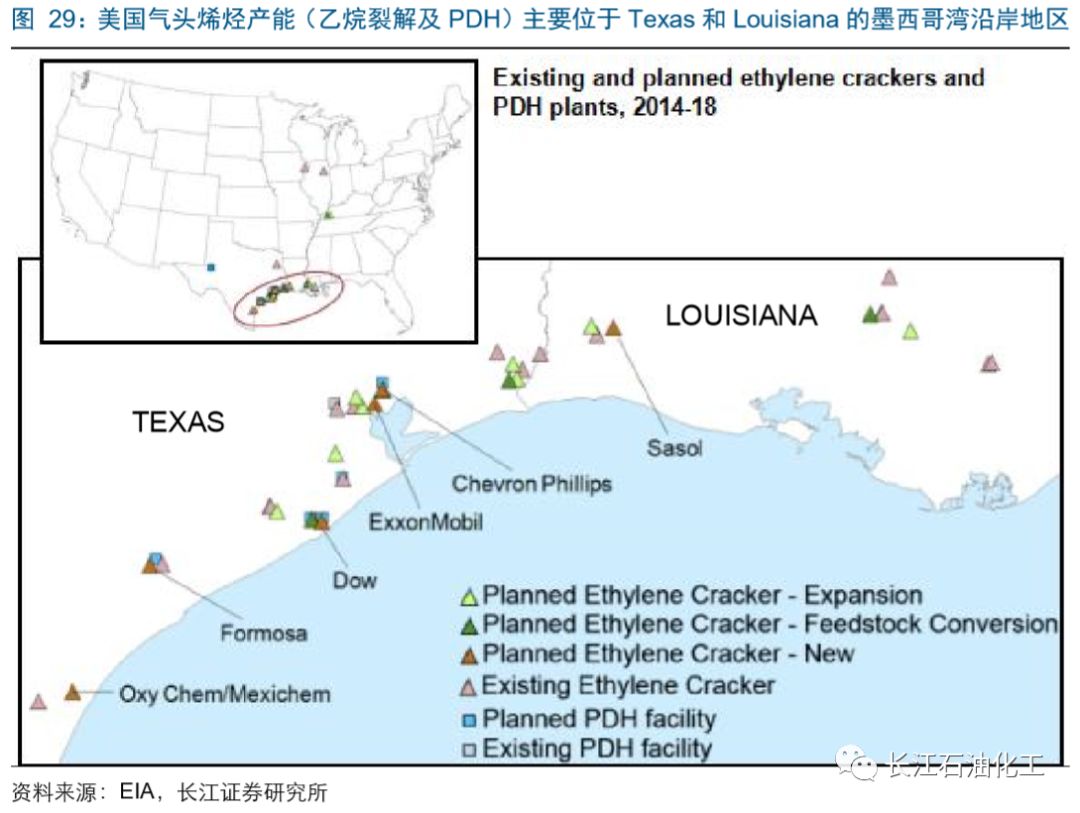

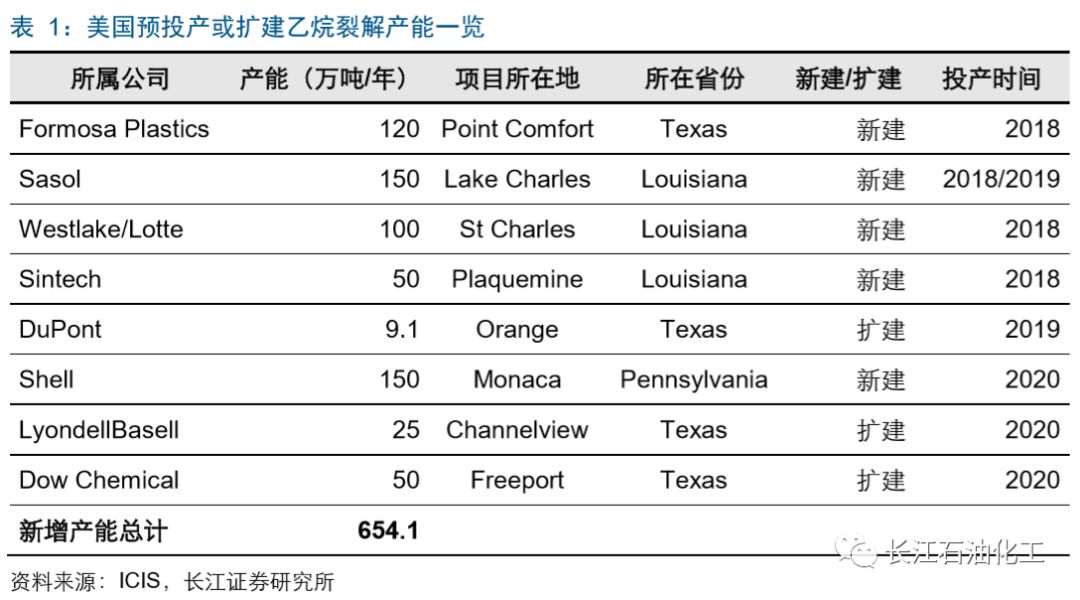

2.1 北美地区:乙烷需求持续增长,仍难企及供给上限 廉价乙烷资源推动北美气头乙烯产能提升。由于在页岩革命之前,美国就已拥有较高的常规油气产量,因此气头工艺制烯烃的应用也较为普遍,项目选址普遍位于靠近油气产区和港口码头的墨西哥湾沿岸,集中在Texas和Louisiana两州。乙烷消费一般集中在化工原料端,主要被用作裂解烯烃的化工原料而非燃料,目前美国国内消费量约在150万桶/日左右的水平,而出口量则约为30万桶/日。鉴于“页岩革命”后美国乙烷价格低廉,美国国内气头乙烯产能及乙烷需求均加速提升。预计2018年至2020年,美国新建及扩建气头乙烯项目产能约为654.1万吨/年,以乙烷裂解项目80%左右的乙烯产率计算,约需额外42.3万桶/日的乙烷供给。

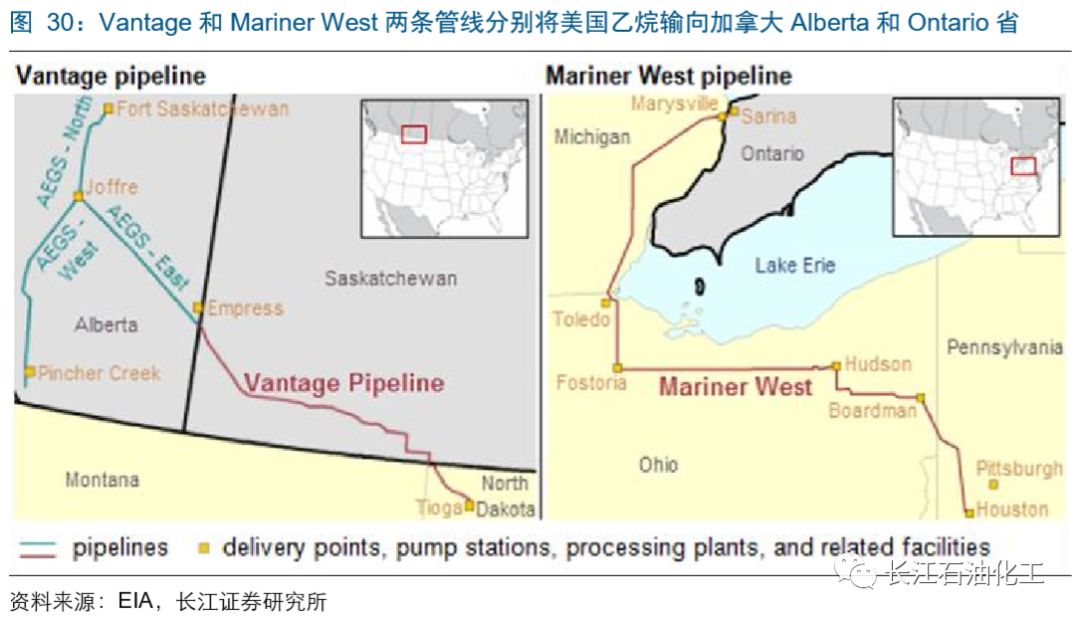

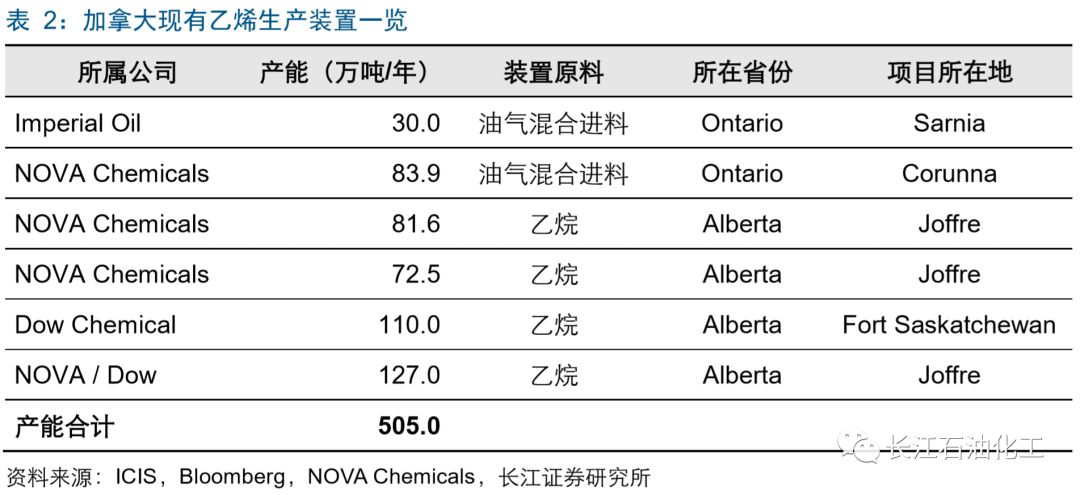

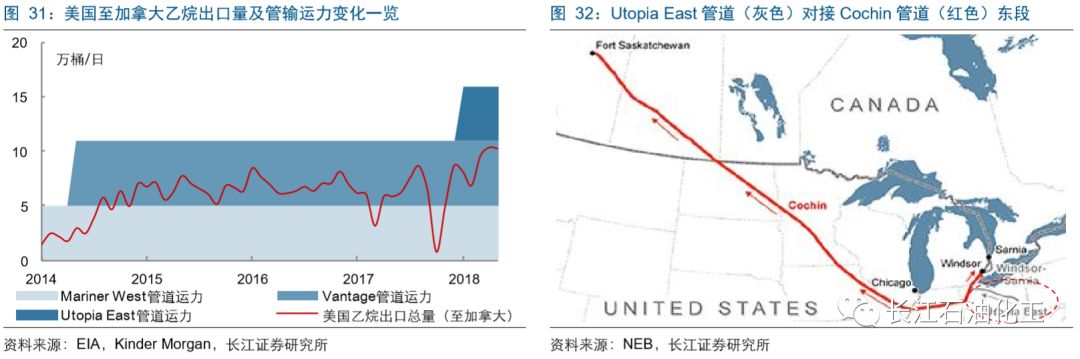

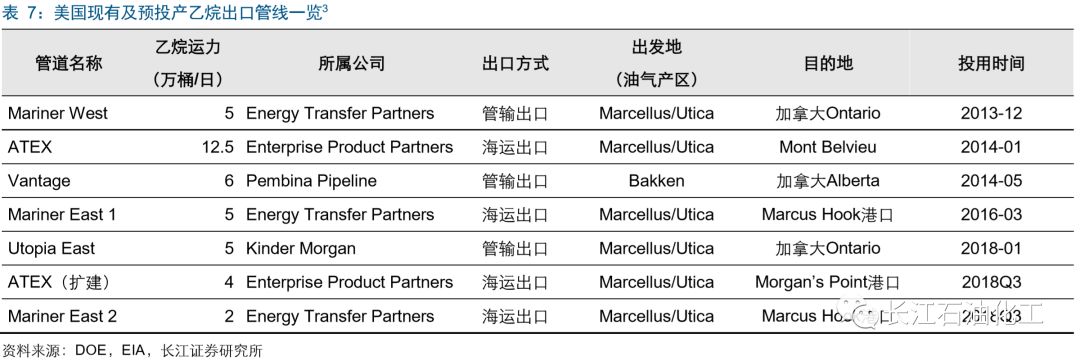

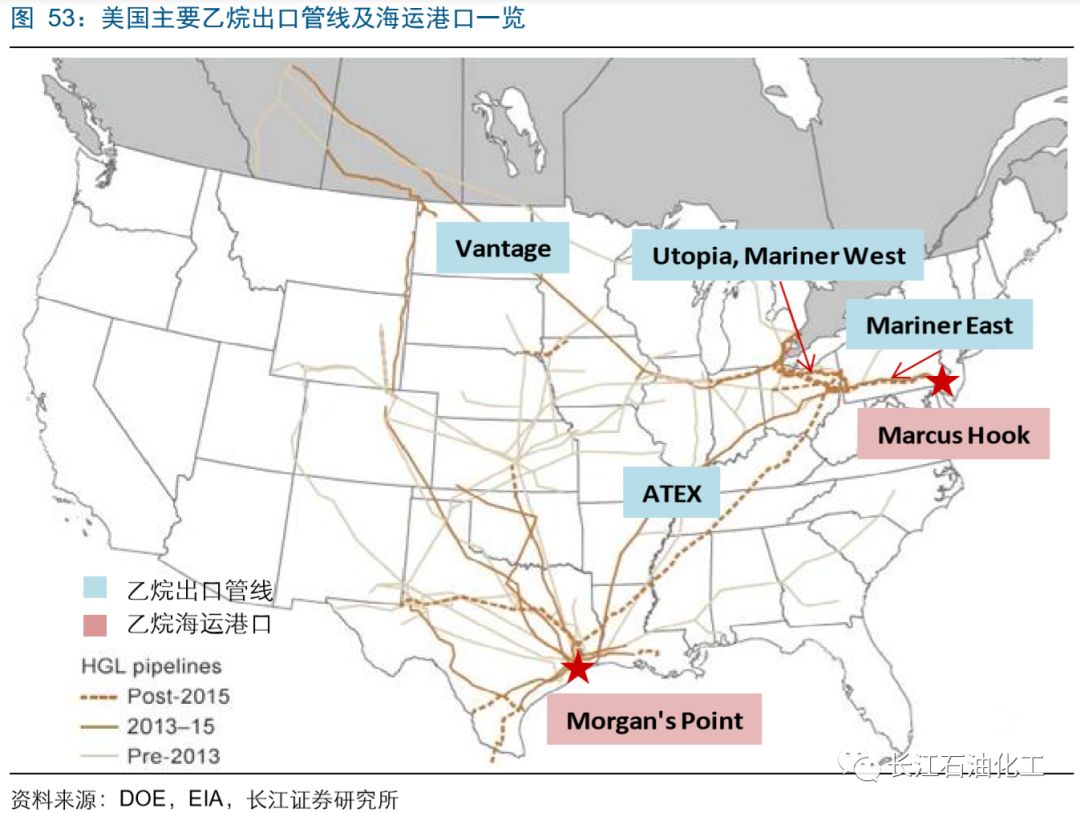

加拿大气头乙烯应用较广,为美国乙烷主要输出国。在美国的两大陆上邻国之中,墨西哥仅通过海运进口少量美国乙烷,而加拿大则是美国乙烷的“消费大户”。目前,加拿大的6个主要乙烯装置均全部或部分采用乙烷作为原料进行生产,而这些项目的部分乙烷供应则通过管输的方式由美国提供。其中,从2013年12月开始,加拿大东部Ontario省开始接收Mariner West管道从美国Marcellus产区运来的乙烷,该管道具有5万桶/日乙烷运力,而拥有6万桶/日运力的Vantage管道则从2014年5月起,将美国Bakken产区的乙烷输送到加拿大西部的Alberta省。

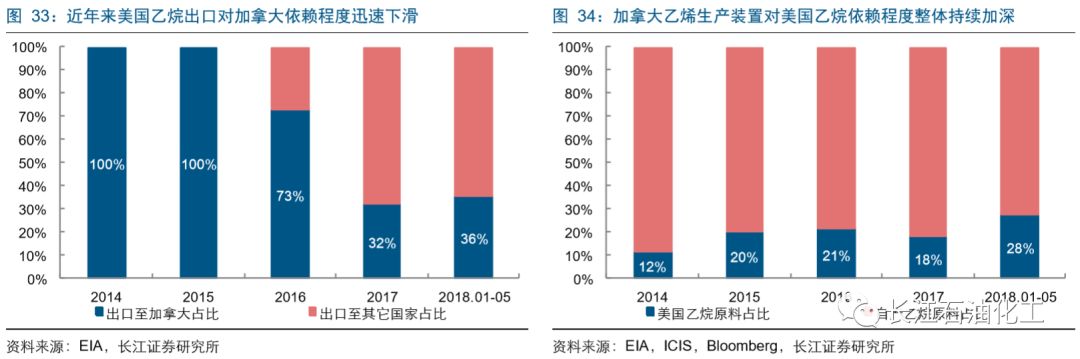

美国对加拿大乙烷需求依赖减少,加拿大对美国乙烷供给依赖加深。2018年1月,Kinder Morgan公司5万桶/日运力的Utopia East管道正式投运,将美国Marcellus/Utica产区的乙烷接入公司已有的Cochin管道东段,并输送至加拿大Ontario省,路线与Mariner West类似。由于加拿大乙烯产能暂无扩张计划,美国乙烷进口量的持续增长也表明了加拿大对其依赖度的持续提升。不过,自2016年起美国开始通过海运的方式向其它国家大量出口乙烷,对加拿大需求的依赖程度反而是在显著下滑的。

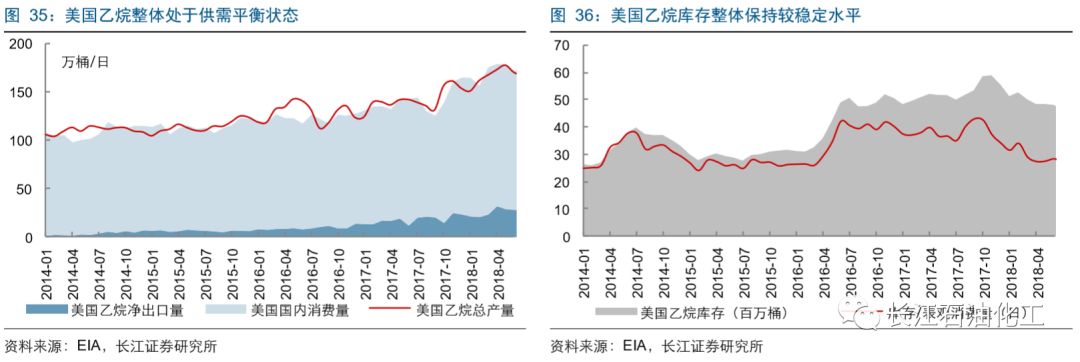

当前美国可提供乙烷供给上限远超需求。目前,美国乙烷大部分自用,少部分出口,进口量几乎为零。整体来看,其产量与表观消费量差距不大,近年来其库存量也维持在较为稳定的水平,供需关系较为平衡。在这样的状况之下,美国乙烷供应能否满足全球范围内乙烷需求的快速增长,也成为了较为突出的问题。值得注意的是,由于供需关系较差的缘故,大量的乙烷被回注到天然气中,未被实际分离出来。由于天然气中丙烷几乎不存在回注的情况,根据美国天然气中乙烷及丙烷含量的大致占比,可以推断出目前美国乙烷的实际产量仅有可分离产量的60%左右,回注产量约为100万桶/日,叠加美国天然气产量持续上行的趋势,在盈利性显著提升的前提下,仍有大量乙烷可从天然气中分离以满足裂解需求。

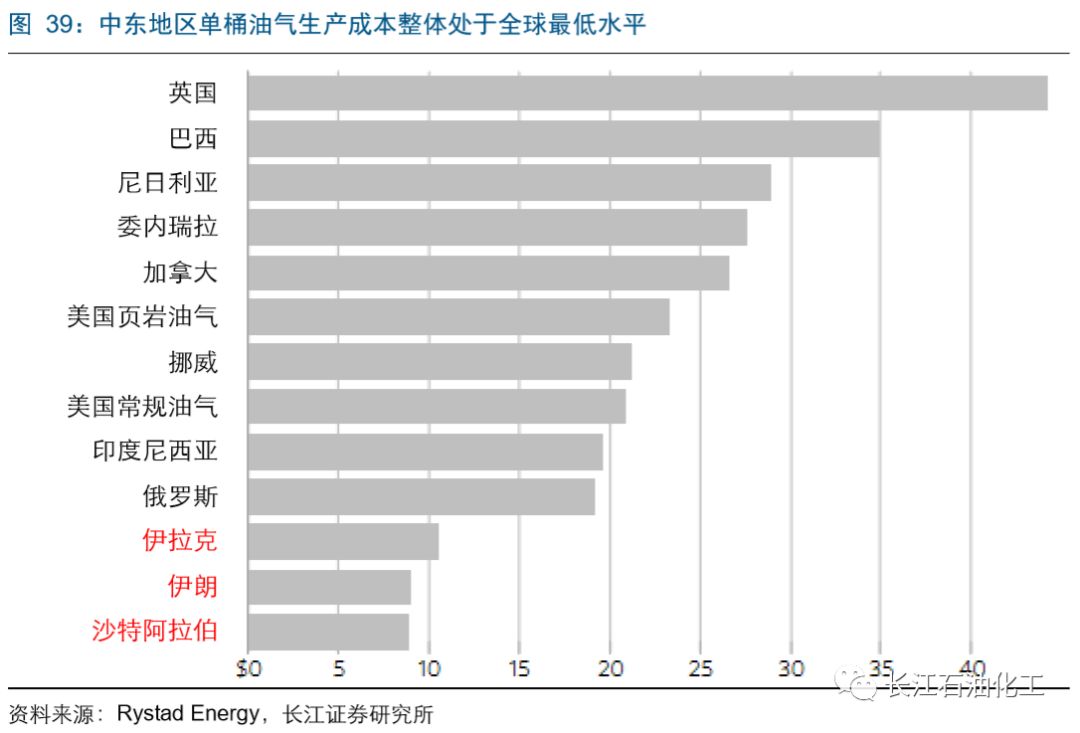

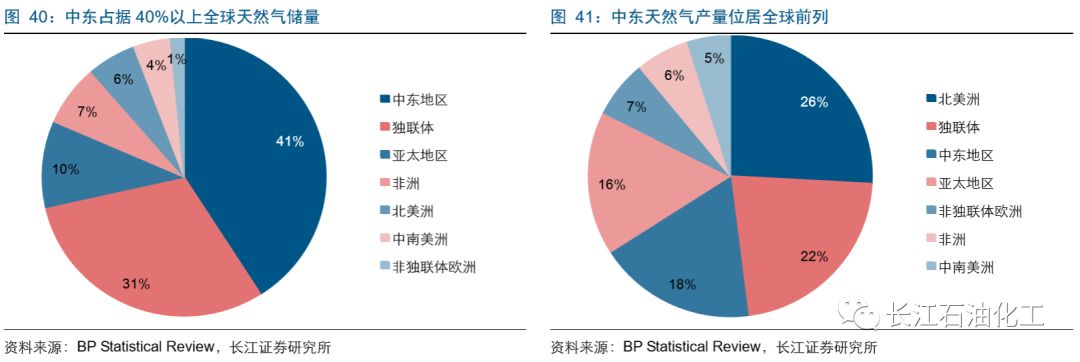

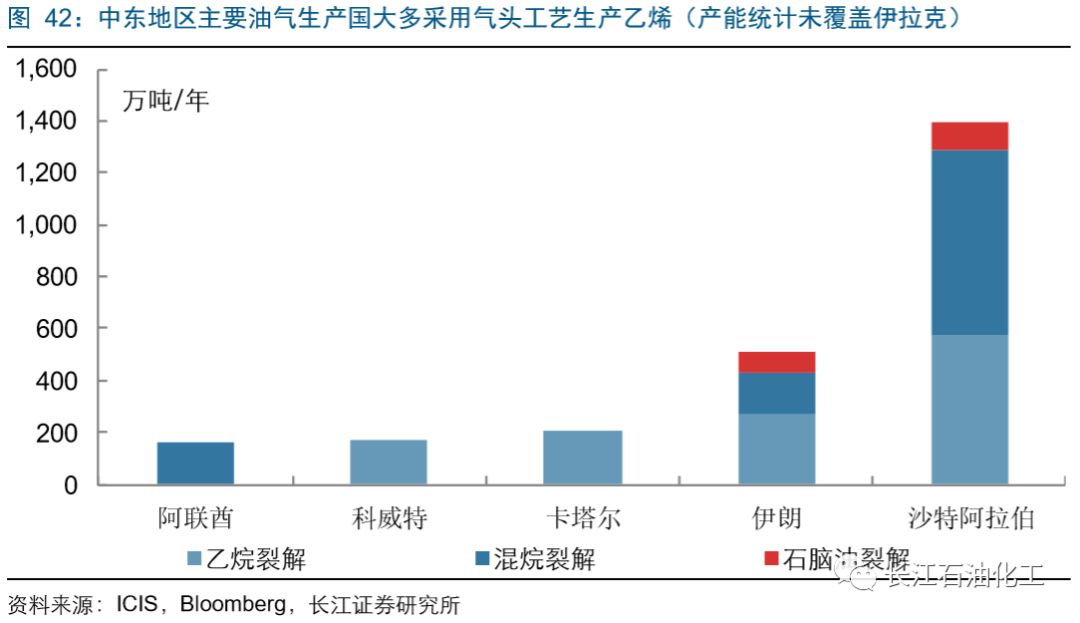

2.2 中东地区:气头乙烯产销“大户” 天然气资源量大价廉,烯烃原料高度轻质化。中东地区拥有丰富的油气资源,5个OPEC创始成员国中的4个也坐落于此。2017年,中东地区天然气产量占全球的18%,而储量则高达41%。此外,中东地区的油气开采成本整体而言远低于全球其它国家。因此,采用乙烷或混烷裂解等气头工艺生产烯烃便成为中东地区主要油气生产国的首选。

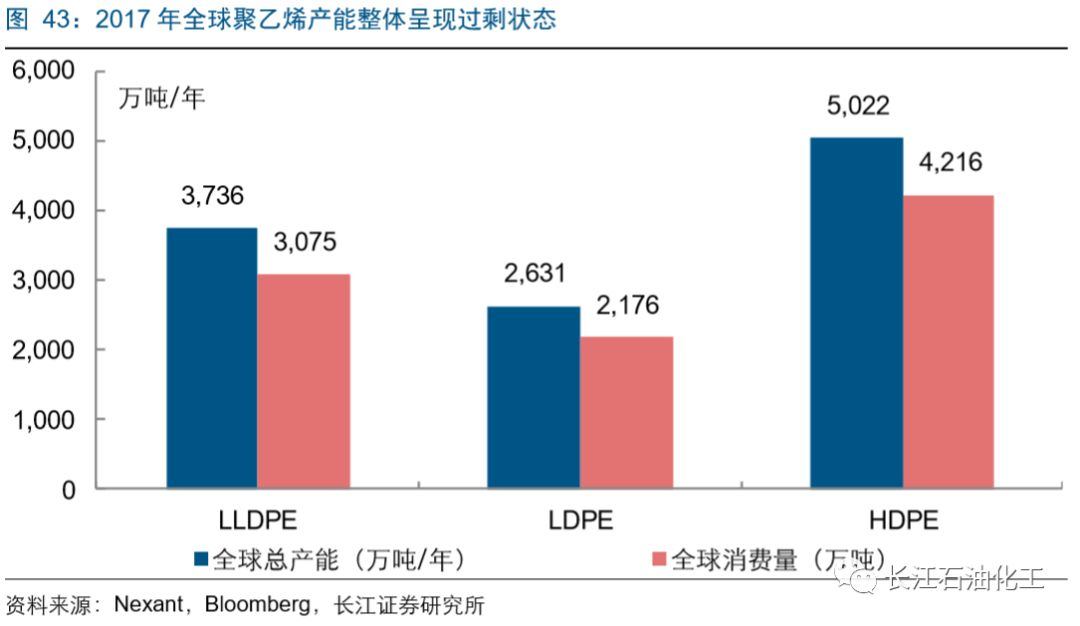

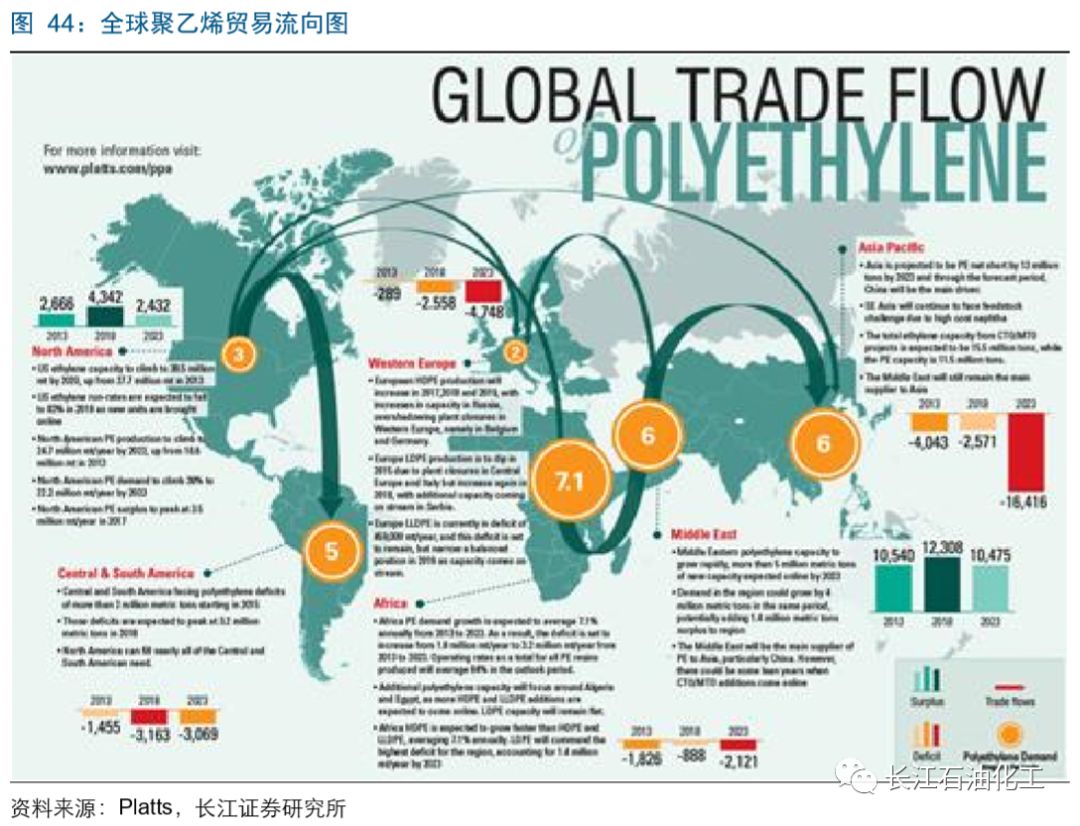

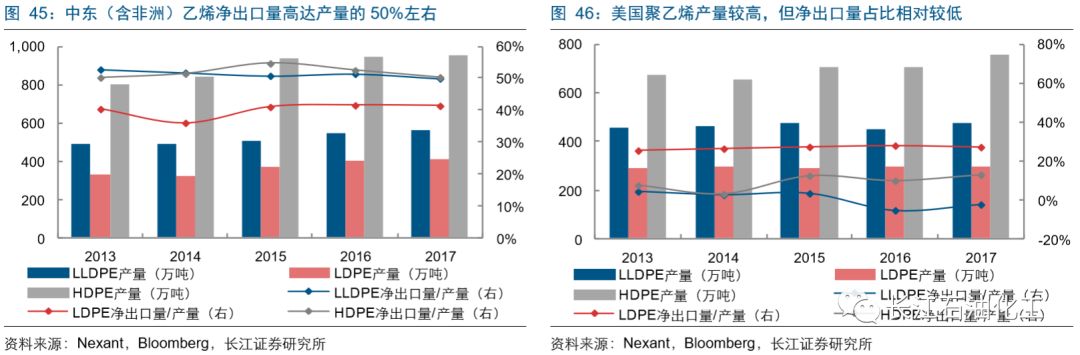

中东为北美聚乙烯出口主要竞争对手。由于乙烯沸点低于零下100摄氏度,储存及运输难度较大,乙烯项目的盈利主要通过进一步生产下游产品,特别是聚乙烯来完成。在世界范围内,只有北美和中东地区呈现聚乙烯净出口的状态,其中北美聚乙烯主要销售至南美洲,而中东聚乙烯主要销售至东亚及非洲。由于全球聚乙烯产能整体呈现过剩状态,因此中东及北美两地生产的聚乙烯产品也不可避免地存在着竞争关系。

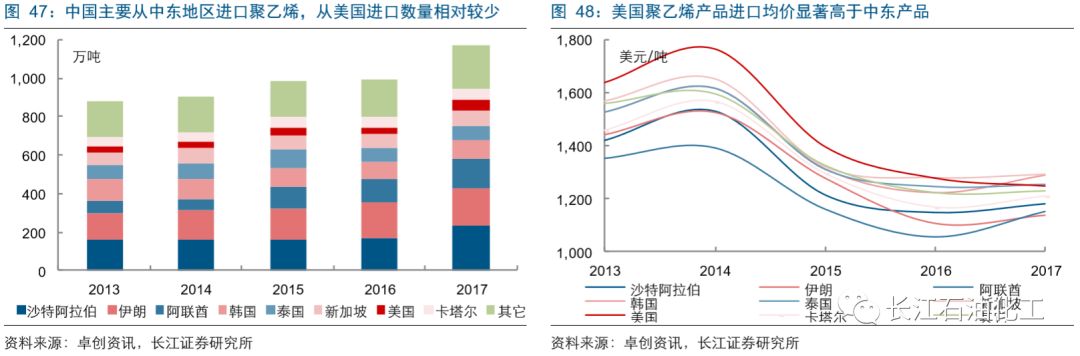

中东聚乙烯价格优势显著,北美聚乙烯产品相较高端。2017年,美国LLDPE、LDPE和HDPE三种聚乙烯产品的产量分别是中东(含非洲)的94%、87%和83%,彼此之间差距并不明显。然而相比之下,美国聚乙烯净出口量占产量之比则显著偏低。造成这种现象的原因主要有两点,首先是美国由于自身经济规模的原因,对聚乙烯的需求量较大,其次是中东地区天然气生产成本几乎为全球最低水平,气头乙烯的竞争力因此相对较强,对于需求量较大的中低端聚乙烯产品来说,在忽略运输距离影响的情况下,美国难以与中东竞争。以中国为例,聚乙烯产品主要从中东进口,2017年美国聚乙烯仅占总进口量的3.62%。不过,美国高端聚乙烯产品仍具有较强竞争力,不难发现,在我国进口的聚乙烯产品中,美国聚乙烯的平均单价显著高于中东产品。

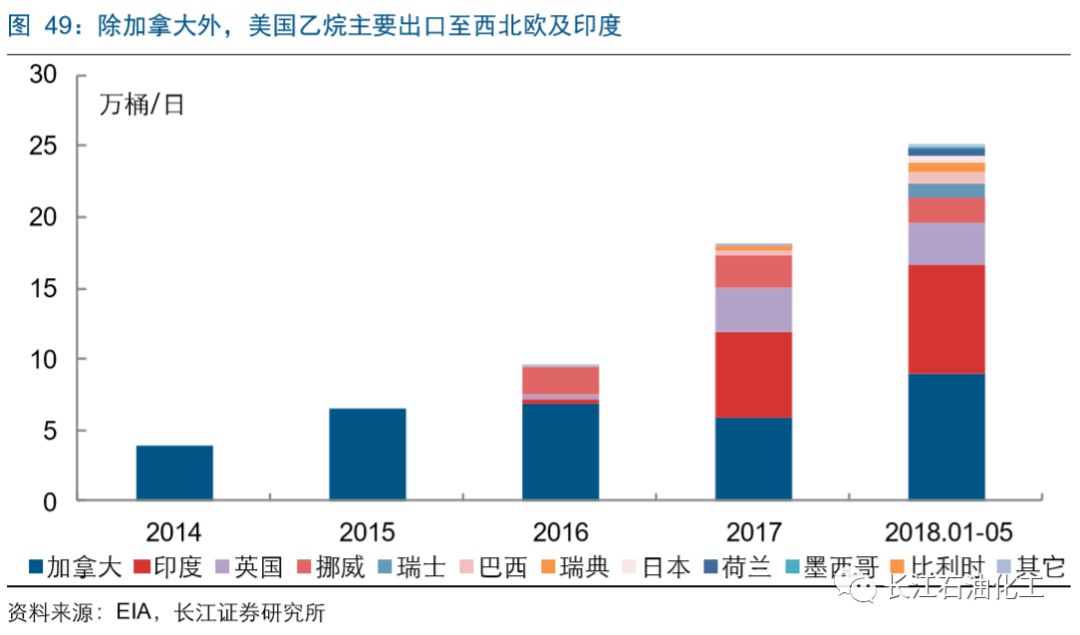

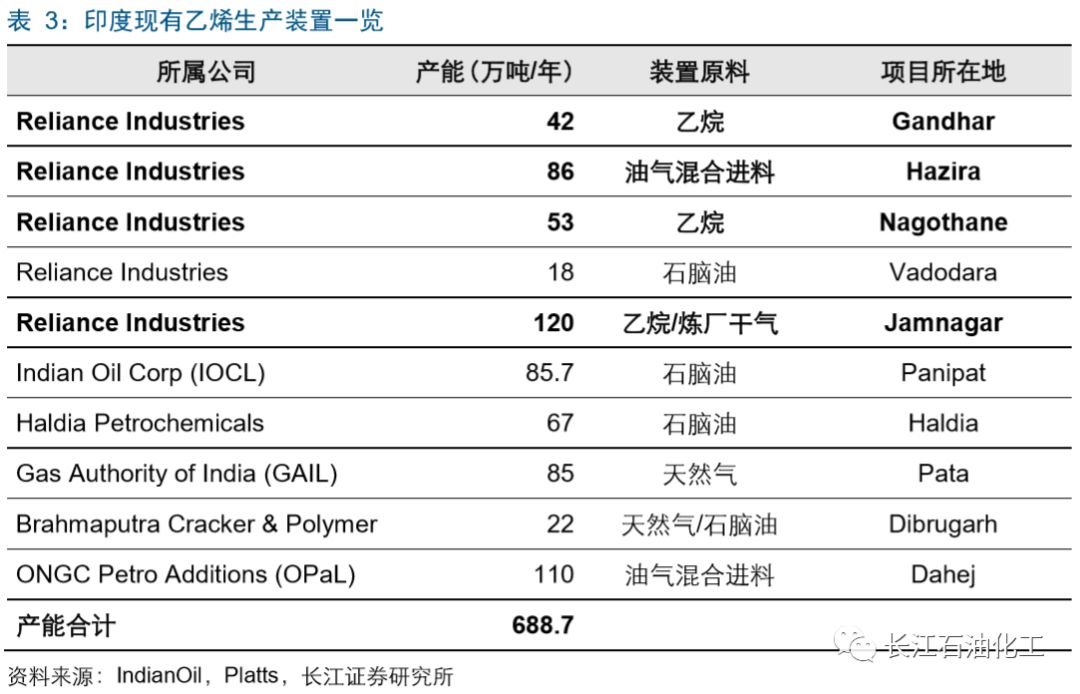

鉴于美国与中东聚乙烯生产情况的显著差异,预计未来我国中低端聚乙烯产品仍将主要从中东地区进口,而从美国进口的聚乙烯主要还是需求量相对较小的高端产品。而正因为高端聚乙烯市场规模的限制,近年来美国乙烷裂解产能投放的速度也有所减缓,并非是由于乙烷资源的稀缺。相反,美国天然气中现有的乙烷资源都是很充足的。 2.3 印度及欧洲:烷烃资源匮乏不改投产热情 美国乙烷加速西北欧及印度乙烯项目轻质化进程。乙烷裂解相对于其它乙烯生产工艺的高盈利性,让很多天然气资源较为缺乏的国家也开始“跃跃欲试”。由于中东乙烷大多自用的缘故,所以美国是目前世界上唯一大规模出口乙烷的国家。近3年以来,美国乙烷开始以船运的方式,大规模向印度及英国、瑞典、挪威等欧洲国家出口,为其乙烯装置提供原料。其中,印度的Reliance Industries是进口美国乙烷的“主力军”,旗下5个乙烯生产装置中,有4个均全部或部分以美国乙烷为原料,而该公司的乙烯产能也占到了全印度的46.32%。此外,欧洲也有几座乙烯装置也从临近大西洋的美国东北部Marcus Hook港口进口美国乙烷。不过,为应对可能发生的乙烷资源短缺风险,多数印度及欧洲的相关乙烯项目仍保留了油气混合进料的配置。

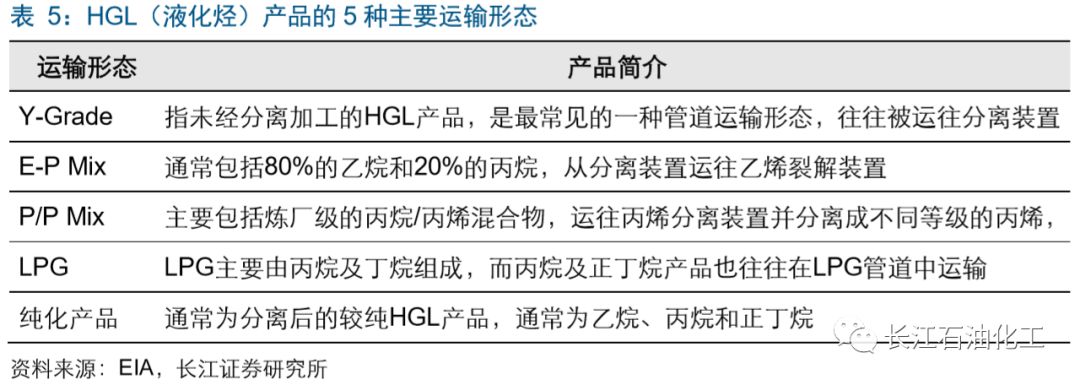

鉴于印度及西北欧目前并没有在建或筹建新的气头乙烯装置,所以从美国进口乙烷的数量将维持稳定。叠加前文所述美国乙烷回注比例较高,受聚乙烯市场现状影响自身乙烷裂解项目产能增速受限等特点,若有新的乙烷裂解项目投建,美国乙烷资源因此出现短缺的可能性并不大,从数量上来看仍然充裕。 储运能力掣肘美国乙烷出口上限 管输及船运:乙烷资源主要流动方式。HGL(液化烃)指的是从天然气分离或者炼厂副产得到的,可以通过加压或降温等方式保持或变成液态并进行储运的烃类,如烷烃、烯烃和石油气等。乙烷是一种常见的HGL产品,但LNG却不是。HGL往往通过管道、公路、铁路、船运等方式进行运输,但由于其产量、运力、需求之间往往会出现不完全匹配的情况,对HGL产品进行仓储就显得尤为重要。在美国,HGL多被压缩为液态,并储存在天然或人工的地下洞穴及地上储罐中。由于沸点较低的缘故,HGL产品中乙烷的存储难度相对最高、灵活性最差,管输和船运几乎是仅有的选择。所以在供给端整体较为宽松的情况下,管输及船运能力基本决定了美国乙烷出口量的大小。

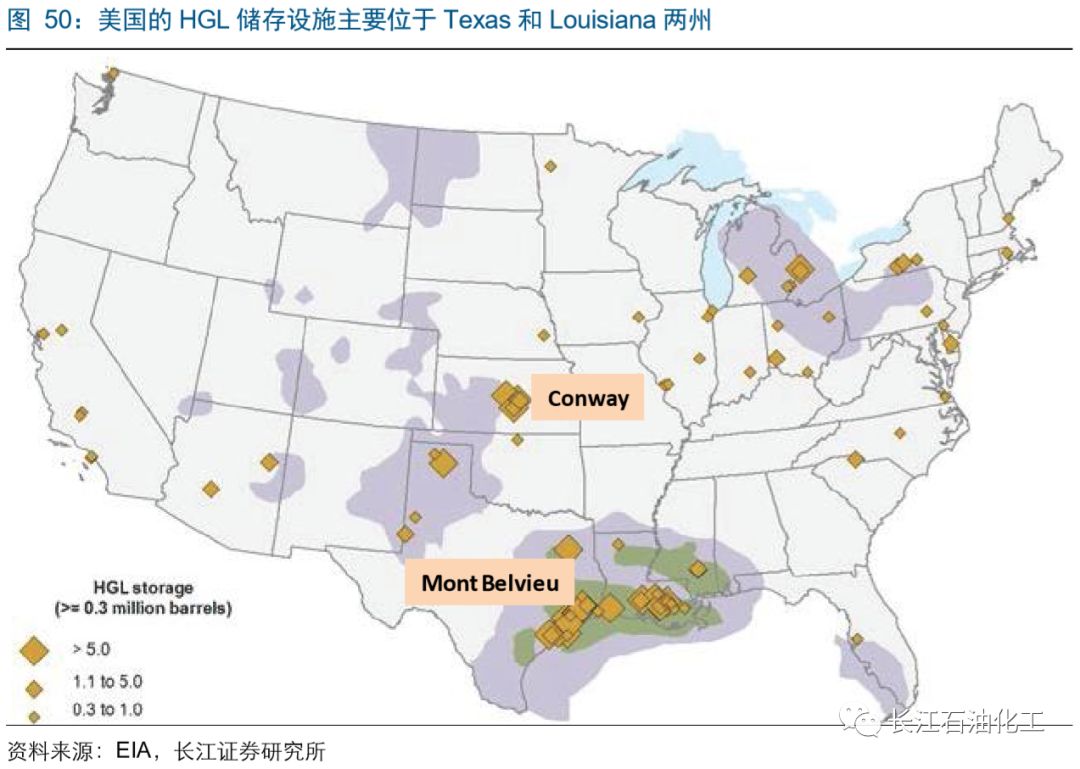

此外,从提高便利度的角度出发,美国的HGL存储设施往往集中在天然气主产区及港口附近,以南部墨西哥湾沿岸地区的存储能力最强。此外,中部Niobrara页岩产区、东北Marcellus/Utica页岩产区及美加边境也有较多HGL存储设施。因为大量产品储藏及交割的缘故,Texas州的Mont Belvieu(MB)和Kansas州的Conway也是美国HGL最重要的市场集散地和期货价格参考地。

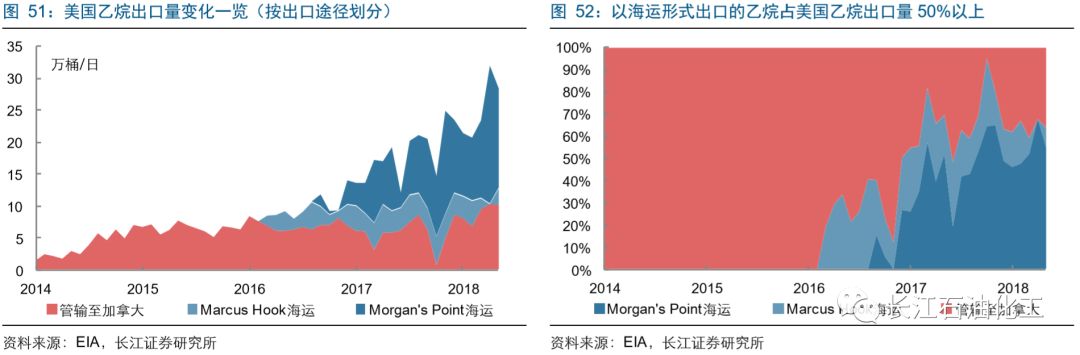

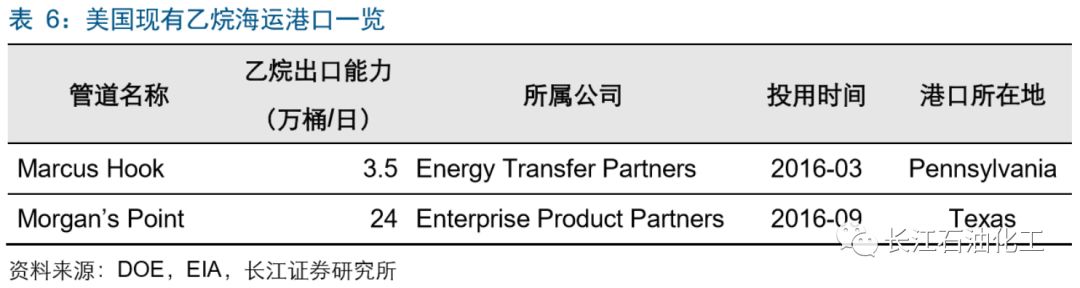

3.1 管道及港口:设施持续投建,资源依旧紧张 海运能力大小决定美国乙烷出口上限。目前,美国乙烷有且仅有三种出口途径:1)通过管道输往加拿大,2)通过东北的Marcus Hook港口海运,3)通过南部的Morgan’s Point港口海运。鉴于近年来加拿大乙烷裂解产能较为稳定,且暂无新建及扩建计划,以管输形式出口的乙烷数量整体变化较小。因此,未来美国乙烷出口能力的关键仍取决于其海运能力。鉴于乙烷较难储运的特点,目前其实际产量及管运、港口运力都是与其需求较为配套的,一旦出现需求“井喷”的情况,即使乙烷资源较为充足,但基础设施建设紧张的问题也不易避免。

美国乙烷海运出口的能力需要根据管道运力、港口运力和船运能力三方面综合判断。目前,乙烷相关的管道及港口资源基本掌握在EPD和ETP两家公司手中。作为ETP旗下资产,东北部的Marcus Hook港口主要通过Mariner East管线接受Marcellus/Utica产区的乙烷并转运出口。对于南部墨西哥湾沿岸EPD所拥有的Morgan’s Point港口来说,乙烷产品主要来自附近的Mont Belvieu(MB),而除了利用MB自身存储的丰富乙烷资源以外,EPD也拥有一条ATEX管道专门把乙烷从Marcellus/Utica运至MB地区。

[3] Mariner West/East管道和Marcus Hook港口原属于Sunoco Logistics公司,2017年该公司与Energy Transfer Partners合并,管道资产也转入ETP名下。 港口运力稍较显吃紧,制约乙烷出口能力。美国HGL管线众多,乙烷可以以各种形式流向全国各地,就主要用于出口目的的乙烷或乙烷/丙烷混输管线而言,其运力也基本可以满足需求,何况Morgan’s Point港口还可以从MB仓储调运乙烷。但是,即使Marcus Hook未来运力可以随着Mariner East 2的建成调整为7万桶/日左右,两个港口的最大乙烷运力合计也仅有31万桶/日。鉴于Marcus Hook和Morgan’s Point的乙烷出口量最高分别达到过4.5和21.6万桶/日,未来能够完全保证的乙烷运输余量也仅有5万桶/日,最多只能满足一套80万吨/年产能的乙烷裂解装置原料需求。虽然西北欧及印度没有继续快速投产乙烷裂解装置的计划,但是一旦中国开始以气头工艺大规模生产乙烯,美国乙烷的供应将非常紧张,必须采用混烷裂解的方式减少乙烷需求,或者新建一座乙烷出口港及配套管道予以支持。

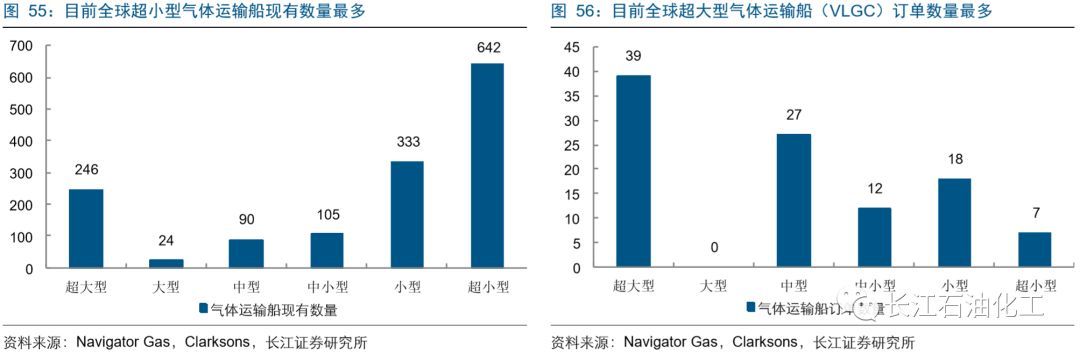

新港口或将满足卫星石化乙烷需求。作为国内C3产业链龙头,卫星石化于2017年开始着手规划建设年产400万吨烯烃综合利用示范产业园项目。其中,一期是年产250万吨的乙烷裂解制乙烯项目,并计划于2020Q3完成建设。为保障乙烷供应,卫星石化于2018Q1与ETP下属SPMT成立合资公司,并在墨西哥湾地区提供一座乙烷海运港口并以管道与Mont Belvieu相连,以保障卫星石化约15万桶/日的乙烷供应。根据ETP官网的信息,该港口将具备17.5万桶/日的乙烷冷冻能力和80万桶的储罐,预计将于2020Q4投入运营。 3.2 乙烷航运产业迎来快速发展期 大型气体运输船受青睐。就天然气及其它轻烃气体的运输船而言,可以根据其规模大小分为6类,从超大型气体运输船(VLGC)到小型气体运输船不等。此外,随着船体及运量的加大,气体的存储方式也往往从压缩式变为半冷冻式,继而升级为全冷冻式。就现有数量而言,1.5万方以下的小型运输船最多,就订单数量来看,超过6万方的VLGC才是当前最受欢迎的,其直接原因是天然气及其分离产物贸易量及海运距离的提升,而根本原因则是全球化工原料轻质化及燃料清洁化进程的加速推进。

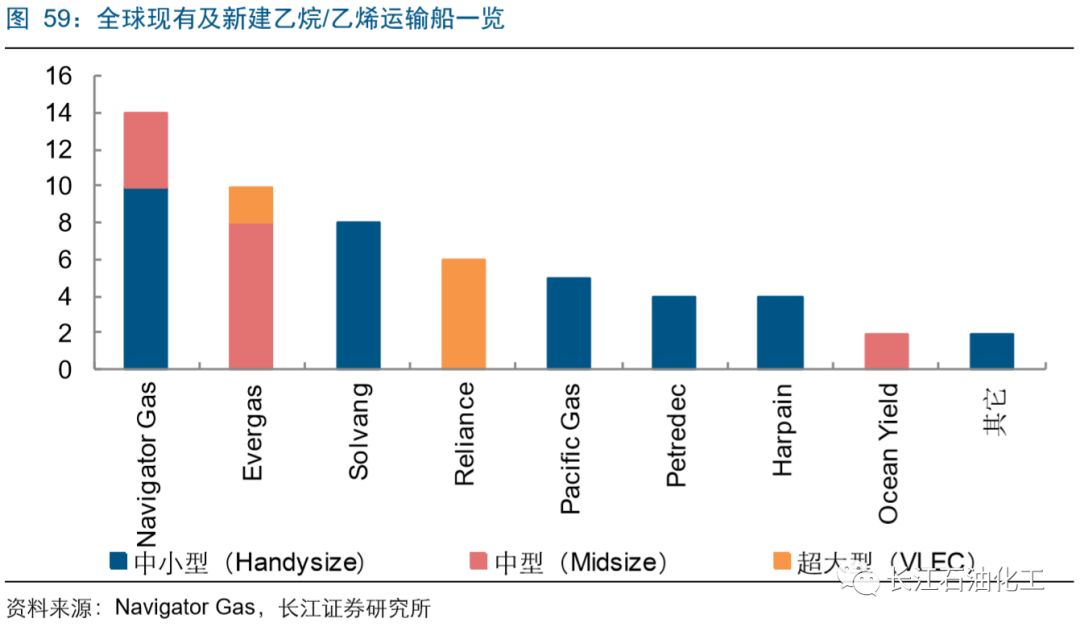

VLEC:乙烷海运“重器”。由于乙烷沸点显著低于C3+烃类,但密度又高于主成分为甲烷的LNG,虽然可以使用乙烯/LPG船对乙烷进行小规模中短途运输,但由于“页岩革命”后全球乙烷贸易的迅速兴起,大量乙烷长途海运的问题也逐渐凸显。目前,美国乙烷主要通过海运出口至欧洲及印度,但由于西北欧地区距离美国较近,且乙烷需求量稍小,其运输难度也因此相对较低;而印度公司Reliance Industries才是首个面对并解决大量乙烷长途海运问题的先驱。继2016年11月,该公司委托三星重工建造的全球第一艘VLEC下水后,截至目前该公司已拥有6艘VLEC,预计每年将为其在印度的裂解装置输送约160万吨的乙烷。

新浦化学或将率先向中国运输美国乙烷。除印度以外,其它距离美国较远的国家如中国也是潜在的VLEC航运目的地。新浦化学(SP Chemicals)于2016年投资55亿元在江苏泰兴建设轻烃综合利用项目,采用Technip技术,对进口自北美的乙烷及丙烷进行裂解加工。为使得美国乙烷的海运业务顺利进行,新浦化学的乙烷供应商英力士(INEOS)将承租2艘由Evergas制造的8.5万方VLEC,其中一艘VLEC目前已经下水,交付时间预计将在2019Q1。

卫星石化签署VLEC订单,乙烷海运得到一定保障。2018年3月,卫星石化与Navigator Gas达成意向合作,拟租赁不超过6艘VLEC运输船负责中美之间乙烷海运业务,预计在2020Q3开始交付。继与SPMT合作锁定乙烷资源,并计划在美国新建乙烷出口港及配套管线之后,卫星石化也在海运环节给予美国乙烷出口中国以充分保障。 投资建议:美国乙烷来华成大势所趋 页岩革命为美国提供了大量廉价乙烷资源,也直接助力了欧洲及印度气头乙烯的发展。由于大量回注及较难储存的缘故,预计未来限制美国乙烷出口的最重要因素并非乙烷资源的稀缺,而是相关配套基建设施的紧张。卫星石化是我国C3产业链的龙头企业并计划投资C2业务,有望成为在国内率先建成百万吨级乙烷裂解项目的公司。在锁定乙烷资源的同时,卫星石化也积极着手解决乙烷的管运、港口及船运问题,并与相关领域龙头企业签署合作协议。C3龙头进军C2,在显著提升公司竞争实力的同时,也将大力推进国内乙烯生产原料轻质化的进程。返回搜狐,查看更多 |

【本文地址】

今日新闻 |

推荐新闻 |