国产汽车雷达行业研究宝典 |

您所在的位置:网站首页 › 中国雷达行业 › 国产汽车雷达行业研究宝典 |

国产汽车雷达行业研究宝典

|

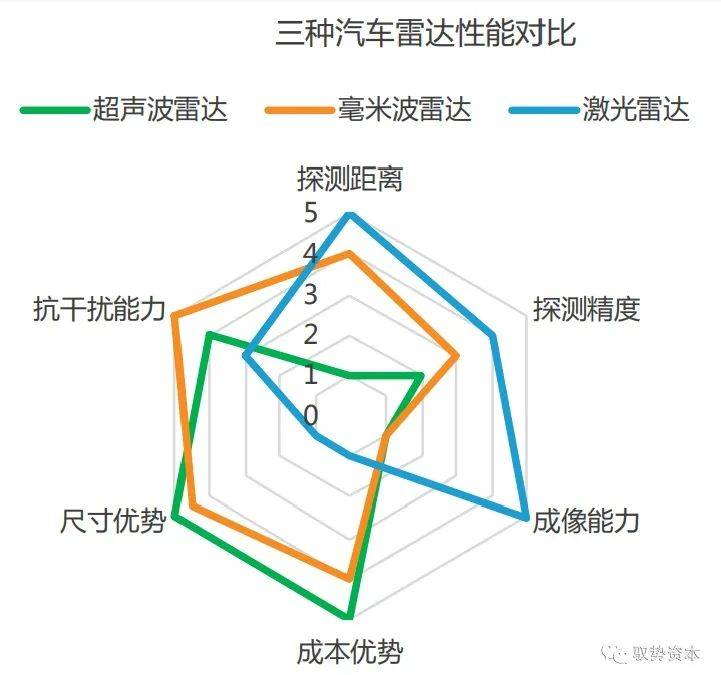

文章大纲 中国汽车雷达产业发展现状 ·概念界定 ·中国汽车雷达产业发展历史 中国汽车雷达国产机会分析 ·中国汽车雷达国产化驱动力 ·中国汽车雷达国产化难点 中国汽车雷达国产化建议 ·中国汽车雷达国产化关键:产品定制化与服务差异化 ·中国汽车雷达创新力保障:产学研融合推进持续创新 中国汽车雷达厂商TOP10榜单中国汽车雷达产业发展现状 概念界定 伴随着ADAS渗透率的提高,雷达在汽车上的应用愈加广泛,未来或将在存量市场开辟增量空间。本报告围绕“汽车雷达国产化”展开,并聚焦研究汽车雷达国产替代的机会。 什么是汽车雷达 汽车雷达是指:用于汽车或其他地面机动车辆的雷达。因此,它包括基于不同技术(比如超声波、微波、激光),有着不同的功能(比如发现障碍物、预测碰撞、自适应巡航控制),以及运用不同的工作原理(比如脉冲雷达、FMCW雷达、微波冲击雷达)的各种不同雷达。 按技术分类,汽车雷达一般分为3种:超声波雷达、毫米波雷达、激光雷达。 汽车雷达相当于人类驾驶员的眼睛,是自动驾驶的必备硬件。为“看清”周围环境,不同汽车雷达通过收发信号,帮助汽车感知周围环境。 总体而言,超声波雷达的优势是成本低廉,毫米波雷达抗干扰能力更强,激光雷达探测精度尤佳,三种汽车雷达各有优劣。

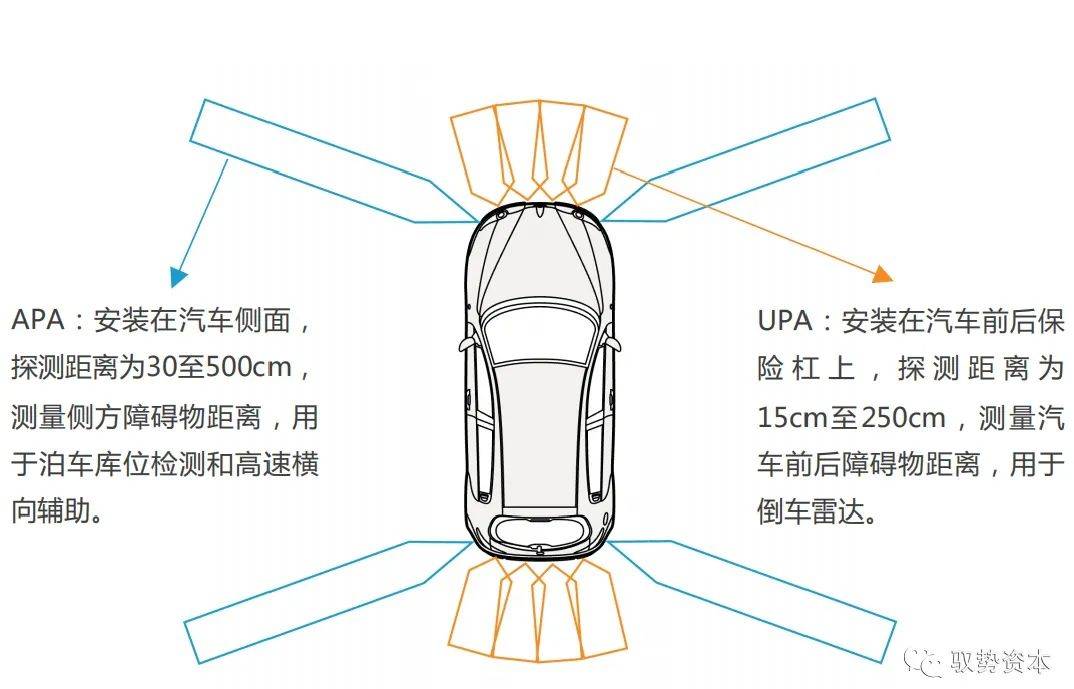

什么是国产化 国产化指引进外国产品和技术时,注意消化吸收,逐步把原来靠从国外引进的设备、产品、零部件,转化为在本国生产制造的过程。 本文提到的汽车雷达国产化均指,中国厂商自主研发、自主设计、自主生产汽车雷达。 中国汽车雷达产业发展历史 将汽车雷达按超声波雷达、毫米波雷达与激光雷达进行分类,中国汽车雷达产业发展历史分别铸就三篇豪迈壮阔的史诗。 超声波雷达 上个世纪八十年代,托尼·海斯博士在诺丁汉大学盲人移动研究所,进行超声波盲人引导设备的研发工作时,偶然将超声波技术剥离出来,应用于汽车倒车辅助,这便是汽车雷达的原型。 今日,超声波雷达已经成为常见的汽车部件之一,支撑起倒车辅助、自动泊车等驾驶辅助功能。 超声波雷达的工作原理,是通过发射频率超过40KHz的超声波,根据时间差测算0.2m至5m内障碍物的距离,其测距精度大约是1~3厘米左右。 一套倒车雷达系统需要在汽车后保险杠内配备4个UPA超声波传感器,自动泊车系统需要在倒车雷达系统基础上,增加4个UPA、4个APA超声波传感器,构成前4(UPA)、侧4(APA)、后4(UPA)的布置格局。

伴随着汽车电子化的不断推进,早在21世纪初,中国在超声波雷达领域便出现相关企业。奥迪威成立于1999年,靠警报发声器起家,2002年进入汽车雷达领域。经过二十余年发展,公司具备从基础材料、元件设计、应用器件到方案集成的完整产业链,横跨传感、换能、电声和整机四大领域,提供密封式与开放式两类超声波传感器,供货对象包括特斯拉、同致电子等。2017年6月,公司宣布上市新三板,目前正在冲刺精选层。 毫米波雷达 早在上个世纪60年代,美国交通部曾开展过毫米波雷达车载应用研究。直到80年代后期,毫米波雷达才摆脱“军用”标签,逐渐车载化。 1995年,三菱汽车Diamante首次采用基于毫米波雷达的车前距离控制系统,后者已具备自适应巡航(ACC)雏形;1999年,奔驰率先在S级轿车上应用Distronic(DTR)雷达控制系统,毫米波雷达距离大规模推广近在咫尺。 随着技术进步与辅助驾驶功能推广,车载毫米波雷达逐渐进入快车道。2015年,搭载Autopilot系统的特斯拉Model S量产交付,彻底引爆智能驾驶零部件市场。自2016年起,毫米波雷达出货量与日俱增。

2010年以后,中国逐渐涌现出毫米波雷达厂商,既有增产毫米波雷达的中国传统汽车零部件厂商,也有中国毫米波雷达初创企业。后者集中出现在2014年至2018年间,目前融资轮次主要为A轮。 成立于2016年的承泰科技,通过核心技术自研和平台化开发的模式,在过去4年时间内逐步掌握毫米波雷达材料、工艺、结构、天线、射频、驱动、算法、测试/校准、自动化生产、功能应用等完整knowhow,并已完成与视觉、域控制器等1R1V、5R1V系统对接。 承泰科技擅长前向雷达,目前已经打入前装市场,预计2020年底出货量将达到20万只规模。其正在建设的第三条雷达生产线将于2020年Q3正式投产,支持第五代雷达全无人自动化生产,年产能将达百万只。 激光雷达 自上世纪60年代激光被发明以来,激光雷达开始了快速发展,主要应用测绘领域,包括测距、定位以及地球及地外物体的图形绘制。其激光测距功能,最早在军事领域的武器制导等方面得到广泛应用,随后向军用及民用迁移。在大气和海洋遥感研究等方面,激光雷达技术已经相对成熟。 激光雷达开始车载应用距今已有一段时间。早在上个世纪80年代,日本日产汽车公司曾开展过关于可控制车辆间距的激光雷达的研究,但彼时行业声量十分有限。从公开资料看,中国关于车载激光雷达的研究始于21世纪初,最初研究激光雷达车载应用的目的是避免车辆碰撞。 2010年是激光雷达车载应用的关键节点。彼时,国内外关于自动驾驶的呼声日益鼎沸,激光雷达作为车辆实现感知的关键零部件,吸引了中外各界的强烈关注。正是在这一段时间,以车载应用为主营业务的中国激光雷达创业公司,开始纷纷涌现。

中国车载激光雷达初创企业创始团队大多具备深厚的学术背景,对于激光雷达在其他领域的应用已经熟稔于心,创业的挑战在于实现激光雷达的车载应用。 自2013-2015年创业潮至今,中国激光雷达厂商抢占了可观的市场份额,在全球范围内享有一定声誉。 以禾赛科技为例,自2014年成立以来,已获得400多项专利,客户分布全球20个国家与地区的70座城市。其2017年发布的产品Pandar40具备高水平的测量距离及测量精度,垂直角分辨率达到当时市面最低的0.33°。 2020年初,禾赛科技获得博士集团和光速联合领投的1.73亿美金C轮融资,创全球激光雷达行业单笔融资记录。

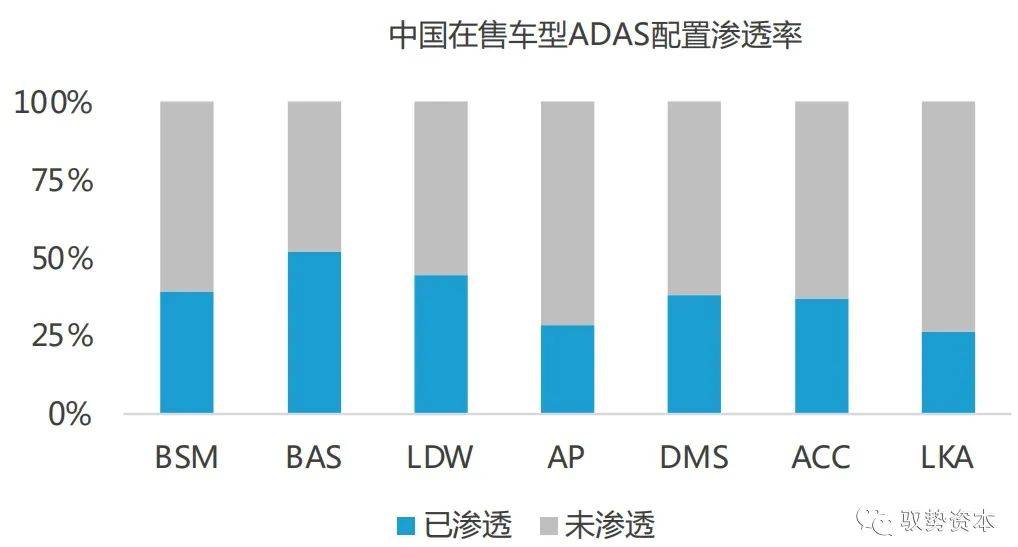

中国汽车雷达产业概况 中国汽车雷达市场是一片广袤的蓝海,但被外国雷达厂商占据着优势。不过,细分市场的格局仍未定型,存在较大变数。 中国汽车雷达产业总体情况 2019年,中国狭义乘用车销量为2109万辆,同比下跌9.4%。虽然保住了全球第一大汽车生产国与消费国的地位,但中国汽车市场仍未摆脱颓势。 置身汽车智能化浪潮中,中国ADAS(Advanced Driver Assistant System;先进驾驶辅助系统)渗透率不断提高。截至2019年11月,中国在售新车ADAS配置渗透率为28.7%至51.7%。

ADAS配置渗透率的提升,支撑起中国汽车雷达市场的想象空间。预测,2020年,中国汽车雷达市场规模将达到270亿元。

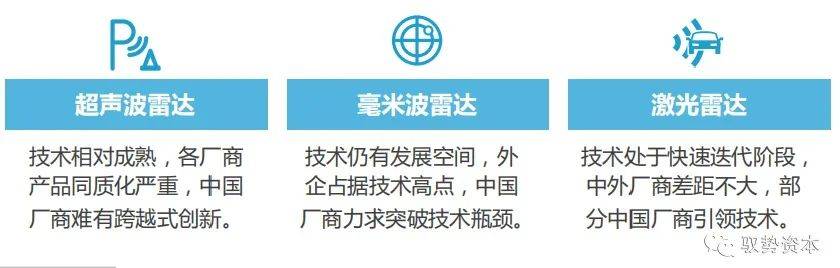

超声波雷达、毫米波雷达与激光雷达的特点不同,决定了三者在中国发展境况的不同。 中国超声波雷达产业大而不强,中国厂商具有话语权但发展空间有限;中国毫米波雷达产业发展迅猛,但中国厂商被奥托立夫(Autoliv)、博世(Bosch)、大陆(Continental)和德尔福(Delphi;已拆分为安波福与德尔福科技)等外国雷达厂商压制;中国激光雷达产业前景广阔,中国厂商与外国厂商几乎同时起跑,双方并不存在明显差距。 超声波雷达 1、价格低廉 2、功能有限 3、普及率高 4、行业门槛低 5、已实现国产替代 6、中国厂商话语权较高 毫米波雷达 1、价格中等 2、功能较强 3、普及率中等 4、行业壁垒较高 5、未实现国产替代 6、中国厂商话语权较低 激光雷达 1、价格昂贵 2、功能强 3、普及率极低 4、行业壁垒高 5、已实现国产替代 6、中国厂商话语权高 汽车智能化趋势浩浩荡荡,超声波雷达门槛低、赛道窄、功能有限,受到的关注度偏小;毫米波雷达与激光雷达门槛高、赛道宽、功能强大,热度与日俱增。

中国汽车雷达产业结构 中国汽车雷达产业经过数十年发展,产业链上下游已经成形。超声波雷达方面,由于其门槛较低,已经实现充分的产业链国产替代;毫米波雷达方面,其核心部件基带数字信号处理芯片在国内仍处于空白状态,此外,能设计生产天线高频PCB板的企业数量不多;激光雷达方面,上游企业已经具备,但国产替代渗透率不高。

中国汽车雷达市场竞争格局 中国汽车雷达市场竞争态势日益紧张。超声波雷达已实现国产替代,但中国厂商在产品力与市场份额上,并不具备优势。毫米波雷达领域,中国厂商囿于市场份额狭小,已经打出高性价比牌。激光雷达领域,中外厂商起跑时间接近,部分中国厂商已经成长为行业领头羊,但行业本身仍未成熟。 超声波雷达 从L1级到L5级自动驾驶,超声波雷达不可或缺,其技术门槛较低,性价比较高,较易在中国落地生根。预计,到2020年,中国车载超声波雷达市场规模将突破80亿元。

在车载超声波雷达领域,国内外厂商之间的差距不大,就满足倒车辅助等功能而言,中国厂商超声波雷达足以胜任,赛道竞争激烈。

此前,国内车载超声波雷达市场被博世等全球零部件巨头垄断,但近年来中国雷达厂商的市占率已经攀升至50%左右。不过,除了少数头部企业外,中国厂商研发能力普遍较低,也很难提供完整的辅助驾驶功能解决方案。 毫米波雷达 毫米波雷达功能强大,主要应用于L2及以上自动驾驶,以较低价格实现部分自动驾驶功能。预计,到2020年,中国车载毫米波雷达市场将突破180亿元。

中国毫米波雷达市场分为中外厂商两大阵营对垒,外国厂商以奥托立夫(Autoliv)、博世(Bosch)、大陆(Continental)和德尔福(Delphi;已拆分为安波福与德尔福科技)为首,中国厂商以芜湖森斯泰克、深圳承泰科技、北京行易道为代表。

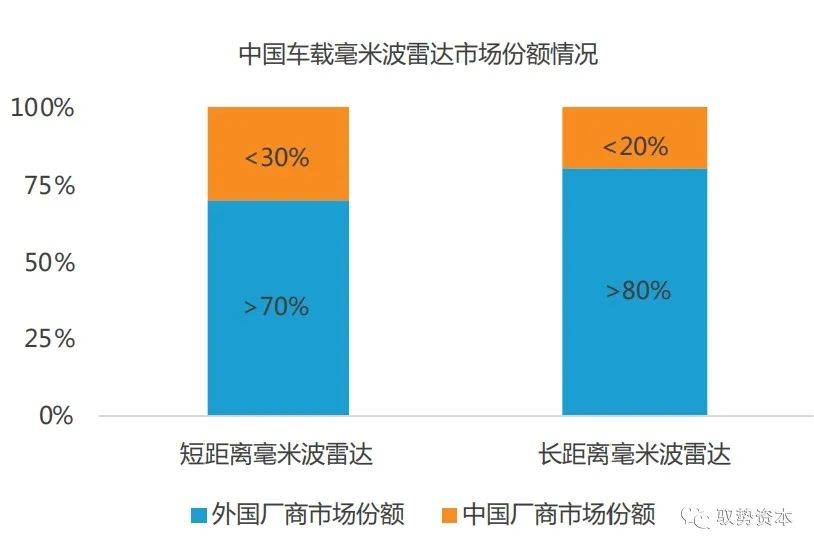

2014年至2016年三年间,中国涌现出大批毫米波雷达初创企业。“海归派”代表如芜湖森思泰克、杭州智波;“科研派”代表如行易道、南京隼眼、苏州安智;“实业转型派”代表如深圳安智杰、德赛西威、雷博泰克等。一位业内人士表示:“中国毫米波雷达初创企业至少有100家。”中外厂商之间的竞争日趋激烈。 就产品指标而言,国产毫米波雷达与竞品相比无太大差距,均满足车规级要求,追求小型化、低功率化、耐久可靠等,但在信噪比、探测精度、良品率等方面仍存在差距。 实际上,外国厂商仍占据中国车载毫米波雷达市场的主导地位。目前,中国短距离毫米波雷达市场7成以上被外国厂商占据,长距离毫米波雷达市场8成以上被外国厂商占据。

激光雷达 激光雷达是完全自动驾驶的基石。激光雷达利用激光脉冲达成厘米级探测精度,以极高的速率收集距离数据并产生“点云”,是自动驾驶汽车雷达的未来方向。当下,完全自动驾驶尚未落地,激光雷达适用场景狭窄,市场规模仍偏小。预计,到2020年,中国车载激光雷达市场规模将突破5亿元。

激光雷达方面,无论是测距精度、抗干扰、时间同步、稳定性,位于加州硅谷的Velodyne均处于领先地位,目前已通过现代摩比斯、Veoneer等Tier1打入了汽车前装市场。 但随着国产厂商逐渐崛起,Velodyne开始失去在华客户,统治地位不再牢固。以百度Apollo为例,其曾大量采用Velodyne产品,但目前至少50%的激光雷达来自中国激光雷达厂商禾赛科技。

速腾聚创是一家专注智能激光雷达系统(Smart LiDAR Sensor System)科技企业,通过融合激光雷达硬件、AI算法与芯片这三大核心技术,为市场提供具有信息理解能力的智能激光雷达系统。 速腾聚创于2014年成立,总部位于深圳,在北京、上海、苏州、斯图加特(德国)和硅谷(美国)等地设有分支机构,全球范围内的人才团队为其提供了充沛的创新能力,截至目前,速腾聚创共获得超过500项专利。 速腾聚创产品矩阵囊括:MEMS、机械式、Flash激光雷达硬件,硬件融合技术,AI感知算法等。

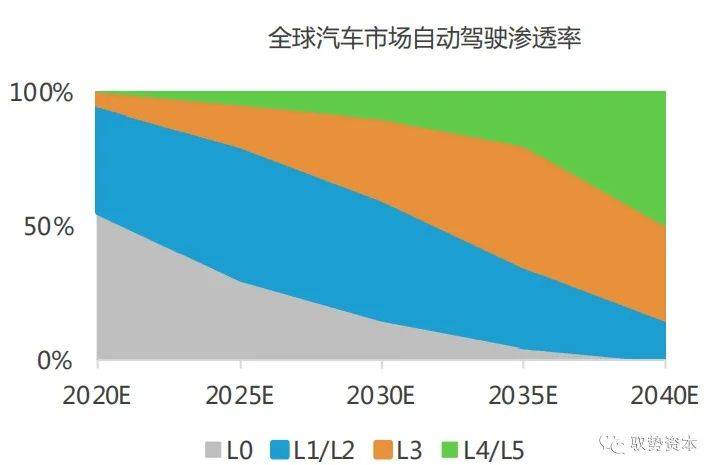

其旗舰产品RS-Ruby是一款支持L4及以上自动驾驶级别的激光雷达,线数为128线,垂直视场角为40°,垂直分辨率达到0.1°,探测距离达250米,并具备抗多雷达对射干扰及抗阳光直射干扰能力。 128线激光雷达曾是业内最难攻下的技术高地。此前,美国激光雷达企业Velodyne曾垄断该领域,如今,随着速腾聚创等中国激光雷达厂商的进入,行业话语权已不再由外企独掌。 汽车雷达 中国汽车雷达国产机会分析 中国汽车雷达国产化驱动力 中国汽车雷达国产化拥有充沛的动力,其主要来自三方面: 1、汽车雷达市场增长速度惊人; 2、部分细分赛道处于技术革命拐点; 3、政策支持汽车雷达国产化。 需求增长刺激国产化 虽然疫情对中国汽车销量造成了一定影响,但中国汽车市场长期趋稳态势并未扭转。据财通证券预测,中国汽车销量到2022年将达到2800万辆。 销量维持一定基数的同时,汽车自动驾驶渗透率不断提高。预计到2040年,全球汽车市场L3及以上自动驾驶渗透率将达到85%。

自动驾驶等级越高,对汽车雷达的需求越高。超声波雷达几乎是汽车标配;毫米波雷达是辅助驾驶的核心部件;激光雷达则是实现高等级自动驾驶的关键。

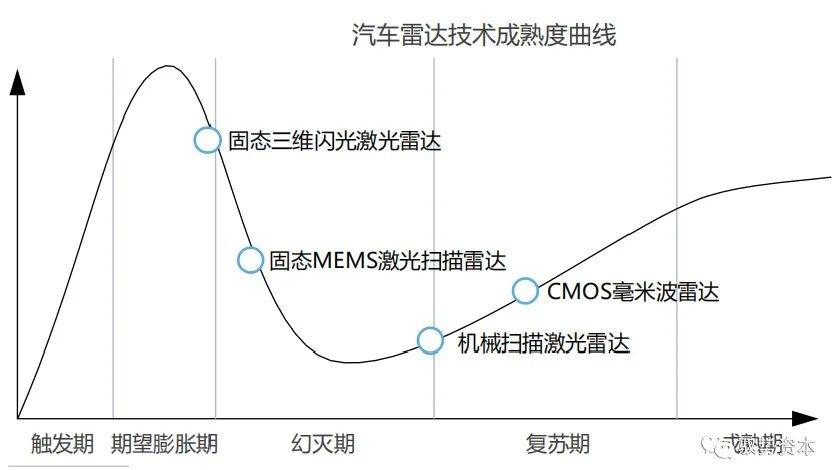

稳定的中国汽车销量、攀升的自动驾驶渗透率以及自动驾驶对汽车雷达的刚需,决定了中国汽车雷达市场是一片蓝海,其体量足以容纳国产厂商发展。 技术革命支撑国产化 虽然自动驾驶已经成为汽车领域最炙手可热的话题之一,但高等级自动驾驶技术迟迟未能实现商业化落地。感知层对自动驾驶至关重要,欲实现自动驾驶完全落地,必须深入挖掘汽车雷达的技术潜力。 感知层 汽车之眼:通过汽车雷达等传感器感知周围环境。 决策层 汽车之脑:接收感知层数据,决策汽车下一步行动。 执行层 汽车之手:接收决策层指令,完成转向等行驶动作。 物理原理、技术门槛、发展历程等不同,决定了超声波雷达、毫米波雷达与激光雷达技术成熟度不同,其技术发展空间亦不同。

超声波雷达技术已经成熟,创新空间较为狭小;毫米波雷达技术仍处于发展中,但外国雷达厂商在中国市场已经形成垄断,中国厂商技术创新空间受到挤压;激光雷达作为全新赛道,中外企业同时起跑,总体水平不相上下,头部中国厂商甚至具备优势。三大赛道中,激光雷达更具创新力。 政策支持鼓励国产化 中国汽车雷达产业发展离不开政策支持。2015年5月,国务院印发《中国制造2025》行动纲领,提出要大力推动重点领域突破发展,并确定了包括节能和新能源汽车在内的十个重点领域。 为聚焦新一轮科技和产业变革对汽车产业的深远影响,识别未来发展方向,明晰发展路径,推动《中国制造2025》在汽车领域的落实,工信部委托中国汽车工程学会编制《节能与新能源汽车技术路线图》,对驾驶辅助与自动驾驶的发展做出规划。 2017年4月,工信部、国家发改委、科技部发布《汽车产业中长期发展规划》,明确指出要突破车用传感器等先进汽车电子产业链短板;重点支持传感器等核心技术研发及产业化等。 2020年3月,国家发改委、科技部、工信部等11部委联合印发《智能汽车创新发展战略》,规定到2030年,DA及以上级别智能驾驶系统成为新车标配。

政策一方面对车用传感器核心技术研发及产业化持“重点支持”态度,另一方面对自动驾驶渗透率做出了指导性规划,维持汽车雷达市场增长势头的同时,鼓励中国雷达厂商的发展。 背靠政策“大树“,中国雷达厂商的发展前景可期。 中国汽车雷达国产化难点 中国汽车雷达国产化仍然面临不可回避的难点,主要包括以下三方面: 1、总体而言,中国厂商的研发能力较外国厂商薄弱; 2、中国厂商难以打入车企供应链; 3、中国厂商融资难。 外国厂商占领技术高地,中国厂商囿于技术瓶颈 技术维度,中外汽车雷达厂商之间仍然存在差距。 超声波雷达技术门槛较低,其潜力已经得到充分挖掘,各厂商产品同质化严重,中国厂商较难实现跨越式创新。 毫米波雷达领域,外国厂商经过多年研究,已经占据核心技术高地。受制于77GHz雷达芯片的断供,中国雷达厂商在长距离毫米波雷达根基较浅。 激光雷达兴起时间较短,中外厂商之间并无明显差距,但高线束尚无车规级成熟量产方案,且零部件进口依赖度较高。

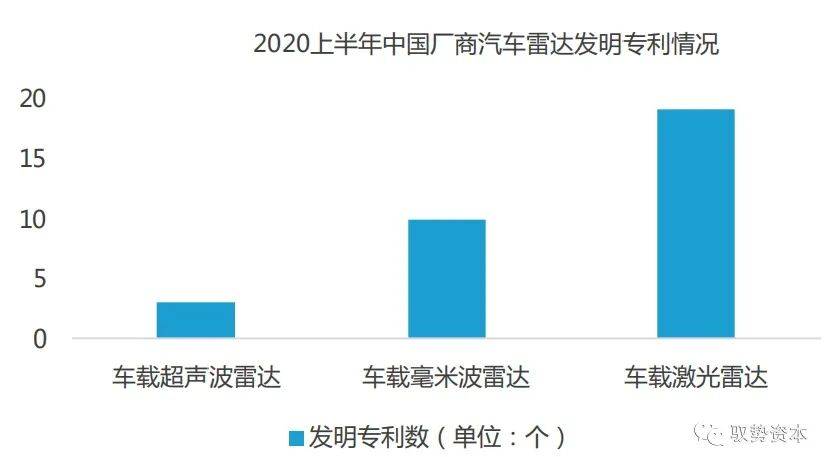

从三种雷达的专利数来看,车载激光雷达是中国厂商及机构聚焦度最大与创新力最强的领域,其次是毫米波雷达,最后是超声波雷达,这与中国厂商在三种雷达市场的行业地位大致对应。

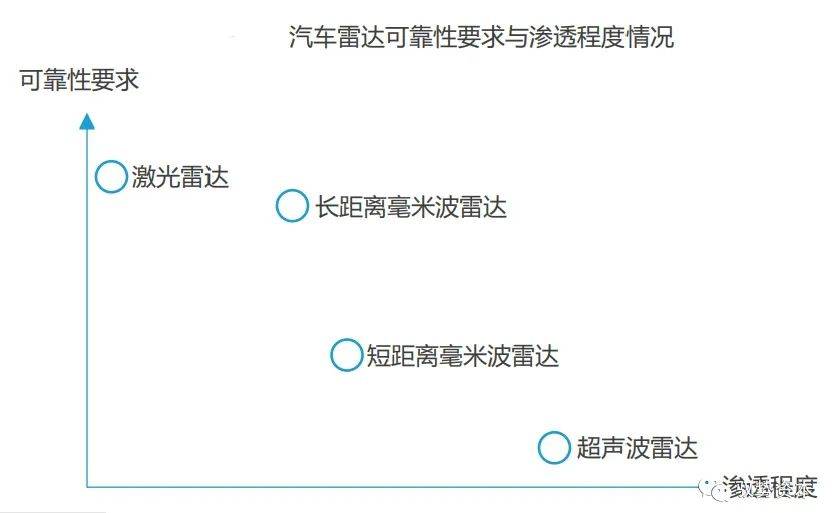

外国厂商实现市场垄断,中国厂商难入车企供应链 在超声波雷达与毫米波雷达领域,外国厂商占据大部分市场份额。 超声波雷达、短距离毫米波雷达主要承担低速、短距离的测距功能,在安全性上存在试错空间;激光雷达虽是实现高等级自动驾驶的关键,但由于后者尚未实现商业化,因此其可靠性暂无较大影响。这三者与行车安全性均非强相关,为中国雷达厂商留下参与竞争的入口。长距离毫米波雷达与行车安全性息息相关,是中国雷达厂商较难进入的领域。

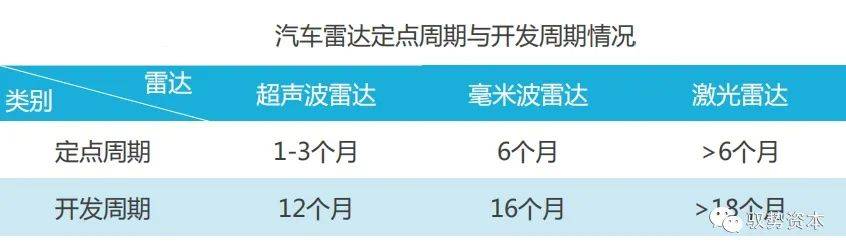

较长的定点周期与开发周期,也是中国雷达厂商难以与外国厂商争夺市场份额的主要原因之一。目前,成熟车企新款车型的开发周期在36个月至24个月之间,而无论是超声波雷达、毫米波雷达还是激光雷达,其定点周期与研发周期都有相当长一段时间,车企一旦选择供应商合作,后续往往很难进行更改。

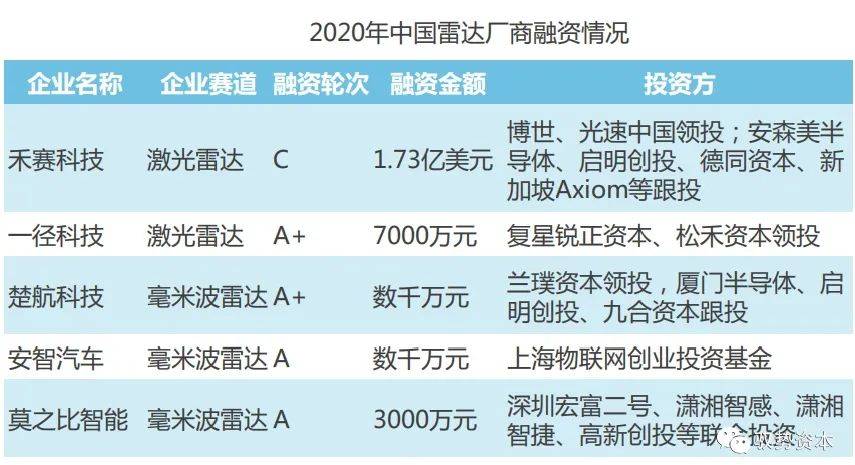

不过,这也并不意味着中国厂商再无打入车企的机会。实际上,一般车企在前期往往会选择与多家供应商进行合作,如“2+2”模式(2家外国雷达厂商,2家中国雷达厂商),会为中国雷达厂商留下大施拳脚的空间。 中国厂商融资难 中国厂商面临融资难的困境。2020年至今,几乎没有资本进入超声波雷达领域,毫米波雷达与激光雷达领域相对融资较多,但亿元级融资依然寥寥无几。

从融资轮次来看,毫米波雷达领域的融资主要发生在A轮,金额为数千万元;激光雷达领域的融资发生在A和C轮,两笔融资金额分别为1.73亿美元与7000万元。 这主要与三种汽车雷达赛道不同有关。超声波雷达虽然有增长空间,但其技术门槛与功能局限已经决定了其发展空间有限,很难有巨头出现;毫米波雷达虽然坐拥一片市场蓝海,但外国厂商对中国厂商仍然形成挤压;唯有激光雷达领域,中外厂商之间差距较小,市场本身也是增量市场,留给资本更多想象空间。 与此同时,一款新车型的雷达研发费用是一笔不菲的数字,从数百万元到上千万元不等。

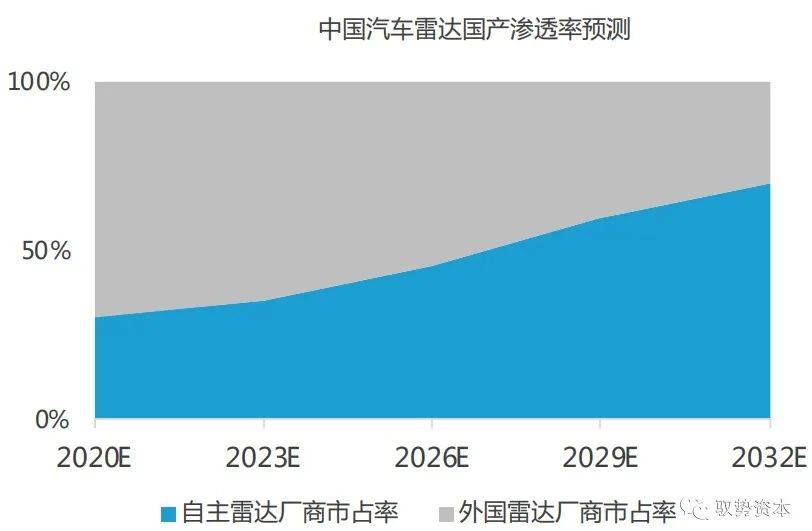

中国汽车雷达国产趋势预测 中国汽车雷达实现国产替代既存在动力,也存在难点,三种汽车雷达的国产替代趋势也不尽相同。 超声波雷达已经实现国产替代,国产替代潜力不大。 目前,中国超声波雷达厂商市占率在50%以上。但一方面,中国雷达厂商的研发能力较薄弱,另一方面,超声波雷达市场格局已经定型,中国雷达厂商的发展空间较为有限。 毫米波雷达仍在进行市场争夺战中,国产替代潜力较大。 外国雷达厂商仍然占据绝大部分市场空间,留给中国雷达厂商的市场份额较狭小。不过,毫米波雷达的国产替代进程一直在推进中,部分中国雷达厂商已经凭借高性价比产品打入前装市场,其国产替代前景可期。 激光雷达方面,国产替代的成果仍需留待时间检验。 目前,激光雷达市场体量仍然十分有限,其车载应用主要针对无人车改装。昔日霸主Velodyne在中国雷达厂商的冲击下,已经丢失了市场主动权。但由于市场未定型,雷达厂商与自动驾驶公司、主机厂之间尚未形成稳定的站队关系,当下市场份额并无太大参考意义。 综合其他汽车零部件的国产替代趋势,以及汽车雷达自身的格局与特点,预测,到2030年左右,中国汽车雷达市场国产渗透率将达到70%左右。

彼时,中国超声波雷达国产渗透率将微升,毫米波雷达国产渗透率将大幅提升,激光雷达国产渗透率将定格为较大百分数。 汽车雷达 中国汽车雷达国产化建议 中国汽车雷达国产化关键:产品定制化与服务差异化 通过与多位行业专家交流,认为:部分中国雷达厂商在技术、市场等维度遭遇的困难,在可预见的未来均不易解决;若要寻求进一步发展,中国雷达厂商应另辟蹊径。 但中国雷达厂商并非毫无优势,较外国雷达厂商,中国雷达厂商能更好地识别中国用户的场景需求,并推进产品定制化与服务差异化。 中外用车场景在多个维度存在巨大差异。一方面,中国路况较国外(特别是欧美国家)路况要复杂很多,对汽车雷达有更高的性能要求;另一方面,中国用车场景较国外较为独特,包含地下车库等特殊场景。

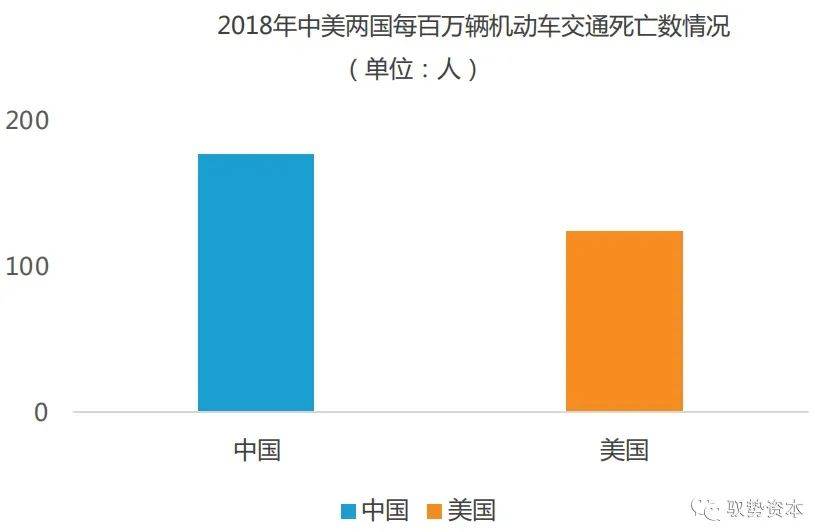

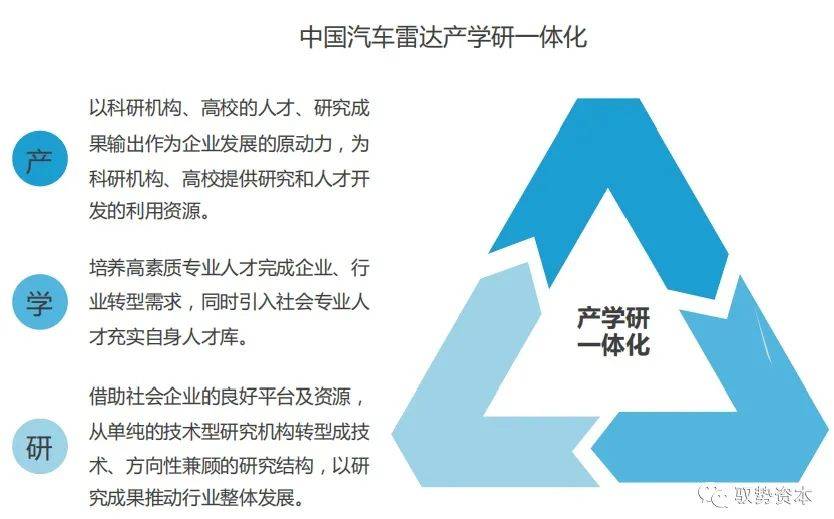

中国复杂的路况决定了自动驾驶汽车更需侧重目标分类,加强对行人、非机动车等物体的识别能力。此外,中国数以百计的主机厂与自动驾驶公司对汽车雷达存在定制化需求,这一缺口暂时无法靠外国雷达厂商满足。 中国特殊的用车场景对汽车雷达性能提出新的要求。以毫米波雷达为例,其不擅测高的缺点在地下车库等特殊场景被放大,开发具备测高能力的4D成像毫米波雷达已经迫在眉睫。在此方面,中国雷达厂商比外国雷达厂商更敏锐、更迅速。 近水楼台先得月,中国雷达厂商在服务响应速度等维度较外国雷达厂商更具优势。实际上,部分中国雷达厂商已经尝试以专门小组的形式服务客户,以更快的响应速度解决项目问题,以服务取胜。 中国汽车雷达创新力保障:产学研融合推进持续创新 国外汽车雷达产业的崛起,来源于30年前高校与企业的联合研究,这为中国汽车雷达产业带来启示。 产学研一体化为中国汽车雷达的创新提供可能。产学研即产业、学校、科研机构等相互配合,发挥各自优势,实现技术创新上、中、下游的对接与耦合,形成强大的研究、开发、生产一体化先进系统,并在运行过程中体现出综合优势。

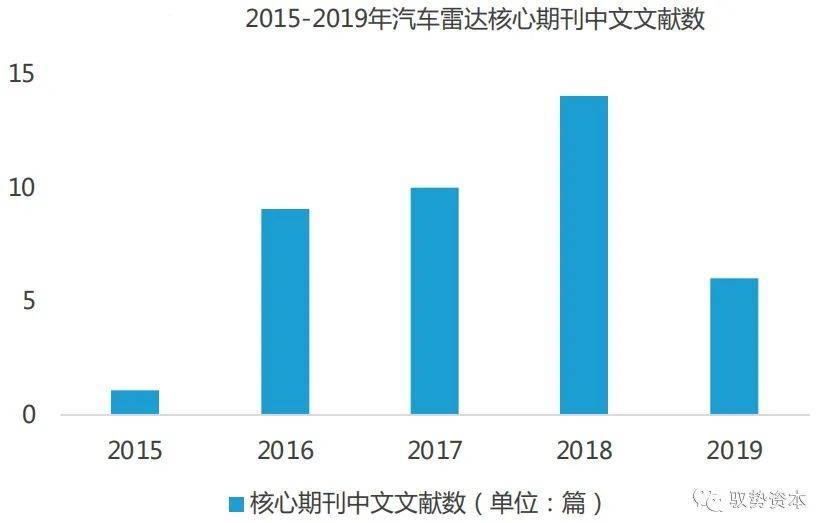

从2015年到2018年,中国汽车雷达核心期刊中文文献数由单年1篇攀升至单年14篇,进入相关研究成果井喷期,但发展至2019年,文献数开始走低。行业若想获得持续创新力,学研界应提供足够创新动力,推动局部乃至跨越式创新。

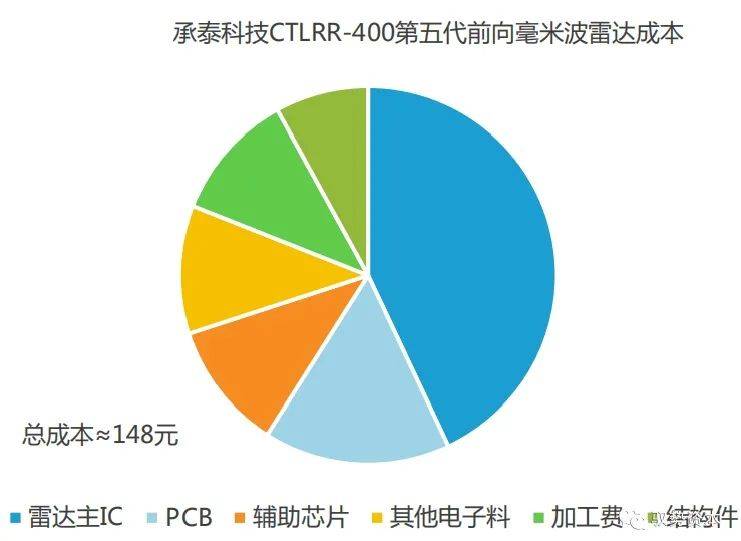

中国汽车雷达上车突破口:凭借性价比攻克少数车企 由于汽车雷达事关安全,车企在供应商的选择上会慎之又慎,更青睐拥有成熟产品的外国雷达厂商。对于中国汽车雷达厂商而言,在短期内快速扩大市场份额并不现实,应该首先攻克少数车企,进而辐射整个行业。 中国雷达厂商的一大优势在于,产品极具性价比。以中国毫米波雷达厂商承泰科技为例,其第五代汽车毫米波雷达成本已经下探至百元级,实际售价远低于外国雷达厂商的同类产品。

2020年初,承泰科技中标东风集团Sharing-Van 1.0plus自动驾驶项目。截至目前,承泰科技已成为多家主机厂、Tier1和包括华为、大华等行业客户的供应商和合作伙伴。 通过一系列有效的降本手段,中国雷达厂商已经实现了雷达成本的大幅下探,这对于囿于成本框架,但一心追求智能化的中国车企而言,是一个利好消息。 近年来,受限于中国汽车行业的销量下滑,各家车企承受着较沉重的降本压力。但智能化,特别是辅助驾驶功能,已经成为消费者衡量汽车产品力的重要维度,是每家车企均不可放弃的领域。中国厂商高性价比的汽车雷达为车企提供了新的选择。 不同于传统汽车零部件阵营分明,汽车雷达市场格局未定,中国雷达厂商仍有站队的时间。一旦与某家强势主机厂或Tier 1形成捆绑关系,中国厂商既会获得产销量增长,也会获得长期发展的保障。 汽车雷达 中国汽车雷达厂商TOP10榜单 近年来,中国涌现出大批优秀的汽车雷达企业,其中部分企业已经成长为所处赛道中的佼佼者,部分企业拥有足以与行业领军企业一较高下的实力,部分企业处在压力之下,却仍然牢牢守住国产替代的前线。 在《2020汽车雷达国产化研究报告》的撰写过程中,从中国汽车雷达企业所处赛道宽度、企业体量、企业发展潜力三个维度进行综合衡量,制作并发布《2020中国汽车雷达厂商TOP10榜单》,旨在为读者梳理最具实力与潜力的 中国汽车雷达厂商,与中国汽车雷达产业一道成长。

参考资料来自:驭势资本研究所 END |

【本文地址】