芯片行业的商业模式 芯片行业的商业模式之前讲芯片的发展历史以及国内半导体产业链的情况。今天详细讲一下, 芯片产业 的两种商业模式,这样会对产... |

您所在的位置:网站首页 › 三星g3502u芯片都是什么型号的 › 芯片行业的商业模式 芯片行业的商业模式之前讲芯片的发展历史以及国内半导体产业链的情况。今天详细讲一下, 芯片产业 的两种商业模式,这样会对产... |

芯片行业的商业模式 芯片行业的商业模式之前讲芯片的发展历史以及国内半导体产业链的情况。今天详细讲一下, 芯片产业 的两种商业模式,这样会对产...

|

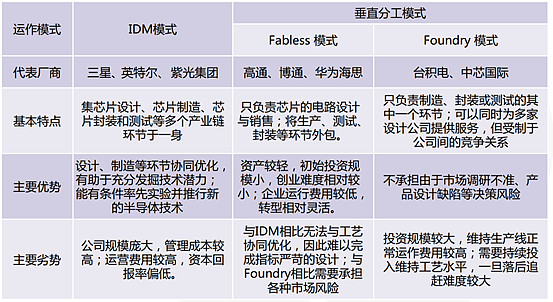

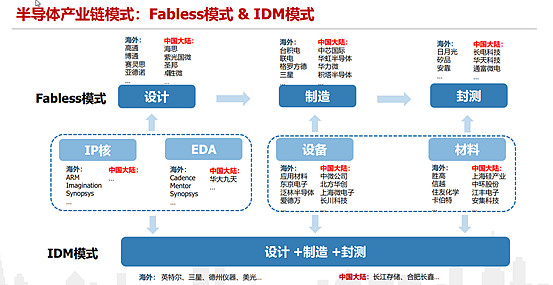

来源:雪球App,作者: 掘金龙虎榜,(https://xueqiu.com/5019171443/163613662) 芯片行业的商业模式 之前讲芯片的发展历史以及国内半导体产业链的情况。今天详细讲一下,芯片产业的两种商业模式,这样会对产业链有更加详细深入的了解;顺便也就理解华为近期的遭遇。 一、半导体行业目前主流商业模式有两种。 第一种是垂直集成制造模式(IDM模式):从设计到制造、封测直至进入市场全部覆盖;国外以英特尔、三星、SK海力士、美光科技、德州仪器TI为代表,国内以长江存储、士兰微、华润微、上海贝岭、苏州固锝为代表。 另一种是垂直分工模式:(Fabless)负责芯片的设计,上游的芯片设计公司,国外公司如高通、博通、AMD、Nvidia、Xilinx等,国内以华为海思、紫光展锐、中兴微电子、兆易创新、紫光国微;设计好的芯片掩膜版图交由中游的晶圆厂(Foundry)进行制造;芯片制造公司如台积电,格罗方德,三星,国内如:中芯国际、华虹半导体;加 工完成的晶圆交由下游的封装测试公司进行切割、封装和测试,海外如日月光、矽品、安靠,国内如长电科技、华天科技、通富微电。以上的每一个环节由专门公司负责。 下表中,没有列出封测公司;但是在垂直分工模式下,封测环节少不了。当然部分芯片制造公司也可以封测;但是还是少,大多数要靠专门的封测公司完成封装测试。

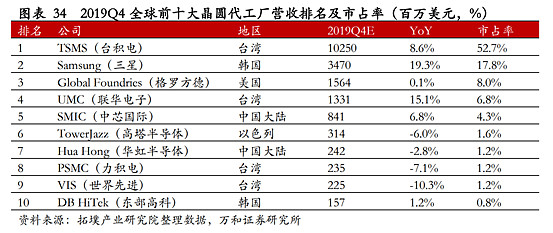

以上两种模式,以盖楼房为例,来观察区别。盖楼需要图纸设计,需要施工,最后装修。在这过程中,需要原材料和机械设备。垂直分工模式就是,买来材料和装备,图纸设计外包,楼层施工找施工队,盖好之后装修找装修公司。垂直集成制造模式(IDM模式)就是,除了材料和装备需要外部采购,图纸设计、盖楼施工、房屋装修全部一条龙。 二、芯片产业两种商业模式的发展历程 为什么会产生这样的变化,或者有两种模式,共存发展的情况?这需要从半导体产业链的发展中去寻找答案。 半导体从一个晶体管起步,渗透到生活的方方面面,半导体产业的分工扩张带 来商业模式的演进。在科技产业中,整个生态变得越来越复杂。在早期,一个 终端产品,由一家公司全部做,后来开始分工。 (1)发展早期 20 世纪 60 年代,德州仪器和 IBM 生产芯片、计算器都是垂直整合,德州仪器 既要设计算器芯片、也要制造芯片、还要做加载计算器上的软件,最后还要做销售,把计算器制造出来卖给用户。 自从 1958 年美国的德州仪器发明集成电路以来,世界集成电路产业为适应技 术的发展和市场的需求逐步经历了从 20 世纪 70 年代半导体行业普遍采用上中下游的垂直整合封闭式生产体系阶段,到现在的半导体行业分工不断细化,逐 步形成了设计业、制造业、封装测试业相互独立的局面,其中设计业是集成电 路三个子行业中知识技术密集度最高的,也是能够带动下游制造业和封测行业 发展的关键产业。 这种产业链分工也催生一个地区的半导体产业发展。中国台湾电子业的起飞, 就是在复杂的产业链中有很清晰的分工,最典型的是半导体产业,把非常复杂 的产业链切割成很多块,然后逐个击破,在细分领域做到顶尖。 (2)台积电代工模式:行到水穷处,坐看云起时 20 世纪 80 年代,芯片产业进入成熟期,竞争格局相对稳定,芯片公司模式都 是清一色的 IDM 模式。中国台湾为了进军半导体产业,只能选择产业链中的一 个环节突破,在这种大背景下,后来者只能从单点切入,例如台积电首创代工模式,只做制造。 半导体代工模式背后的逻辑: 商业逻辑:不是每一家芯片设计公司都有能力自建产线。20 世纪 80 年 代,小公司想自己设计芯片,但是没有能力生产芯片(流片)。 技术逻辑:因为芯片设计只需要了解所用晶体管器件的伏安特性即可, 所以芯片设计商可以按照制造商提供的器件伏安特性和布线规则设计电路。 台积电成立于 1987 年,全球第一家专注于代工的集成电路制造企业,也是晶 圆代工模式的首创者。历经 30 多年的发展,台积电在晶圆代工领域市场份额超 过 50%,成为全球最大的晶圆代工企业。 台积电的先进工艺在稳步贡献收入,截至 2019 年 Q4,7nm 及以下的工艺贡献收入达到 35%,65nm 以上的成熟工艺贡献收入逐渐减少至 2019Q4 的 22%。由于台积专注半导体代工,先进工艺领先同行很多,公司在市场份额也是遥遥 领先。台积电市场占有率超过 50%,是第二名三星的 3 倍以上,是第三名格罗方 德的 6 倍以上,是第四名联电的 7 倍以上,是中芯国际的 11 倍以上。 台积的代工模式在过去很成功,未来只要半导体工艺还在往前发展,台积电就 能保持领先优势。具体原因我们后文会分析。 (2)营业不佳倒逼 ARM 改为 IP 模式 随着设计和制造从 IDM 模式中独立出来,市场出现很多设计公司,这些设计公 司设计不同的芯片,会用到相同的模块,这时候出售 IP 的模式就出现了。 由于摩托罗拉的芯片太慢太贵,且无法获得英特尔的芯片的设计资料,ARM 的 创始人自己设计 CPU 用于计算机——ARM(Acorn RISC Machine)。后来,由于ARM业务一度很不景气、导致公司资金紧张,ARM 放弃出售芯片模式,改出售芯片设计方案的轻资产模式,也就是现在的卖 IP。 ARM 授权模式:PoP IP、IP Core、BoC (Built on Cortex license)、Architectural。 授权等级和费用、可定制的深度依次提高,开发难度也依次提高。ARM 这种出售 IP 为主的模式,是轻资产的软件性质的半导体公司,毛利率超 过半导体产业链中所有的公司。正因为如此好的商业模式,所以被日本的孙正 义的软银 320 亿美元私有化。 (3)电路设计复杂、工程师缺乏,EDA 软件为此而生 从 20 世纪 70 年代开始,EDA 软件工具成为半导体行业急剧发展的关键因素。 EDA 是设计电子芯片必需的软件,包括 IC 电路设计、设计布线、验证和仿真,测试等所有方面。EDA 软件是 IC 设计最上游、最高端的产业。有了设计软件, 芯片设计公司就能够快速设计、迭代芯片。 日益复杂的集成电路和电子系统,加上合格的集成电路工程师稀缺,创造了 EDA 软件的需求。使用 EDA 软件,一是可以缩短上市时间和产品设计和开发 成本;二是促进设计可靠、高速、高密度的集成电路。 EDA 软件是工业化软件,壁垒不仅在于软件算法、模型,还需要与国际上的主流foundry 厂合作,让 foundry 提供各种支持。与代工厂合作的壁垒很高,对于 foundry 厂来说,需要投入相当大的资源和成本,没有动力去培养新的 EDA 合 作伙伴。因为,对 foundry 来说,培养新的 EDA 合作伙伴,需要投入更多的资源,但是更多和 EDA 合作并不能带来增量收入。 从 EDA 行业龙头发展历程看,EDA 行业是厚积薄发的生意,需要很长的前期 积累。Synopsys 和 cadence 两大巨头为了维持行业地位和紧跟技术发展,他 们的研发费用分别高达 35%、40%+。Synopsys 在 1986 年成立,至今 33 年 的历史,才取得 31 亿美元的收入(2018 年)。 Cadence 在 1988 年成立,至 今有 31 年的历史才取得 21 亿美元的收入(2018 年)。 如果有新进入者首先需要经历无收入的巨额投入和有收入的亏损阶段,从企业 经营的角度看,没有动力新进 EDA 行业,除非不能使用现有 EDA 厂商的产品。 (4)芯片设计公司有条件专注研发芯片 有人提供芯片设计软件、有人专门代工制造、有人专门提供芯片设计 IP,在半 导体产业链分工的大背景下,运营一家芯片设计公司的难度就降低很多。 高通、博通、海思、以及国内的众多 fabless 芯片设计公司都是受益于半导体产 业分工。 Fabless 设计公司前期只承担员工费用、流片费用,只要有芯片产品可以大规模出货,前期的费用都可以分摊,到时候芯片设计公司可以看作“印钞厂”,只 需要向代工厂下单并支付代工费用。成功的芯片设计公司和软件公司很相似, 当然,芯片设计公司的边际成本不能像软件公司一样降低到 0。 (4)总结商业模式的发展 半导体产业切割分工的商业模式存在的条件是:技术持续创新和巨额资本开支。全球科技产业的技术壁垒最强的,就是半导体产业。半导体以外的科技产业都 是基于半导体产业的,技术壁垒并不高,全球能够造出原子弹的国家,也不能 保证在半导体领域有成就。 半导体和原子弹不同的地方在于,原子弹的爆炸原理永远不变,而半导体在摩 尔定律的推动下,每 18 个月都有新变化,这类技术周期向上的产业适合做产业 链切割分工。 在技术迭代向上的产业中,从产业链中独立出来,只聚焦某一细分领域,随着 时间的推移,技术壁垒是越来越强的。也就是补短板不如做长板,用有限的资 源去发展长板强过补短板。以半导体制造为例,领先者是台积电,已经规划 3nm,7nm 节点能够量产只有 台积电和三星。10nm 积电只有台积电、三星、英特尔三家。格罗方德、联电 已经放弃 14nm 以下制程的研发,目前看,还有中芯国际会追随台积电的先进 制程继续走下去。 英特尔作为 CPU 的龙头,一直实践 IDM 模式,但是自从 2014 年 14nm 量产 6 年之后的 2020 年才正式量产 10nm。而英特尔的竞争对手 AMD,在 2008 年就将自己的制造部门格罗方德剥离,近 几年采用台积电代工,在 CPU 领域开始加速追赶英特尔,市场占有率提升。 要确保在技术周期持续向上的发展中,保持领先地位,需要有巨额资本开支支 持。上面我们提到的英特尔从 14nm 到 10nm 经过六年时间,落后台积电至少 三年时间。从资本开支角度看,2019 年台积电资本开支 154 亿美元,英特尔 162 亿美元。 看上去英特尔资本开支比台积电多,但是英特尔是 IDM 模式,产品设计 CPU、 DRAM、FPGA 等,162 亿美元的资本开支分摊到工艺开发就很少了,而台积 电 154 亿美元都用在工艺开发。以全球半导体代工厂资本开支为例,2019 年台积电资本支出 154 亿美元,远远 超过其它半导体代工厂的收入,台积电资本支出分别是中芯国际收入的 5 倍、 华虹半导体收入的 16 倍、联电收入的 3 倍、世界先进收入的 1 倍,高塔半导 体收入的 12 倍。

三、未来商业模式的演变 从IDM发展到现在垂直分工模式,两种方式都自有其合理性,并且各有优劣,完全没有谁能彻底取代对方的程度。只是近期看到英特尔的消息,也能慢慢看到一些蛛丝马迹。 7月27号,台湾工商时报称,英特尔已与台积电达成协议,预订了台积电明年18万片6纳米芯片产能。 7月23号,英特尔公布了该公司第二季度财报。虽然英特尔的营收和净利润双双超过市场预期,分别达到197.3亿美元和51亿美元,但是,英特尔在财报公告中透露,由于原本定于2021年底上市的7nm制程工艺中存在“缺陷”, 其7nm芯片生产时间较原计划推后约6个月,这意味着相关芯片将在2022年或2023年初上市。当时,英特尔首席执行官鲍勃·斯旺(Bob Swan)称,如果遇到紧急情况,会准备好外包部分芯片制造,使用别家企业的晶圆代工厂。 相比之下,其竞争对手AMD基于7纳米架构的Ryzen 4000芯片已经上市数月时间,至少在时间上已领先于英特尔。 英特尔一直采用IDM(Integrated Device Manufacturer)的模式。有着自己的芯片工厂,从芯片的设计到制造再到封装、测试和销售都由自己把控,也就是说,可以实现芯片的自产自销。虽然这种模式可以自主把控技术工艺和产能,但是非常烧钱。英特尔作为芯片IDM的龙头企业,现在也不得不把部分代工交给台积电来生产,也是一种无奈;尤其是7nm工艺一再推迟;而台积电7nm在2018年年底就已经进入量产阶段。 而竞争对手ADM目前采用无晶圆厂模式,大部分芯片都由外部代工生产,自己则专注于核心业务。目前,英特尔的7nm技术已经晚了对手一大截,如果不集中力量专攻5nm芯片制造工艺,将无法与AMD平起平坐。因此,将6nm芯片外包,将有限的资源投入5nm芯片本身的设计和研发,或许才是英特尔的打算。 以此来看,未来英特尔为代表的的IDM模式,大概率会逐步被(Fabless)负责芯片、晶圆厂(Foundry)垂直分工模式取代,这是历史中已经发生的事情;近期依然在进行的事情;当然这个过程也可能存在反复。尤其是近期华为事件发酵,华为采用垂直分工模式,专注于芯片设计;但是经历本次被制裁事件,有传闻,华为准备自建晶圆厂,走IDM模式,从芯片设计到芯片制造封装测试,全部一体完成。稍微强调一点,华为事件,本身是由于美国政府推动逆全球化的过程,多少有些例外,但是对于产业的影响可能会非常深远,没有人愿意把命运交给别人来掌握,华为如此,其他公司也是如此。 目前这两种方式的芯片制造,晶圆代工(Foundry)占据主要比例,2013- 2018 年来纯晶圆代工厂商销售额占整个晶圆制造市场的比例平均约为 86%。2019年排名前十名的代工厂,只有三星是IDM模式;其余都是晶圆代工(Foundry)模式。

至少在未来数十年事件,两种模式会共存并且齐头并进一起发展,尤其是特定的芯片,在两种模式中有自己擅长的地方。存储器芯片厂家,多采用IDM模式;处理器芯片,目前看,垂直分工模式较多一些。 |

【本文地址】

今日新闻 |

推荐新闻 |