|

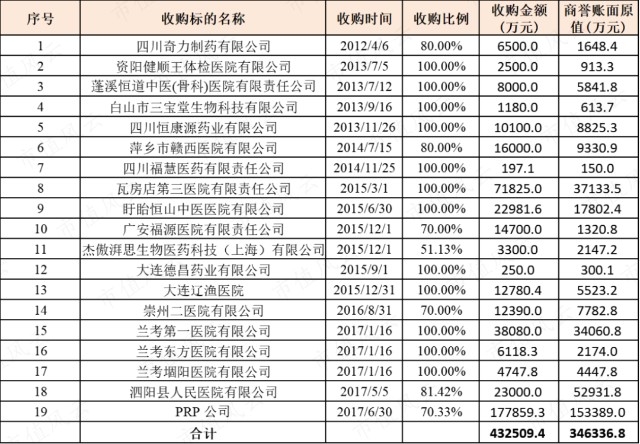

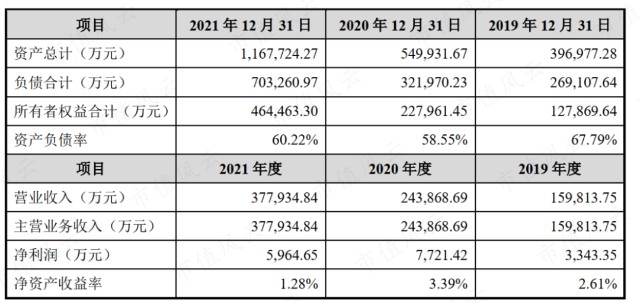

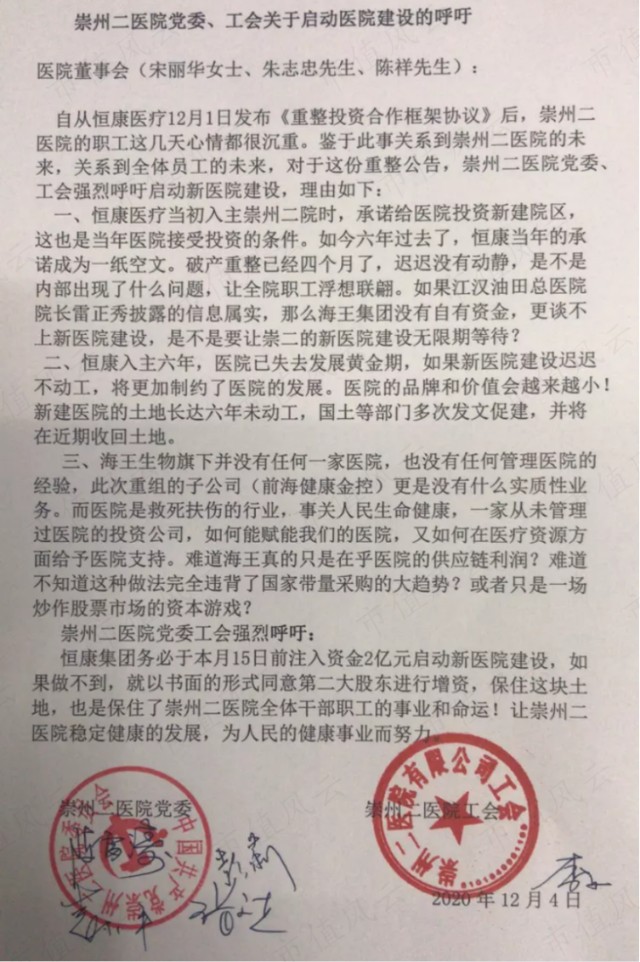

未来仍需持续输血,“注入资产”预期能撑得住近200亿市值吗?   作者 | 紫枫 编辑 | 小白 作者 | 紫枫 编辑 | 小白 新里程集团CEO、新里程(002219.SZ)现任董事长林杨林,是这样形容恒康医疗(新里程前称)的股权争夺大战: “这三年来,恒康医疗的重整历程,像极了原本只是计划拍一部30分钟的微电影,最后拍成了50集的电视剧。”   新里程集团接手“烂摊子” 2022年4月22日,甘肃省陇南市中级人民法院裁定批准《恒康医疗集团股份有限公司重整计划》,标志着新里程集团最终取得这场争夺战的胜利。 新里程的前身是恒康医疗,前实控人是阙文彬。 我们曾经在2018年,给各位老铁讲过恒康医疗由盛转衰的过程和原因,但也万万没想到后续发展如此精彩。 新里程集团接手“烂摊子” 2022年4月22日,甘肃省陇南市中级人民法院裁定批准《恒康医疗集团股份有限公司重整计划》,标志着新里程集团最终取得这场争夺战的胜利。 新里程的前身是恒康医疗,前实控人是阙文彬。 我们曾经在2018年,给各位老铁讲过恒康医疗由盛转衰的过程和原因,但也万万没想到后续发展如此精彩。  (了解公司真相,就上) (了解公司真相,就上) 01 4年亏损44亿,恒康医疗大败局 恒康医疗在2008年上市,以“独一味”系列药品为基本盘,上市以后增长缓慢,2008-2011年营收基本在2.8-3.1亿之间徘徊。  随后,阙文彬借助国企医院改制潮的契机,在2012-2017年,开启“不问价格只要营收”的疯狂抢购模式,累计耗资43亿元,并购了19家医院及医疗机构,账面商誉合计达34.6亿元。 随后,阙文彬借助国企医院改制潮的契机,在2012-2017年,开启“不问价格只要营收”的疯狂抢购模式,累计耗资43亿元,并购了19家医院及医疗机构,账面商誉合计达34.6亿元。  (来源:回复函。指标:) 借助高溢价并购,恒康医疗的股价在二级市场一路高歌猛进,从2012年初的2.3元(前复权价),一路上涨至2015年6月的顶峰13.92元(前复权价),市值膨胀至330亿以上。 阙文彬也借此数次蝉联甘肃首富。 (来源:回复函。指标:) 借助高溢价并购,恒康医疗的股价在二级市场一路高歌猛进,从2012年初的2.3元(前复权价),一路上涨至2015年6月的顶峰13.92元(前复权价),市值膨胀至330亿以上。 阙文彬也借此数次蝉联甘肃首富。  (看行情,用暗夜模式) 但医院属于慢生意,可以贡献稳定现金流,但不能获取高利润率,且业绩增速短期难以强行拉高。 随后的故事基本是老生常谈,过高的业绩承诺自然无力完成。 随着收购进来的医院纷纷业绩不达标,恒康医疗从2018年起陆续计提大额商誉减值。 受此影响,2018-2021年,其扣非净利润分别为-13.9亿、-25亿、-0.4亿和-4.2亿,累计亏损43.5亿。 目前,公司账上仍留有8.8亿商誉。 为什么前脚与上市公司沾边,后脚就跟商量好一样,全都成为了活脱脱的败家子儿?这种行为与诈骗何异?除了骗的人更多、规模更大、时间更长。 02 并购后遗症不断,险被破产重整 而持续多年的并购,也让恒康医疗负债累累。 2020年,公司负债率一度飙升至96.7%,且因无力偿还债务而官司缠身。 根据恒康医疗的重整计划,公司的债务共分为三类,合计金额达26.3亿元。 (看行情,用暗夜模式) 但医院属于慢生意,可以贡献稳定现金流,但不能获取高利润率,且业绩增速短期难以强行拉高。 随后的故事基本是老生常谈,过高的业绩承诺自然无力完成。 随着收购进来的医院纷纷业绩不达标,恒康医疗从2018年起陆续计提大额商誉减值。 受此影响,2018-2021年,其扣非净利润分别为-13.9亿、-25亿、-0.4亿和-4.2亿,累计亏损43.5亿。 目前,公司账上仍留有8.8亿商誉。 为什么前脚与上市公司沾边,后脚就跟商量好一样,全都成为了活脱脱的败家子儿?这种行为与诈骗何异?除了骗的人更多、规模更大、时间更长。 02 并购后遗症不断,险被破产重整 而持续多年的并购,也让恒康医疗负债累累。 2020年,公司负债率一度飙升至96.7%,且因无力偿还债务而官司缠身。 根据恒康医疗的重整计划,公司的债务共分为三类,合计金额达26.3亿元。 1、职工债权的总额为309万; 2、有财产担保的债权人共7家,金额达10.2亿; 3、普通债权人共33家,金额达16.1亿。 2019年4月10日,恒康医疗向中同汇达借款9,500万,到期后公司无力偿还。中同汇达随后把上市公司告上法庭并胜诉,但由于公司根本无油可刮,中同汇达即使向法院申请强制执行也拿不到钱。 因此,2020年8月,中同汇达向法院申请对公司进行破产重整。 直至2022年3月,新里程健康(新里程集团的综合医院管理平台)联合5名财务投资人的重整方案,获得各方认可,拿到了恒康医疗的控股权。 具体重整计划如下: 以恒康医疗现有总股本18.65亿为基数,每10股转增7.5股,新产生的13.99亿股由重整投资人全部受让; 其中8.26亿股由新里程健康以1.27元/股受让,锁定期3年,5.73亿股由其余5名投资人以1.3元/股受让,锁定期1年; 重整投资人合计出资17.9亿,款项将用于还债、补充公司流动资金和向独一味增资; 其中,对于有财产担保的债权,重整投资人一次性清偿50%,剩余分3年清偿;对于普通债权,50万以下及超过50万部分的10%一次性清偿,剩余分5年清偿。 此外,在2020年底,为了避免破产清算,新里程健康已经揽下恒康医疗两只并购基金的大部分份额,耗资9.33亿。 加上这次通过资本公积转增股份的10.49亿元,新里程健康合计出资接近20亿元。 而且,为了在竞选中胜出,新里程还许下了不少“给力”的承诺: 1、重点投资发展独一味:重整计划执行期间,承诺投入3.5亿元,用于扩大现有药品的产能和发展中药产业园;3年内投入2.3亿元,用于发展日化用品和收购其他中医药企业; 2、择机注入新里程集团旗下的优质医院或医疗资产,帮助新里程形成以综合医院为核心,以专科医院为特色的医疗产业集群; 3、在3年内,新里程健康将根据上市公司经营发展需要,支持新里程获得不低于30亿元的融资,以保证上市公司发展的资金需求。 12月8日,新里程发布定增预案,拟向控股股东新里程健康发行2.2亿股,总额为6.86亿,将用于补充流动资金和偿还借款。 交易一旦完成,新里程健康的持股比例将上升至29.99%。 新里程集团将择机注入优质医院资产、给予充足资金的承诺,使新里程后续的吸引力变得不低,也使其股价一直在相对高位盘整,总市值上升至180亿元附近。  (看行情,用暗夜模式) (看行情,用暗夜模式)  是时候搞一块上市招牌了! 实际上,对于新里程集团来说,拿下恒康医疗这个壳是相当重要的一步棋。 根据公开信息显示,新里程集团在2011年注册成立,当时法人是中国医疗产业并购界的传奇人物周玉成。 2015-2017年,新里程集团与常春藤联盟合作,开启了“医疗+金融”的运作模式,并且在国企医院改制大战中崛起,先后投资了中信中心医院、安钢总医院、兖矿总医院等。 2018年,随着川煤集团6家医院完成交割,新里程集团控制的医院床位超过1万张。 2019年7月,新里程集团于中国科学院大学、中国科学院控股有限公司签订战略合作协议,成立国科体系大健康产业平台。 借此,新里程集团成功抱上大腿,控股股东甚至更名为“国科新里程”。 2020年初,新里程集团拿下了晋煤总医院、当地6家二级及一级医院和17家社区卫生服务站,床位又增近2,000张。 发展至今,根据官网显示,新里程集团总部在全国近20个省份,控股管理近40家二甲以上医院和200家基层医疗机构,总床位数达到三万张,每年提供医疗服务超过千万人次。 是时候搞一块上市招牌了! 实际上,对于新里程集团来说,拿下恒康医疗这个壳是相当重要的一步棋。 根据公开信息显示,新里程集团在2011年注册成立,当时法人是中国医疗产业并购界的传奇人物周玉成。 2015-2017年,新里程集团与常春藤联盟合作,开启了“医疗+金融”的运作模式,并且在国企医院改制大战中崛起,先后投资了中信中心医院、安钢总医院、兖矿总医院等。 2018年,随着川煤集团6家医院完成交割,新里程集团控制的医院床位超过1万张。 2019年7月,新里程集团于中国科学院大学、中国科学院控股有限公司签订战略合作协议,成立国科体系大健康产业平台。 借此,新里程集团成功抱上大腿,控股股东甚至更名为“国科新里程”。 2020年初,新里程集团拿下了晋煤总医院、当地6家二级及一级医院和17家社区卫生服务站,床位又增近2,000张。 发展至今,根据官网显示,新里程集团总部在全国近20个省份,控股管理近40家二甲以上医院和200家基层医疗机构,总床位数达到三万张,每年提供医疗服务超过千万人次。  再加上目前上市公司体内旗下医院约有7,000张床位,新里程集团的总床位数达到3.7万张,目前已经与华润、国药和通用一起,并称“国内四大医疗产业集团”。 根据新里程的披露,由于连年并购,新里程健康的总资产在2021年快速突破百亿,达116.8亿,资产负债率为60.2%。 其中,商誉在2021年达18.4亿,占总资产15.7%。看似不高,但相比2020年的3.2亿激增4.75倍。 营收增长的速度较快,2021年达到37.8亿,同比增长55%。 但净利润反而倒退至5,964.7万元,同比下跌22.8%,净资产收益率仅1.3%,盈利能力堪忧。 因此,单纯从新里程健康的报表来看,这条大腿不够粗壮。 再加上目前上市公司体内旗下医院约有7,000张床位,新里程集团的总床位数达到3.7万张,目前已经与华润、国药和通用一起,并称“国内四大医疗产业集团”。 根据新里程的披露,由于连年并购,新里程健康的总资产在2021年快速突破百亿,达116.8亿,资产负债率为60.2%。 其中,商誉在2021年达18.4亿,占总资产15.7%。看似不高,但相比2020年的3.2亿激增4.75倍。 营收增长的速度较快,2021年达到37.8亿,同比增长55%。 但净利润反而倒退至5,964.7万元,同比下跌22.8%,净资产收益率仅1.3%,盈利能力堪忧。 因此,单纯从新里程健康的报表来看,这条大腿不够粗壮。  对新里程健康来说,随着旗下医院资产规模越来越大,通过上市实现部分股权高价退出、套现资金循环发展的需求愈发紧迫。 对新里程健康来说,随着旗下医院资产规模越来越大,通过上市实现部分股权高价退出、套现资金循环发展的需求愈发紧迫。  但是,在此之前,新里程集团是四大医疗产业集团中,唯一旗下没有上市公司的平台,控制一个上市公司就成了摆在林杨林面前的迫切需要。 而在并购恒康医疗之前,新里程集团其实还盯上了陷入债务泥潭,但旗下医院多达22家的*ST宜华(000151.SZ),同样打算通过重整获得控股权,但未能成功。 于是,获得恒康医疗这个本身还带着医院资产的“上市公司”大字招牌,就显得尤为重要。 后续注入培育成熟的医院资产,便是水到渠成的事情,这也是爱尔眼科(300015.SZ)、三星医疗(601567.SH)等拥有不少体外医院资产的上市公司,非常熟稔的并购模式。 但是,在此之前,新里程集团是四大医疗产业集团中,唯一旗下没有上市公司的平台,控制一个上市公司就成了摆在林杨林面前的迫切需要。 而在并购恒康医疗之前,新里程集团其实还盯上了陷入债务泥潭,但旗下医院多达22家的*ST宜华(000151.SZ),同样打算通过重整获得控股权,但未能成功。 于是,获得恒康医疗这个本身还带着医院资产的“上市公司”大字招牌,就显得尤为重要。 后续注入培育成熟的医院资产,便是水到渠成的事情,这也是爱尔眼科(300015.SZ)、三星医疗(601567.SH)等拥有不少体外医院资产的上市公司,非常熟稔的并购模式。  (了解上市公司真相,就上) (了解上市公司真相,就上)  3年鏖战,终成赢家 眼看着大事不妙,大股东麻溜的把收割机轰隆隆地开了出来,于是便有了开头的“50集电视剧”剧情。 01 张老板实力不足,阙老板“撕毁”合同 最先打算接手恒康医疗这个烂摊子的,是两位自然人。 2018年11月18日,恒康医疗发布公告称,根据相关协议,实控人阙文彬分别向张玉富、于兰军转让股份5.6亿和2.35亿股,合计占公司总股本42.57%,即阙老板的全部股份。事成之后,张玉富将成为实控人。 但是,由于当时阙文彬已经欠了华龙证券、东莞证券、民生证券等机构一大笔钱,持股已经被全部质押、保全或司法冻结了。 因此,张玉富2人需要能填上阙老板留下的全部债务窟窿(仅本金就高达50亿,另外还有利息、罚息等),才能受让阙老板的股权。 根据回复函显示,张玉富是中元融通投资、大连国贸中心大厦、辽宁中水亚田实业和中海石化(营口)有限公司的实际控制人。 这4家企业截至2017年末总资产约191亿,净资产约77亿。要拿出至少50亿,等于掏空自己全部身家。 说句题外话,单纯从总资产和净资产规模看,新里程健康似乎还比不上张老板的企业。 但是,张玉富还是对这个壳很上心,为了阙老板的债务不可谓不努力了,一直与债主沟通还钱事项,在2018年10月16日,还曾向公司子公司瓦房店第三医院借款8,000万元用于发展。 然而,2019年3月末,阙老板看着张玉富忙前忙后近半年,仍没有搞定债务问题,而且北京市第一中级人民法院将公开拍卖他150万股。 阙老板因此认为,张玉富工作能力尚有欠缺,实在配不上他那宝贵的“奉旨乞讨+永不退市+合法割韭菜”的免死金牌,决定终止此前签的协议。 3年鏖战,终成赢家 眼看着大事不妙,大股东麻溜的把收割机轰隆隆地开了出来,于是便有了开头的“50集电视剧”剧情。 01 张老板实力不足,阙老板“撕毁”合同 最先打算接手恒康医疗这个烂摊子的,是两位自然人。 2018年11月18日,恒康医疗发布公告称,根据相关协议,实控人阙文彬分别向张玉富、于兰军转让股份5.6亿和2.35亿股,合计占公司总股本42.57%,即阙老板的全部股份。事成之后,张玉富将成为实控人。 但是,由于当时阙文彬已经欠了华龙证券、东莞证券、民生证券等机构一大笔钱,持股已经被全部质押、保全或司法冻结了。 因此,张玉富2人需要能填上阙老板留下的全部债务窟窿(仅本金就高达50亿,另外还有利息、罚息等),才能受让阙老板的股权。 根据回复函显示,张玉富是中元融通投资、大连国贸中心大厦、辽宁中水亚田实业和中海石化(营口)有限公司的实际控制人。 这4家企业截至2017年末总资产约191亿,净资产约77亿。要拿出至少50亿,等于掏空自己全部身家。 说句题外话,单纯从总资产和净资产规模看,新里程健康似乎还比不上张老板的企业。 但是,张玉富还是对这个壳很上心,为了阙老板的债务不可谓不努力了,一直与债主沟通还钱事项,在2018年10月16日,还曾向公司子公司瓦房店第三医院借款8,000万元用于发展。 然而,2019年3月末,阙老板看着张玉富忙前忙后近半年,仍没有搞定债务问题,而且北京市第一中级人民法院将公开拍卖他150万股。 阙老板因此认为,张玉富工作能力尚有欠缺,实在配不上他那宝贵的“奉旨乞讨+永不退市+合法割韭菜”的免死金牌,决定终止此前签的协议。  虽然恒康医疗背负一堆债务,阙文斌的股权被接连冻结,但之前高溢价收购的医院资产是比较优质的。 截至2021年末,公司仍控股3家三级医院、6家二级以上综合医院或专科医院等共计11家医院,部分医院还是当地的医疗中心。 而且,随着瓦房店三院等医院的新院区落成,公司控制的床位在2024年有望达到1万张,这对于国内医疗产业集团来说是块大肥肉。 虽然恒康医疗背负一堆债务,阙文斌的股权被接连冻结,但之前高溢价收购的医院资产是比较优质的。 截至2021年末,公司仍控股3家三级医院、6家二级以上综合医院或专科医院等共计11家医院,部分医院还是当地的医疗中心。 而且,随着瓦房店三院等医院的新院区落成,公司控制的床位在2024年有望达到1万张,这对于国内医疗产业集团来说是块大肥肉。  02 海王集团遭抵制,新里程“暗度陈仓” 张玉富等人退场后,新的投资人很快就出现了。 2020年12月2日,公司表示,海王集团将作为产业投资人,主导恒康医疗的重整,并根据重整需要,向恒康医疗提供不低于2亿元的共益融资。 海王集团是海王生物(000078.SZ)的控股股东,持有后者44.2%股权,主业是医药流通。 但是,有媒体报道,海王集团牵头恒康医疗的重整项目,遭到恒康医疗旗下崇州二医院医务人员的联名抵制。 其中提到,海王生物并没有任何管理医院的经验,难以赋能医院发展,而负责重组的健康金控(海王集团负责重整项目的子公司)也没有什么实质性业务。 02 海王集团遭抵制,新里程“暗度陈仓” 张玉富等人退场后,新的投资人很快就出现了。 2020年12月2日,公司表示,海王集团将作为产业投资人,主导恒康医疗的重整,并根据重整需要,向恒康医疗提供不低于2亿元的共益融资。 海王集团是海王生物(000078.SZ)的控股股东,持有后者44.2%股权,主业是医药流通。 但是,有媒体报道,海王集团牵头恒康医疗的重整项目,遭到恒康医疗旗下崇州二医院医务人员的联名抵制。 其中提到,海王生物并没有任何管理医院的经验,难以赋能医院发展,而负责重组的健康金控(海王集团负责重整项目的子公司)也没有什么实质性业务。  (来源:网络公开信息) 此外,京福华越和京福华采两只并购基金,是恒康医疗重整中最大的肥肉。 2016年11月23日,恒康医疗曾与京福资产合作,接连设立了京福华越及京福华采两只并购基金,基金规模分别为5.9亿元、6.4亿元。 京福资产作为普通合伙人,华宝信托、民生信托、恒康医疗分别为优先级、中间级、劣后级有限合伙人参与投资。 基金到期后,由于两只基金均处于亏损状态,华宝信托、民生信托要求恒康医疗按条款兜底补足差额,并起诉至法院。 但处于退市边缘的恒康医疗根本没有钱,两只基金均已开始清算。 京福华越旗下主要资产为兰考第一医院、兰考堌阳医院和兰考东方医院,京福华采持有泗阳医院81.42%的股权。 这4家医院是恒康医疗最重要的医院资产之一,因而成为各方争夺的重点。 (来源:网络公开信息) 此外,京福华越和京福华采两只并购基金,是恒康医疗重整中最大的肥肉。 2016年11月23日,恒康医疗曾与京福资产合作,接连设立了京福华越及京福华采两只并购基金,基金规模分别为5.9亿元、6.4亿元。 京福资产作为普通合伙人,华宝信托、民生信托、恒康医疗分别为优先级、中间级、劣后级有限合伙人参与投资。 基金到期后,由于两只基金均处于亏损状态,华宝信托、民生信托要求恒康医疗按条款兜底补足差额,并起诉至法院。 但处于退市边缘的恒康医疗根本没有钱,两只基金均已开始清算。 京福华越旗下主要资产为兰考第一医院、兰考堌阳医院和兰考东方医院,京福华采持有泗阳医院81.42%的股权。 这4家医院是恒康医疗最重要的医院资产之一,因而成为各方争夺的重点。  海王集团率先出手,在重整协议中声称,健康金控将在2020年12月末前,受让恒康医疗两支并购基金份额,停止华宝信托和民生信托对两支基金的清算,并免除对恒康医疗的罚息。 一周之后的12月12日,益佰制药(600594.SH)也试图入局恒康医疗的资产重整,拟以自有资金8.8亿元,受让华宝信托持有的京福华采、京福华越的优先级份额。 结果,一天后,益佰制药便收到了上交所发出的问询函,要求公司回复关于此次交易的必要性和合理性等问题。 12月25日晚,益佰制药便怂怂地宣布终止收购。 此时,健康金控已经向民生信托支付了1.6亿元,即将拿到2只并购基金的中间级份额。 有媒体曝出,新里程健康使出“暗度陈仓”的招数,偷偷花了近10亿,拿下了农银理财通过华宝信托所持有的、两只并购基金的优先级份额,获得了这4家医院如何处置的最终决定权。 经过一轮明争暗斗,2021年2月9日,海王集团退出重整协议,新里程健康成为恒康医疗的破产重整投资人。 海王集团率先出手,在重整协议中声称,健康金控将在2020年12月末前,受让恒康医疗两支并购基金份额,停止华宝信托和民生信托对两支基金的清算,并免除对恒康医疗的罚息。 一周之后的12月12日,益佰制药(600594.SH)也试图入局恒康医疗的资产重整,拟以自有资金8.8亿元,受让华宝信托持有的京福华采、京福华越的优先级份额。 结果,一天后,益佰制药便收到了上交所发出的问询函,要求公司回复关于此次交易的必要性和合理性等问题。 12月25日晚,益佰制药便怂怂地宣布终止收购。 此时,健康金控已经向民生信托支付了1.6亿元,即将拿到2只并购基金的中间级份额。 有媒体曝出,新里程健康使出“暗度陈仓”的招数,偷偷花了近10亿,拿下了农银理财通过华宝信托所持有的、两只并购基金的优先级份额,获得了这4家医院如何处置的最终决定权。 经过一轮明争暗斗,2021年2月9日,海王集团退出重整协议,新里程健康成为恒康医疗的破产重整投资人。  03 决战:新里程健康vs.中民医疗 但随后,本以为十拿九稳的新里程健康,入主恒康医疗的道路再生波折。 在2021年9月,负责破产重整的律师事务所,在网上发布了《关于公开招募和遴选重整投资人的公告》。 中民医疗在报名截止日期当天下午,才“压线”报名参选,并提交了重整投资方案。 根据网上信息显示,中民医疗是中民投集团的医疗平台。根据企查查显示,其对外投资的7家公司,有5家已经注销。 03 决战:新里程健康vs.中民医疗 但随后,本以为十拿九稳的新里程健康,入主恒康医疗的道路再生波折。 在2021年9月,负责破产重整的律师事务所,在网上发布了《关于公开招募和遴选重整投资人的公告》。 中民医疗在报名截止日期当天下午,才“压线”报名参选,并提交了重整投资方案。 根据网上信息显示,中民医疗是中民投集团的医疗平台。根据企查查显示,其对外投资的7家公司,有5家已经注销。  (来源:企查查) 企查查还显示,母公司中民投集团也是麻烦缠身,曾出现债务违约,司法案件多达137件,是失信被执行人。 (来源:企查查) 企查查还显示,母公司中民投集团也是麻烦缠身,曾出现债务违约,司法案件多达137件,是失信被执行人。  (来源:企查查) 因此,当时有媒体质疑中民医疗参与恒康医疗重整的实力和动机。 2021年12月1日,新里程健康和中民医疗在遴选评审会上“决战”,回答来自债权人代表、股东代表、职工代表等13人组成的评审委员会的发问。 最后,评审委员会进行投票,新里程健康获得7票,中民医疗获得6票,以1票的微弱优势拿下重整投资人的身份。 至此,*ST恒康的重整大戏已经持续了3年,新里程健康已经击败了中民医疗、海王集团、益佰制药等竞争对手,艰难入主恒康医疗,并更名为“新里程”。 综上所述,新里程集团虽然拿下了上市公司的控制权,但为了每年须偿还的庞大债务,重启停滞发展许久的主业,仍要持续地输血。 更名后的新里程,是将走上发展“中药+医院”的双主业道路,还是庞大的资金需求可能拖垮母公司?值得继续吃瓜。 (来源:企查查) 因此,当时有媒体质疑中民医疗参与恒康医疗重整的实力和动机。 2021年12月1日,新里程健康和中民医疗在遴选评审会上“决战”,回答来自债权人代表、股东代表、职工代表等13人组成的评审委员会的发问。 最后,评审委员会进行投票,新里程健康获得7票,中民医疗获得6票,以1票的微弱优势拿下重整投资人的身份。 至此,*ST恒康的重整大戏已经持续了3年,新里程健康已经击败了中民医疗、海王集团、益佰制药等竞争对手,艰难入主恒康医疗,并更名为“新里程”。 综上所述,新里程集团虽然拿下了上市公司的控制权,但为了每年须偿还的庞大债务,重启停滞发展许久的主业,仍要持续地输血。 更名后的新里程,是将走上发展“中药+医院”的双主业道路,还是庞大的资金需求可能拖垮母公司?值得继续吃瓜。  免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。 免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。 以上内容为原创 未获授权 转载必究

追加内容

本文作者可以追加内容哦 !

|