2024年美股展望:不再是“少数股的牛市” |

您所在的位置:网站首页 › a股数量超美股会怎么样 › 2024年美股展望:不再是“少数股的牛市” |

2024年美股展望:不再是“少数股的牛市”

|

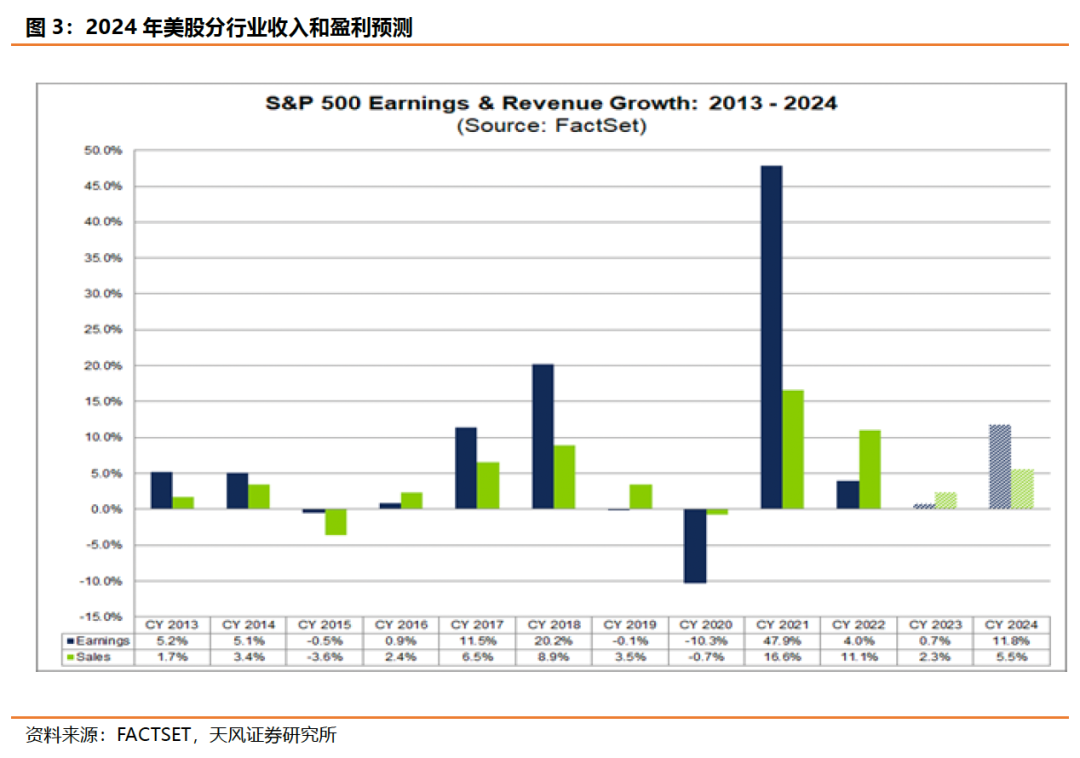

2023年美股的表现与市场在年初悲观的预期大相径庭,标普500、纳斯达克、道琼斯指数分别上涨24.2%、43.4%和13.7%。一方面,美国经济没有衰退使得美股业绩明显好于市场预期,以标普500为例,2023年EPS同比增长0.6%。另一方面,货币超预期紧缩并没有对指数的整体估值构成压力,以标普500为例,2023年历史市盈率(TTM P/E)上涨25.7%,贡献了所有涨幅。  2024年美股走势的核心是宽松预期下的估值扩张,目前对于美股未来表现的主要质疑是估值偏贵。当前标普500 远期市盈率(forward P/E)为21.3倍,位于2000年以来的85.6%分位。但是估值显著分化,在2023年11月市场开始激烈地交易2024年降息预期之前,标普500整体估值上涨6.6%,但不含前五大公司的整体估值反而下跌1.4%。 大型科技公司的涨幅受益于AI带来更高的盈利增速预期,AI技术和其商业化的演进速度决定了高利率下的估值水平能否得到支撑。而大型科技公司以外的其余公司,符合在业绩增速出现拐点后货币继续紧缩,EPS增速下跌、风险溢价回升、估值压缩、股价下跌,在联储停止加息前,股价不会上涨。 截止2023年11月30日,除前五大公司外的标普500整体估值为17.32,处于2016年以来的62.1%分位。在货币政策转向后,只要经济没有深度衰退的风险,美股理应通过估值扩张上涨。 具体而言,美联储去年12月的点阵图显示2024年将停止加息并可能有三次降息。对于之前没有明显上涨的非指数股票,估值应该有一定扩张空间。而大型科技公司则更依赖自身业绩,如果业绩超预期则股价仍有上行空间。  业绩方面,根据FactSet统计,标普500指数2023年盈利增长率为0.6%,其中上半年季度盈利同比分别下降1.7%和4.1%,但下半年转为增长,三、四季度分别增长4.9%和2.4%。美国制造业周期已经反转,美股业绩有望延续去年三季度以来的回升。 FactSet分析师盈利预测显示,2024年标普500的盈利增速为11.8%,高于过去10 年平均盈利增速8.4%,四个季度预计盈利分别增长 6.8%、10.8%、9.0%和18.2%。预计所有11个行业将在2024年实现盈利正增长,其中医疗保健、通信服务和信息技术这三个行业的盈利增速最高。 即使考虑业绩下修,2024年美股盈利也大概率正增长。历史上看,上年末预测的标普500盈利增长到年底平均下修6.9%,但除去2001年(9.11事件)、2008、2009(次贷危机)以及2020(疫情)这种突发事件外,盈利下修幅度仅为2%。也就是说,2024年美股盈利增速大概率在10%左右,即使悲观预期下盈利增速也有5%左右。   估值方面,美股整体估值处在较高水平,后续美股的估值扩张需要货币宽松程度超过市场预期。去年10月末以来,市场交易降息预期导致美债收益率快速下跌,当前市场对2024年联储7次降息的定价过多。过往经验表明,非危机环境下的金融条件的宽松可能又会制造出经济反弹的迹象。过早宽松反而可能使美国通胀和就业市场重新走强,因此货币政策存在反复的可能。   亚特兰大联储计算的薪资同比增速在2023年8月后基本不再下降,经权重调整后的薪资同比维持在5.4%左右,PCE通胀扩散指数也显示接下来通胀回落可能并非如之前那般顺利。  估值较高的环境下,今年美股的波动也会因此加大。确定性的机会可能主要来自于估值较低和业绩反转的行业。目前周期板块的整体估值较低,其中房地产、工业、材料行业的估值分别处于近5年的37%、47%、56%分位数,制造业的周期性复苏也利好于周期板块。 以Russell 2000为代表的小盘股的估值也处于低位,目前位于近5年的27.3%分位数。在经济复苏背景下,小盘股的弹性一般也更大。而医疗、信息科技的估值位于97%和90%分位数。 结论:整体而言,我们认为2024年美股可能出现成长股(业绩增速高)和价值股(估值水平低)同涨的情况,但成长股受制于高估值和利率波动的抑制,表现可能不如小盘价值股。   来源:宋雪涛

新浪合作大平台期货开户 安全快捷有保障 来源:宋雪涛

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

|

【本文地址】