【手把手教你】Python金融财务分析 |

您所在的位置:网站首页 › Python怎么用自定义函数求单利终值 › 【手把手教你】Python金融财务分析 |

【手把手教你】Python金融财务分析

|

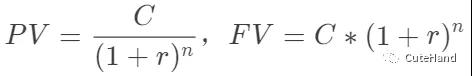

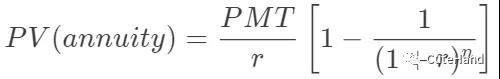

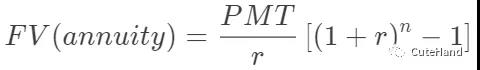

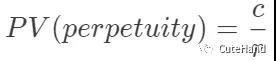

内容来自:微信公众号:python金融量化 关注可了解更多的金融与Python干货。 内容目录 货币时间价值年金计算实际利率项目投资分析单利与复利增长 关于CuteHand1. 货币时间价值 实际上numpy和scipy很强大,包含了计算各种财务指标的函数,可以直接调用,终值(fv)、现值(pv)、净现值(npv)、每期支付金额(pmt)、内部收益率(irr)、修正内部收益率(mirr)、定期付款期数(nper)、利率(rate)等等。 其中,PV为现值,FV为终值;C为现金流,r贴现率,n期限。 2. 年金计算 在n个时期内,每个时期可以获得等额现金流PMT,利率为r,以下是考试笔算时的公式: 普通年金现值: 普通年金终值: 永续债券现值: 其中,c为未来每期可以获得的现金收入,g是c的固定增长率。 年金计算比较简单,相当于等比数列求和。 #自定义计算一系列现金流现值(如年金)的函数 def pv_f(c,r,n,when=1): ''' c代表每期现金流,可以每期不一样, 如c=[100,90,80,120], r贴现率,也可以每期不一样,如相应的, r=[2%,3%,2%,4%], n为期数, when=1表示期末计数,默认,即普通年金 when=0表示期初计数,即预付年金 ''' import numpy as np #导入numpy库 c=np.array(c) r=np.array(r) if when==1: n=np.arange(1,n+1) else: n=np.arange(0,n) pv=c/(1+r)**n return pv.sum()应用实例1: 有个五年的普通年金年金,每年可获得20000元,假设贴现率为5%,现值是多少? 扩展:如果是预付年金呢? c=20000 r=0.05 n=5 #调用前文定义的函数pv_f(c,r,n,when=1) pv1=pv_f(c,r,n,when=1) print("普通年金现值(年末):%.2f"% pv1) #如果是预付年金,则when=0 pv2=pv_f(c,r,n,when=0) print("预付年金现值(年初):%.2f" % pv2) 普通年金现值(年末):86589.53 预付年金现值(年初):90919.01 #使用上2.年金计算公式验证下我们自定义函数是否正确 pv1=20000/0.05*(1-1/(1+0.05)**5) print("使用计算公式计算(年末): {:.2f}" .format(pv1)) pv2=20000/0.05*(1-1/(1+0.05)**5)*(1+0.05) print("使用计算公式计算(年初): {:.2f}" .format(pv2)) #使用numpy自带函数验证 import numpy as np print("numpy自带公式计算(年末):{:.2f} ".format(np.pv(r,5,-c),when=0)) print("numpy自带公式计算(年初):{:.2f} ".format(np.pv(r,5,-c,when=1))) #结果一致 使用计算公式计算(年末):86589.53 使用计算公式计算(年初):90919.01 numpy自带公式计算(年末):86589.53 numpy自带公式计算(年初):90919.01如果要计算一系列现金流的终值呢? #自定义终值函数 def fv_f(c,r,n,when=1): import numpy as np c=np.array(c) r=np.array(r) if when==1: n=sorted(np.arange(0,n), reverse=True) #注意n与pv里的n不一样 else: n=sorted(np.arange(1,n+1), reverse=True) fv=c*(1+r)**n return fv.sum() #可以将二者合成一个函数,直接输出现值和终值 def pv_fv(c,r,n,when=1,fv=0): ''' c,r,n参数同上; when用来判断期初还是期末现金流,默认期末 fv判断求现值还是终值,默认是现值 ''' import numpy as np c=np.array(c) r=np.array(r) if fv==0: if when==1: n=np.arange(1,n+1) else: n=np.arange(n) pv=c/(1+r)**n return pv.sum() else: if when==1: n=sorted(np.arange(0,n), reverse=True) else: n=sorted(np.arange(1,n+1), reverse=True) fv=c*(1+r)**n return fv.sum()应用实例2:未来五年年末分别收到100、200、300、100、500元,每年贴现率分别为4%、5%、6%、8%和10%,求现值和终值。 c=[100,200,300,100,500] r=[0.04,0.05,0.06,0.08,0.10] n=5 pv1=pv_f(c,r,n) #默认when=1可不写 pv2=pv_fv(c,r,n) #默认when=1,fv=0, fv1=fv_f(c,r,n) #统一函数下 fv2=pv_fv(c,r,n,fv=1) #统一函数下 print("现值:%.2f元; %.2f元" % (pv1,pv2)) print("终值:%.2f元; %.2f元" % (fv1,fv2)) 现值:913.41元; 913.41元 终值:1293.59元; 1293.59元已知现值或终值,利率和时期,求每期支出或收入现金流呢? #定义一个计算每期现金流的函数 def pmt(r,n,pv=0,fv=0,when=1): import numpy as np pv=np.array(pv) fv=np.array(fv) r=np.array(r) if fv==0: if when==1: n=np.arange(1,(n+1)) else: n=np.arange(n) pv_pmt=pv/(1/(1+r)**n).sum() return pv_pmt else: if when==1: n=sorted(np.arange(0,n), reverse=True) else: n=sorted(np.arange(1,n+1), reverse=True) fv_pmt=fv/((1+r)**n).sum() #知道终值求每期现金流 return fv_pmt应用实例3:假设向某银行贷款200万元买房,贷款利率5.0%,按月还款,30年还清本息,请问每月应该还多少钱? pv=2000000 r=0.05/12 n=30*12 pmt1=pmt(r,n,pv) #套用上面公式 #numpy自带公式计算 pmt2=np.pmt(r,n,pv,fv=0,when='end') print("自定义函数计算:%.2f元" % pmt1) print("numpy自带公式计算:%.2f元"% pmt2) #负号代表现金流支出 自定义函数计算:10736.43元 numpy自带公式计算:-10736.43元应用实例3扩展:假设计息利率调整一次,前15年利率保持5%,后15年利率上调到6%。可以理解为:假设前15年每月按照10736元还款,后15年如果利率上升到6%,应该每月还多少? c0=10736 n0=n1=15*12 r0=0.05/12 r1=0.07/12 pv0=pv_f(c0,r0,n0) #每月还10736,还15现值 pv1=pv-pv0 #还完15年后剩余还款现值 pv2=pv1*(1+0.05)**15 #转化成15年后的终值 pmt1=pmt(r1,n1,pv2) #以6%利率接着还剩下的15年 print("后15年每年应还款金额:%.2f元" % pmt1) 后15年每年应还款金额:12003.44应用实例4:假设计划15年后要给小孩准备一笔300万元的留学资金,投资收益率为8%,请问从现在开始每月需要投入多少钱? fv=3000000 r=0.08/12 n=15*12 #使用自定义公式 pmt1=pmt(r,n,fv=fv,when=0) #使用numpy自带公式 pmt2=np.pmt(r,n,pv=0,fv=fv,when='begin') print("自定义函数计算:%.2f元" % pmt1) print("numpy自带公式计算:%.2f元"% pmt2) #可见如果每年投资收益率可以达到8%, #每月只需投资8612.15元,15年后就可以收到300万元啦 #问题是普通工人大众很难持续获得8%/年的投资收益率, #一般是放银行定期,5年以上5%以内 pmt3=pmt(0.05/12,n,fv=fv,when=0) #每月投资支出增加 p=(pmt3-pmt1)/pmt1 print("假设利率为5%情况:{0:.2f}元, 每月支出增加比例:{1:.2f} %".format(pmt3,p*100)) #如果考虑通货膨胀,实际也没多少收益率了 自定义函数计算:8612.15元 numpy自带公式计算:-8612.15元 假设利率为5%情况:11177.24元, 每月支出增加比例:29.78 %3. 实际利率

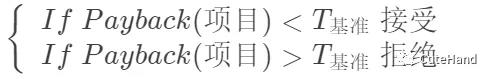

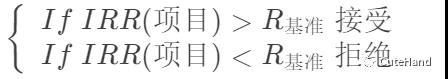

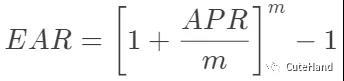

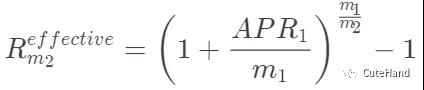

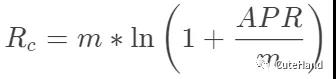

其中,EAR为实际年利率(effective annual rate);AP为名义年利率(Annual Percentage Rate);m是一年内复利的频率。 连续复利(Continuously compounded interest rate) 情景一:年初存入银行100块钱,银行承诺利率12%。于是年末能拿到112块钱。这里的12块钱就是利息,12%就是实际利率。 情景二:年初存入银行100块钱,银行承诺利率12%。聪明的人发现一个漏洞(假设半年就是12%/2),银行承诺12%,也就是半年利率可记为6%。然后当存入100块半年后,取出来106块钱,接着转身去另一个柜员处存入106块半年,期末将得106*(1+6%)=112.36白白多得3毛6。这里的实际利率就是12.36%。 情景三:年初存入银行100块钱,银行承诺利率12%。更加聪明的人把100块钱存取了三次,就是100*(1+4%)^3=112.4864比聪明的人还多得1毛2分6厘4。此时的实际利率是12.4864%。 【这里银行承诺的就是名义利率,而实际所得的是实际利率。(当然现实生活中的商业银行会把半年利率调低,而不是单纯的用一年的利率除以期数。)而后面两种情景的计息方式为 复利。俗称利滚利。不要以为利滚利就能滚上天,有一个条件限制住了它,叫名义利率。随着存取次数的不断增加,每一个期数内的利率也在逐渐减小。现在把计息次数扩大到∞,实际利率就变成了(1+12%/∞)∞,而这玩意计算出来就是e12%。这就是所谓的连续复利。】 4. 项目投资分析 金融财务分析里关于项目投资分析判断的方法有很多,比较常用的有净现值、回收期、内部收益率法等。 净现值法 (Net present value,NPV) 回收期法(Payback period) 与净现值法相比,优点是简单易懂,缺点: 不考虑时间价值 基准回收期的确定比较主观 内部收益率法(IRR) IRR:使得净现值为0的贴现率。 应用实例5:假设贴现率为5%,有A、B两个项目,前期均需投入120万, A项目第一年至五年分别收入10、30、50、40、10万,而项目B第一至五年分别收入30、40、40、20、10万,项目A和B哪个投资价值高? #分析:如果光从金额看都是投资120万元, #回报都是140万元, #从回收期法来看,二者都是在第四年才收回成本 #但由于货币的时间价值,下面从净现值的角度进行分析 r=0.05 C_A=[-120, 10, 30, 50, 40, 10] C_B=[-120, 30, 40, 40, 20, 10] npv_A=npv_f(r,C_A) npv_B=npv_f(r,C_B) print("项目A的净现值:%.2f万元" % npv_A) print("项目B的净现值:%.2f万元" % npv_B) 项目A的净现值:0.67万元 项目B的净现值:3.70万元 #内部收益率法比较 irr_A=IRR_f(C_A,interations=10000) irr_B=IRR_f(C_B,interations=10000) print("项目A的内部收益率:%.2f%%" % (irr_A*100)) print("项目B的内部收益率:%.2f%%" % (irr_B*100)) 项目A的内部收益率:5.19% 项目B的内部收益率:6.28%NPV与IRR比较 NPV:优点:计算相对简便易懂,结果直观,容易理解;局限性:没有消除初始投资额不同的差异,也没有消除投资项目期限的差异。 IRR:优点:跟NPV比较消除了初始投资额不同和项目投资期限的差异,直观反映项目本身的报酬率;缺点是计算量大,可能存在多解或无解。 净现值和内部收益率适用范围不同,净现值适用于互斥方案间的择优,而内部收益率用于独立方案间的择优。 应用实例6:有项目C、D,一次性投入均为100万元,其中,C项目前六年无现金流入,第7年现金流入200万;D项目前六年每年现金流入12万,最后一年现金流入112万,选择哪个? C=[-100,0,0,0,0,0,200] D=[-100,12,12,12,12,12,112] irr_C=IRR_f(C)*100 irr_D=IRR_f(D)*100 print("内部收益率:C项目{0:.0f}%,D项目 {1:.0f}%" .format(irr_C,irr_D)) print("净现值:C项目{0:.2f}万元,D项目 {1:.2f}万元".format(npv_f(0.1,C), npv_f(0.1,D))) #请问你会选哪一个呢? 内部收益率:C项目12%,D项目12% 净现值:C项目12.89万元,D项目8.71万元 #应用实例6扩展1 E=[-100,90,50,0,0,10] F=[-100,0,0,0,0,350] irr_E=IRR_f(E)*100 irr_F=IRR_f(F)*100 print("内部收益率:E项目{0:.0f}%,F项目 {1:.0f}%" .format(irr_E,irr_F)) print("净现值:E项目{0:.2f}万元,F项目 {1:.2f}万元".format(npv_f(0.1,E), npv_f(0.1,F))) #你又会选哪一个呢? 内部收益率:E项目31%,F项目28% 净现值:E项目29.35万元,F项目117.32万元 #应用实例6扩展2 G=[-100,90,50,0,0,10] H=[-150,0,50,50,50,150] irr_G=IRR_f(E)*100 irr_H=IRR_f(F)*100 print("内部收益率:G项目{0:.0f}%,H项目 {1:.0f}%".format(irr_G,irr_H)) print("净现值:G项目{0:.2f}万元,H项目 {1:.2f}万元".format(npv_f(0.1,G), npv_f(0.1,H))) #你又会选哪一个呢? 内部收益率:G项目31%,H项目20% 净现值:G项目29.35万元,H项目56.18万元5. 单利与复利增长 #单利和复利 import numpy as np %matplotlib inline from matplotlib import pyplot as plt #解决中文乱码 from pylab import mpl mpl.rcParams['font.sans-serif'] = ['SimHei'] pv=1000 r=0.08 n=10 t=np.linspace(0,n,n) y1=np.ones(len(t))*pv y2=pv*(1+r*t) y3=pv*(1+r)**t plt.figure(figsize=(10,8)) plt.title('单利和复利') plt.xlabel('年') plt.ylabel('终值') plt.xlim(0,11) plt.ylim(800,2200) plt.plot(t,y1,'b-') plt.plot(t,y2,'g--') plt.plot(t,y3,'r-')

|

【本文地址】

今日新闻 |

推荐新闻 |

知识回顾 名义利率与实际利率跟通胀率对应的名义利率不同。实际利率是什么呢?

知识回顾 名义利率与实际利率跟通胀率对应的名义利率不同。实际利率是什么呢? 项目投资NPV法判断依据:

项目投资NPV法判断依据: