跨境重组热潮,怎么搞定“税事儿”这个烫手山芋? |

您所在的位置:网站首页 › 7号公告安全港 › 跨境重组热潮,怎么搞定“税事儿”这个烫手山芋? |

跨境重组热潮,怎么搞定“税事儿”这个烫手山芋?

|

第五点列出对于国内重组也适用的条件,例如通常讲的“三个定性”、“两个定量”。 “三个定性”: 1、具有合理的商业目的,不以减税为主要目的。 2、是重组以后连续12个月,原来的重组资产不能改变运营活动,原来做什么,还是继续做什么。 3、拿到股权支付的股东,重组以后的12个月是不能转让股权的。 “两个定量”:即50%与85%。 1、50%是指重组里包括股权转让和资产转让的比例不得少于50%。 2. 85%是指股权支付对价不能少于85%。 59号文第七条(一) 涉及跨境股权交易的特殊税务处理: 对于跨境重组,除了刚才提到的5个条件,很重要的一点,在于第七条有两个不同的条件。

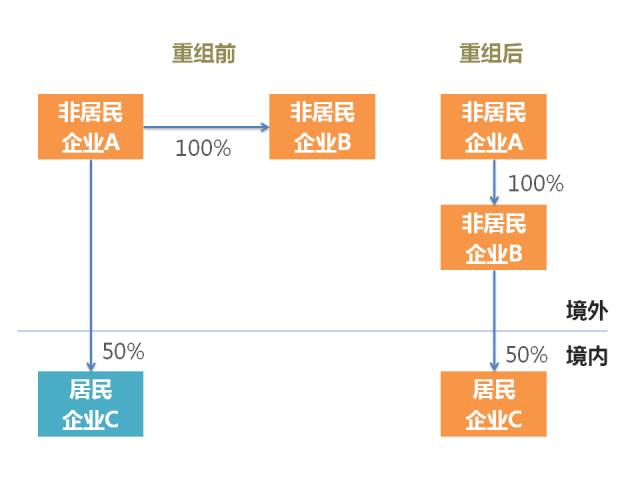

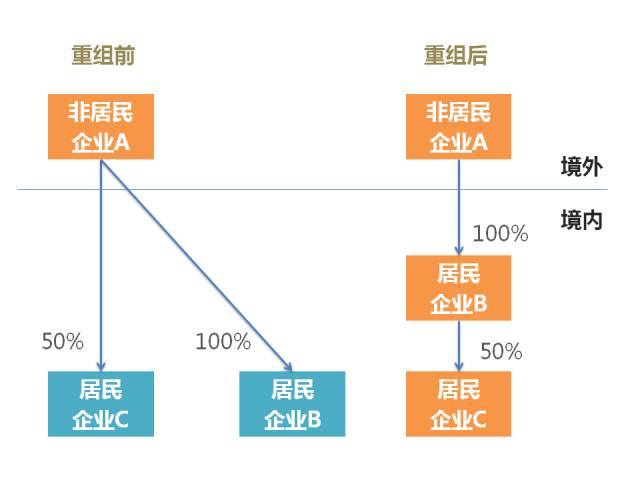

图中,非居民企业A拥有居民企业C50%的股权,当他要把居民企业C转给非居民企业B时,在特殊重组安排企业下面,只能够是母转子,就是A必须是B的母公司,这种情况下才能享受特殊重组的预提所得税的豁免。 案例:意大利公司意迩瓦萨隆诺,将山东烟台国税局告上法庭 在2012年,意迩瓦萨隆诺意大利公司本身拥有山东烟台张裕集团33%的股权,大家看央视广告都会看到张裕解百纳葡萄酒集团。意迩瓦萨隆诺投资公司2012年时,母公司叫做意迩瓦萨隆诺控股公司和投资公司进行吸收合并,吸收合并后,控股公司就成为张裕集团33%股权的股东,原来的投资公司注销。 在这种情况下,他们作为吸收合并,等于是把张裕集团的股东换成了控股公司。山东烟台税局在2013年时以“698号文”里非居民企业向关联企业转让中国企业的股权,转让价不符合独立交易原则减少所得税的纳税额的,税务机关有权按合理的方法进行调整。就是按这一条,税局征了意大利转让方4600万人民币的预提所得税。 当然,意大利的转让方交了税以后,在2013年提出了行政复议。但是行政复议结果是维持原判。2015年3月份,意大利转让方就把山东烟台税局告上法庭,2015年12月份就出了判决书,原告意大利方是申辩如下: 1、当时出于商业目的,集团要优化内部结构,所以做了吸收合并。吸收合并并不是股权转让,而是合并,所以认为税务局用“698号文”股权转让来征税不合理。 2、既然是吸收合并,也具有合理的商业目的,就可以套用“59号文”特殊重组安排,申请豁免10%的预提所得税,所以认为税局收了4600万,根据法规规定,不合法。 3、上升到中国和意大利税收协定的高度,在相关的安排当中,中国税务局片面选择对自己有利的税法规定,来对交易征税,完全违反税收法定原则,以及中意两国的税收无差别待遇原则。根据这三条,意大利的转让方要求山东烟台税务局要把收了4600万元的税归还给意大利的转让方。 作为被告,税局申辩理由如下: 1、“59号文”只能母转子,不能子转母。为什么认为这是股权转让,不是合并,因为所谓的吸收合并?意大利公司只有一个投资,就是投资张裕集团,并没有别的投资,但吸收合并做完以后,表面上是合并,实际上就是股权转让,就是意大利的儿子把中国的投资转给他的母公司。所以,套用“698号文”完全合乎相关规定。 2、“59号文”里规定只能够是境外的母公司转给100%控制的另外一个子公司才能够适用“59号文”的特殊重组安排,但如果在这个案例里是子转母,是意大利的子转给母公司,是不能适用特殊重组,这是要征税。 3、关于税收无差别待遇,对于居民企业和非居民企业转让都征税,所以不存在相关的歧视安排。 针对这三条,最后的结论就是维持原判。 案例总结:对于这种跨境直接转让,通常必须是母转子的情况下才能套用10%预提所得税豁免。如果是子转母或是两姐妹之间的转让是不适用的。 另外,以前虽然“59号文”有法规规定,但不同的税局执行时,可能对于文件的理解会不一样,不排除某一些案例,当时用子转母,也在税局进行备案。但因为相关文件出台后,这个空间就更小了,基本上税务局可以沿用意大利的案例来判定其实对于其他子转母或是姐妹之间转让都可以进行否定。 59号文第七条(二) 涉及跨境股权交易的特殊税务处理: 还是母转子,区别是受让方是居民企业,也必须要母公司转让给自己100%控制的子公司才可以。

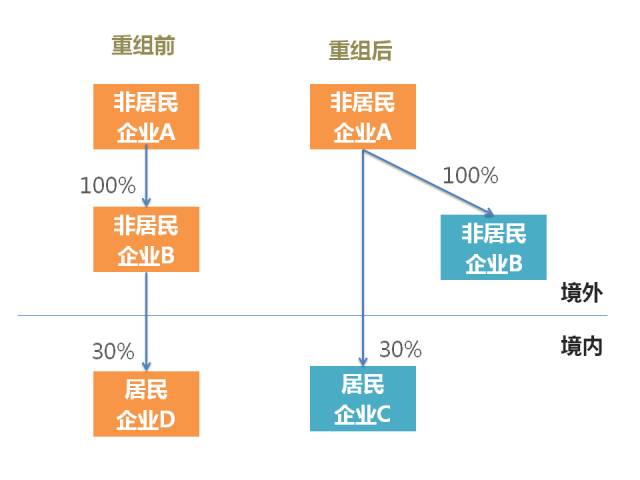

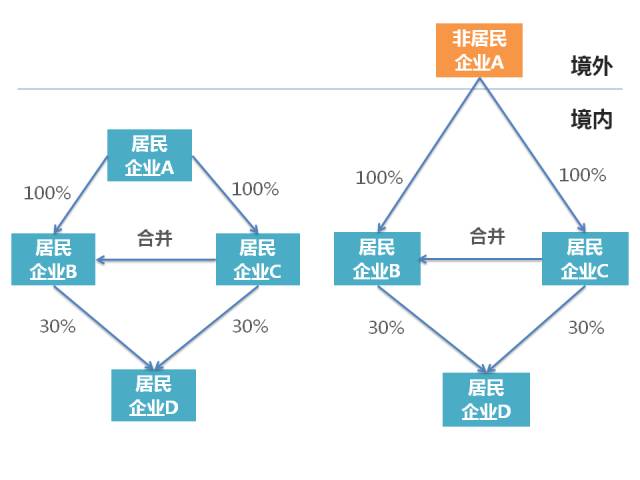

二、跨境重组特殊税务处理存在问题 59号文常见问题:能否适用特殊性税务处理 争议的焦点在哪里?其实是子转母的安排,就是非居民企业B把拥有居民企业D的股权转让给了非居民企业A,所以这种子转母的安排不能符合特殊重组的安排,只能当一般重组来认定。

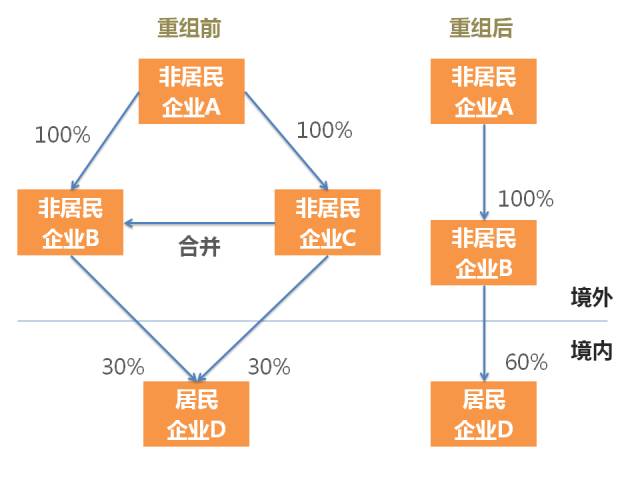

下图可以看到非居民企业B和C之间的合并,我们也征求过税务局和税总相关的人员,因为第七条没有提到跨境重组合并的字眼,所以可以看到非居民企业合并,税务局认为不适用特殊重组的安排。

下图左边全部都是境内的重组案例,左边的下面是可以符合特殊重组相关处理,因为都是发生在中国境内。但右面的图,因为非居民企业A其实是一个非居民企业作为股东,所以在这种情况下是没有办法适用特殊重组的安排,针对“59号文”,其实税局能够给的弹性非常小。对于跨境重组相关的税收优惠安排,比起国内重组,在法规上设置是不匹配。国内重组出了很多的税收优惠文件,但跨境重组直接税收安排就只有“59号文”和“72号文”两条。

所以,在这种直接股权转让之下,要注意,安排前事先要征求税务局对相关重组安排的意见,也可以寻求税收专家协助,帮助分析重组的安排是不是可以适用一些税收豁免的条文。 国内重组安排案例启示:59号文对个人股东不适用 我一位客户要收购一家目标公司,客户和目标公司都在国内,但目标公司拥有一些房产,这些房产是客户不需要的,所以会要求标的公司进行分立,把资产剥离出去,转让到另外股东控制的新的公司里面。在分立的安排下面,标的公司的股东是个人股东,不是企业股东。 “59号文”其实对于个人股东不适用,因为“59号文”是对企业所得税的安排。如果标的公司要分立的股东是个人的情况下,是否征税是个人所得税的问题。我们也问过税总的意见,“59号文”不适用企业股东是个人的安排,所以特殊重组没办法套用。 对于个人股东进行企业分立,税务局要分开两个交易: 1、视同分立企业把相关的房产按公允价值进行转让。 2、转让带来的资本利得由标的企业分红分给个人股东,分成两个交易来看,看相关的税务处理。 但这个案例中,因为标的公司所在的区域是比较偏远的城市,税务机关对“59号文”的理解不太深入,标的公司与税局的关系也不错,最后是真正拿到分立的备案。虽然是拿到备案,但是现在因为对于跨境重组和国内重组,备案制更多是税局的事后监督,而不是事先的审批,以前的审批是出了一个批文,相对安全一点,现在的备案制只是税局收了资料,最后觉得相关安排不符合,还可以在事后要求标的公司进行调整。 三、直接转让企业股权税收优惠待遇——税收协定规定 对于直接股权转让不适用“59号文”特殊重组安排,还有没有别的筹划空间? 中国与其他的国家签了99份的税收协定,其中也包括香港和澳门。可以登录国家税务总局网站,进入税收协定一览表,就能看到我们与不同国家的税收协定。抽取其中对于财产收益的那张表,就能看到对于财产收益的安排。

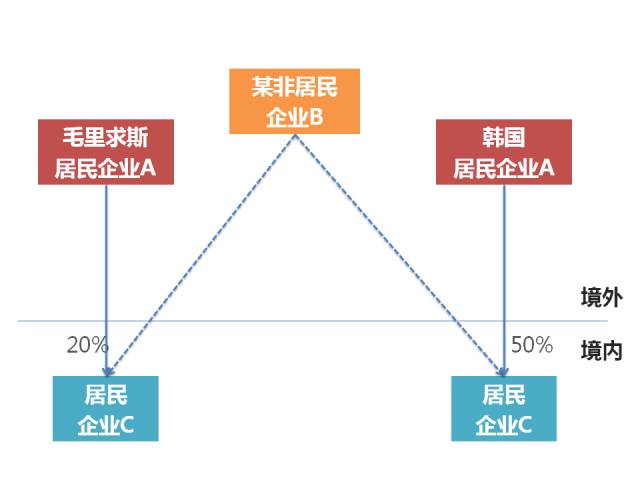

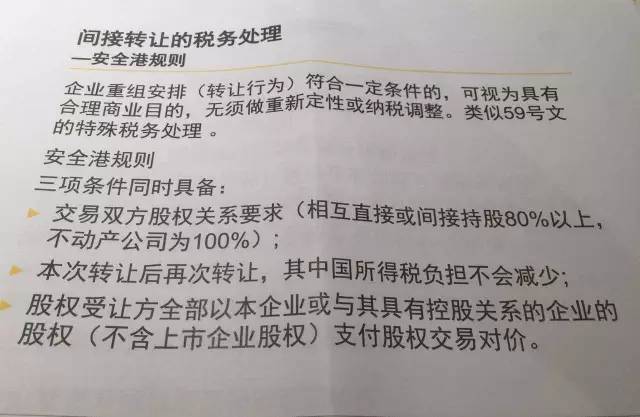

上图中能看到,左边是毛里求斯,它跟中国有税收协定,如果是毛里求斯的企业在转让前12个月直接或是间接拥有少于25%的股权,拥有居民企业C少于25%的股权,同时符合毛里求斯税收居民身份,其实不用在中国缴纳10%的预提所得税。当然,有一个前提,就是居民企业C的主要资产不是不动产。 右边是韩国,韩国与中国的税收协定里,其实韩国与毛里求斯的不同,就是对股权没有比例的要求,如果是一家韩国居民企业,同时符合韩国税收居民身份,且企业C的主要资产不是不动产,也是不用在中国缴纳10%的预提所得税。但要注意,现在虽然有一些税收协定的安排,但对于无论是韩国企业还是毛里求斯企业,更加要注重境外企业在国外的商业实质,如果这些公司其实都是一些导管公司,其实真正运营都在中国境内,这些平台的搭建没有什么意义。 另外,也建议大家在考虑整体架构时,还要考虑分红的相关安排。在结合分红时,以前是红筹架构,会用香港公司控制国内的居民企业,根据香港和中国的税收协定,像刚才毛里求斯类似的,转让前,如果香港公司控制国内公司的股权超过25%,而同时又符合受益所有人的要求,我从国内分配给香港的股息是可以享受5%预提所得税优惠。如果没有这个相关的税收协定,正常来讲,中国分配给香港的股息是要缴10%的预所得税。 但是现在香港税局对税收居民要求是越来越高,所以这两年也有很多的企业要求我们去帮他们申请香港控股公司的香港税收居民认定。因为真正看分红时,即使居民企业可能在2013年、2014年有一些未分配利润,当时香港公司只是壳,没有任何的商业实质,现在2015年、2016年香港公司开始搭建实质平台,2016年要分配股利,如果今年可以拿到香港税收居民认定,今年拿到认定后分配的股息就可以享受5%的预提所得税优惠。 但是优惠在香港怎么申请?因为从香港税局角度,如果我们提交资料,要21个工作日审阅相关资料,大概一个月时间。通常国内的税务局要等香港出了税收居民认定之后,才可以在中国进行备案,才能完税,并且把分红汇出去。我们也要看看香港税务局主要看哪些因素来认定,很多的控股公司,香港控股公司肯定不会有太多的人员放在香港,但在香港主要看控股公司是做什么,就是要进行一些管理或控制活动,这些管理和控制的行为要发生在香港。 通常,客户让我们提供一些建议,例如香港公司怎么具备管理或控制的实质,其实香港税务局关注的有如下几点: 1、董事会决议。例如如董事会是不是都在香港举行,或是一半以上的董事会在香港举行。 2、出席的人员、董事,是不是有一半以上的董事都在香港参加。因为香港税局收取这些资料时,除了要拿董事会决议之外,还需要你提交香港公司的董事出入境记录,可以很清楚看到哪一天开董事会,董事会决议那一天,董事这些人在不在香港。 3、董事会会议讨论的重大事项是不是都在香港召开,会议记录是不是明确标明一些会议的地点、出席人员或是出席的方式。例如是打电话,还是人在香港亲身去参加,即使是打电话去参加董事会,其实董事都是要在香港才有效,如果是在中国打电话参加香港的董事会,香港税务局也视为无效。 4、董事的成员平时是不是平常逗留在香港。香港税务局没有规定多少天逗留在香港,当然从他的角度是越多越好。 5、处理的文件是不是在香港签署。 6、考虑一下董事袍金,香港公司有没有支付这些董事的董事袍金,以及这些袍金有没有在香港交薪俸税。 7、在香港有没有租办公室。很多公司并不是租办公楼,其实税务局更多是偏向在香港是有办公室,另外有请香港的雇员在香港进行工作,也有一些相关的工作记录来证明这些雇员都在香港工作。申请香港税收居民还要考虑很多不同的安排。 四、间接转让的税务处理——安全港规则 “7号公告”适用间接股权转让,而“7号公告”是对于“698号文”的补充。其实“698号文”出台后,有几个很不明确的地方: 1、合理商业目的的定义; 2、集团内部重组的税务豁免(安全港)的条款; 3、税收征管的程序。 “7号公告”是对上述三点的进一步阐述,因为间接股权转让从税局角度来看,如果中间被转让的公司不具有真正的商业实质,整个交易不具有合理的商业目的,可以穿透中间层,视同转让方直接转让中国居民企业的股权,像刚刚直接股权转让一样,征10%的预提所得税。 但对于刚刚提到的合理商业目的,在“698号文”里没有一个明确规定,其实可以把“7号公告”的商业目的分成三大块理解,税局如何判定有没有商业目的? 1、从所得来源地来看,境外企业股权主要的价值是不是来源于中国的应税财产,或是投资、收入是不是来源于中国境内,这是所得来源的判定。 2、类似以前“698号文”时期税务局采取的判定方式,看中间被转让的境外控股公司有没有实际履行的功能和风险,收入和承担的风险能不能证明是不是具有商业实质,或只是导管公司。 3、税收目的的测试,看整个架构的搭建是不是出于税收的考虑,境外企业搭建的模式和架构是先于国内企业搭建,还是晚于国内企业架构搭建。 4、间接股权转让在境外需不需要缴纳所得税,例如是英国的转让方,转让BVI股权,BVI下面有中国企业,在英国需不需要缴纳英国的所得税。 5、从商业角度来看,转让是否有替代性来看,视同直接转让,比如英国转让香港的股权,香港下面是中国,如果不经过香港,直接转让国内,是不是可以达到同样的目的,还是中间香港公司除了投资中国,还有投资东南亚的其他国家。有投资其他国家,其实就是给税务局很好的证明,证明架构其实不可以视同直接转让,因为转让也是转让其他国家的一些投资。

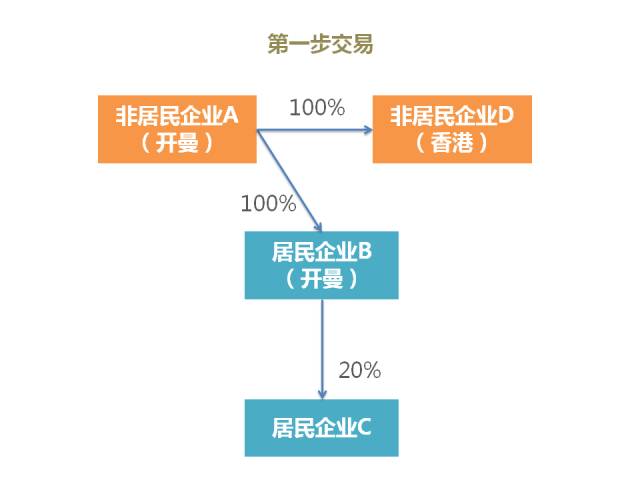

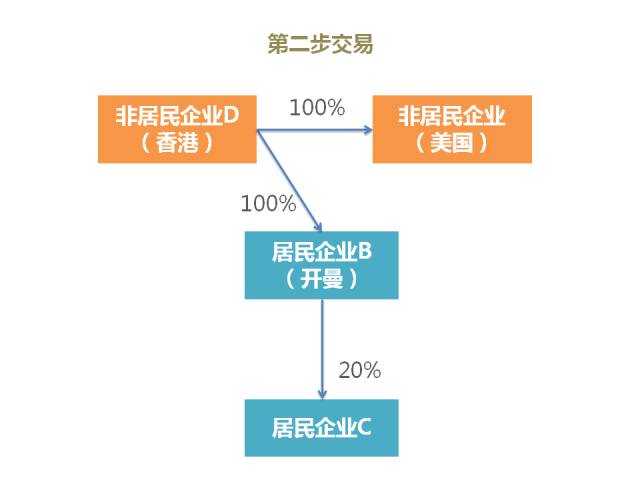

除了合理商业目的的安排,另外三个条件,就是跨境转让如何拿到豁免: 1、股权比例80%。相较于“59号文”,其实“7号公告”灵活很多,股权转让或是受让方直接或是间接拥有对方80%股权都可以,不仅仅限于母转子,可以子转母,或是子转子都可以。 2、所得税税负。 安全港规则 条件2:本次转让后再次转让,其中国所得税负担不会减少。 开曼A拥有开曼的B,下面有居民企业C,是间接转给香港,再转给美国。刚才也提到,如果香港是视同穿透,可以认同香港转让居民企业C,股比是20%,是可以不用缴纳10%的预提所得税。可以看到第一步做完,其实所得税的税负已经减少了,在图里如果是这样的架构,是不能符合安全港的原则。

其实还可以回归到刚刚七项目的测试,如果符合不了安全港的条款,只要合理商业目的测试可以通过,也可以不用交10%的预提所得税,也没有办法穿透来征10%。

3、交易对价。 安全港规则 条件3:全部以股权支付交易对价 基本上要求用股权作为支付方式,这其实一般很多国内、跨境都是用股权作为支付对价,也有一些客户咨询,如果现在不是股权支付对价,是无股权支付,是零对价,零对价下面是否可以符合安全港的规则。答案是可以的。 从税总的角度来看,只要不是用现金或是用其他非股权支付方式来作为重组的对价,都是可以符合安全港的规则。 但要注意,对于安全港的安排,现在因为“7号公告”对于间接股权转让是自愿报告的原则,可以选择报或不报。 从企业角度来看,其实谁给判定安全港条款,公司股权转让是否符合,由税务局判断。如果需要对安全港条款拿100%的确定,还是把整个交易向税务机关进行披露,按照“7号公告”递交相关的材料。

实际操作时,很多企业对间接股权转让安全港不一定向税务局披露,“7号公告”是以自愿报告为原则,自愿报告也有相关的处罚。其中包括如果转让方签订合同30日内没有提交相关资料,就要征求按基准利率加5%的加息。受让方作为代扣代缴义务人在签订合同30日内没有报告整个交易,如果税务局认定这是直接转让,穿透中间层,要征收罚款,按税款罚50%到3倍的罚款。 总结:无论是直接股权转让,还是间接股权转让,安排前事先需要与税务局进行相关沟通并确认。如果希望能拿到100%确认,可考虑申报“7号公告”,最终这些都由管理层决定。还要了解不同税务局可能对于条文的理解,以及对实际案例的判定,这也是做重组非常重要的一环。 本文根据安永并购重组税务咨询总监 黄玮玮,在【财道家塾】的分享内容整理而成,原主题为《细说跨境重组的那些税务“坑”》返回搜狐,查看更多 |

【本文地址】

今日新闻 |

推荐新闻 |