生猪产业梳理(屠宰端) 想从整个产业链的角度去看待生猪养殖行业,因而选择考察饲料行业和屠宰行业,本篇为对屠宰端的简要分析。狭义的屠宰,就是把动物... |

您所在的位置:网站首页 › 20230110猪价 › 生猪产业梳理(屠宰端) 想从整个产业链的角度去看待生猪养殖行业,因而选择考察饲料行业和屠宰行业,本篇为对屠宰端的简要分析。狭义的屠宰,就是把动物... |

生猪产业梳理(屠宰端) 想从整个产业链的角度去看待生猪养殖行业,因而选择考察饲料行业和屠宰行业,本篇为对屠宰端的简要分析。狭义的屠宰,就是把动物...

|

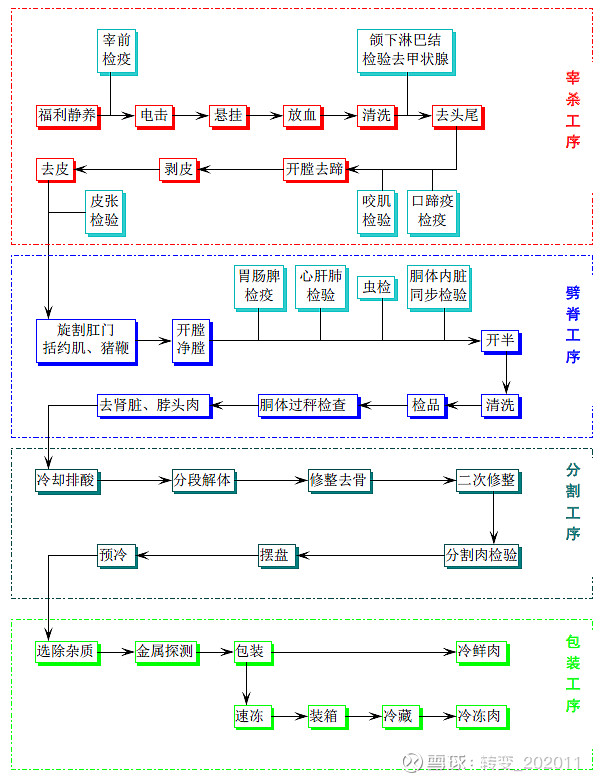

来源:雪球App,作者: 转变_202011,(https://xueqiu.com/7519940122/167985723) 想从整个产业链的角度去看待生猪养殖行业,因而选择考察饲料行业和屠宰行业,本篇为对屠宰端的简要分析。 狭义的屠宰,就是把动物宰杀的过程。但食品工业中光宰杀不行,还得切割成各种部位并进行预处理,并将各种预处理后的部位分类出售,产品由初级到高级、由先到后分别是生肉、低温肉制品、高温肉制品。所以屠宰和肉制品密不可分,广义的屠宰就是指把生猪加工成各类肉制品的业务,全称应该为屠宰及肉类加工业务。 产品分类 生肉包括热鲜肉、冷鲜肉和冷冻肉。热鲜肉是指凌晨宰杀,清早上市,未经任何降温处理的畜肉。传统观念上被认为是最鲜的肉,但因为热鲜肉未经任何降温处理,温度较高,为细菌的过度繁殖提供了条件,极易腐败变质。冷鲜肉又叫冷却肉、排酸肉、冰鲜肉、冷却排酸肉,是指对屠宰后的畜胴体迅速进行冷却处理,使胴体温度在24小时内降为0—4℃,并在后续加工、流通和销售过程中始终保持0-4℃范围内的生鲜肉;冷鲜肉的多数微生物受到抑制,更加安全卫生,能有效防止污染。冷冻肉即冻成冰块的肉,是指畜肉宰杀后,经预冷排酸,急冻,继而在-18℃以下储存,深层肉温达-6℃以下的肉品。进口冻品指的就是冷冻肉。 2019年,热鲜肉、冷鲜肉、冷冻肉占市场销售的比例分别为70%、10%、20%。考虑FW的影响,该比例存在一定程度的扭曲,2015年三者的比例为55%、25%、20%。随着国家改运猪为运肉政策的推行,冷鲜肉的占比肯定会大幅提升。 根据猪胴体的不同分割部位,生肉产品又可以分为一百多种,如前腿腱子肉、去骨前小肘、肉青和1-5 号肉等。 以初加工产品冷鲜肉和冷冻肉的加工过程为例,完整的屠宰工艺流程如下:

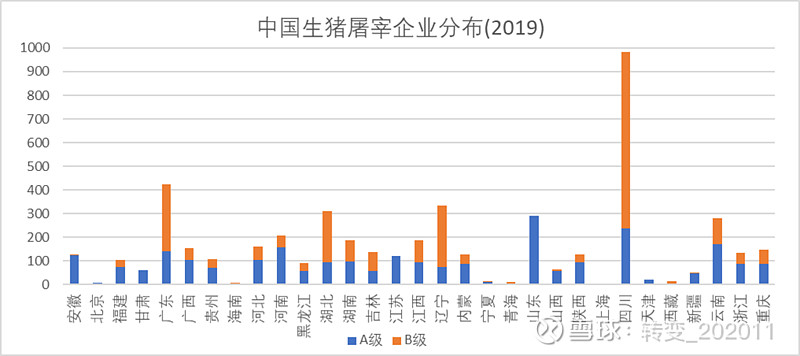

低温肉制品指在常压下通过蒸、煮、熏、烤等加工过程,使肉制品的中心温度达到72℃-85℃,并通过杀菌处理加工,在包装、贮存、流通销售过程中始终保持低温的肉制品,包括火腿、烤肠、培根等。高温肉制品指在恒定压力下,加热杀菌温度在115℃-120℃加工而成的肉类制品,包括午餐肉、火腿肠等。低温肉制品因营养损失少,可基本保留肉类蛋白质、氨基酸、维生素、矿物质等营养成分以及肉类完整的纤维组织,最大限度保持原有营养和固有的风味,在品质上明显优于高温肉制品。 近年发展 屠宰及肉类加工行业的历史悠久,由于传统肉类加工都是就近屠宰,该特点使得行业内企业呈高度分散格局。以往又以手工作坊为主,进入壁垒较低,因而竞争激烈,行业内企业的销售利润率水平较低,企业规模和品牌集中度较低,产品差异化尚不大。 近年来,我国政府对屠宰及肉类加工企业的监管日益加强,先后出台了《生猪屠宰管理条例》(1998年颁布,2008和2016两次修订)、《生猪屠宰管理条例实施办法》(2008年颁布,2018年废止)、《全国生猪屠宰行业规划纲要》(两个“五年”版)。通过政府强制推广定点屠宰政策、技术设施标准、卫生防疫标准和环保要求,生猪屠宰加工趋向规范化和集中化,个体屠宰户和小型屠宰场在逐渐减少。 尤其是FW以后,国家又密集出台了一系列规范屠宰行业的政策,比如2018年的《农业农村部办公厅关于深入推进生猪屠宰标准化创建工作的通知》(农办医〔2018 〕26 号)。《农业农村部关于进一步加强生猪屠宰监管的通知》(农牧发〔2019〕34号)特别提到:“小型生猪屠宰场点,以县为单位计算,只减不增。其余生猪屠宰企业设立,必须符合发展改革委《产业结构调整指导目录(2011年本)》(2013年修订)中规定的“设计年屠宰生猪能力不低于15万头”和省级人民政府设置规划要求。设区的市级人民政府要组织严格审查;省级畜牧兽医主管部门要严格把关,并及时将新建生猪屠宰企业名单报农业农村部”、“重点组织对生猪屠宰企业数量超过10个的县(市、区)开展自查,坚决关停环保设施设备不符合要求、屠宰设施设备陈旧、屠宰工艺落后等问题企业。”、“尽快实现生猪屠宰企业名单与动物检疫证明电子出证系统关联,从2020年1月1日起,凡不在名单内的生猪屠宰企业,动物卫生监督机构不得派驻官方兽医,严禁出具动物检疫证明。” 按生产加工方式由低级到高级可分为三个层次:一是手工作坊,包括各种合法(农民自宰自食)和非法(私屠上市)的屠宰活动;二是由经批准的畜禽定点屠宰企业;三是规模以上肉类加工企业(指年销售额500万元以上、纳入国家统计局统计范围的畜禽屠宰及肉类加工企业)。 现在的屠宰及肉类加工行业虽然仍属于劳动密集型行业,但已兼具资金密集型特点,屠宰加工手段有手工、半机械化、机械化、现代化四类并存。对技术、资金的要求越来越高,相应的规模化、现代化企业的数量也就越少,行业内的企业按现代化程度由低到高呈金字塔分布。 根据农业农村部2019年公布的全国屠宰企业名单总表,全国范围内颁布了屠宰许可证的企业一共有5,005家,数目还是比较庞大的。其中A级屠宰企业(规模屠宰企业,可以向全国销售)2,661家,B级屠宰企业(小屠宰场,只能向所属乡镇销售)2,342家。

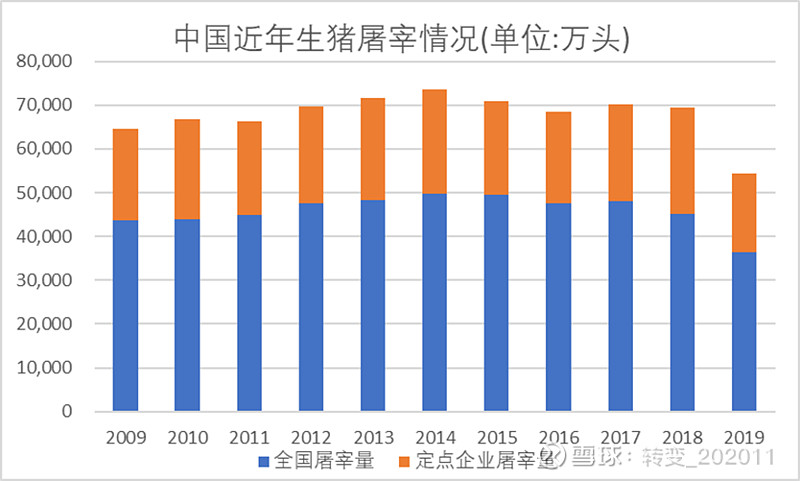

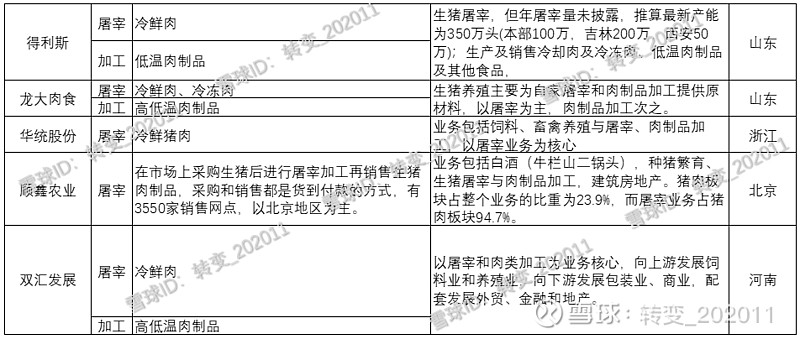

分地区来看,四川拥有最多的屠宰企业数量,占全国总企业数的比重高达19.7%,十分符合其养猪第一大省的地位,但多为B级企业,占区域总企业数的比重为75.9%,反映出区域市场集中度不高,整合空间较大。其次是广东,占全国总企业数比重8.5%,B级企业也很多,占区域总企业数67.0%。此外,湖北、辽宁屠宰户数也十分庞大,且中小屠宰户较多。 根据USDA(美国农业部)发表的数据,2019年中国年生猪屠宰量为5.4亿头;而根据农业农村部畜牧兽医局每月发布的规模以上生猪定点屠宰企业的屠宰量统计,2019年定点屠宰企业的屠宰总量为3.6亿头,占总屠宰量的比重为33.1%。近10年,规模定点屠宰企业的屠宰占比一直维持在30%-33%之间。

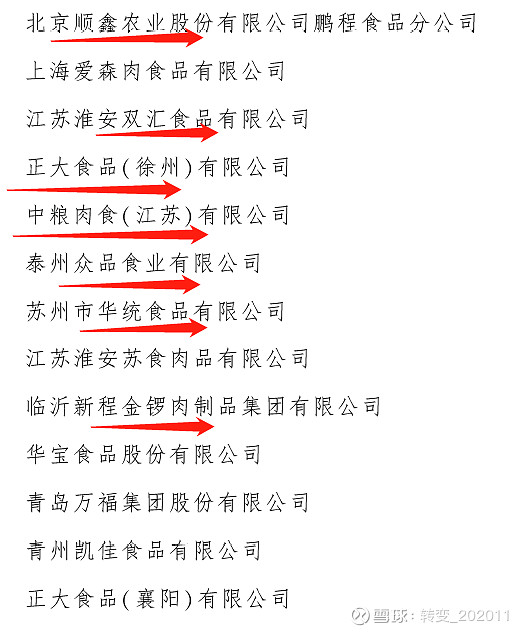

将2019年定点屠宰企业屠宰量总数18,030万头除以2019年总生猪屠宰企业数,得到定点生猪屠宰企业年平均屠宰量仅为3.6万头,也就是每个月3,000头。 2019年按照农办医〔2018 〕26 号评出来的全国标准化生猪示范厂仅有十三家(划箭头的为上市或曾经上市的经营单元):

2020年又先后公布了两批全国标准化生猪示范厂(13+44),目前总计70家。 可见行业虽然在规模化和集中化,但过程较为漫长。 不过FW的搅局,一是让政府通过行政命令清退不达标企业,二是让部分企业的经营受到重大影响,行业整合有所加速。据农业部统计,2019 年屠宰企业淘汰超过4,000 家,同比减少超47%。众品食业曾在新加坡交易所上市,后于2013年退市,屠宰量河南第二,全国前十,但已于2019 年9 月正式向法院申请破产重组。雨润食品的屠宰行业产能及屠宰量均能排全国前三,但2019年公司净利润为-35.3亿元,股东权益首次转负,为-12.3 亿元。 生猪采购 生猪是屠宰企业的原材料,占到整个生产成本的97%,屠宰企业一般都会根据当前猪肉行情有生产计划并以此确定采购计划。屠宰场主要向所在地方圆200公里范围内的生猪养殖企业采购;采购价格随行就市为主,但公司会有一定的指导原则;一般会头、皮、白条分开计价;结算方式主要是货到付款,由公司和供应商共同确定。 我国实行动物检疫申报制度。根据《动物检疫管理办法》(农业部令[2010]第6 号)相关规定,进入屠宰厂的生猪必须全部取得其产地县级动物卫生监督机构开具的《动物检疫合格证明》,载明该批生猪的数量、产地、用途等信息;各屠宰厂当地主管畜牧局下属的动物卫生监督所常年向各屠宰厂派驻监督管理人员及官方兽医,负责审核屠宰生猪的《动物检疫合格证明》,核准并抽检后方能放行进入屠宰厂。 屠宰加工 屠宰加工的步骤已在前文提及,此处不再赘述。这里主要谈一下屠宰设备和屠宰成本构成。 现代化的生猪屠宰设备主要从国外引进,包括麻醉、放血、烫毛、剥皮、速冷、分割流水线,加工车间实行全封闭无菌管理,采用的技术包括宰前静养、电压击晕、真空放血、蒸汽烫毛、胴体检疫、快速冷却、预冷排酸、动物自动跟踪识别等。肉制品技术主要为快速腌制、乳化、真空滚揉和灌肠、栅栏等。可以说,在屠宰设备方面,我国的现代化企业对外还有一定的依赖性,但产生依赖的原因主要是该行业规模企业的资本实力较弱,无法支持对固定资产的自行研发。 虽然设备主要依赖进口,但生产配方和工艺调试还是由企业自行摸索出来。 成本构成方面,屠宰业务的主要成本就是生猪采购成本,占比达到97%,抛去生猪采购,其余的成本主要为设备及厂房折旧、人员费用、能源费用、检疫费用、运输费用等;设备及厂房折旧为固定成本,占比约为0.6%;其余为可变成本,占比约2.4%。 肉品销售 肉制品的销售主要分为月台销售、经销(农贸市场)、商超、直营、大客户采购等。冷鲜肉的销售半径在300公里内,低温肉制品的限制就小很多了,高温肉制品几乎无销售半径限制。 月台销售指客户自行到屠宰场取货,通常采用现金或银行转账的形式钱货两清。 农贸市场为屠宰企业销售的主要渠道,占比在70%-80%。屠宰企业发展区域经销商,由经销商向农贸市场走量出货,经销商定期向企业报送订单,然后屠宰企业备货并发货,经销商一般会在发货前全额预付款,结算方式主要为银行转账。 涉及经销商,管理会比较复杂,所以很多屠宰企业更愿意和商超合作,而且超市能提供更好的购物环境,实现冷链运输、存储、销售,为冷鲜猪肉、低温猪肉制品的消费提供有力保障。有些屠宰企业甚至自己派推销员驻场,屠宰企业根据商超的订单发货,量大但会有一定的账期。商超销售也便于政府对食品安全进行监督管理,具有其他零售业态无可比拟的优势。随着城市化步伐的加快,超市的猪肉销售比例将总体呈上升趋势。 有些品牌意识较强的屠宰企业会开直营店,直接面向终端客户,这种就需要有自己的冷链配送网络了,结算形式多为现金或银行转账,钱货两清。 门槛 传统的屠宰行业门槛是很低的,理论上只要一把杀猪刀,一身胆和力。但机械化的屠宰企业是有一定门槛的。主要是资金、资质、品牌。 资金:大规模的生猪采购需要充足的采购资金,规模越大的企业需要越多的流动资金;在生产环节,先进的冷鲜肉及低温肉制品生产线大都从国外引进,设备购买与维护需要较多的开支;在销售环节,冷鲜肉和低温肉制品需要恒定低温环境,建设可靠的冷链物流体系需要较多的资金。 资质:国家已颁布一系列政策缩减屠宰场规模,以县为单位计算屠宰场只减不增,并会对屠宰企业数量超过10个的县(市、区)开展核查,关停环保设施设备不符合要求、屠宰设备陈旧、屠宰工艺落后的企业。对原屠宰证书进行审核,需要有检疫许可证和排污许可证。对全国的屠宰企业进行分级,级别不同销售范围不同。 品牌:随着居民生活水平的提升,消费者更加关注产品的质量、口味、营养等。市场上的知名品牌都是经过消费者的认同和市场竞争的严酷考验逐渐形成的,企业塑造、维护一个知名品牌是非常困难的,需要建立强大的产品研发体系、严格的产品质量控制体系以及巨额的广告费用等。 竞争 由近年发展一节可以知道,屠宰加工行业的竞争十分激烈,整合也十分漫长。屠宰加工又是个古老的行业,存在私屠和小规模农户作坊,也给统计带来了难度。只能通过观察现有屠宰上市企业的表现来窥探规模屠宰企业的竞争情况。 国内上市公司(包括已退市的)涉及屠宰业务的一共有二十家,还有一家“大红门”规模比较大,但并未上市或有上市计划。二十家公司中:新希望、天邦股份、天康生物、 $禾丰牧业(SH603609)$ 、唐人神、牧原股份、温氏股份、新五丰、罗牛山、中粮肉食(家佳康)的屠宰业务占主营业务的比重不高,多数业务信息没有公开分列。雏鹰农牧、高金食品、众品食业、大众食品(金锣)已退市,近年数据无法查询。雨润食品和卜蜂集团(正大食品)由于上市地点的差异,我决定放弃比较。 以屠宰加工为主业,经营具有可比性的仅剩: $顺鑫农业(SZ000860)$ 、龙大肉食、得利斯、华统股份和双汇发展。汇总介绍如下:

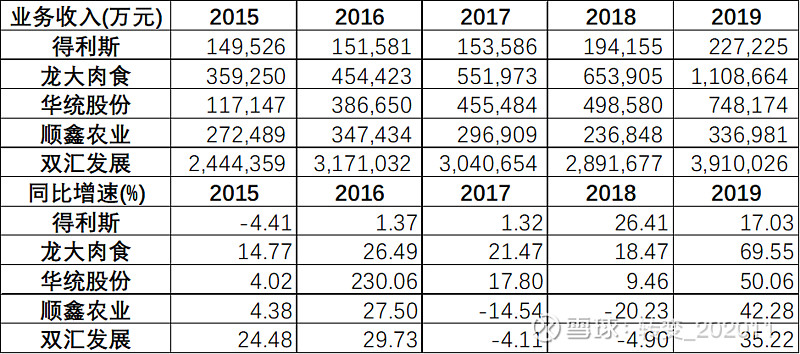

五家公司近五年营收规模和增速方面:

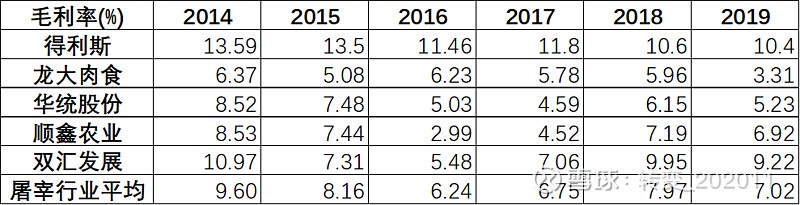

从屠宰业务收入规模上来看, $双汇发展(SZ000895)$ 是绝对的老大,其他四家小弟和老大不在一个数量级。但是放到全国,2019年双汇屠宰量1,230万头,定点企业屠宰总数为18,030万头,占比仅6.82%;全国屠宰总量为5.4亿头,占比近一步缩小至2.28%。虽然总体是一超多强的格局,但整合机会巨大。 而且从屠宰收入增速来看,华统股份(2016和2019)、龙大肉食(2019)在屠宰产能布局后都得到充分释放,因而实现了收入的提速。其中,龙大肉食在2019年大股东换成了蓝润发展,该民营集团在西南片有五仓农牧,在四川实现了生猪“喂-养-屠-加-售”全流程布局,到2023年规划700万生猪出栏量。四川为全国第一产猪大省,其屠宰企业的规模也比较小,整合机会较多。 五家公司近五年毛利率变动情况:

总体来看,屠宰行业是个低毛利行业,与目前的激烈竞争、低附加值产出的现状相呼应。得利斯由于将生鲜肉、低温肉、酱卤肉合并为食品加工业务,而低温肉和酱卤肉的毛利率会显著高于冷鲜肉,因而毛利率显得较高;相比之下,它的山东同行就显得很低了;而如果仅看冷鲜肉,其2019年的毛利率仅为3.74%,跟龙大的差不多了。龙大肉食和华统股份的肉类加工以冷鲜肉为主,毛利率不高,拓展业务又主要靠农贸市场走量,因而随着业务的拓展虽然收入增加了,但毛利率大趋势是逐年走低的。所以仅仅做屠宰,不向下延伸去做低温肉是不行的。 这点也可以从双汇发展的业务布局和发展历程看出,以2019年的数据来看,肉制品行业占营收的比重为41.72%,屠宰为64.83%;但肉制品的毛利率则高达28.46%,而屠宰仅为9.22%,肉制品在毛利总额完成了反超。细分来看,双汇的高温肉制品毛利更高,因为已经形成终端品牌——双汇牌火腿肠,在行业里拥有提价权。双汇是先有高温肉制品,通过高温肉制品进入消费者的心里,然后愿意尝试品牌的低温肉制品、冷鲜肉,因而实现了业务的拓展。 将屠宰行业(仅指冷鲜肉)的毛利率和上游(生猪养殖)、下游(高低温肉制品)对比,生猪养殖的平均毛利率可参见:生猪产业梳理(饲料端),下游高低温制品毛利率参见刚刚对双汇发展业务的分析。我们也能发现,屠宰是个上下受压的行业。上游掌握养殖技术和规模化供应,因而更具议价力;下游掌握加工技术和品牌,也更具议价力。 总结 总体来看,虽然屠宰是个悠久的,几乎永续的行业,但是由于其行业门槛较低,经营区域过于零散,当前附加值不高而受上下游的挤压。从投资的角度来看,没有上游生猪养殖或下游高低温肉制品加工更有吸引力。 而上游生猪养殖通过向下延伸涉足养殖。从意愿方面讲,一个是解决了屠宰业最大的采购成本——生猪,二个是通过规划产能与供应,可以将屠宰点的固定资产摊薄至最低,将屠宰点的产能充分利用;因而可以将原本受猪周期影响而波动较大的毛利率合并到养殖端去,使它成为一个相对固定的值,增厚养殖企业的盈利能力或提高养殖企业的成本优势。从能力方面讲,养殖企业的规模也比屠宰企业的规模要大,所以有充分的资源去完成整合。 养殖企业通过对屠宰端的整合,可以靠推出自有品牌的高低温肉制品直接面对终端客户,品牌力得到极大提升。国内现有的全国知名猪肉制品品牌也就双汇、雨润、金锣,市场空间足够大。 所以,十分看好牧原的未来。 关于牧原股份的定性分析(上) 关于牧原股份的定性分析(下) |

【本文地址】

今日新闻 |

推荐新闻 |